市场概况

2月10日消息,沪指今日延续昨日强劲走势,盘中一度站上3200点,基建股集体大涨。市场分化明显,深市走势更为慢腾腾,创业板表现则更差,除去开盘位置略高一点以外,整日处于平盘线下方运行。

截止收盘,沪指报3196.70,涨0.42%,创业板报1904.68,跌幅为0.49%。

盘面来看,钢铁、福建本地、新疆本地处于板块涨幅榜前三,次新股、国防军工、高送转居跌幅榜前三。(来源:新浪财经网)

股市晴雨表

1、一月出口同比增长15.9%进口增长25.2% 均远超预期

据海关统计,2017年1月,我国进出口总值2.18万亿元人民币,比去年同期(下同)增长19.6%。其中,出口1.27万亿元,增长15.9%;进口9111.7亿元,增长25.2%;贸易顺差3545.3亿元,收窄2.7%。(海关总署)

中国1月出口同比(按人民币计)增长15.9%,预期5.2%,前值0.6%。中国1月进口同比(按人民币计)增长25.2%,预期15.2%,前值10.8%。

2、证监会:用两三年时间解决IPO堰塞湖

2月10日,证监会主席刘士余监管工作会议上在谈到企业IPO和注册制时表示,注册制既不要理想化也不要神秘化,务必理解制度,咬住牙关,保证质量好的公司能够及时上市,用两三年的时间解决IPO堰塞湖。

“企业IPO的数量不断增加,这是好事儿,如果资本市场要‘找米下锅’,反而要出大事儿。”刘士余称,稳定的预期是市场证明有效的做法,必须牢牢去做,别折腾,企业IPO的核心是做好上市公司发行公司股票的质量审查。

刘士余认为,资本市场的核心功能是融资,注册制是监管的方向性要求,不是监管目标。

从去年下半年开始,IPO发行已经明显加速,2016年下半年每月核发批文的数量几乎都是上半年的2倍以上。

3、黑色系商品期货爆发 铁矿石收涨7%玻璃涨近5%

期市收盘黑色系爆发,铁矿石玻璃盘中一度涨停。最终铁矿石收涨7%,玻璃收涨4.96%。螺纹、热卷、沥青涨超2%,沪锌、焦炭、橡胶、菜粕、棕榈涨超1%,郑煤、豆粕、PVC、沪锡、豆油、沪铜、鸡蛋、沪铅、焦煤等收涨。沪金收跌逾1%,沪银、PP、淀粉、郑棉、大豆、沪镍、白糖、玉米等收跌。

4、北京多家银行首套房利率上调至九折 调控仍存加码预期

信贷宽松可以助燃楼市,收紧后则利空楼市。早在春节前,市场上就有消息流传:北京地区多数银行已将首套房商贷利率的折扣从8.5折调整到9折,但二套房商贷利率仍为基准利率的1.1倍。日前更有消息称二套住房贷款期限最长不得超过25年。

信贷宽松可以助燃楼市,收紧后则利空楼市。早在春节前,市场上就有消息流传:北京地区多数银行已将首套房商贷利率的折扣从8.5折调整到9折,但二套房商贷利率仍为基准利率的1.1倍。日前更有消息称二套住房贷款期限最长不得超过25年。

方正证券任泽平:这一轮加息周期利好股市 两会前后是做多时间窗口

2016年8月以来货币政策持续收紧,债市受到较大冲击,房市调控不断加强,但是A股却走势平稳。而且,2017年1月份以来,央行通过上调公开市场利率来不断加息,A股不仅未受影响,反而走出开门红,为什么?我们认为这一轮加息周期利好股市,建议投资者积极把握“两会”前后做多的时间窗口。

我们自1月份以来加大了对股票和黄金的推荐力度,对这两个大类资产均在底部进行了明确的推荐:我们在2月5日周报《加息周期买什么?》推荐黄金和股市,在开年1月2日周报《曙光乍现》中提出“近期负面因素开始逐步退潮,市场正迎来修复的时间窗口,推荐通胀和改革主题。”以及一二季度美元回调带来的黄金投资机会。

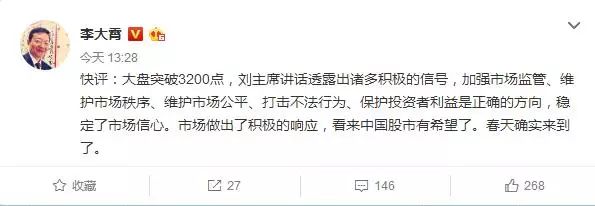

李大霄:刘主席讲话透露出诸多积极信号 中国股市春天来了

周五(2月10日)沪指今日延续强劲走势,盘中一度站上3200点,基建股集体大涨,市场分化明显,小盘题材股依旧低迷,市场赚钱效应不足。从盘面上看,钢铁、新疆、特钢、一带一路、港口等板块涨幅居前;次新股、军工、仪表仪器、高送转、无人机等板块跌幅居前。沪股通净流入10亿,深股通净流入6亿。

英大证券首席李大霄表示,大盘突破3200点,刘主席讲话透露出诸多积极的信号,加强市场监管、维护市场秩序、维护市场公平、打击不法行为、保护投资者利益是正确的方向,稳定了市场信心。市场做出了积极的响应,看来中国股市有希望了。春天确实来到了。

上海证券报:美股牛市近头部A股牛市就启动

2008年全球金融海啸震源地在华尔街,但今年初道指却站上了2万点。在此背景之下,回顾历史周期,我们会发现目前A股市场安全边际优于美股市场。

首先,我们观察货币政策和股市表现,A股市场与美股市场之间有着明显的时间差异,即每一次A股市场都较美股市场滞后一年左右时间。

2017年初道指第一次站上2万点大关,这一点与1999年和2005年美股牛市接近头部阶段极其相似。目前道指估值接近18倍PE,但市销率指标远超历史峰值,这从另一个侧面折射出道指2万点估值处于历史高位。同期A股蓝筹指数估值较道指和标普指数估值便宜1/3左右,沪指估值差不多就是道指估值水准,创业板指数估值与纳斯达克100指数估值接近,市销率指标更是相去甚远。从上述价值指标衡量,目前A股市场安全边际优于美股市场。

根据历史经验,牛市或者熊市的拐点的都不会一蹴而就,前两次道指站上万点大关都差不多维持了一年左右时间,假设这次道指站上2万点也能够保持一年左右时间,那么价值低估的A股市场会有补涨空间。汲取以往的历史教训,2001年和2007年的估值泡沫现象绝难再现,但A股和美股之间的估值差距是潜在的A股指数补涨空间。

山东神光:短期三大因素制约反弹 3月份或再进入谨慎期

周五,基建链的权重全面发力,券商主攻,大盘借此继续向上攻击,盘中一度突破3200点,盘面上看,一带一路大基建、建材钢铁以及券商板块领涨。而在大块头表现的同时,压制题材类板块的表现。

就短期的变量因素而言,可以有三个关注点。第一个就是央行公开市场操作进度,近期逆回购连续停止,一些逆回购到期没有续作代表了流动性收紧,接下来还有更大规模的逆回购以及MLF到期,需要关注央行续作的规模和利率水平变化;第二个就是管理层召开的证券期货会议,是否能够释放出积极的信号;第三个就是新股发行批文,周五新股申购结束后,一直到月底才有新的公司发行,需要关注管理层新股批文的进展,如果继续推出大批量新股发行,如果这种大批量新股发行在3月份开始的话,市场情绪有可能在2月份迸发一次,然后下个月转入谨慎。这些可能会影响短期反弹的节奏。

广州万隆:盘面一信号值得高度警惕 短线操作难度加大

权重昨日接过领涨大旗一举放量突破后,沪指周五继续势如破竹,盘中数次站上3200点,而与之形成鲜明对比的是中小创题材股却出现了大面积调整。比指数涨跌互现更加引起我们注意的是,节后盘面突然出现了这样一则值得高度警惕的危险信号。

市场的天平持续往大盘股倾斜造成沪指强势红三兵的表象,但事实上代表A股真正赚钱效应的中小创题材股在周五却遭到了主力集中出货。两市冰火行情的再度上演已表明由于主力资金在权重和题材间的摇摆不定,前期持续拉升的普涨式反弹行情将向纵深发展,接下来指数更有可能进行宽幅震荡,与之伴随的是个股强弱分化将更加极端,短线操作难度也进一步加大。

险资:A股只有交易性机会 关注家居建材板块

一改去年下半年的谨慎态度,春节过后,不少保险机构投资经理开始由观望转为行动。多位京沪保险机构内部人士在接受上海证券报采访时表示,考虑到海外资金开始回流A股等因素,预计小步慢行将是近期A股行情的主基调,期间出现的结构性交易机会值得认真留意,并积极把握。

具体品种上,根据上述保险机构投资经理透露,在家居与建材板块中,兼具价格上涨、业绩增长确定性强、国企改革等诸多因素,且技术形态较好的品种,尤其值得留意。“操作上,我们不建议追高,家居与建材板块中可能也会出现细分板块轮动,我们会把握住细分板块轮动中的交易性机会。”

不过在短期策略上,多位保险机构投资经理直言,一季度仍以结构性行情为主线,更多的依然是交易性机会。“更大、更持续的机会或需要来自近期量价有效配合、企业盈利持续改善、改革超预期的进一步证据,因此今年上半年需要重点关注这几个因素的变化。”

看空

再次上演二八分化,小盘股依然危险重重

源达投顾:二八分化行情延续 下周或有大调整

在今天的证券

期货

监管工作会议上,刘主席可谓“言辞犀利、不留情面”,并且从多个方面阐述了未来监管的重点,不管是称股指稳定和

融资

力度不能对立,没有

IPO

数量的提升市场炒作

壳资源

乱象将不能得到治理,还有要继续遏制资本大鳄对散户的打压,并且重点强调了监管将不断加强,更深一步解释了注册制和行政审核制的关系。总结来说就是将近期的全部热点和疑问以通俗的方式做出了回应,给未来的市场发展指明了方向,社会主义下的资本市场监管会进一步加强,这增强了散户的信心,但是从侧面说明,大资金的投资将会越来越谨慎,在刘主席讲话之后,相信市场不少资金将会在近期处于一种观望状态。

源达收评:沪指收出三连阳,并且盘中最高放量突破3200点关口,中字头等权重股大涨,但创业板人气不足出现回调,市场个股跌多涨少,二八分化明显,水泥建材、钢铁等一带一路概念板块继续大涨,但是需要注意,随着刘主席的讲话,市场资金或将更加谨慎,加之近期由楼市引领的资金去杠杆力度加大,两市尾盘下调迹象明显,下周或有大调整走势,操作上,切不可忙目追高,注意控制仓位,谨防进入诱多圈套。

后知后觉:短期应以规避风险为主

早盘两市分化较为严重,沪指低开上行,创业板指低开低走,临近尾盘,两市出现小幅跳水,但盘面恐慌情绪尚未蔓延,指数风险并不大。截至收盘,沪指放量翻红,盘中重上3200点,创业板指数缩量翻绿,但仍在1900点上方。

银行板块带领沪指继续冲高,天山股份4连板引领新疆板块持续炒作,午后,次新券商再度活跃,钢铁,有色,煤炭板块轮番引领一波板块冲击,但强度均较弱。而前期大涨的庄股如纳尔股份,利君股份,开创国际等今日纷纷大跌。

总体而言,今日盘面风口依然在新疆板块和建筑材料上,天山股份的四板,打开了个股炒作空间,催生了新疆和建材板块的发酵。而杭氧股份今日直接低开下跌,表明庄股并并未被市场资金认可,而前期大涨的庄股如开创国际,利君股份,纳尔股份等跌幅居前。从庄股在市场行情弱势时经常逆势上涨,吸引资金跟风接力,一旦赚钱效应回升,资金有新题材可以炒作,就会尽量规避高位庄股接力。

本周末大概率会重发IPO批文,致使次新股今日集体低迷,高位次新股再度杀跌。铁矿石午后大涨挨次推动钢铁板块走强,且钢铁同属于建材领域,资金午后封板钢铁股较为坚决。市场主流热点在新疆和建材板块,但当前强势股风险已经偏大,追高不宜,投资者可逢低布局,低吸相关热点的滞涨股,待低位补涨行情出现时高抛获利出局。周末IPO批文重新发布后,预计对高位次新股存在较大利空作用,短期内应该规避。

个股推荐

三元锂电材料节后价格大幅飙升,6只个股存爆发机会

来源:东方财富网

春节前后三元锂电材料大幅上涨,如上游硫酸钴2月8日价格为68元/千克,较节前上涨20%,今年以来硫酸钴价格累计涨幅超过30%。

中金公司

认为,三元材料受益于技术升级与

新能源

乘用车和特种车的高速增长。预计未来3年三元正极材料的复合增速将超过50%,

国海证券

认为,根据电池不同的技术路线判断,三元材料尤其是高镍型三元材料是动力电池的发展方向,三元材料龙头企业将优先受益于

新能源

补贴落地。

因新能源汽车市场需求持续旺盛,整个锂电池行业在2016年迎来“大丰收”,产品销量与销售价格双双上涨。

但大赚之后往往就是“洗牌”,有业内人士指出,今后,低端锂电产能过剩的问题将进一步加剧,产业链公司将迎来一场“大浪淘沙”的筛选。