■

上游行业:景气高位震荡。

上游行业受益于供给侧约束提供支撑,景气仍处于高位,我们认为煤炭价格回调空间有限,部分有色行业景气有望持续。一季

度煤价受需求增加而供给偏紧影响价格步入高位,3月

动力煤

市场价上涨10.17%。OPEC连续三个月减产

原油

而美国增产,油价回落,现货价格环比下跌7.09%。有色金属金属价格涨跌不一,3月

铅、铝、锡

价格上涨,同时

锌、铜、镍

价格下跌。此外美元指数下行,

黄金

3月价格小幅回调。

未来我们预计随着环保和去产能政策推进,供给端仍是重要看点,上游行业整体处于景气高位且窄幅区间震荡。

具体而言,

(1)

煤炭行业

:随着3月15日全国大部分地区供暖期结束、水电出力上升,

4月煤炭供应将逐步恢复正常

;截止3月底数据全社会煤炭库存已经有一定回升,我们预计4月煤炭价格可能出现一定下滑,但供给侧改革背景下,煤炭价格回调空间有限。(2)

有色行业

:对于国内市场,

我们后续依然看好受供给侧改革和需求支撑

,具有

涨价动力的钴、稀土以及基本面良好的铜和铝。

■

中游行业:整体景气,交运步入上行通道。

正如我们此前反复强调的,供给侧收紧对水泥、钢铁等中游资源品价格形成支撑;同时经济总体稳定,二季度中游行业景气大幅下滑的概率较小。虽然未来PPI下滑,但考虑到总资产周转率触底反弹,对中游行业盈利形成重要支撑。我们认为即使中游景气出现短期回调也无需过分担忧盈利的下滑,叠加雄安新区外生冲击给中游各行业带来的利好刺激(短期实质作用有限,有待中长期验证),

预计4月中游钢铁、水泥、工程机械等行业整体仍具吸引力

。

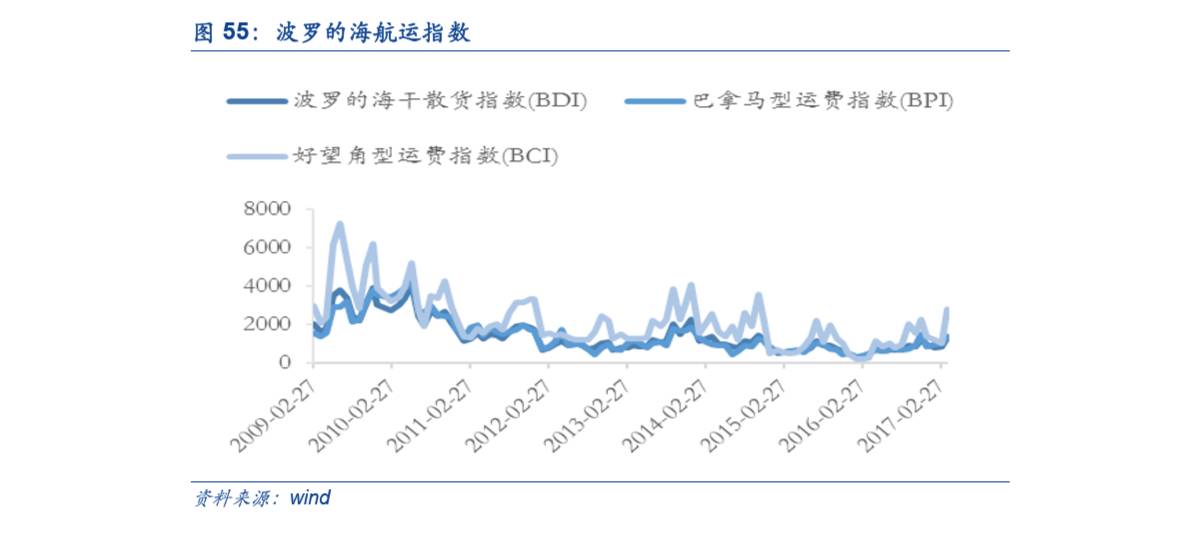

此外,3月波罗的海航运指数持续上涨,交运行业景气开启上行通道。具体而言,(1)机械行业:我们预计3月工程机械销售仍有望实现50%-80%的同比增长。(2)建材行业: 4月我们认为供给侧改革继续推进,叠加新区政策利好,水泥价格仍将处于高位。(3)交通运输行业:国内市场,我们认为随着春运高峰过去, 3、4月的客运数据将有所下降,而货运则由于经济回暖、基本面改善,有望保持增长趋势。(4)钢铁行业: 2017年全年需求同比变动不会大起大落,4月钢价下跌幅度有限。

■

下游行业:景气分化,未来看好新能源车。

我们预计4月新能源汽车、空调、半导体景气程度将持续上升。

目前,终端需求并未呈现全面增长的趋势,因此下游各行业景气程度出现分化,需要关注细分领域,把握结构性上升趋势。我们认为由于一季度三四线房地产销售向好,受此影响叠加传统销售旺季,空调行业景气程度持续上升。同时,在多重利好下未来新能源汽车迎来重大机遇;半导体下游需求旺盛,4月继续走强。

■

风险提示:经济增长不及预期;通胀超预期;海外经济政治动荡

1.1. 上游行业:高位震荡

,部分有色景气持续

上游行业受益于供给侧改革提供的支撑,景气仍处于高位,我们认为煤炭价格回调空间有限,部分有色行业景气有望持续。

一季度煤价受需求增加而供给偏紧影响价格步入高位,3月动力煤市场价上涨10.17%。同时,OPEC连续三个月减产原油而美国增产,油价回落,现货价格环比下跌7.09%。有色金属金属价格涨跌不一,3月铅、铝、锡价格上涨,而锌、铜、镍价格下跌。此外美元指数下行,黄金3月价格小幅回调。未来我们预计随着环保和去产能政策推进,供给端维持偏紧状态,上游行业整体均处于景气高位且窄幅区间震荡。具体而言,(1)煤炭行业:随着3月15日全国大部分地区供暖期结束、水电出力上升,

4月煤炭供应将逐步恢复正常

;截止3月底数据全社会煤炭库存已经有一定回升,我们预计4月煤炭价格可能出现一定下滑,但供给侧改革背景下,但价格回调空间有限。(2)有色行业:对于国内市场,我们后续依然看好受供给侧改革和需求支撑,具体涨价动力的钴、稀土以及铜和铝。

1.2. 中游行

业:复苏延续,交运步入上行通道

中游行业整体景气,交通运输景气持续攀升。

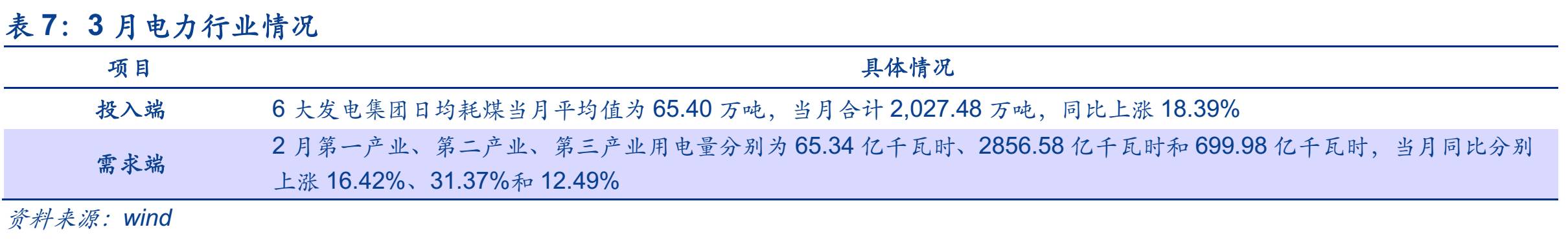

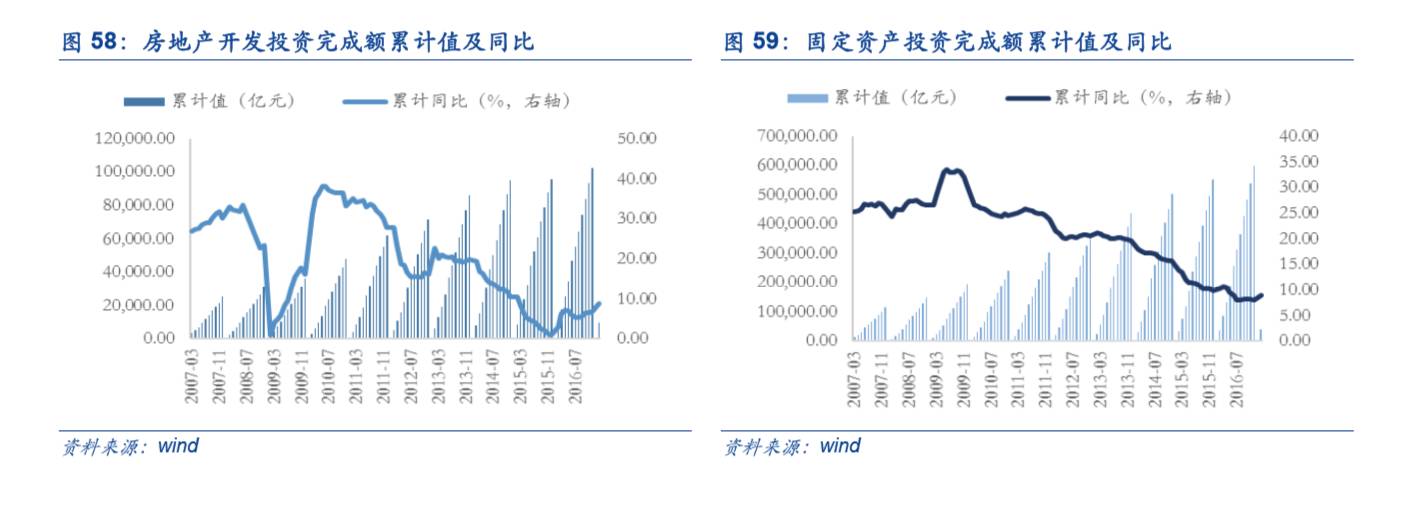

正如我们此前反复强调的,供给侧收紧对水泥、钢铁等中游资源品价格形成支撑;同时经济总体稳定,二季度中游行业景气大幅下滑的概率较小。未来PPI大概率下滑,但考虑到总资产周转率触底反弹,对盈利能力形成重要支撑,我们认为即使中游景气出现短期回调也无需过分担忧,叠加雄安新区外生冲击给中游各行业带来的利好刺激(短期实质作用有限,有待中长期验证),预计4月中游钢铁、水泥、工程机械等行业整体景气。此外,3月波罗的海航运指数全面上涨,交运行业景气开启上行通道。具体而言,(1)机械行业:2月挖掘机、推土机、压路机和装载机的销量同比上涨297.65%、319.64%、84.11%和114.32%,

我们预计3月工程机械销售仍有望实现50%-80%的同比增长。

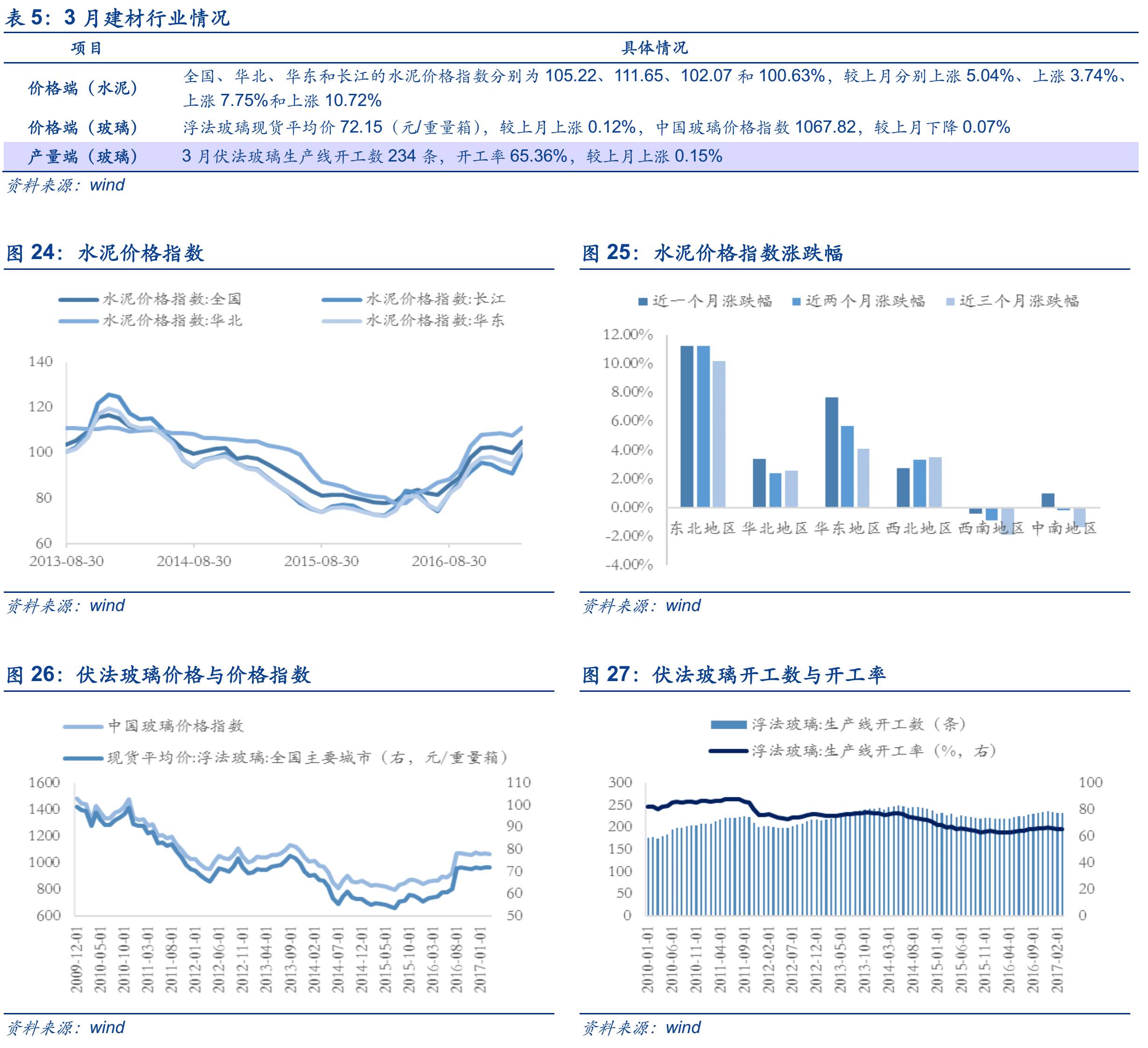

(2)建材行业:3月全国各地水泥价格指数全部上涨,其中全国水泥指数上涨5.04%,水泥价格上涨主要受益于国企改革、错峰生产、和去产能等政策的共振,叠加1-2房地产投资和基建的高景气。3月下旬受大范围持续降雨天气影响,下游需求出现阶段性减弱,部分地区价格小幅下降。但是我们认为供给侧继续推进,叠加新区政策利好,

4月份水泥价格仍将处于高位。

(3)交通运输行业:国内市场,我们认为随着春运高峰过去, 3、4月的客运数据将有所下降,而

货运则由于经济回暖、基本面改善,有望保持增长趋势。

(4)钢铁行业:3月冷轧板领着各钢铁品种齐头下跌,主要原因在于房地产市场调控加码,叠加货币政策趋紧预期。需求方面较为平稳,1-2月份多项数据显示基本面良好。

我们认为2017年全年需求同比变动不会大起大落,钢价下跌空间有限

。

1.3. 下游行业:景气分化,未来看好新能源车

下游行业景气分化,我们预计 4月新能源汽车、空调、半导体景气程度将持续上升。

目前,终端需求并未呈现全面增长的趋势,因此下游各行业景气程度出现分化,需要关注细分领域,把握结构性上升趋势。我们认为一季度三四线城市房地产销售向好,受此影响叠加传统销售旺季,空调行业景气程度持续上升。同时,在多重利好下未来新能源汽车迎来重大机遇;半导体下游需求旺盛,4月有望继续走强。具体而言,(1)房地产行业:受各地限购政策频出,3月房市冷热不均,

我们预计4月房地产市场将延续目前的趋势,一二线城市量缩价稳,三四线城市销售有所回落,总体而言短期房地产市场迅速降温的可能性小。

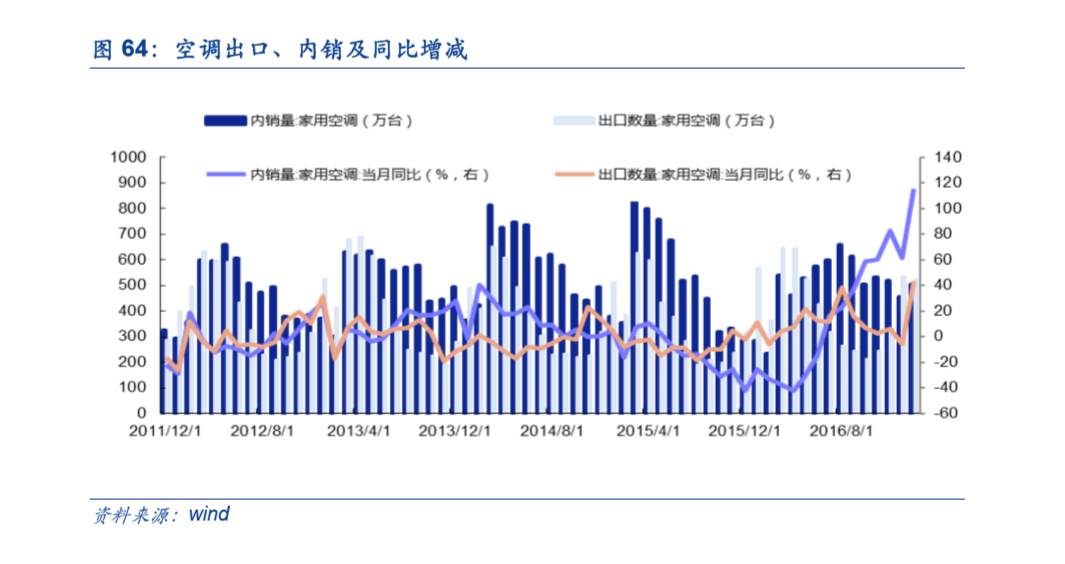

(2)家电行业:1-2月三四线房市持续升温传导至家电行业,2月空调大卖同比增长71.60%,未来需求旺季到来,

我们认为空调等家电出货高增速将会延续,预计4月份保持高增速

。(4)新能源汽车:随着去年底工信部重新调整新能源汽车政策后,补贴窗口重启,新能源汽车生产逐渐恢复。同时,经过1月政策调整,2月新能源汽车产销分别完成17972辆、17596辆,同比分别增长15.5%、30.3%环比增长205%,超市场预期;

我们预期2017年全年新能源汽车销量将保持在70万辆以上,同比增长超过40%,新能源汽车行业景气正在触底反弹。

(5)电子行业:随着手机、物联网、汽车电子和智能硬件等新兴产业的快速发展,半导体的需求大增,

我们认为4月半导体行业景气继续走强

。

2.1. 上游行业数据追踪

2.1.1. 煤炭行业:4月预计煤炭呈现震荡趋势

3月份受供需错配影响,煤价大幅上涨,预计4月价格呈现震荡趋势,行业景气依然处于高位。

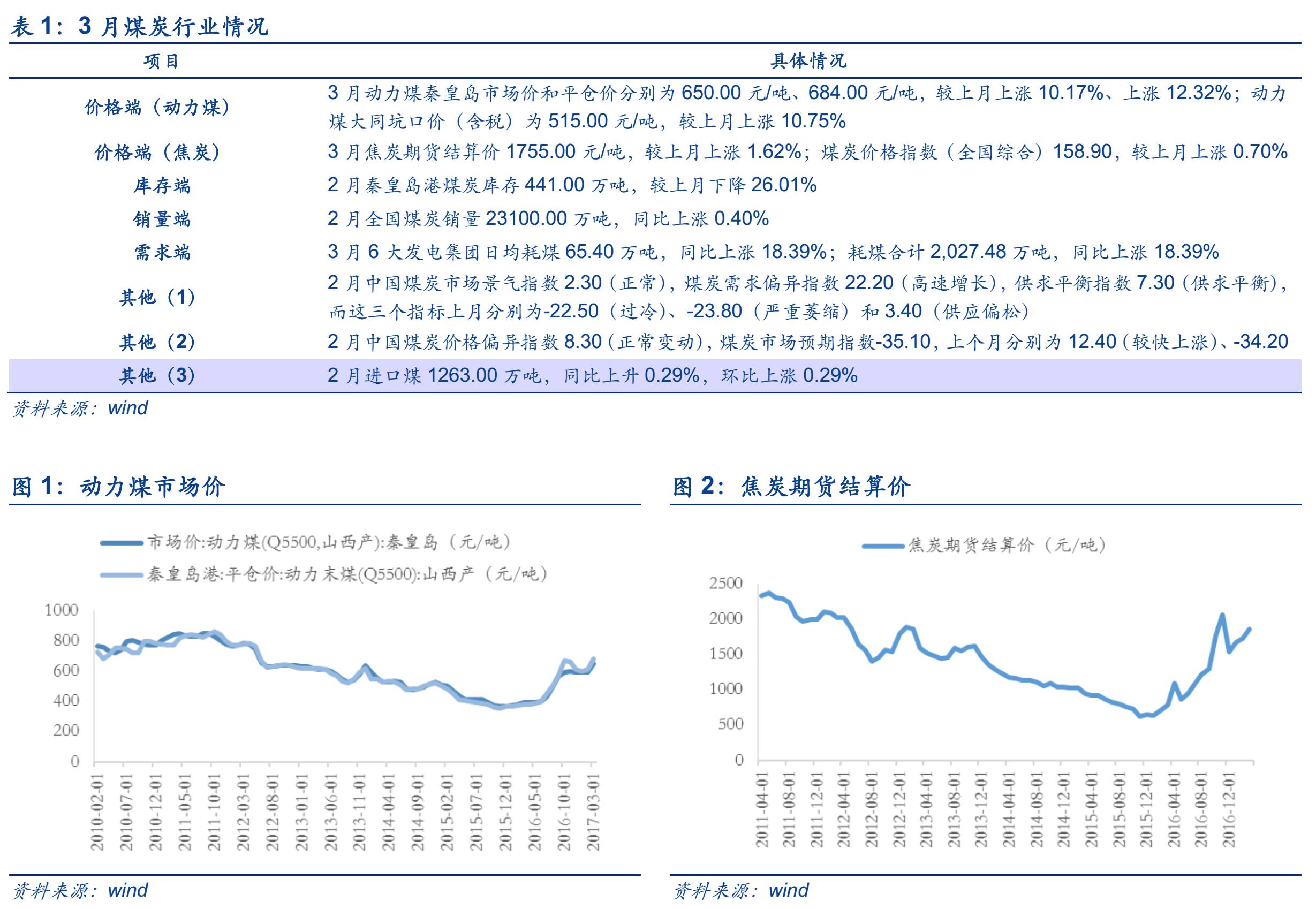

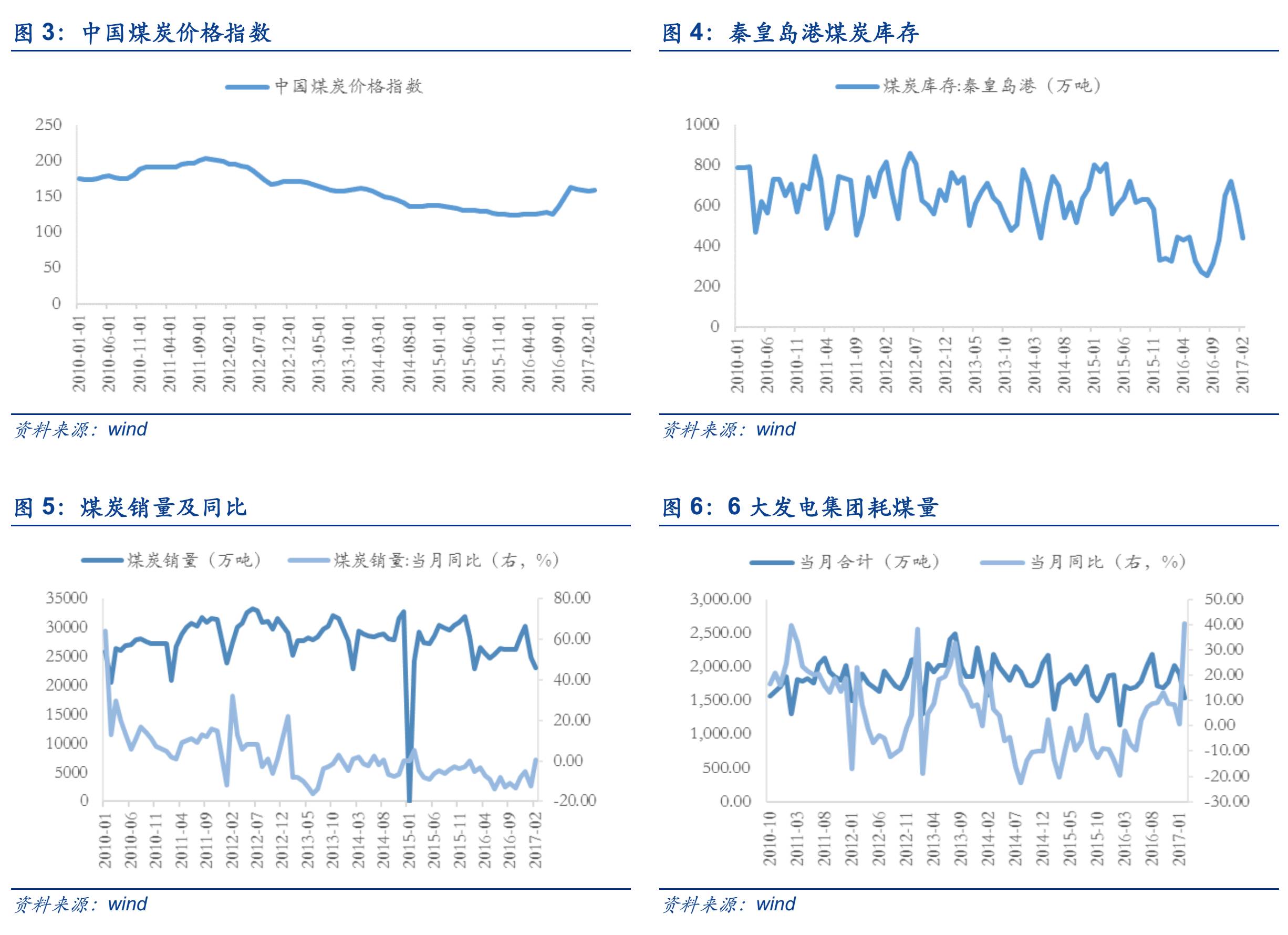

3月煤炭价格较2月出现较大涨幅,其中动力煤的市场价、平仓价和坑口价3月分别上涨10.17%、12.32%和10.75%,焦炭的涨幅为1.62%。煤炭价格上涨主要原因在于需求增加而供给偏紧。春节后工业生产平稳增长、水电出力下降,火电和钢铁产量同比较快增长,叠加冬季取暖用煤的需求拉动效果,煤炭需求总体出现增长;但供给方面受2月春节停产影响,同时3月份国家安监总局的煤炭安全检查专项工作陆续开展,煤炭供给窄幅收缩。此外,供需错配导致煤炭库存自去年12月以来持续下降至现阶段低位(428.50万吨)。

随着3月15日全国大部分地区供暖期结束、水电出力上升,4月煤炭供应将逐步恢复正常;受补库存拉动煤炭库存正在上升,我们预计4月煤炭价格有所回落,但整个煤炭行业景气度指数依然处于高位。

2.1.2. 石油石化:4月预计原油短期下行后反弹

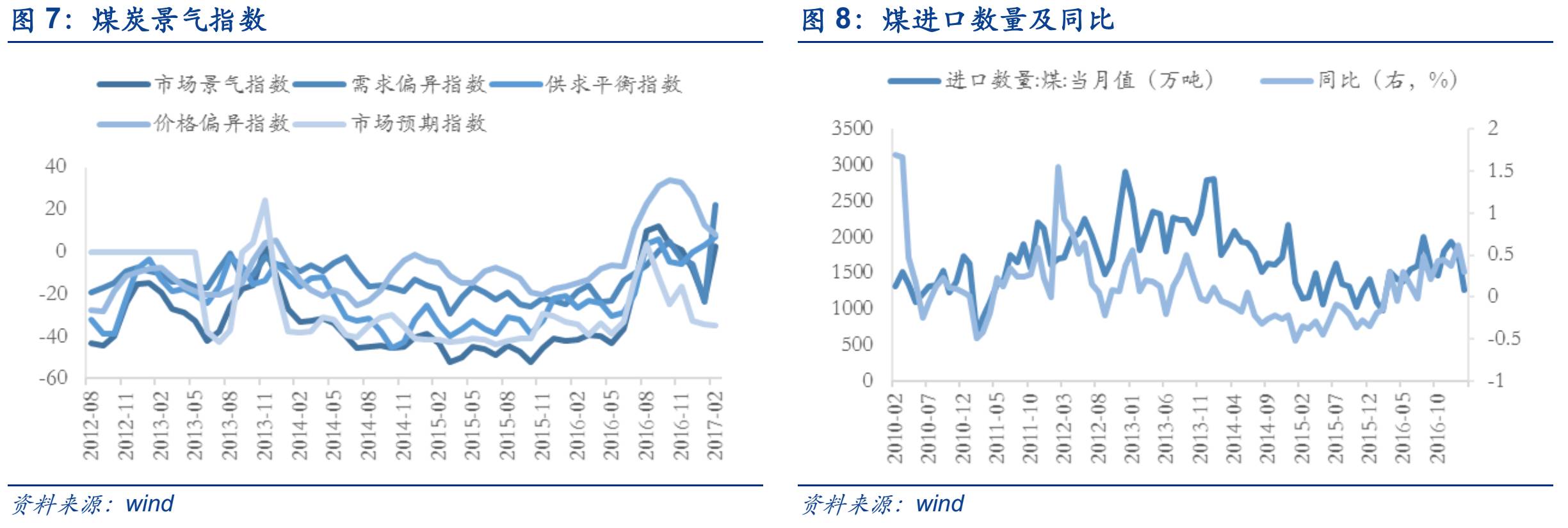

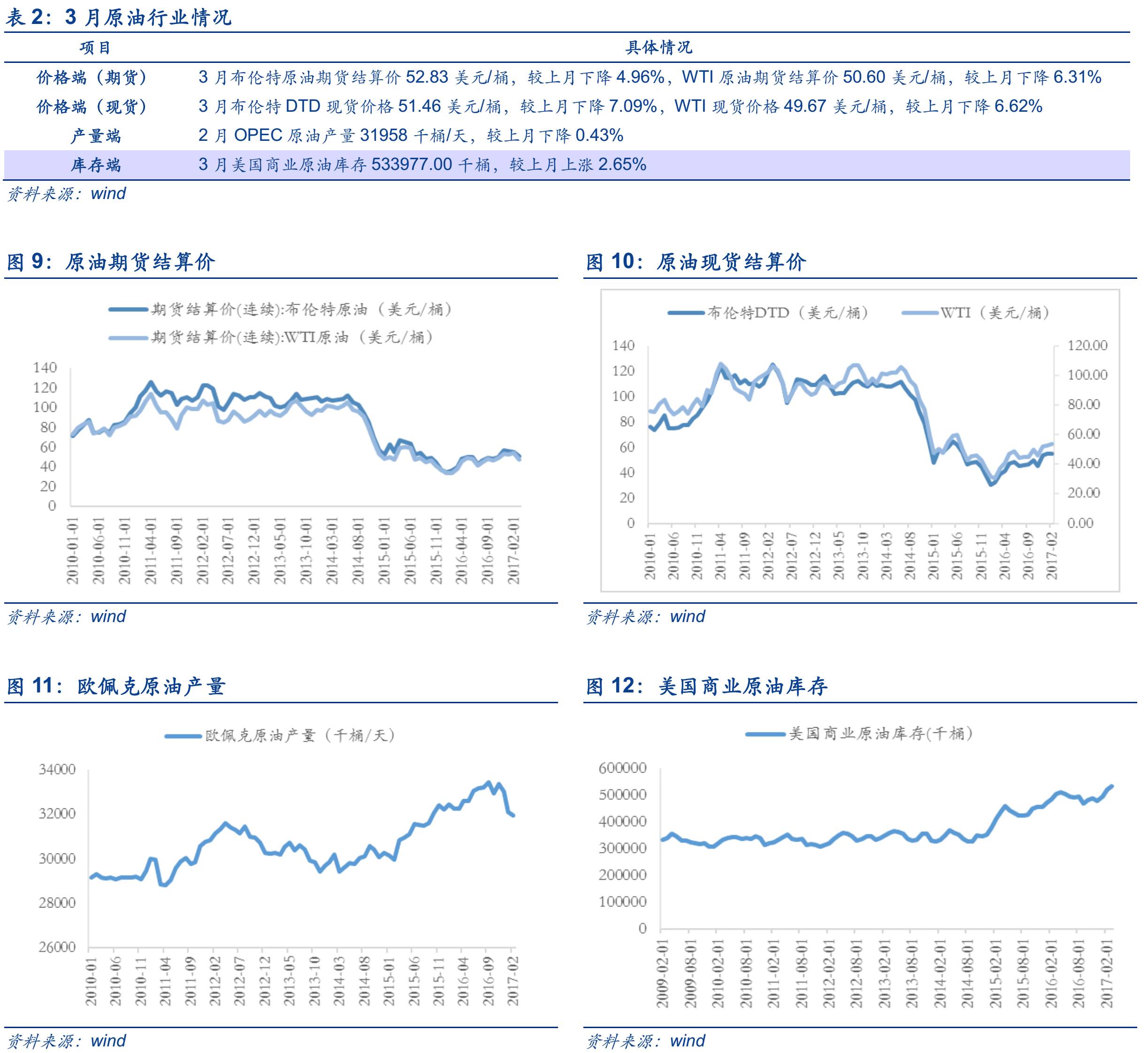

受美国增产影响,3月原油价格下跌,预计油价短期受美国对叙利亚发动军事打击事件持续影响反弹摸高。

3月份的原油期货结算价出现较大幅度的下跌,其中布伦特原油期货结算价较上月下跌4.96%,WTI原油期货结算价较上月下跌6.31%,主要原因在于OPEC减产没有得到美国的配合。根据wind数据,OPEC自去年12月至今年2月已经连续减产三个月,分别下滑1.03%、2.82%和0.43%,原油价格也在去年12月份应声上涨。同时,美国钻井机数量也在大幅增长,原油库存不降反升,1-3月分别上升3.29%、5.14%和2.48%,导致OPEC减产未能达到预期效果。

我们认为未来中长期原油价格取决于OPEC和美国的生产博弈,短期油价受美国对叙利亚发动军事打击事件影响反弹摸高。

2.1.3. 有色行业:4月持续看好稀土、黄金把握波段

LME铅铝走高,锌铜回落,未来国内市场持续看好稀土、铝和铜,黄金波段性机会较多。

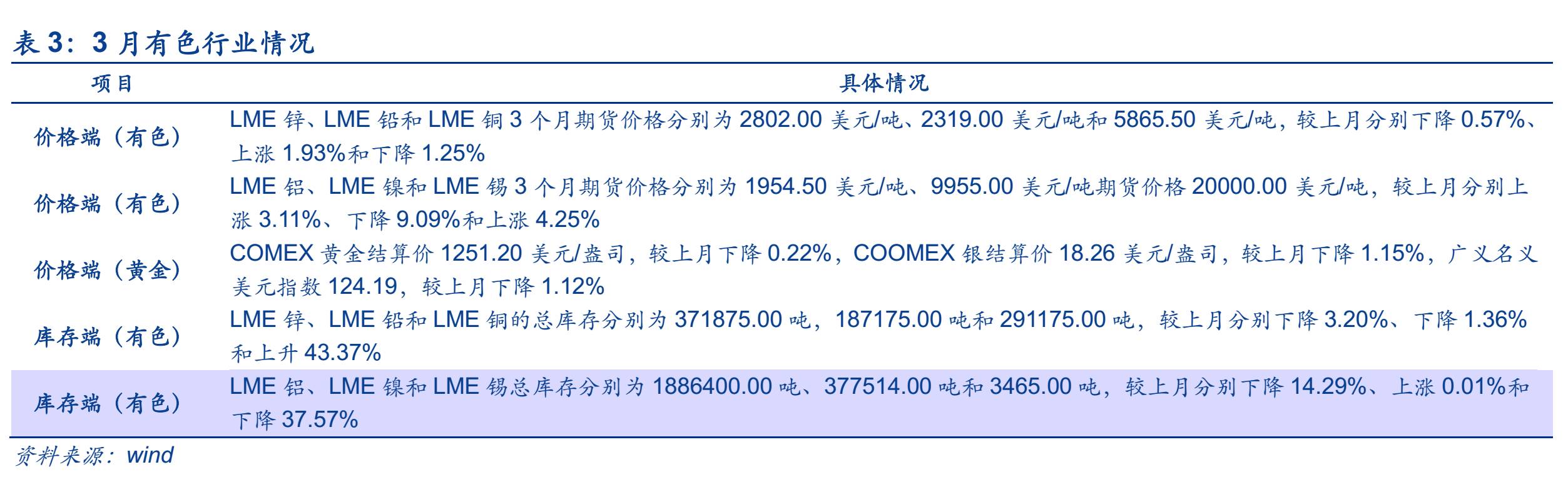

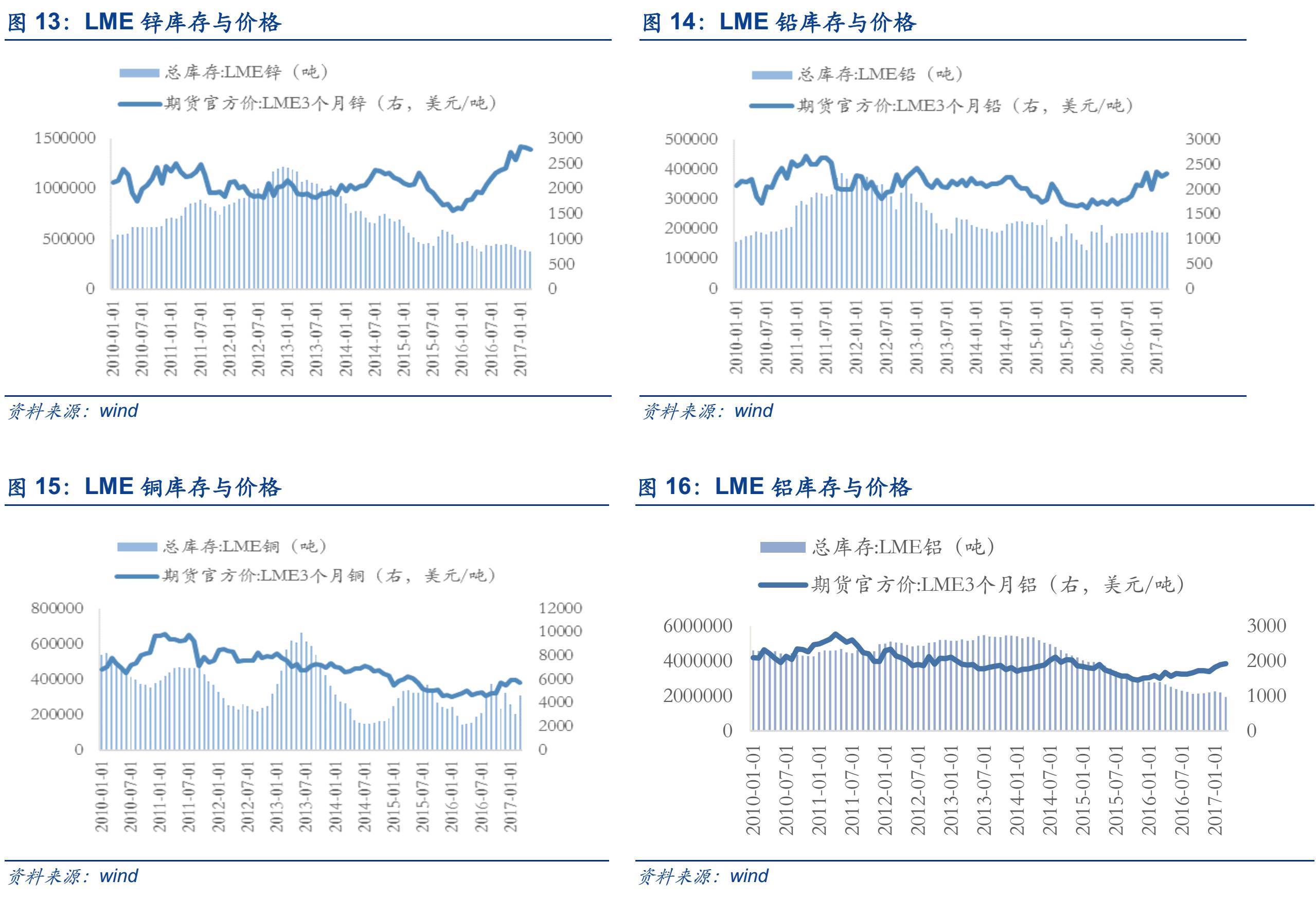

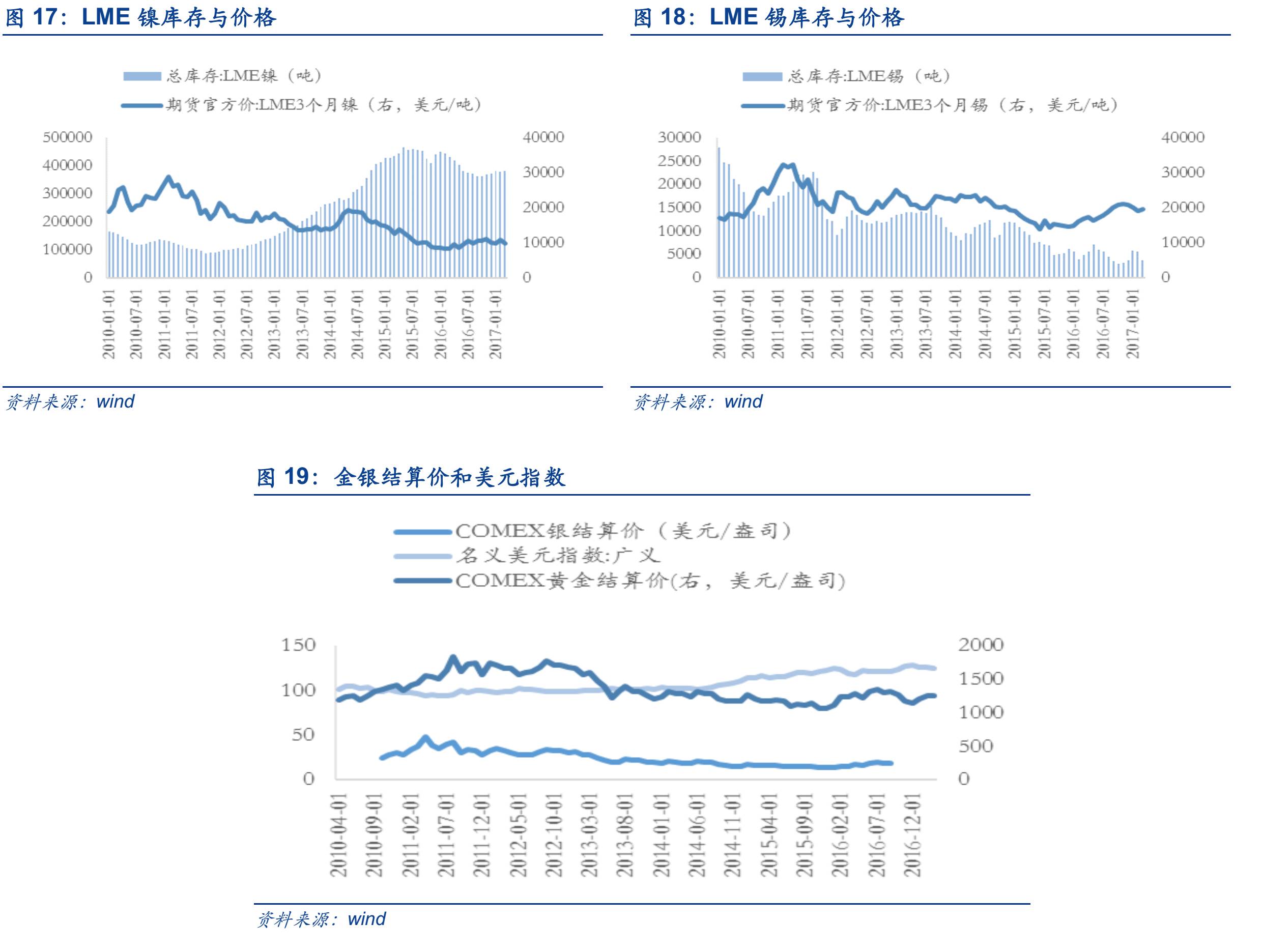

3月LME有色金属涨跌不一,上涨的有铅(+1.93%)、铝(+3.11%)和锡(+4.25%)三个品种,下跌的有锌(-0.57%)、铜(-1.25%)和镍(-9.09%)三个品种。其中,铅金属价格上涨主要由于中国和澳大利亚的铅精矿减产,导致以往供需平衡的局面发生反转,以16年为例,16年产量为489.30万吨,而缺口为30.2万吨,同时根据海关数据今年1月份中国铅精矿进口大增16.3%,铅制品由净进口转变成净出口,预计铅短缺行情将持续,未来价格震荡上行。铜金属受此前铜矿罢工减产预期影响,3月库存大涨43.37%,在库存达到高位后,铜价回调1.25%。值得我们注意的是16年锌精矿供应大幅下降,而全球积累的大量库存已经被快速消耗,预计接下来将进入真正的锌短缺时代。黄金方面,美元指数下行1.12%,黄金价格小幅回调。受特朗普医改表决失败和美国3月Markit制造业PMI(53.4)不及预期(54.8)影响,市场对美国经济增长表示担忧,美元指数短期可能会会走低,而黄金则迎来上涨的机会,

我们认为上半年美元上涨趋势犹存,黄金上半年高位震荡可能性较高。此外,对于国内市场,我们后续依然看好受供给侧改革具有涨价动力的钴、稀土以及基本面良好的铜和铝。

2.2. 中游行业数据追踪

2.2.1. 钢铁行业:4月预计钢价跌幅有限

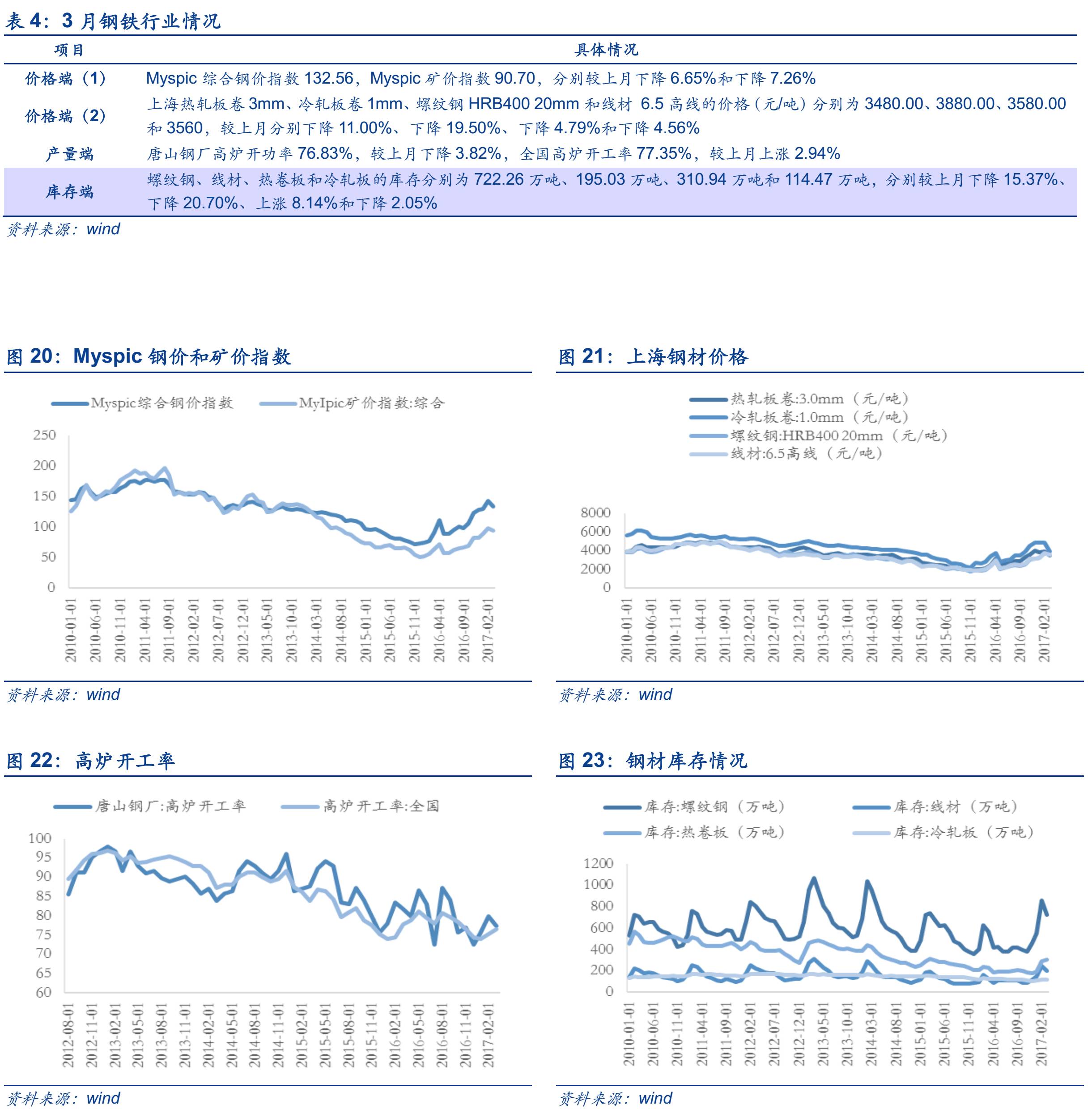

受房地产调控加码影响,冷轧板领跌钢铁,预计钢价4月份掉头朝上。

3月冷轧板领着各钢铁品种齐头下跌,冷轧板卷跌幅居前(-19.50%)、热轧板卷(-11.00%)、线材(-4.79%)、螺纹钢(-4.56%)紧随其后。本轮价格下跌的主要原因在于房地产市场调控加码,叠加货币政策趋紧预期。虽然1-2月份房地产投资超预期,各项指标表现良好,但是近期新一轮楼市限购政策密集出台,导致市场对钢铁中长期景气程度的悲观预期有所增强。同时,需求方面较为平稳,1-2月份多项数据显示基本面良好,房地产和基建投资超预期,

2017年全年需求同比变动不会大起大落,供给侧改革推进下,4月钢价跌幅有限。

2.2.2. 建材行业:4月预计水泥价格高位上涨

受下游需求旺盛和新区政策利好影响,水泥价格继续上涨,预计4月份保持上涨势头。

3月全国各地水泥价格指数全部上涨,其中全国水泥指数上涨5.04%,地区水泥指数例如华北、华东和长江地区涨幅分别是3.74%、7.75%和10.72%。水泥价格上涨主要受益于国企改革、错峰生产、和去产能等政策的共振,叠加1-2房地产投资和基建的高景气。3月下旬受大范围持续降雨天气影响,下游需求出现阶段性减弱,部分地区价格小幅下降。

4月我们认为下游需求稳定,叠加新区政策利好,水泥价格仍将处于高位。

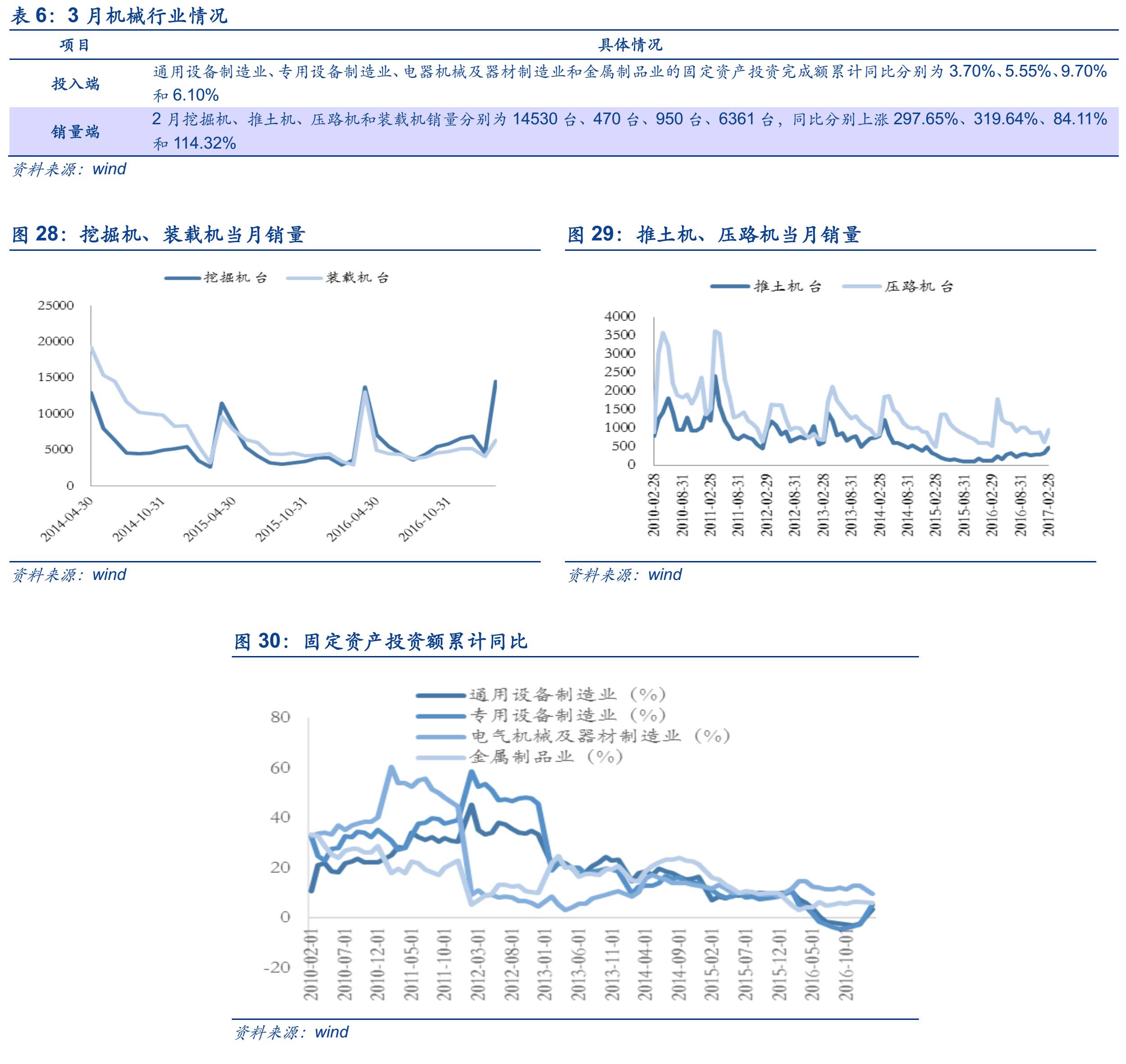

玻璃价格小幅上涨,下游需求不足,短期难以改善行情。

玻璃现货价格全月小幅上涨,较上月上涨0.12%,中国玻璃价格指数上涨0.07%。3月上中旬玻璃价格较低,而月底现货价格温和涨价,期货(3月28日)涨停。从整体来看,春节过后玻璃市场运行一直处于偏弱状态,需求不足,3月主销区华南、华东区域下滑较多,华北多数加工厂停产,但是市场供应不减,生产企业库存不同幅度增加。

我们认为现阶段库存偏高,未来需求预期好转但改善程度有限,4月份玻璃市场行情难现高景气行情。

2.2.3. 工程机械行业:4月预计仍处于高景气

受下游需求带动,挖机销量大涨,预计上半年景气维持高位。

2月,挖掘机、推土机、压路机和装载机的销量同比上涨297.65%、319.64%、84.11%和114.32%,我们预计3月工程机械销售仍有望实现50%-80%的同比增长。此番高景气主要是来自房地产投资超预期、基建投入加大、PPP项目加速落地等带动工程机械需求复苏,同时叠加2009年-2011年行业高峰时大量采购的挖机需要更新换代。此前,市场普遍认为工程机械上半年维持高景气,叠加未来雄安新区的建设对于工程机械需求庞大,

中短期内行业高景气增长势头不减。

2.2.4. 电力行业:4月预计用电小幅上涨

经济运行良好,2月份用电量猛增,第二产业增速明显,预计4月用电量将维持小幅上涨的趋势。

2月份第一产业、第二产业、第三产业的用电量同比上涨16.42%、31.37%和12.49%,用电回暖趋势符合预期,工业用电量反应经济状况,同时说明电改和供给制改革初见成效,带动经济开始复苏。第二产业是用电量增长的主因。在第二产业中,钢铁和有色用电增速提升较快,钢铁同比增长15.70%,有色同比增长22.50%。另一方面由于年初水情较差,水电累计发电量同比下滑,1-2月份全国规模以上电厂发电量同比增长6.3%,但是水电发电量同比增速由正转负,跌幅4.7%。目前电力行业景气有复苏趋势,但是受电量市场化交易规模扩容影响,全年综合上网电价和发电机组利用率恐将下一个台阶,

我们认为4月用电量将维持小幅上涨的趋势。

2.2.5. 化工行业:4月预计化工原料震荡下行

化工原料价格有所回调,预计4月价格震荡下行。

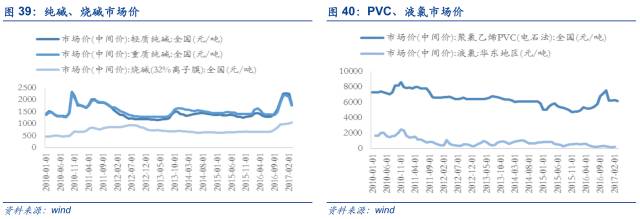

2月受环保政策和上游原料涨价影响,化工行业呈现普涨行情,3月各化工产品价格有所回调。石油化工方面,乙烯环比下降9.61%,聚乙烯环比下降24.75%。无机化工方面,轻质纯碱和重质纯碱价格环比下降19.65%、17.04%,烧碱价格环比上涨4.05%;PVC和液氯交割环比下降2.27%和24.75%。精细化工方面,纯MDI环比上涨20.75%,聚合MDI环比下降7.44%,TDI环比下降9.92%。有机化工方面,华鲁恒升尿素出厂价与上月持平,四川美丰尿素价格环比上涨3.96%,软泡聚醚市场价环比下降1.10%,硬泡聚醚市场价环比上涨2.54%。其中,纯碱价格自一月起连续下挫,主要是受短期货源宽松、现交投疲软、下游厂家观望态度等因素影响。结合下游最大需求厂商玻璃制造企业销量不佳的影响,

我们认为4月纯碱价格将继续震荡下行。

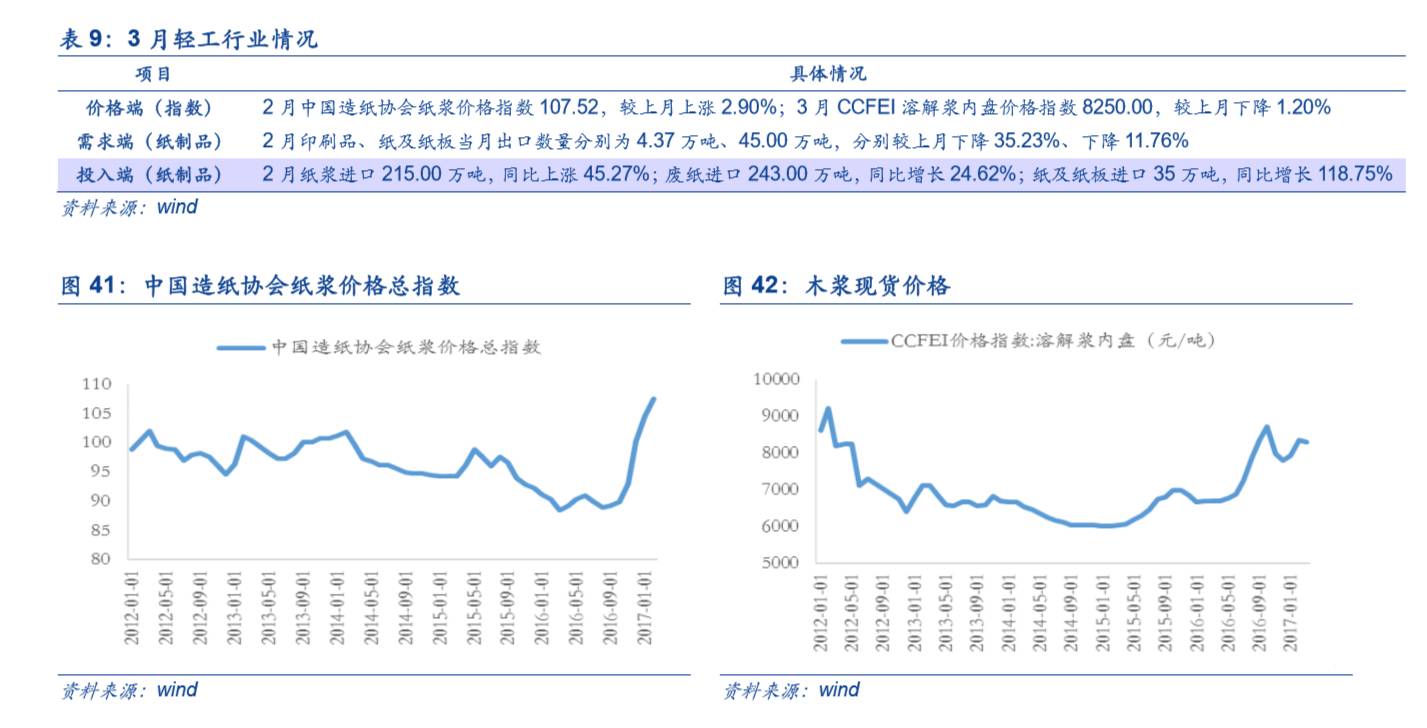

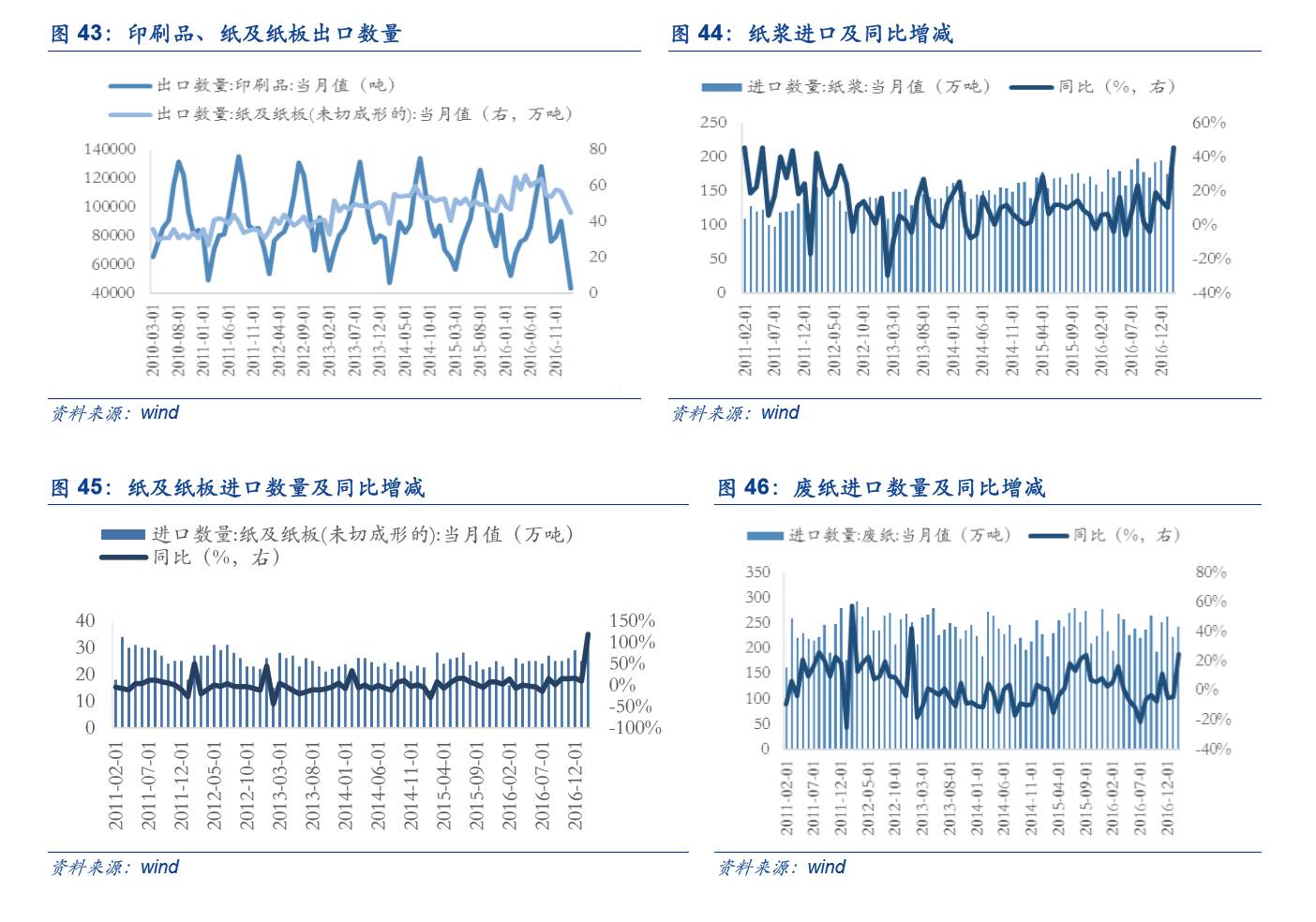

2.2.6. 轻工行业:4月预计造纸景气向上

2.2.6. 轻工行业:4月预计造纸景气向上

近期纸价高位,进口飙升,预计造纸行业4月景气向上。

2月纸浆价格指数107.52,较上月上涨2.90%,纸浆进口215.00万吨,同比上涨45.27%;废纸进口243.00万吨,同比增长24.62%;纸及纸板进口35万吨,同比增长118.75%,进口数量及增速均创今年来新高。其中,纸价上涨的主要原因在于纸企库存持续低位,供不应求局面不变。具体而言,上游纸浆由于现货供应不足、下游纸张持续涨价、期货市场人为推动等因素,纸浆价格自去年底开始涨价,同时带动进口量大幅增长。短期来看,纸产品价格持续上涨,行业复苏趋势明显;长期来看,中小企业产能退出是必然趋势,供求关系趋稳。综合而言,

我们认为4月造纸行业景气向上。

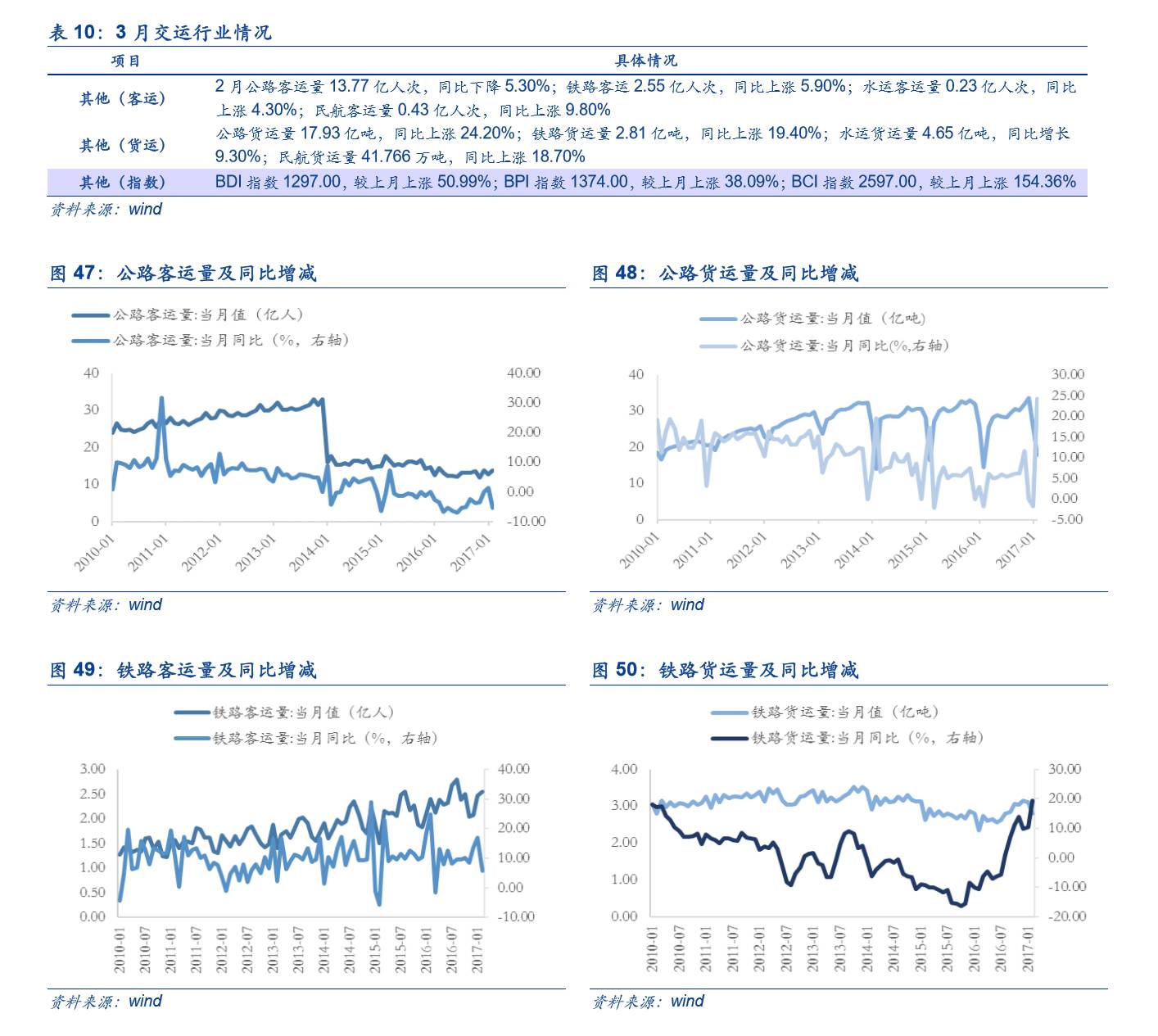

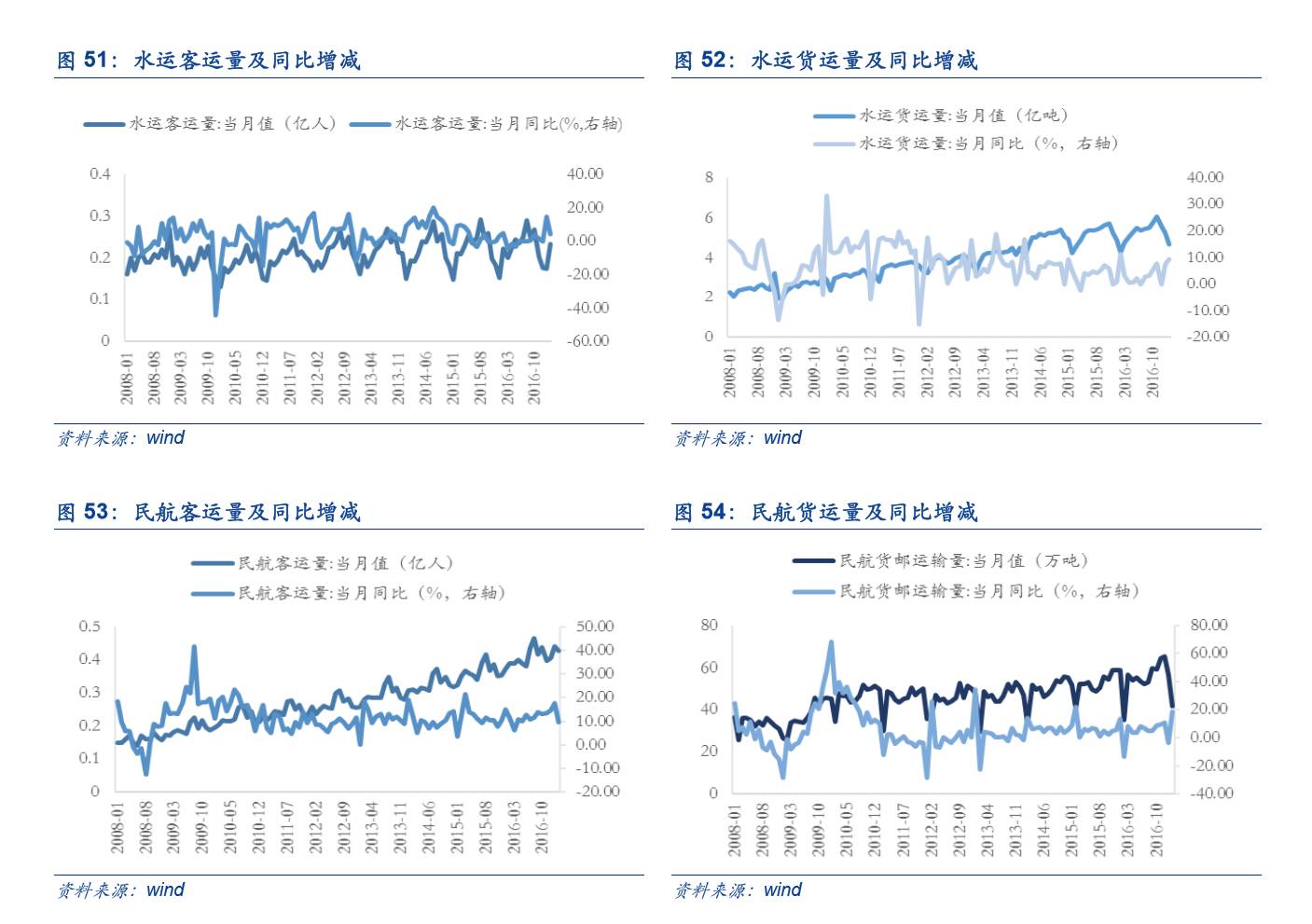

2.2.7. 交运行业:4月预计结构性复苏

3月波罗的海航海指数全面上涨,干散货供需边际确定性改善。

3月波罗的海航运指数BDI、BPI和BCI分别环比上涨50.99%、38.09%和154.36%。今年干散货供需边际确定性改善,当前干散货和集运子行业处于复苏前夜,需求企稳叠加集运集中度提升以及干散货产能利用率的反转,将是2017年运价向上弹性放大的重要条件,结构性复苏已经启动。一季度已有提前兑现迹象,但长期看市场仍存在较大向上弹性,看好全年的景气。同时,二月国内客运和货运数据发布,二月选择飞机(+9.80%)和铁路(+5.90%)出行的旅客较去年增多,选择公路(-5.30%)客运的人数减少;货运方面,航空、铁路和港口运输均同比上涨。

我们认为随着春运高峰过去, 3、4月的客运数据将有所下降,而货运则由于经济回暖、基本面改善,有望保持增长趋势。

2.3. 下游行业数据追踪

2.3.1. 房地产行

业:4月三四线成交有望趋于平稳

一线房贵卖得少,三线价廉销量高,新区建设带动区域繁荣可期。

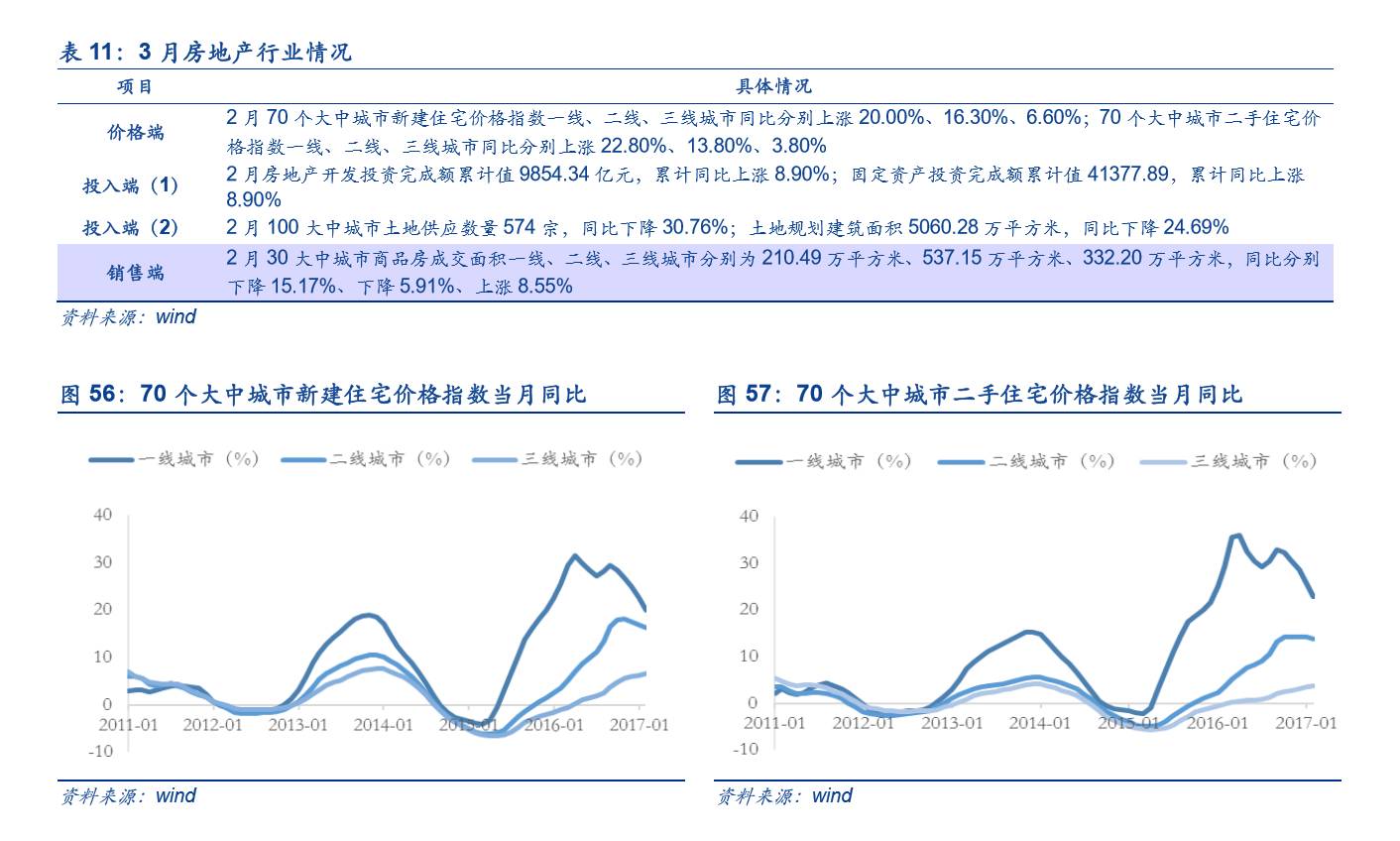

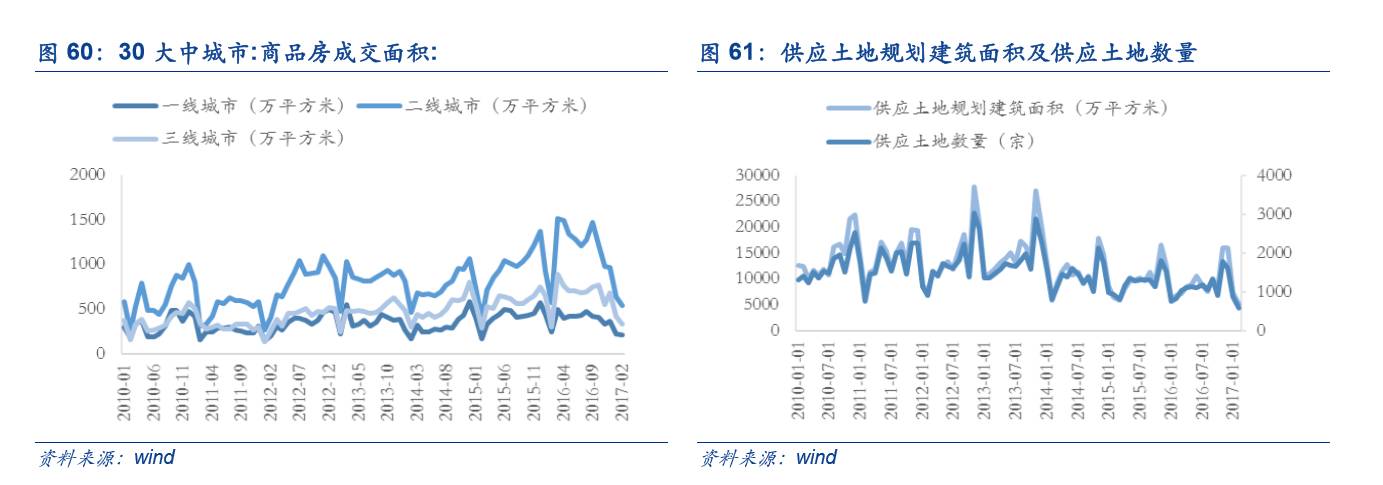

根据2月份数据,一线、二线、三线城市房价同比上涨20.00%、16.30%、6.60%,二手房的涨幅也基本一致,其中一线城市房价上涨最快。需求方面,一线和二线城市房屋成交面积同比分别下降了15.17%和5.91%,成交量收窄,而三线城市房屋成交面积同比上涨8.85%。需求冷热不一的主要原因在于房地产政策因城施政。具体而言,三四线城市由于去库存政策的持续推进,消费升级和基本面的正向叠加影响,地产出现短期繁荣;随着一线、二线城市3月调控政策密集出台,低库存、基本面和政策面反向的作用下,需求端收紧。供给方面,1-2月房地产投资额超预期,累计同比增速为8.90%;但2月土地供应数量和建筑规划面积大幅下降,同比降幅分别为30.76%和24.69%。

我们认为4月房地产市场将延续目前的趋势,一二线城市量缩价稳,三四线城市成交可能趋于平稳。

2.3.2. 家电行业:4月预计空调销量高速增长

受三四线房市大热带动,空调销量大涨,预期4月保持高增速。

2月数据显示空调销量大增,同比上涨71.60%,其中内销同比上涨115.60%,出口同比上涨43.40%,其它家电如冰箱、洗衣机和LCD电视同比分别上涨9.40%、上涨8.70%和下降11.70%。家电销量增长主要因为1-2月三四线城市地产销售超预期、经销商备货积极(库存同比上涨62.36%)叠加去年低基数效应延续,基本面稳健向好。未来房地产去库存政策不变加上需求旺季到来,

我们认为空调等家电出货高增速将会延续,预计4月份保持高增速。

2.3.3. 汽车行业:4月预计新能源汽车向好

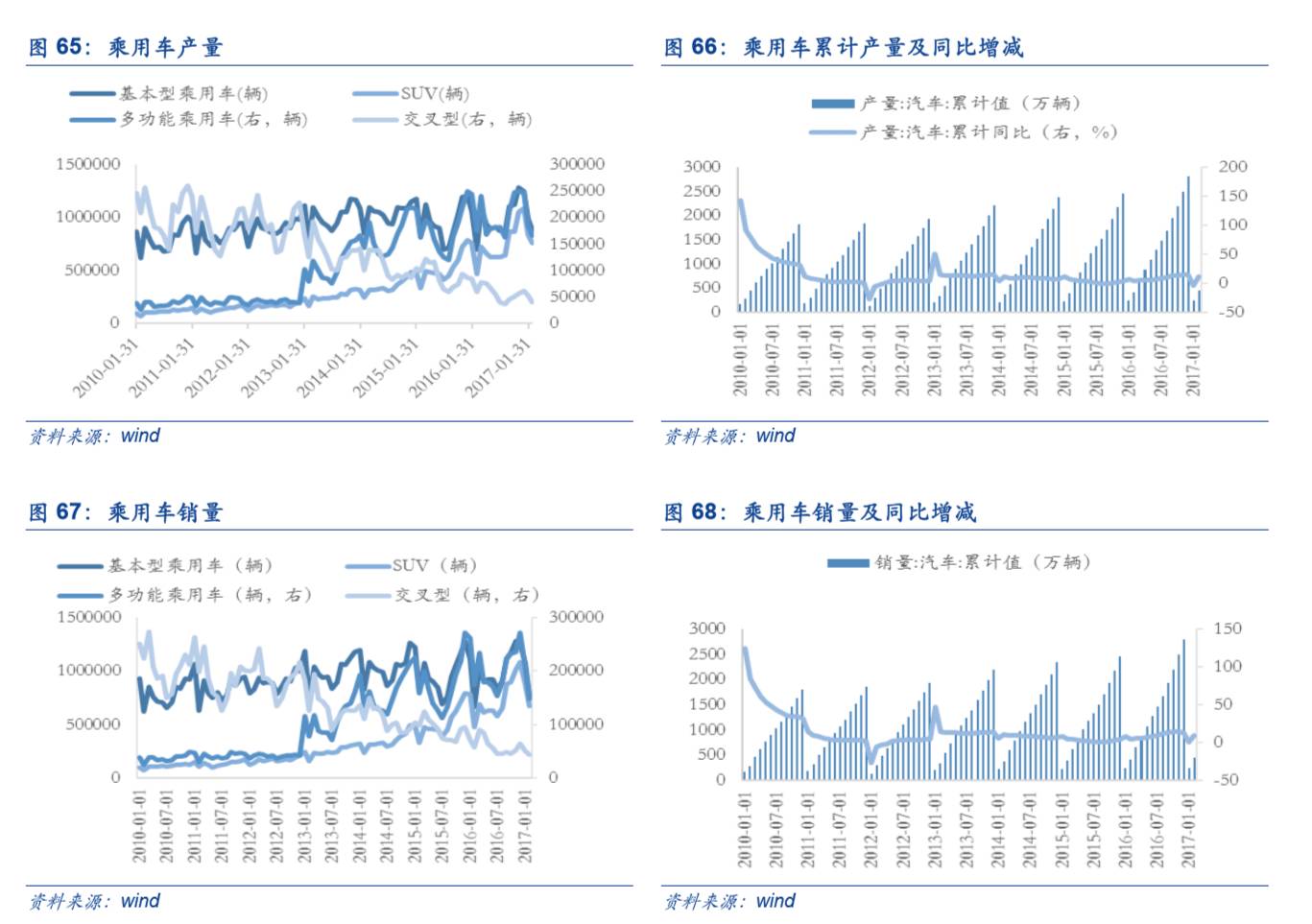

乘用车产量和销量向好,预计4月汽车整体市场景气程度保持稳定。

产量端,2月汽车累计产量同比上涨11.07%,按照汽车类型来分,基本型乘用车和SUV产量同比涨幅较高,分别是26.43%和61.33%,而多功能型乘用车和交叉型产量同比分别下降4.60%和32.93%。销量端,汽车累计销量同比上涨8.84%,其中,基本型乘用车和SUV销量同比涨幅分别为15.36%和40.70%,多功能型乘用车和交叉型销量同比下降15.16%和25.11%。根据乘联会的消息,3月份零售和批发数据趋稳,增速均高于去年同期,我们认为在基本面转好的情况下,

4月汽车行业将维持目前的景气。

补贴窗口重启,推荐目录发放,新能源汽车生产恢复,景气程度触底反弹。

随着去年底工信部重新调整新能源汽车政策后,补贴窗口重启,新能源汽车生产逐渐恢复。同时,经过1月政策调整,2月新能源汽车产销分别完成17972辆、17596辆,同比分别增长15.5%、30.3%环比增长205%,超市场预期;3月201款车型上榜工信部发布2017年第2批《新能源汽车推广应用推荐车型目录》,日趋稳定的推荐目录发布将进一步带动新能源汽车后续销量的回升。作为国家确定性发展方向,随着新能源汽车整顿完成和产业链价格谈判逐步明朗,政策利好将逐渐兑现,

我们预期2017年全年新能源汽车销量将保持在70万辆以上,同比增长超过40%,新能源汽车行业景气正在触底反弹。

2.3.4. 食品饮料行业:4月预计高端白酒仍会涨价

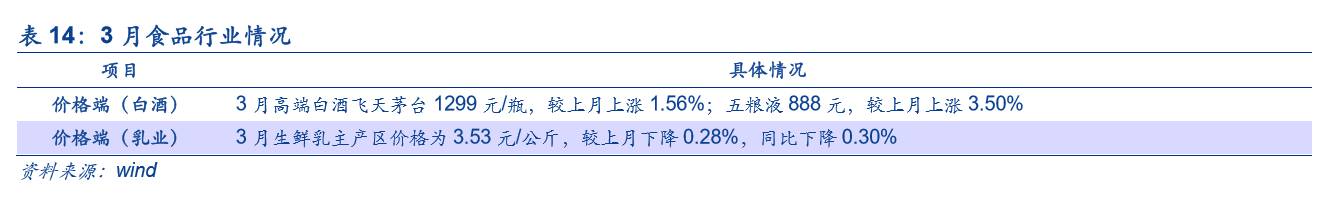

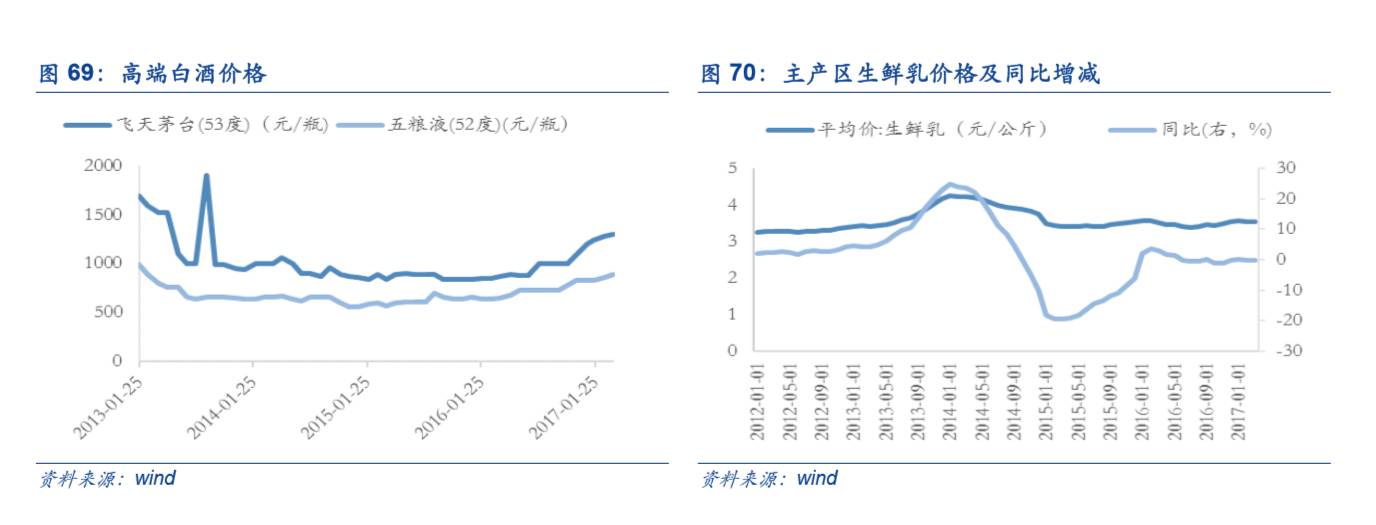

高端白酒价格上扬,鲜乳表现平稳。

3月飞天茅台价格较上个月上涨1.56%,五粮液价格较上月上涨3.50%,上涨的主要原因在于厂商低库存以及控货精准,批发价下行空间有限,预计未来高端白酒价格仍会上涨。需求方面,除民间消费外高端白酒衍生的投资价值日益凸显。同时,低端白酒仍处在低价混战阶段,未来价格有下跌的趋势。生鲜乳价格平稳,环比下降0.28%,同比下降0.30%。需求方面,春节过后鲜乳进入需求淡季,目前行业仍然面临供给充裕、需求平淡的季节性与结构性问题,下游企业收奶价格和收奶量均环比下降,部分大型下游企业淡季开始限量、压价收购。供给方面,2 月奶牛存栏量环比减少2.65%,主要是中小养殖户加速退出,

我们认为今年二季度国内去产能趋势仍将延续,鲜乳短期价格趋稳,没有上涨空间。

2.3.5. 医药行业:4月预计VC价格上涨

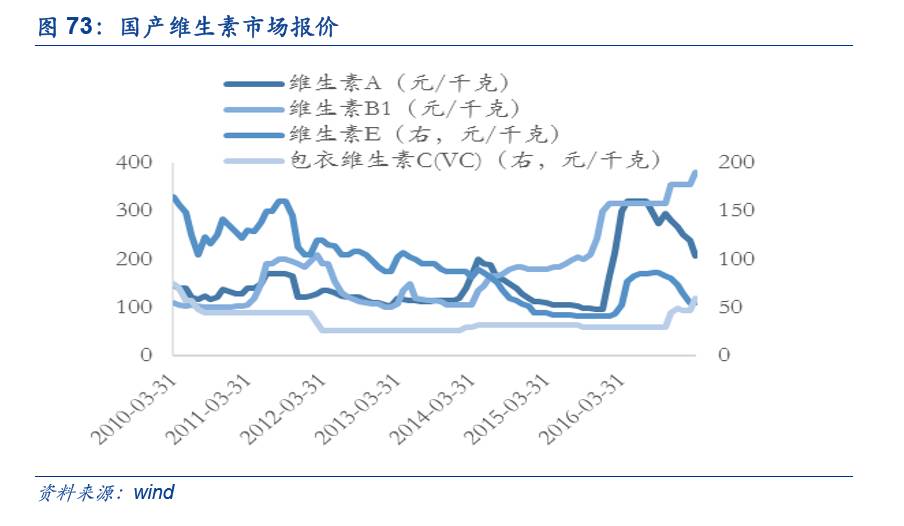

中药价格维持高位,维生素价格涨跌不一。

中国成都中药材价格指数较上月上涨2.66%,各植物类中药材的价格指数也基本呈现上涨的趋势。成都中药材市场自2月中旬开市以来,市场逐渐火热,购销两旺,商家采购积极,导致库存不丰,带动整个中药材市场价格上涨;3月由于天气多变,给中药春种带来不利影响,支撑中药价格坚挺。我们认为中药价格经过一个多月的上涨,已经来到历史高位,4月份中药交易量略有下滑,价格小幅回调。维生素品种涨跌参半,其中维A、VC价格分别上涨7.04%和26.32%,维E、B1价格分别下跌13.54%和持平。维生素小品种价格上涨的主要原因来自于环保压力不减,对生产商的检查较多,同时原料价格上涨明显,对产品价格形成支撑,还有叠加行业供需格局随供给侧改革推进而改善。

我们认为4月环保部将对浙江等维生素生产大省进行督察,维生素多个品种价格将继续上涨。

2.3.6. 农林牧渔行业:

4月预计猪价预计企稳

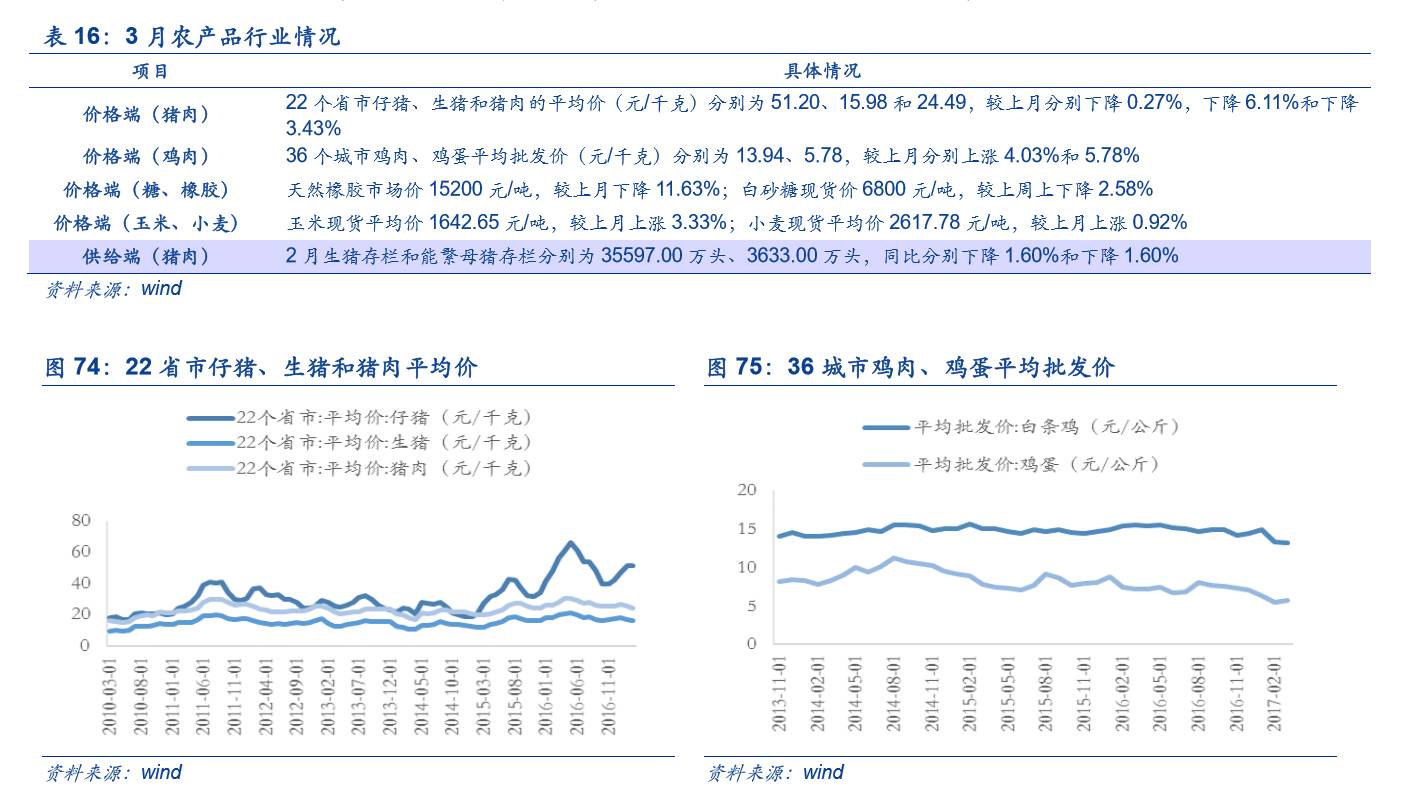

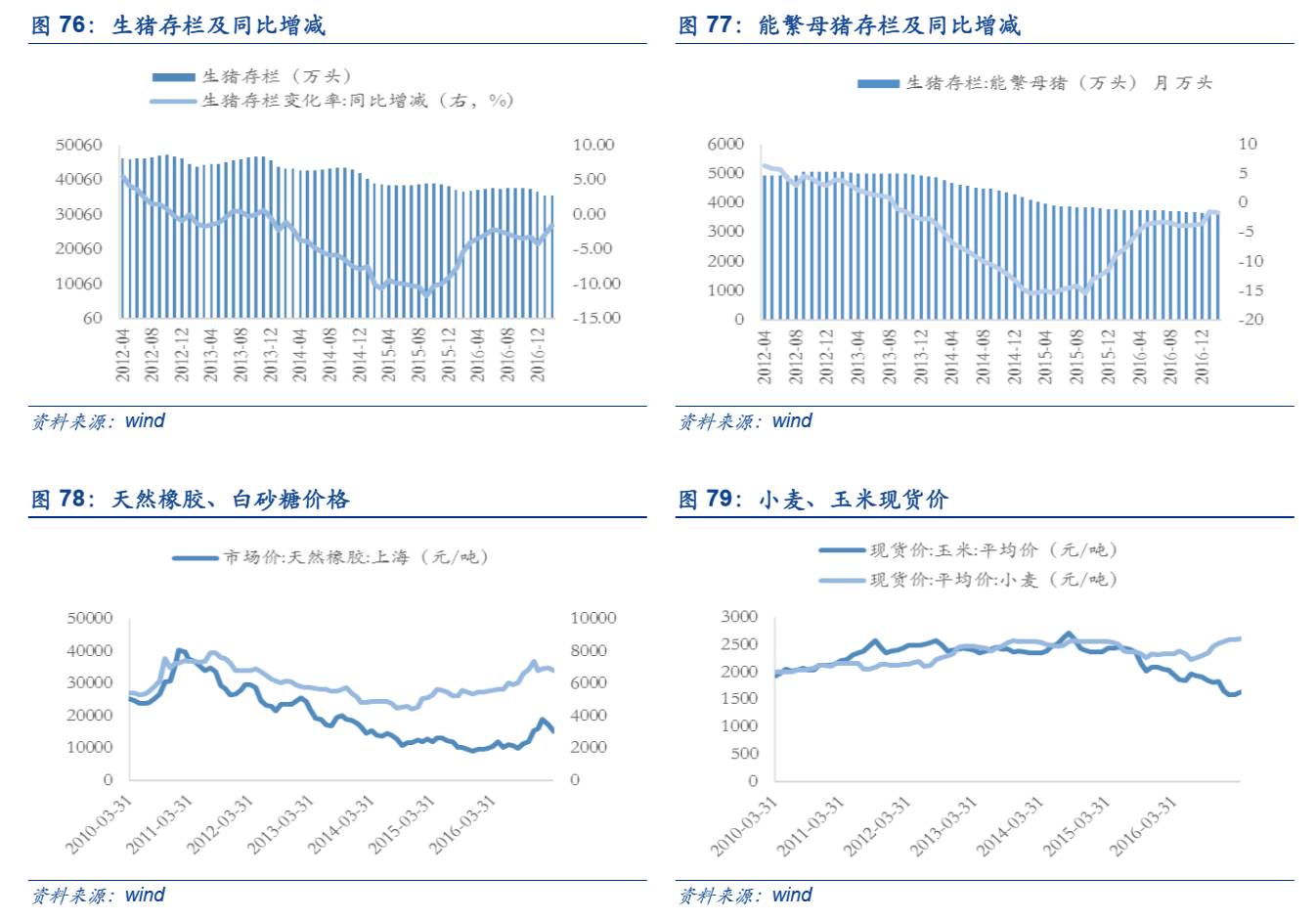

需求疲软,猪价下行,预计4月价格预期企稳。

受春节前猪肉消费需求透支影响,3月猪肉需求萎靡,仔猪、生猪和猪肉价格分别下降0.27%、6.11%和3.43%,清明节前猪肉需求有一定提振,但是养殖户节前选择集中出栏,屠宰企业收购压力较小,猪价走弱。库存端受环保政策的影响,养殖业成为2017年环保整治的关键节点,因为关闭的养殖场增多和新建猪场进度慢,生猪(-1.60%)和能繁母猪(-1.60%)存栏数继续下降。

我们预计4月份生猪存栏进入补库阶段,猪价有望企稳。

3月鸡肉价格上涨4.03%,鸡蛋上涨5.08%。截止月底,鸡蛋供给有所增加,主产区蛋价走稳调整,需求方面上海、北京需求企稳,销售逐渐放缓。

我们认为4月蛋价上涨空间有限,或有回调可能

。其他农产品方面,天然橡胶市场价较上月下降11.63%,白砂糖较上月下降2.58%,玉米现货均价较上月上涨3.33%,小麦现货价较上月上涨0.92%。

2.3.7. 纺织服装业:4月预计棉花震荡偏弱

2.3.7. 纺织服装业:4月预计棉花震荡偏弱

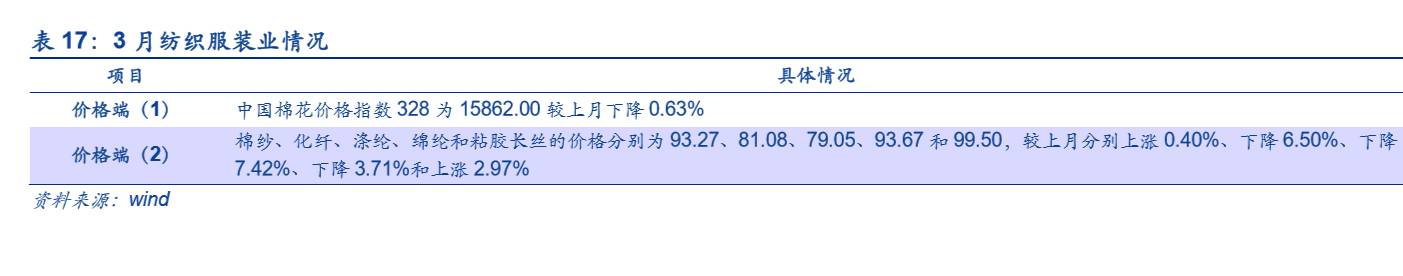

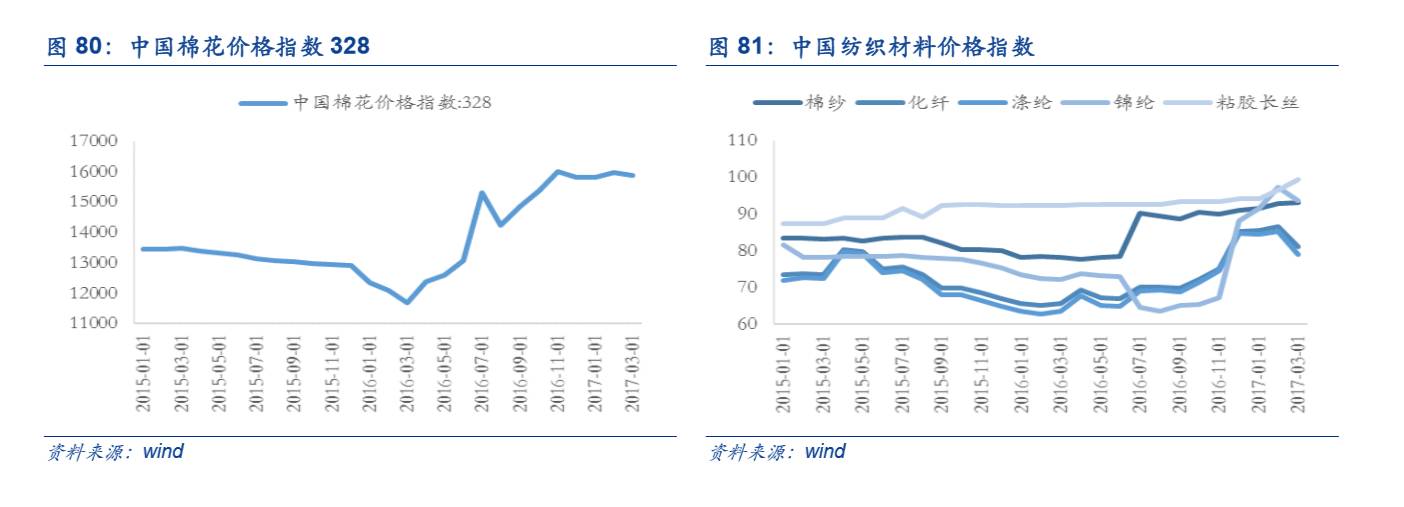

成交回落,棉花价格下跌,4月行业景气偏悲观。

3月纺织材料价格跌多涨少,化纤、涤纶、绵纶的价格分别下跌6.50%、7.43%和3.71%,棉纱和粘胶长丝涨幅偏弱,分别为0.40%和2.97%。其中,3月中国棉花价格指数先升后降,最终收于15862.00,较上月下跌0.63%。在储备棉轮出前,棉花市场情绪乐观,价格出现上涨,3月下旬市场成交逐步回落,价格随之下滑。主要原因在于今年国内棉花商业库存较大,储备棉开始抛售之后,商业去库存压力增大,叠加大宗商品市场的悲观氛围,导致价格走弱,但下游厂商开工率好于去年同期,市场刚性需求稳定,支撑棉花市场。

我们认为4月棉花市场震荡偏弱运行,不会出现价格大跌的情况。

2.3.8. 传媒行业:4月预计观影市场有望高增长

2.3.8. 传媒行业:4月预计观影市场有望高增长

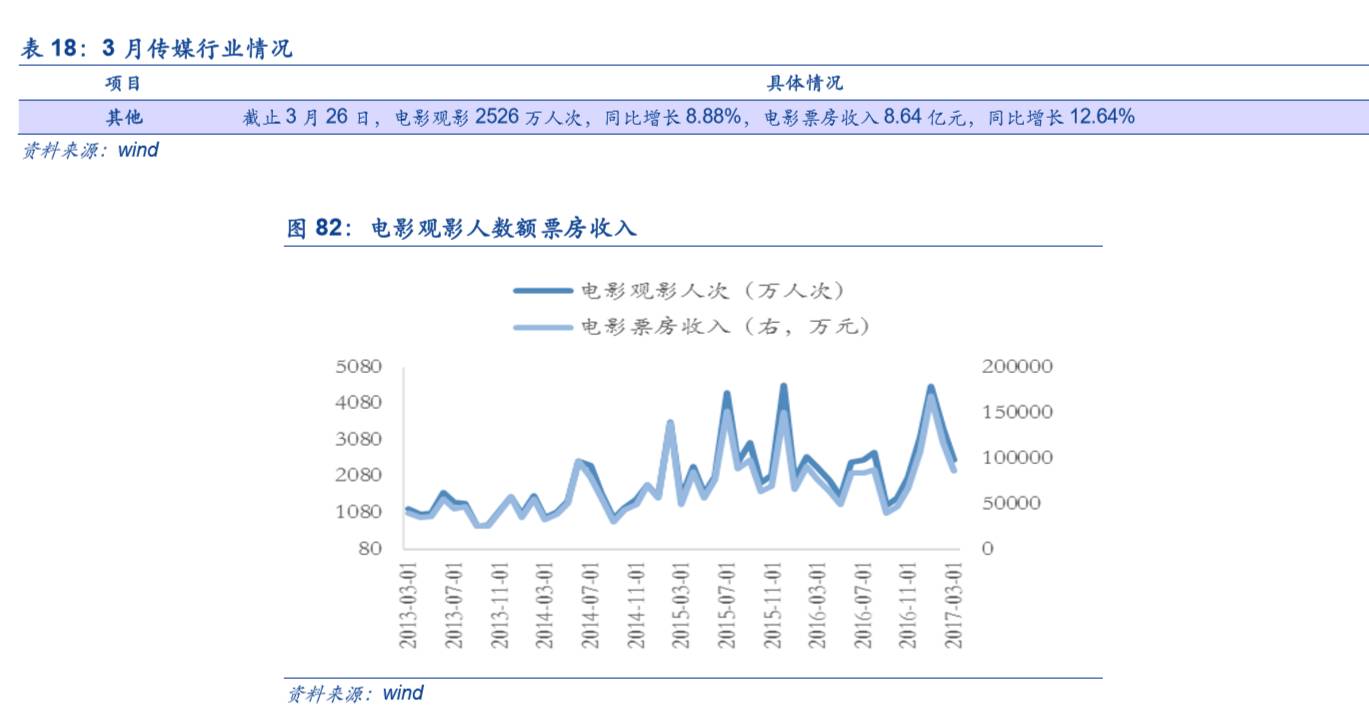

观影市场回暖,4月有望迎来高增长。

截止3月26日,电影观影人次同比增长8.88%,电影票房收入同比增长12.64%,整体回暖明显。票房数据由于本身受大片上映日期和节假日影响较大,从更长时间来看,今年1月至今的累计票房同比增长50.89%。4月份由于《嫌疑人X的献身》、《速度与激情8》和《攻壳机动队》等大片上映,票房有望维持同比高增速。

2.3.9. 电子行业:4月预计半导体景气逐步回升

2.3.9. 电子行业:4月预计半导体景气逐步回升

半导体指数大涨,景气逐步回升,预计4月行情依然走强。

台湾方面,电子行业指数较上月上涨1.38%,半导体行业指数较上月上涨0.57%;海外市场方面,费城半导体指数较上月上涨4.33%。从需求端来看,手机、物联网、汽车电子、智能硬件等新兴高增长领域快速发展带来需求的爆发;从供应端来看,目前产能趋紧,给价格上涨带来持续的动力。我们预计4月半导体行业将延续此前涨势,景气度进入向上周期。