专栏名称: 广发证券研究

| 推送研究所的最新报告和观点 |

目录

相关文章推荐

|

芋道源码 · 关于DeepSeek的最新认知 · 11 小时前 |

|

芋道源码 · 凌晨四点,线上CPU告警,绩效没了! · 11 小时前 |

|

小众软件 · 另外两件事[250210] · 2 天前 |

|

芋道源码 · 防止超卖的七种实现 · 2 天前 |

|

芋道源码 · 腾讯开源:零代码、全功能、强安全 ORM 库 · 3 天前 |

推荐文章

|

芋道源码 · 关于DeepSeek的最新认知 11 小时前 |

|

芋道源码 · 凌晨四点,线上CPU告警,绩效没了! 11 小时前 |

|

小众软件 · 另外两件事[250210] 2 天前 |

|

芋道源码 · 防止超卖的七种实现 2 天前 |

|

芋道源码 · 腾讯开源:零代码、全功能、强安全 ORM 库 3 天前 |

|

山西老乡俱乐部 · 很干净的4句话,终生受用! 8 年前 |

|

Python开发者 · Flask 插件系列 - Flask-Mail 8 年前 |

|

新华网 · 在中国坐高铁是一种怎样的体验?看完这些回答笑哭了 7 年前 |

|

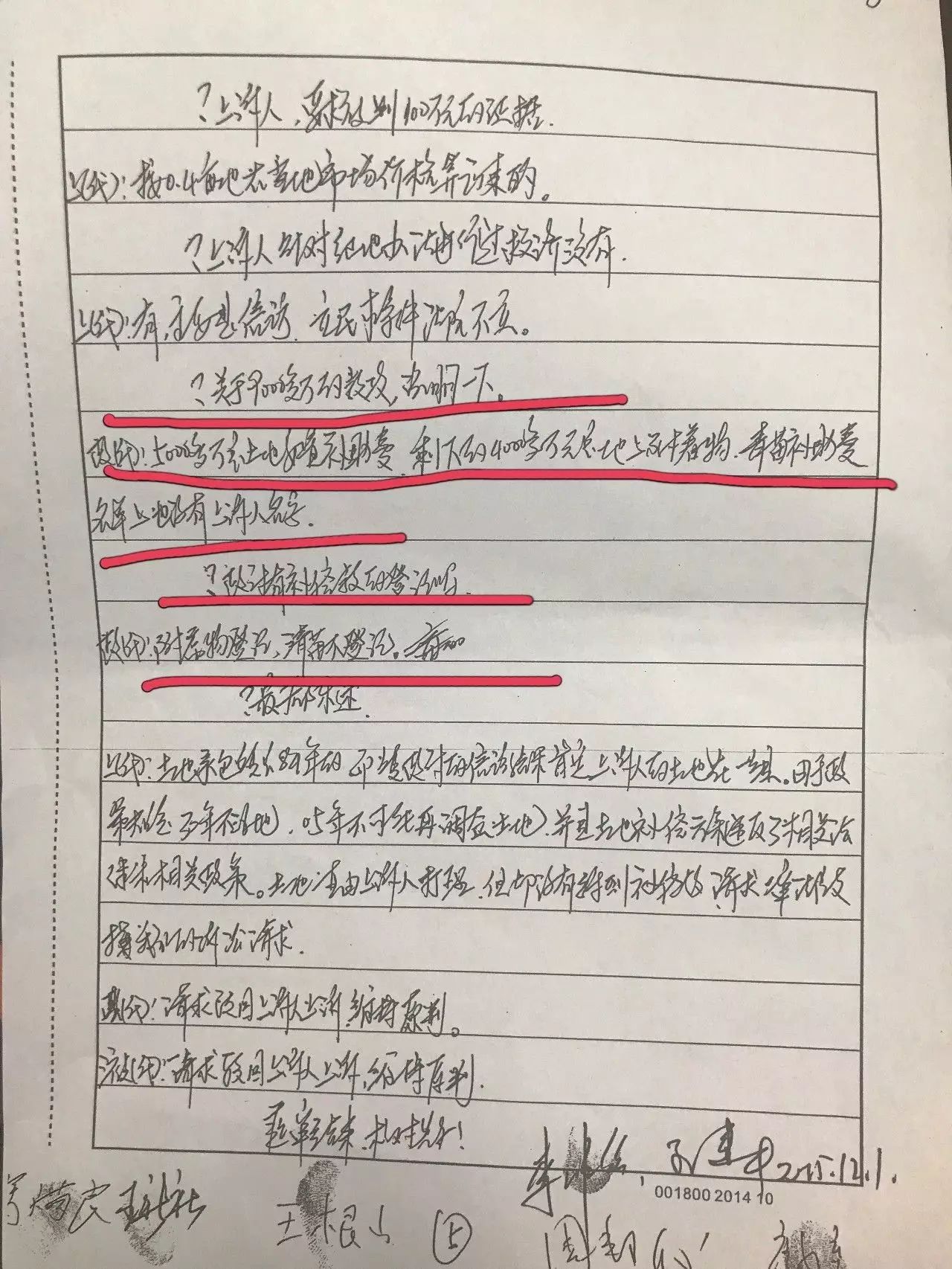

中央广电总台中国之声 · 河南确山县政府信息公开自相矛盾:四千多万征地款到底去了哪儿? 7 年前 |

|

红秀GRAZIA · 张若昀的画眉视频把我笑惨了,但谁没犯过这些错呀? 7 年前 |