消费升级,口腔医疗正当时

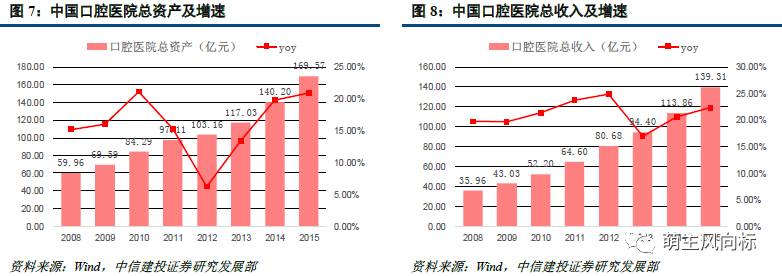

我国口腔患病率高达90%,就诊率仅10%,市场空间巨大。随着人们生活水平的提高,基础需求不断得到满足,越来越多的人开始注重牙齿健康以及外观形象。口腔医疗商业性、康复性、美容性集于一身,因此受益于消费升级,迅速成长。口腔医院的总资产从2008年的59.96亿元增长到2015年的169.57亿元,复合增速达16.01%;总收入从2008年的35.96亿元增长到2015年的139.31亿元,复合增速达21.34%。

连锁经营,民营口腔医疗的趋势

目前民营口腔诊所质量参差不齐,行业亟待整合。连锁经营口碑优势、成本优势明显,可以通过高品质的服务获得良好口碑,从而赢得消费者的信任,同时规模化经营提升采购量,增大议价空间,降低采购成本。对标眼科行业龙头爱尔眼科,连锁口腔医院

/

诊所大有可为。眼科跟口腔科一样,药品的占比比较低,而仪器设备的占比较高,同时医师的技术在治疗过程中起到决定性作用。

资本进场,口腔医疗盛宴开启

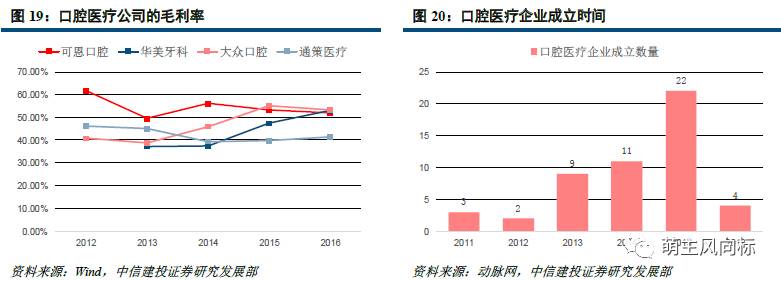

口腔医疗行业的高成长性和高毛利率吸引了资本的注意。口腔医疗的毛利率在40%-60%之间。据动脉网统计口腔医疗企业成立数量从2011年开始稳步增长,在2015年达到爆发期,2015年一年成立了22家相关公司。融资方面仅2016年就有12家公司获得了融资。目前成立、获得融资的公司可以分为6类:口腔机构、口腔诊所SaaS、互联网导流平台、医生服务及招聘平台、创新硬件、电商平台。

相关标的:通策医疗

1

我国口腔患病率高达90%,就诊率仅10%,市场空间巨大。

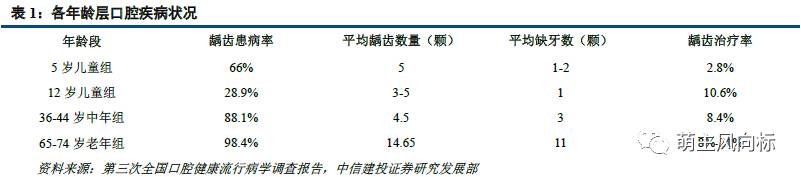

2008年卫生部组织的第三次全国口腔健康流行病学调查结果显示,我国口腔疾病高发病率低就诊率的现象突出。我国从未看过牙医的人超过60%,只有2%的人有定期进行口腔检查和清洁的习惯。而在美国64%的人每年至少做两次口腔检查。根据调查报告,我国5岁儿童组、12岁儿童组、35-44岁中年组、65-74岁老年组的龋齿患病率分别达66%、28.9%、88.1%和98.4%。

我国口腔执业(助理)医师人数稳步增长,但每百万人医师人数与发达国家相比差距较大。

我国的口腔执业(助理)医师人数从2012年的11.62万人增加到2015年的15.36万人,复合增速为9.74%。但按2015年15.36万人计算,我国每百万人中牙医数量仅为100名左右。而日本、美国每百万人中有700名左右牙医,与发达国家相比,我国牙医数量还有很大的上升空间。同时我国的牙医主要集中在东部发达地区,一线城市中每百万人的牙医数量也远高于二三线城市。我们认为这是因为一线城市收入水平高于二三线城市,同时一线城市更早接受欧美发达国家的口腔医疗消费习惯。

我国人均GDP增长带动消费升级。

随着人们生活水平的提高,基础需求不断得到满足,越来越多的人开始注重牙齿健康以及外观形象。根据台湾的经验,牙医人数与人均GDP呈正相关,说明收入水平越高,更多的人会选择洁牙、正畸等口腔医疗消费。近几年来我国大陆人均GDP快速增长,从2008年的2.41万元增长到2016年的5.40万元,已经逼近1万美元大关。随着收入水平的提高,大陆的口腔医疗消费正在逐步兴起。

口腔医院提供的服务可以分为五大类:口腔修复科、口腔内科、正畸科、口腔外科和保健科。口腔修复科主要包括种植修复、烤瓷单冠修复、活动义齿修复。口腔内科包括补牙、根管治疗、牙周治疗等。正畸科包括传统矫正、自锁矫正和隐形矫正。口腔外科包括拔牙、牙龈成型术。口腔保健科包括普通洁牙和牙周SPA。

口腔医疗商业性、康复性、美容性集于一身。

与内科、外科、妇科、儿科等纯医学行业不同,口腔医疗中后续的康复治疗占比非常高,如牙齿矫正,需要经常去牙科复诊,由医师手工调节金属托槽和钢丝的压力。口腔医疗与美容结合的也很紧密,如烤瓷牙、超声波洁牙等。而且口腔门诊所需的药品不多,医学设备不多,大部分操作也仅需要牙医一人即可完成,因此小型的商业化口腔门诊可以成立。口腔医疗的商业性、美容性、康复性成为其区别于其他临床医学的特点。

消费升级带动口腔医疗消费兴起。

口腔医院的总资产从2008年的59.96亿元增长到2015年的169.57亿元,复合增速达16.01%;总收入从2008年的35.96亿元增长到2015年的139.31亿元,符合增速达21.34%。根据HenrySchein的统计数据,我国2014年及2015年的正畸病例数量分别为145万例和163万例,而其中价格更贵,更美观方便的隐形正畸病例量分别为3.5万例和5.8万例,增幅为12%和66%。

2

政策推动,民营口腔医院已占半壁江山。

随着医改的推进,民营资本进入医疗领域的限制逐步放开。口腔医疗因为商业性、美容性、康复性的特点,民营口腔门诊发展迅速。目前在我国口腔医疗经营机构分为公立口腔医疗机构和民营口腔医疗机构,其中公立机构包括综合性医院的口腔科和公立口腔专科医院;民营口腔医院包括连锁口腔医院和个体口腔诊所。近几年公立口腔专科医院数量保持平稳,但是民营口腔专科医院数量持续增加,从2008年的109所增加到2015年的332所,在数量上已经超过了公立口腔专科医院数量。此外还有很多小型的民营口腔门诊,据不完全统计有6万个以上。随着2017年4月1日新版《医师执业注册管理办法》的实施,中国执业医师将可以申请异地执业,同时放宽了医疗机构申请人条件,在职医务人员可办医疗机构,医师的流动性进一步增强。

民营口腔诊所质量参差不齐,行业亟待整合。

口腔医疗的核心技术是医师的专业技术,其次是诊所的设备、设施。比如安装一颗烤瓷牙需要经过口腔检查、术前研究模型、做临时冠的蜡型、麻醉并预备牙体、放大镜下抛光、做临时冠、灌模、试戴烤瓷牙并粘结这8个步骤,牙医的手艺是决定安装质量的关键。但是目前我国口腔医疗执业(助理)医师水平参差不齐,根据中国卫生统计年鉴,2012年执业(助理)医师学历构成中,口腔医师的本科、研究生学历占比远低于中医和临床,而大专、中专的学历占比明显高于临床和中医。这就使得口腔诊所的质量参差不齐,而消费者由于信息不对称,就很容易遇到不满意的服务。

连锁经营口碑优势、成本优势明显。

影响行业离散还是集中的最主要因素是固定成本,如飞机制造公司的固定成本巨大,而合并扩大规模能有效降低单位成本,因此全球最后只剩下波音、空客几个巨头。而航空公司的准入门槛相对较低,而且规模效应对单位成本的影响有限,因此全世界有很多航空公司。开办一家口腔诊所的固定成本投入主要在牌照申办、设备购买、店面装修、以及一开始的运营资金,乍看门店与门店之间没有可以分享的固定成本。但我们认为连锁口腔门诊至少有三点优势。

-

口碑优势。口腔门诊质量参差不齐,消费者由于信息不对称,需要多次尝试才能找到高质量的门诊。而连锁经营,可以通过高品质的服务获得良好口碑,从而赢得消费者的信任。同时门店的数量增加,也降低了市场推广和宣传的单位成本。而消费者也可以降低尝试的成本。

-

牌照审批优势。熟悉审批的流程、要点,可以大大缩短牌照审批时间和成本。连锁经营可以有效缩短学习过程,降低学习成本。

-

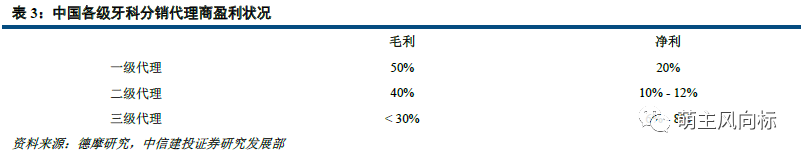

降低采购成本。目前我国口腔医疗上游环节大部分依靠进口,如医疗器械、耗材等。而单个门诊采购量有限,只能买到层层代理分销后的产品,大大增加了成本。而连锁规模化经营后,采购量提升,议价空间增大,甚至可以绕过代理商直接采购,大大降低采购成本。

对比美国,连锁经营等于为医师增加了品牌背书。

欧美国家牙医数量很多,但是却没有产生大型的连锁牙医诊所。原因是欧美国家的医生培养体系比较完善和严格,医生拿到执业证书后基本已经三十多岁,具备个人开诊所的能力。而且欧美金融配套发达,可以为职业医师提供贷款、保险等,具备执业资格的医师从学校毕业就可以贷款开设个人诊所。而国内的口腔医师执业证书并没有这么高的标准,这也导致了口腔门诊质量参差不齐。而连锁经营要想在激烈的竞争中生存,需要提高医师的筛选标准,加强监管和培训力度,相当于为医师增加了品牌背书。

对比爱尔眼科,连锁口腔医院/诊所大有可为。

爱尔眼科是国内民营连锁眼科医院龙头,2003年成立,2009年上市。上市以来,爱尔眼科保持快速增长,营业收入从2012年的16.40亿元增长到2016年的40.00亿元,复合增速达24.97%;归母净利润从2012年的1.83亿元增长到2016年的5.57亿元,符合增速达32.08%。同时公司的毛利率保持稳定,净利率和加权ROE在改善。净利率的提高主要是由于可抵扣暂时性差异导致的所得税率降低。截至目前,爱尔眼科已在全国30个省市区建立170余家专业眼科医院,并在香港和美国开设有眼科分支机构。

眼科与口腔科有很多相似点,两者都依赖医师的技术。

眼科跟口腔科一样,药品的占比比较低,而仪器设备的占比较高,同时医师的技术在治疗过程中起到决定性作用。艾尔眼科的成功一方面受益眼科行业的景气,一方面也离不开公司对人才的重视。截止2016年,爱尔眼科所属的专业眼科专家和医生团队已近3000名,包括一大批硕士生导师、博士生导师、博士、博士后。

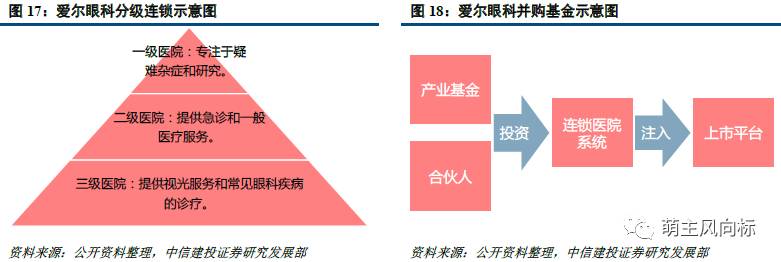

分级连锁形成协同效应,并购基金减少业绩波动。

爱尔眼科通过“分级连锁”的商业模式,有效的实现了旗下各个医院的协同,实现了患者在连锁医院之间的相互转诊以及医疗技术资源在体系内的顺畅流转。并购基金则增强了公司的资金实力,通过设立基金放大了杠杆。并购基金先投资成立医院,等标的的业绩稳定、达标后再注入上市公司,这样可以维持公司业绩稳定增长,减少了医院早期的亏损对公司业绩的影响。

3

口腔医疗行业的高成长性和高毛利率吸引了资本的注意。

口腔医疗的毛利率很高,根据A股和新三板上市的口腔医疗公司的数据,口腔医疗企业的毛利率在40%-60%之间。据动脉网统计口腔医疗企业成立数量从2011年开始稳步增长,在2015年达到爆发期,2015年一年成立了22家相关公司。融资方面仅2016年就有12家公司获得了融资。目前成立、获得融资的公司可以分为6类:口腔机构、口腔诊所SaaS、互联网导流平台、医生服务及招聘平台、创新硬件、电商平台。

4

通策医疗(600763.SH)

通策医疗是沪深两市第一家口腔医疗服务公司,目前公司主营口腔医疗服务和辅助生殖医疗服务。近几年公司业绩保持稳定增长,营业收入从2012年的3.79亿元增长到2016年的8.79亿元,复合增速达23.41%;归母净利润从2012年的0.91亿元增长到2016年的1.36亿元,复合增速达10.57%。通策医疗的口腔医疗服务采用“中心旗舰医院+分院”的经营模式, 2006年10月通过收购杭州口腔亿元进入口腔民营医院领域,之后又通过新建和收购的方式,在宁波、北京、昆明等地区扩张。通过收购公立口腔医院进行改制,公司迅速获得了口腔医疗所需的牌照和专业医务人员。截至2016Q4,公司已经拥有口腔医院22家,其中杭州口腔医院和宁波口腔医院是公司营业收入的主要来源。随着“中心旗舰医院+分院”的经营模式这套模式的成熟,预计公司将在更多的省会城市扩张和推广。

免责声明

本公众订阅号(微信号:萌主风向标)为陈萌中小市值&传媒研究团队(现供职于中信建投证券研究发展部,执业证书编号:S1440515080001)设立的,关于中小市值&传媒行业证券研究的唯一订阅号。

本订阅号不是中信建投证券中小市值&传媒行业研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的中小市值&传媒行业研究报告或对报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见中信建投证券研究发展部的完整报告。在任何情况下,本订阅号所载内容不构成任何人的投资建议,中信建投证券及相关研究团队也不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。本订阅号对所载研究报告保留一切法律权利。

订阅者对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。