◆ 孙剑波是一枚文青,北大期间爱写小说,流传最广的一篇《信风》曾在“黄金书屋”发表。

文| 铅笔道 记者 刺猬

►导语

创而优则投,这并不是一条少见的职业转换路线。沈南鹏、雷军、朱敏、曾李青… …代表人物足以列出一个排行榜。

同为创业者出身,知初资本创始合伙人孙剑波的故事却是另一个剧本。2003年,他从清华辍学创业,一干就是十年,然而成少败多。在别人眼中,他是创业的代表人物,只有他自己明白,不适合创业带来的那份痛苦。

十年累积的挫败感在2014年集中爆发。就像电影里故事必有转折,结束创业的孙剑波,敲开了另一扇窗——投资。

执行力偏弱,更擅长思维和研究,孙剑波似乎找到了更适合的战场。在充斥着荷尔蒙的投资圈,他像是一个沉默的进击者。不到三年时间,他如何从菜鸟投资人起步,一路收割?

注:孙剑波丞承诺文中数据无误,为内容真实性负责。铅笔道作客观真实记录,已备份速记录音。

书写到一半,孙剑波收住了手,总感觉自己的人生阅历还不够。那本关于人生感悟的断章停留在逗号处,他却为十年创业生涯画上了句号。

那是2014年,孵化的项目流产,孙剑波遂决定离开创业公司。手边没有了公司日常事务,日子顿时显得些许“闲散”,孙剑波白天窝在咖啡馆看书写东西,傍晚6点回家做饭,这种“居家好男人”的状态,他已经脱离了太久。难得安逸的背后,这个38岁的男人心里似有一头猛兽在撕扯。

十年创业,成少败多,开了三家公司,关了两家,用他的话说,“赚了点钱,但算不上成功”。孙剑波常反思:为什么创业总是做不好?你可以找到各种外界因素,但最终还是自身原因。

过往的创业经历,压力重重,令他倍感艰辛。“当陷入很多琐碎细节的时候,我觉得很痛苦;当要去管理团队的时候,我觉得很痛苦。” 孙剑波或许找到了问题的症结:相比成功的创业者,自己的执行力偏弱,不喜欢做管理。

“早些年创业就是误入歧途。”看开了过往,也开得起玩笑。在投了诸多项目后,他更笃定那时的判断,“我投过较为成功的创业者,他们都是比较快乐的,当你做适合的事情时,才会事半功倍,才会有灵感。”

投资才是孙剑波找寻的那扇适合的窗。三四年前,早有一些投资机会在他眼前发生。孙剑波一位十年老友的游戏公司,遭遇低谷,正向周遭寻求投资,可那时他对此近乎一窍不通。约一两年后,那间公司以10个亿价格被收购。“这么短时间,投资回报几十倍,这是一件可以做大的事儿。”这无疑对孙剑波产生了一些刺激,投资由此取代创业,变成了与他相伴的事儿。

他本是个“偏科”的创业者,虽然执行力不足,但他尤其擅长思维和研究,这种能力在做投资时颇显重要。他把投资宏观拆解为圈层和方法论,而方法论包括知人(创始团队)、知势(技术趋势)、知事(商业模式)。

多年商场历练,孙剑波认为自己在看人与看势中具备优势。“在创业公司这么多年,带上百人的团队做不同的项目,什么样的人能成事会有感觉的。”对互联网趋势的观察,则要从他大学时谈起,北大信息管理系编辑专业、清华新闻与传播学院新媒体专业(底层技术与应用相结合),他一直横跨文理,十年来坚持关注互联网新技术。

他坦言当时看商业模式是弱项。“看商业模式强的投资人,通常具备系统的商业思维,做过大公司,打过大仗。我在创业公司,坦白说没怎么打过像样的大仗。”

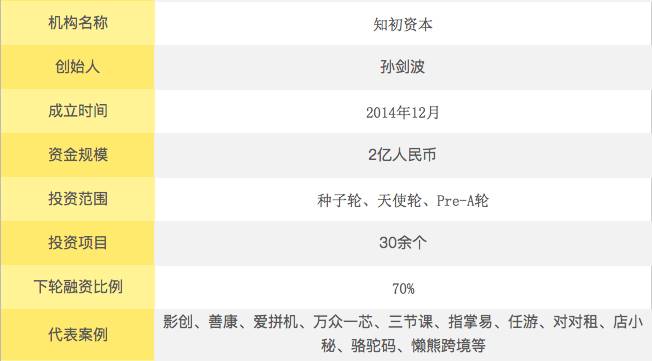

起初三项能力均处于及格线以下,自称“投资菜鸟”的孙剑波再次上路。2014年底,他与两位清华校友成立知初资本。

新生投资机构大多靠原始资源转化,知初也不例外,第一期基金2000万,规模不大,但足以让孙剑波起步。新入投资圈,头脑中还未形成系统投资方法时,他选择先投人。身边相识的朋友,具备十年以上创业经验的,为人靠谱的,投。

回头来看,这些“盲投”的项目反而发展很好,十个有八个拿到了下轮融资。其中不乏运气成分,他也追过O2O风口,可惜因为基金小几乎投不到相关标的,反倒“躲”过一劫。

这倒也是投资圈常见的现象,“在圈子里积攒了十年的资源,很多合伙人一期基金成绩都不错”。同时也关乎投资者的心态,第一次拿着别人(LP)的钱去投资,反而比自己的钱更加谨慎。

一期基金所投项目中,很巧合地以to B项目为主。不经意间,孙剑波积累了企业服务领域的投资经验。

正如他在某次会议中的分享,在新技术的驱动下,目前国内面临着两大升级:需求侧的消费升级和供给侧的产业升级。从竞争格局看,互联网+C端的种种商业模式已经被BAT及其盟友高度渗透,这也在客观上逼迫创业者向上游B端走,在BAT尚未触及的领域建立根据地。

他想要乘胜追击,抓住当前to B投资的机遇。于他,超越一期基金的成绩才更具挑战,而欲望的小野兽也开始不安分。

2015年下半年,得益于新三板红利,孙剑波快速募集到第二期基金(近1亿元),计划重点投资三大类型B端项目:交易平台型,生态服务型,产品方案型。

在资本寒冬这个词频繁见诸媒体前的几个月,投资领域还沉浸在疯狂的余温中,机构之间的竞争加剧,投资人每天睁开眼的第一想法都是——想快点把钱投出去。

新手孙剑波更为迫切。急于求快带来的结果,筛选项目难免疏忽。“有些小膨胀和浮躁了。” 孙剑波并不避讳袒露那时的心境。

他认为失手的一次,误差出现在最擅长的看人上。由于当时对项目的商业模式很感兴趣,跟身在外地的创始人先电话访谈了一次,再约到北京见面一次随即决定投资。投完一段时间后,方才发觉有些“后悔”,创始人的思维能力很强,但落地能力弱,导致项目进展相比预期偏慢。“他有点像我,或许不适合创业,更适合做投资。”

通常,孙剑波有一套看人的方法,概括来说是寻找那些有愿景(战略力)、有勇气(意志力)、有能量(执行力)的创业者。与项目创始人至少深度面聊三次,通过第一次,对项目和团队做出基本判断;如果有第二次的话,意味这他大概率为其准备了TS,从不同的点来印证第一次的判断;若走到第三次,主要与项目团队接触,侧面了解创业者。

有失有得,这让孙剑波在to B领域投资的感觉更加立体。至今,二期项目中60%走到下一轮,这是一份他满意的成绩,鉴于有些项目的投资时间较短,他预计一、二期基金的最终回报不低于十倍。

那时复盘个人的成绩,他给自己的看人能力由50分加到60分,看商业模式仍为50分,看趋势由30分加至40分,它们如孙剑波手里的兵器,他开始挥舞得有模有样了。“有的投资人看人就像看艺术品,有些人看商业模式简直成了精,关键取决于方法运用的熟练程度。”

然而,在二期基金的后期,即2016年底至2017年初,孙剑波并没有继续磨刀霍霍,反而感觉找不到方向了:to B项目投得差不多了,第三期基金投什么?

相比于新基金的彷徨,一线基金们依然将市场搅动得热闹,VR、AI、共享经济、新零售… …各类大小风口你方唱罢我登场。而能抓住机会的新基金,实数少数,三年前成立的一批基金,有的跟在后面追风口,有的则退出了大众视线。

一家新基金的生存标准是什么,似乎并没有标准答案。孙剑波思考:成功的机构都有自己的投资重点和传统强项,知初资本的重点在哪里?今年以来,他放缓了投资步伐,花时间重新梳理投资逻辑。

他明白,同创业相似,基金也要明白什么才是属于自己的那块蛋糕。“李开复说我是人工智能,大家觉得好酷,但那一拨机会不一定属于我们。市场上吹起所谓的风口时,第一要明白你有机会参与吗?第二要清楚你有多少弹药,有多少盟友来推动。”

商业模式创新的项目,也是中国投资人争抢的对象。“大家在技术创新的投资上整体偏弱。”

由于国内金融环境的动荡,近年投资机构更偏重赚“快钱”,底层技术创新类的项目貌似难成投资热点。孙剑波认为,天使机构不仅要投资应用,更应该有魄力提前在技术创新领域布局,如此才能比VC更早押注风口。

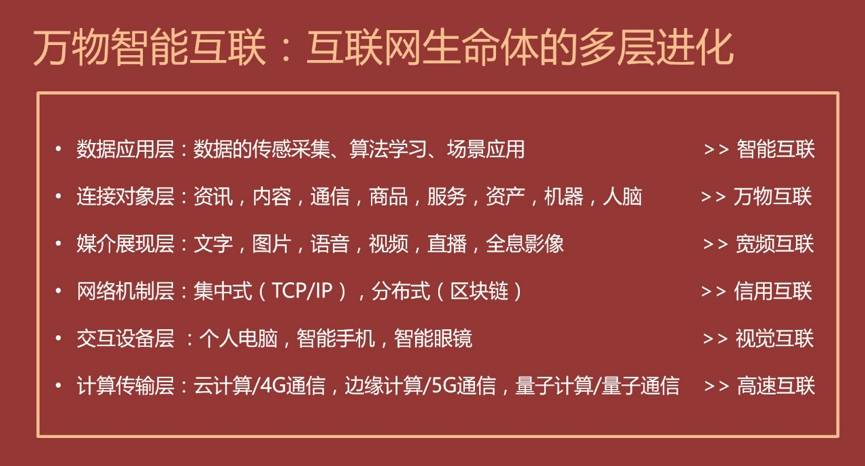

◆ 孙剑波梳理的技术投资体系

两个月前,他以互联网为主战场,从底层技术到应用产品,按照生命体进化的不同层次将其划分为高速互联、视觉互联、信用互联、宽频互联、万物互联、智能六个维度,从中捕捉投资机会。“底层技术+应用”将成为知初资本三期基金的投资重点。

具体而言,孙剑波列举了知初聚焦的三个细分方向。

1、将持续投资视觉互联(下一代人机交互终端)。例如知初投资的AR硬件整机项目影创已经成为国内领先的智能眼镜研发商,相应地知初还投资了光学解决方案项目慧光。

“今年AR设备体积会更小更轻便,也开始在某些领域有了应用的可能性。VC可能要等硬件设备普及后再去下注,我们要提前搏一把。苹果、Facebook、微软都在做,都在赌AR下一代计算平台起来的时间点。”

在投资影创后,视觉互联理所当然成为知初未来系统性投资的重要战场。孙剑波认为2019年将是智能眼镜在C端启动的元年。

◆ 知初资本投资的视觉互联项目“影创科技”刚刚获得达晨创投近亿元融资。

2、在数据应用领域(即智能互联),投资to B类项目。孙剑波认为,人工智能并不是新鲜概念,它的核心是数据,衡量项目的关键是数据采集优势是否突出,数据是否掌握在手里。

简单来说,好的项目等于AI技术+传统to B项目。例如知初投资的爱拼机,一个连接旅行社与包机商的撮合平台,它将旅行社的散单拼成一个大单,通过各种智能算法,在上游获取更便宜的价格。“模式上看起来是个B2B交易平台,实际它是通过数据和算法产生价值。”

3、区块链技术,即信用互联。孙剑波认为区块链技术是互联网生命体在网络机制层的革命性进化,这种进化的核心表现为:它让互联网成为了信任的机器,以至于资产和价值可以在其上自由流动,这自然会产生杀手级的应用。

“区块链技术本身还不成熟,但它必将成为万物智能互联时代的基础设施,翻天覆地的变化将在未来三五年发生,作为天使基金,现在已经到了布局的时候。” 孙剑波笃信。

以上领域里,越热门的他越谨慎。“早期投资最怕的是押对了赛道,押错了团队,最后被淹没在里面。”

孙剑波更喜欢在较为空白的蓝海市场,投资慢慢生长的企业。“有的项目我愿意等一年、两年,甚至三年后再爆发。投资这种项目最有成就感,挖宝的感觉,挖的浅碰到的都是石头,挖的更深才能得到宝贝。”

目前,知初资本的三支基金已投资项目30余个,将继续在以上领域布局。如今,孙剑波感觉现阶段的他终于扔掉了菜鸟的帽子,他给自己看趋势的能力打到70分,看人65分,看商业模式60分。花了近三年时间,他跨过这条及格线。

投资方法随时间精进,但孙剑波不爱社交的习性并未改变。相比于扩人脉来找项目,他的方法是在熟悉的圈子里深挖。

北大、清华校友圈,多年的创业者圈子,这是孙剑波的人脉重度分布区。“投资人要么聚人能力强,盲投都可以;要么研究能力强,给予创业者战略指导;要么与创业者关系亲近,每一步都能扶持。我的优势在于后二者。”他总结。

别人花在社交的时间,孙剑波更多在写作和徒步。他喜欢自己掌握节奏的感觉,“徒步时,走不同的路段,有石头地、溪流、林地、坡道,大脑不断吸收信息,很容易冒出新的想法”。

在他的计划中,五十岁之前,还有几本书要完成。三年前,创业的挫败感曾打断写作,挺过生满疮痍的日子,从零起步做投资,他回忆那是倍感激励的时刻,这是否会成为孙剑波新书中的章节呢?

编辑 王 方 校对 付文学

【铅笔道投资人专访】,是铅笔道发起的一档采访一线投资机构合伙人的栏目,通过与一线大咖的深度交流,将他们最新的关注方向、投资策略、行业见解传达给创业者。

如果您符合以下条件:1、国内排名前100名的投资机构的创始合伙人或者管理合伙人(每个机构限一人,合伙人级别以上);2、有3~5个代表性的投资案例;3、在某一领域有多年研究和见解。来联系我吧,邮箱([email protected])、微信(shoujiyezi5415)。

如需转载文章请联系铅笔道微信客服号铅笔道大芯芯(微信id:qianbidao2017)获取授权资质,否则我们将依法追究相关责任。

我是本文作者刺猬,一枚关注人工智能、无人驾驶行业的码字女工,相关行业创业者求报道,咱们微信聊聊:shoujiyezi5415。(加好友请注明公司、职位、事由哦)

我是本文作者刺猬,一枚关注人工智能、无人驾驶行业的码字女工,相关行业创业者求报道,咱们微信聊聊:shoujiyezi5415。(加好友请注明公司、职位、事由哦)

长按识别图中二维码,或点击“阅读原文”,即可报名金芯计划。