点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

来源:凤凰财经(finance_ifeng)、财经韬略(tttmoney8)、券商中国(quanshangcn)

一、央行公布了一个大利好!

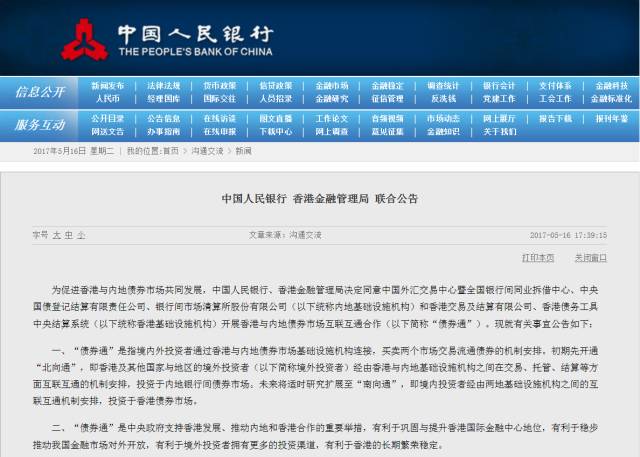

5月16日,央行发布公告称,中国人民银行、香港金融管理局决定同意中国外汇交易中心暨全国银行间同业拆借中心、中央国债登记结算有限责任公司、银行间市场清算所股份有限公司(以下统称内地基础设施机构)和香港交易及结算有限公司、香港债务工具中央结算系统(以下统称香港基础设施机构)开展香港与内地债券市场互联互通合作(简称“债券通”)。

所谓“债券通”,是指境内外投资者通过香港与内地债券市场在交易、托管、结算等方面的基础设施连接,买卖两个市场交易流通债券的机制安排。

通俗讲,“债券通”类似于债券市场的“沪港通”,境外机构可以通过香港市场买卖内地银行间市场的债券,境内机构也可以通过这一机制买卖香港市场的债券。

据介绍,“债券通”开通是一个逐步的过程,初期先开通“北向通”,“北向通”没有投资额度限制,未来将适时研究扩展至“南向通”。

“北向通”开通的具体时间尚未宣布。

公告说:

“债券通”是中央政府支持香港发展、推动内地和香港合作的重要举措,有利于巩固与提升香港国际金融中心地位,有利于稳步推动我国金融市场对外开放,有利于境外投资者拥有更多的投资渠道,有利于香港的长期繁荣稳定。

对于银行间债券市场,普通投资者不太熟悉。其实,这是债券的主战场,占了全部债券交易的八成。在交易所挂牌的,普通投资者可以购买的债券,反而是次要的。

在银行间债券市场交易的,主要是银行、保险、券商、基金和一些其他的专业机构。比如银行理财,大部分资金都在债市。

根据央行的统计,截至2017年3月末,我国债券市场托管量达到65.9万亿元,位居全球第三、亚洲第二,公司信用类债券余额位居全球第二、亚洲第一。近年来,中国不断开放债券市场,目前已有473家境外投资者入市,总投资余额超过8000亿元人民币。

相比直接到中国开户,成为银行间债券市场的投资人,在香港通过“债券通”模式参与内地债市的门槛更低,手续更为简化。

二、债券通揭开面纱,将给我们带来什么?

中金宏观:“债券通”揭开面纱将为我们带来什么?

央行与香港金管局宣布筹备“债券通”、“北向通”先行

在两地相应的基础设施机构连接完成后,将首先推行“北向通”。

在“债券通”推行初期,境外投资者将首先获准通过香港与内地金融基础设施连接进入中国银行间债券市场,原则上在很多方面与现行的“沪/深港通”类似。公告表示,“北向通”拟不设额度限制。在“北向通”顺利有序开展后一段时间,“南向通”将适时研究推出。

“北向通”的合格投资者、交易工具范围、及其市场规则将遵循中国债券市场现行有关境外投资的政策框架。

原则上,“债券通”将遵守内地与香港有关债券市场以及资本账户往来方面的现行相关法律法规。去年2月,央行进一步放开境外机构投资者投资中国银行间债券市场,涉及的境外机构投资者涵盖商业银行、保险公司、证券公司、基金管理公司及其他资产管理机构,以及养老基金、慈善基金、捐赠基金等央行认可的其他中长期投资者[3]。去年5月,央行进一步颁布详细规则,明确境外机构投资者在银行间债券市场的投资流程。“债券通”将为两地债市间的互联互通提供一个新的参与形式,有望进一步降低合格境外机构参与中国债券投资的“交易成本”。

短期内

“债券通”下推出“北向通”的直接影响可能有限。虽然年初以来人民币贬值预期已明显放缓,但人民币币值仍存在不确定性。此外,即使在近期调整后,中国债券收益率在利率市场化后可能有进一步的上涨空间,特别是在经济持续复苏的背景下。目前在进一步开放准入后,境外投资者持有的债券量仅占中国债券托管量的1.3%,而且其中绝大多数集中在国债和政策性银行债。

长期来看

内地与境外债券市场在有序、渐进的前提下进行互联互通有利于中国债券市场发展,并进一步推动人民币国际化。推出“债券通”标志着人民币国际化又进一步。市场参与主体的多元化和国际化有利于促进价格发现,对中国金融市场的长期发展至关重要。另外,来自成熟债券市场的市场参与主体有利于促进中国债券市场基础设施的发展,其中包括更有公信力的信用评级体系。此外,更便利的双向市场准入也有望推动中国纳入国际债券指数的进程。

“债券通”下“北向通”的推出可能会给中国带来一定程度内的资本流入,并边际上为人民币带来一些支撑。

在固定收益产品方面具有跨境能力的金融机构可能最为收益。“债券通”的初期阶段,即仅提供对中国大陆市场的准入,可能会给中国银行间债券市场带来温和的资本流入。假以时日,跨境交易量的增加也将推动并促进中国金融机构的国际化。

中金策略

“债券通”将补齐香港作为国际金融中心的短板

16日晚中国人民银行与香港金融管理局联合公告同意开展香港与内地债券市场互联互通合作(简称“债券通”)(链接:详细情况及央行的答记者问)。我们简评如下:

1、“债券通”是中国资本账户对外开放的一步。

“债券通”是继香港与内地开通“股票通”之后开通的又一资产类别的互通机制,可以被视为是资本账户开放的又一步骤。

尽管银行间债市已经对海外投资者开放,但是内地对香港开通“债券通”,也还是给海外投资者进入内地债市提供了多一种选择。依据央行披露的数据,目前境外投资人投资内地债市的规模在8000亿人民币左右,而我们依据WIND提供的数据统计,境外机构持有境内债券的比例在3.9%。未来随着债券通的开通,这一数字的绝对量和占比有望进一步提高。如果我们假设此次债券通之后的3-5年之内,海外投资者投资大陆债市的相对规模达到美国及日本1990年代初的水平,也就是国际收支平衡表内组合投资中债券类投资占GDP的比例达到6-7%左右,对应地我们估算,平均每年海外投资者新增投资内地债市的规模可达到约6000亿-1万亿人民币的水平。若假设其中有约1/3是通过“债券通”来实现,通过债券通投资内地债市的资金量每年可能在2000-3500亿人民币左右的规模。

从时间上看,参照“股票通”的时间节奏,从宣布到正式开通大概约半年时间,我们估计债券通正式开通可能是在下半年或年底。

而且,随着未来“北向通”的逐步利用到一定规模,逐步开放资金流出限制的措施,也将有望逐渐提上议事日程。

2、更重要的意义在于支持香港,补齐香港作为国际金融中心的短板。