目前,我国财富管理行业正加速发展。而在欧美等发达资本市场中,财富管理、资产投顾等金融服务已成为互联网券商的核心收入。本文通过对美国C端财富管理龙头嘉信理财(Schwab Charles,股票简称:SCHW)的发展历程、业务模式、竞争优势的回溯与分析,为国内的财富管理行业发展及互联网券商的转型提供参考

。

嘉信理财为享誉全球的美国C端财富管理巨子。

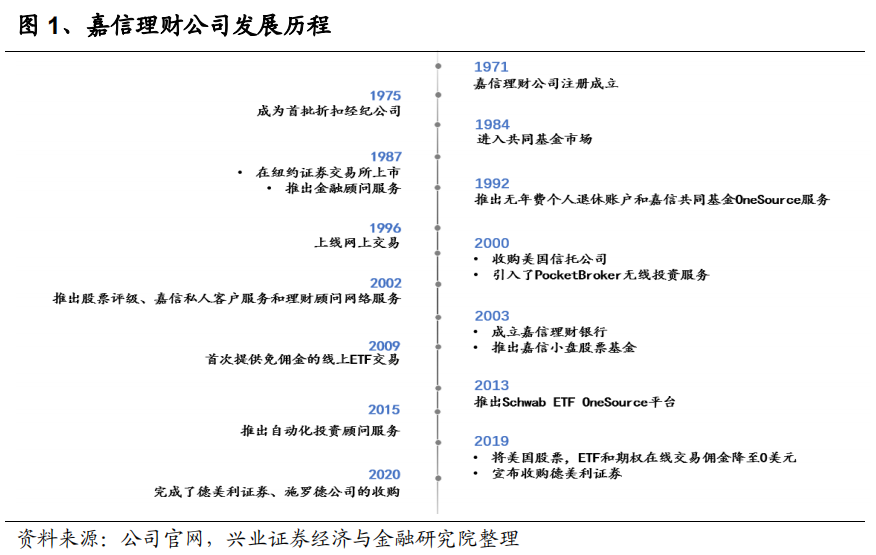

嘉信理财(Schwab Charles,股票简称:SCHW)成立于1971年。20世纪70年代,美国取消固定佣金制度,嘉信理财成为首批折扣经纪公司,并凭借低佣金率迅速积累大量零售客户;20世纪80年代,受益于美国股市持续高景气,居民财富迅速积累,嘉信理财迅速推出养老金服务、共同基金产品,并上线金融顾问服务;1996年,嘉信理财上线网上交易,转型互联网券商,客户量及交易额不断提升;21世纪00年代,公司陆续上线私人客户服务、理财顾问等业务。近十年以来,一方面,公司加速推行0佣金、低佣金的交易业务;另一方面则加速研发投资顾问相关业务,其智能投顾业务收入市场份额稳居前三,客户数量及管理资产规模持续增长,逐步成为美国C端金融服务龙头厂商

。

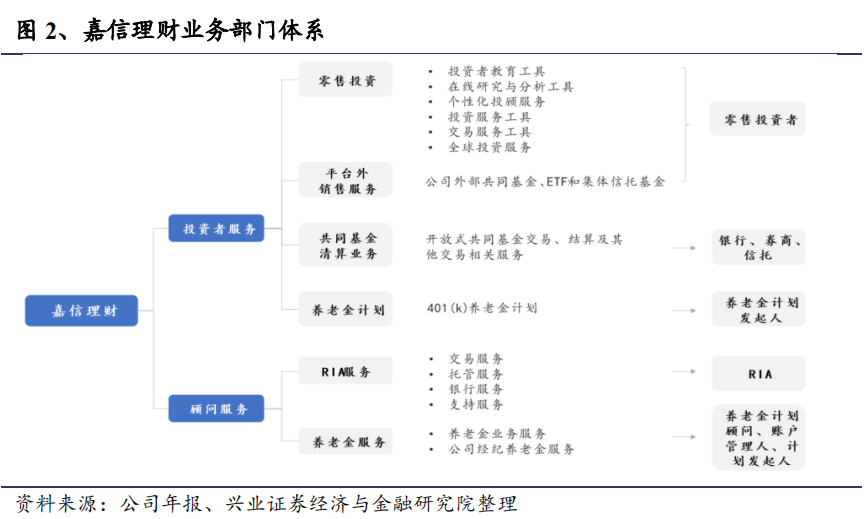

公司设立投资者、顾问服务两大部门,为个人提供一站式财富管理平台。

嘉信理财有两大服务分部:投资者服务、顾问服务。投资者服务部门为个人投资者提供零售经纪和银行服务,为企业及其员工提供养老金计划服务以及其他企业经纪服务。顾问服务部门为RIA(独立的注册投资顾问),独立的养老金顾问和账户管理人提供托管、交易、银行、支持服务及养老金业务等。

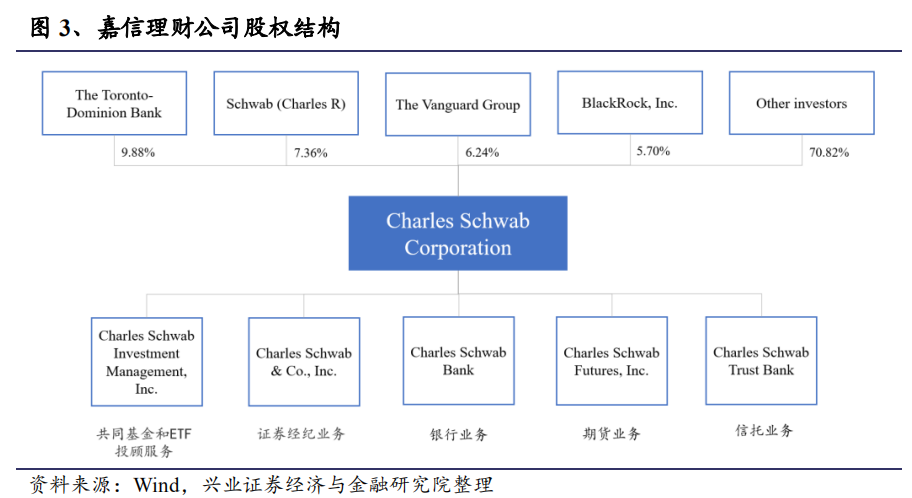

股权结构相对分散,具备金融业务全牌照。

股东层面,

截止2020年底,公司第一大股东为道明银行,持有公司9.88%的股权;公司创始人查尔斯•施瓦布为公司第二大股东,持有公司7.36%股权;第三、四大持股股东为先锋集团和贝莱德集团,分别持有公司6.24% 和5.70%的股权。前四大股东合计持股比例达29.18%,股权结构较分散。

子公司层面,

公司旗下核心子公司分别提供共同基金和ETF投顾业务、证券经纪业务、银行、期货、信托等服务,具备金融业务全牌照。

充分享受资本市场发展红利,近十年持续成长。

2021H1公司业绩爆发式增长,实现营收92.4亿美元、净利润27.5亿美元,同比增长82.4%、87.5%。公司近10年以来充分享受到资本市场的发展红利,营收、净利润、扣非净利润复合增长率为10.65%、21.94%、16.16%。此外,嘉信理财ROE自2010年以来持续提升,由2010年的 8%提升至 2019年的 17%,该ROE水平高于国内券商ROE水平区间(约在5%-15%区间)。

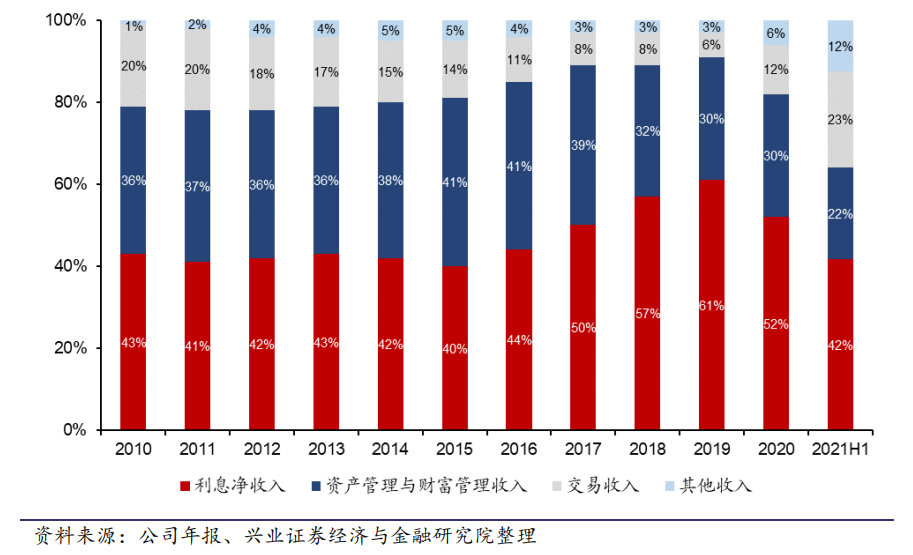

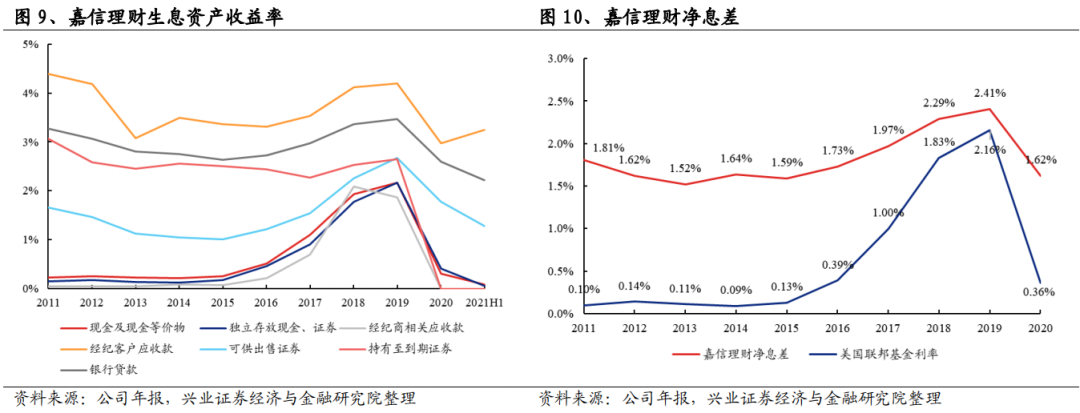

生息资产、财富管理成收入主力。

公司主营业务由利息净收入、资产管理与财富管理收入、交易收入三部分构成,从近五年来看,生息资产、财富管理业务已成为公司营收的主力军。2020年三大主营业务贡献收入占比分别为52%、30%、12%。2021H1交易收入占比有所提升,主要受益于美国新开立经纪账户增速较快,第一季度的新开立数已超去年全年。

二、坚持资产规模为王,造就行业标杆

资产规模为王,个人资产生息与管理成核心商业模式。

由于美国金融机构之间低价获客竞争加剧,近十年以来美国交易经纪业务收入佣金率持续下降,公司交易收入占比由 2010 年的 20%降至 2020 年的 12%。在美国利率持续下行的背景下,C 端用户脱离传统银行的理财需求持续增长,公司大力发展一站式个人金融服务凭条,当前以资产的生息收入、管理业务为主要商业模式。

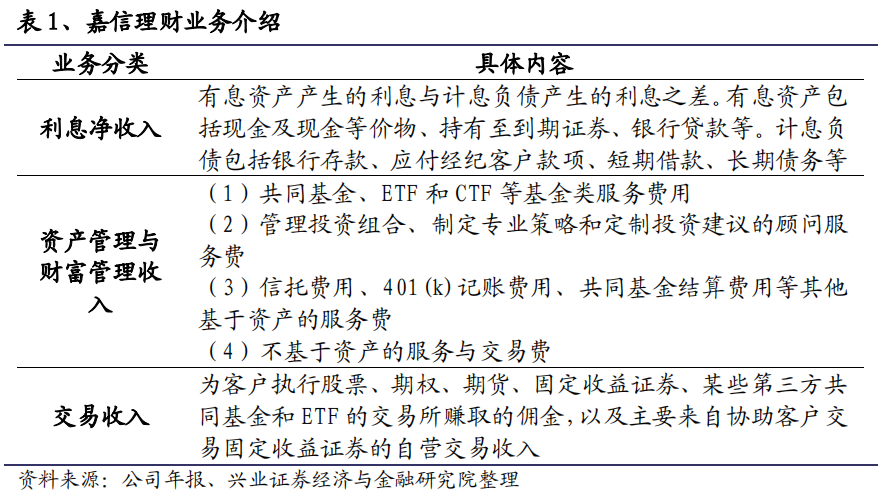

我们通过公司2020年收入结构,剖析各业务板块盈利模式:

1)净利息收入:

包括生息资产息差收入(生息资产*平均收益率)、计息负债费率收入(计息负债*平均费率)。

2)资产管理及财富管理收入:

基金销售收入(基金销售规模*平均费率)、咨询服务(咨询资产规模*平均费率)及其他(期货、黄金等类型资产*平均费率)。

3)交易收入

(日均交易数量*年交易天数*每笔交易收入)。

2.1、净利息收入:生息资产规模持续增长,收益率波动

净利息收入:

公司的净利息收入2010-2019年CAGR为15.21%,2020年实现净利息收入61.1亿美元,同比下降6.2%,主要系美国利率下行所致。2021H1,实现净利息收入38.6亿美元,同比增长30.3%,主要是因为纳入了去年收购完成的德美利证券的净利息收入。2021H1,公司生息资产配置规模达52.4亿美元,其中可供出售证券(2020年持有至到期证券合并至可供出售证券一项)占比65%,较往年有较大增幅。

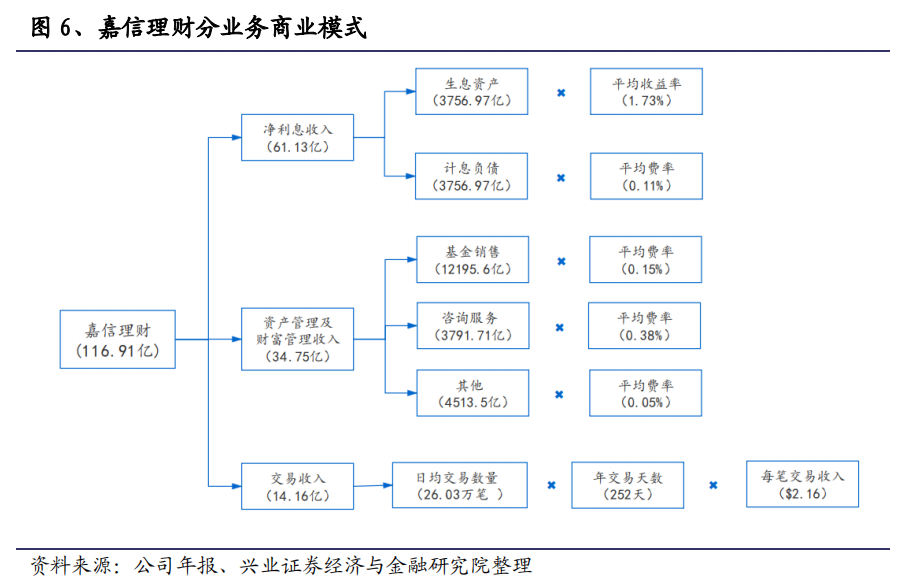

生息资产收益率、生息资产规模增速与银行利率密切相关。

2020年,受疫情影响,美联储下调并维持联邦基金利率在0%至0.25%,传导至同年公司生息资产收益率同比下降0.79个百分点至1.62%。但与此同时,利率下行刺激市场投融资需求增长,推动公司2020年生息资产规模大幅增长40%。2021年3月,美联储委员会上调美国全年经济增长预期至6.5%,预期美国经济有望加速修复,公司生息资产收益率有望随利率上修而同步复苏。

2020年计息负债规模持续增长。

2020年,公司计息负债资产规模累计达34.7亿元,同比增长42%;2020H1为47.1亿美元,同比增长36%。值得注意的是,公司负债端低息银行存款占比逐年上升,2020年占比达84%。银行存款中82.88%的资金源于客户经纪账户闲置资金转入,客户资产规模增长使低息资金得以不断沉淀,为资产管理业务拓展提供客户资金池。

2.2、资产/财富管理业务:管理规模持续攀升,费率下降

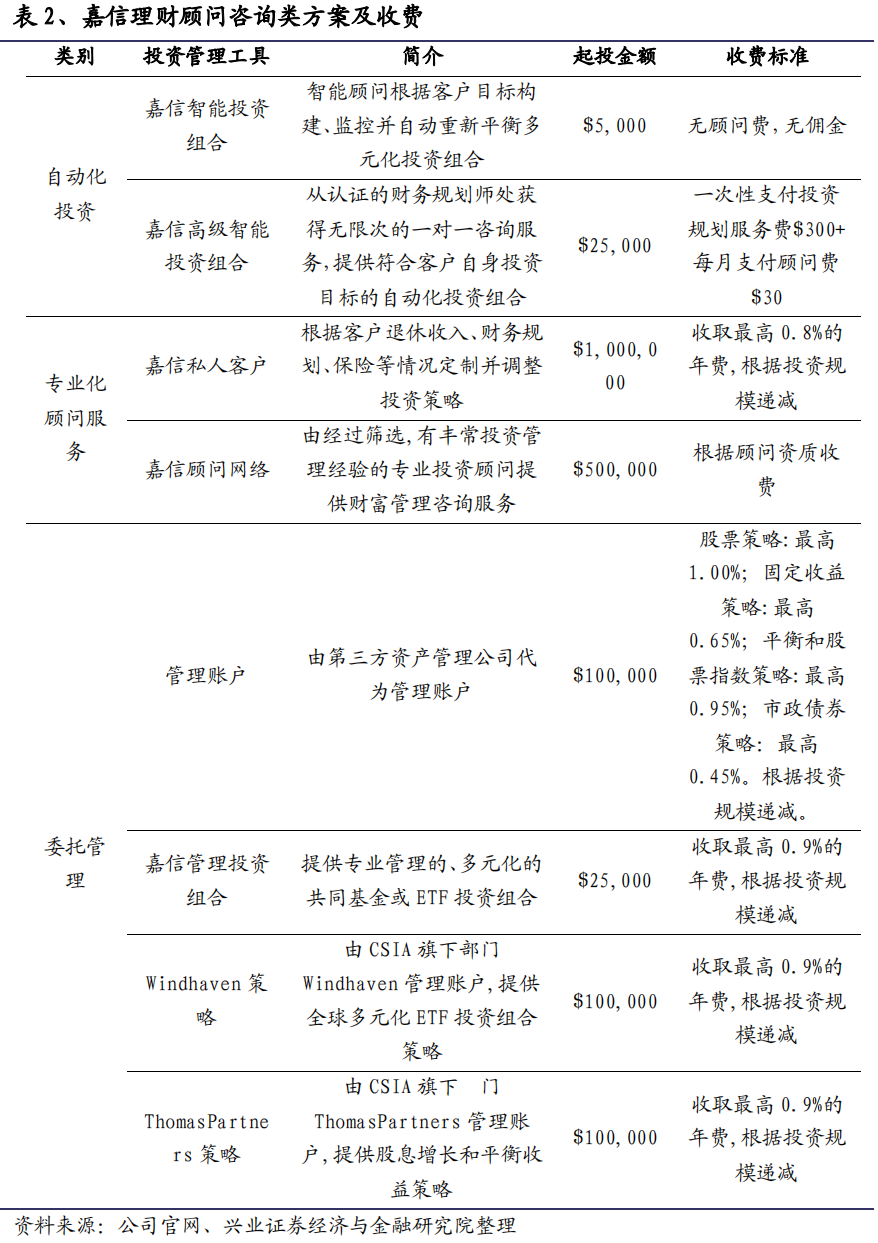

目前公司已形成多层次投资咨询与管理服务产品。

嘉信理财根据客户需求和资产规模差异,提供自动化投资组合、专业投顾服务账户委托管理三类八种解决方案,不同解决方案的投资组合内容、最低投资限额、咨询费率各不相同。

资产管理及财富管理收入:

公司资产管理及财富管理业务近十年CAGR为8.6%。2020年公司资产管理收入达34.75亿美元,同比增长8.2%;2021H1收入20.63亿美元,同比增长26.7%,主要得益于咨询服务费以及其他第三方基金收益的增长。