更多、更及时的干货内容,请关注扑克投资家网站

来源 | 迈科资讯,ID:maikezixun

编辑 | 扑克投资家,转载请注明出处

红土镍矿在是镍资源的重要来源,而其中东南亚地区红土镍矿资源丰富,尤其是

印尼和菲律宾。不过根据各国发展策略情的不同,印尼和菲律宾在镍资源发展选择不同的方向,而这国际镍产业来说深有影响。

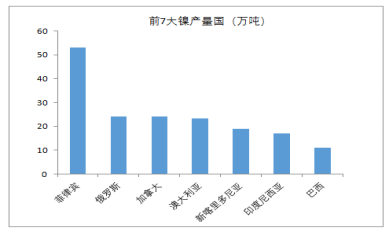

2013年,全球市场印尼与菲律宾的镍产量占66.7%,其中,印尼占39%,菲律宾占27.7%。然而2014年,印尼市场矿产原料出口一纸禁令,使自身出口量严重萎缩,全球的镍矿增长出现了拐点。随后,中国矿产商主要着眼于开发菲律宾的红土镍矿,以填补印尼的缺口。从此,菲律宾一跃成为全球最大的镍矿生产国,而专注发展本国镍矿产业链的印尼,镍铁产量出口激增。

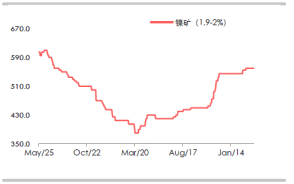

菲律宾镍矿前期的环保整治行动所引发的供应收紧预期,助推镍价上行,使其成为今年大宗商品中表现最好的品种之一。

中国镍矿报价

不过,2017年2月3日菲律宾环保部提出关停20个镍矿山,这部约占2016年菲律宾镍矿出口总量48.5%,若菲律宾政策严格执行,将影响巨大。

但今年3月,菲律宾镍矿石生产商甚至计划重启两座此前因环境违规问题而暂停生产的矿场运营,一个是三描礼士的ZDMC,另一个是巴拉望的Berong。这其实是一次试图挑战此前环保政策的行为,但能否挑战成功则仍是未知数。

决定被停产矿山复产的关键因素是菲律宾环保政策能否顺利实施。如果今年5月份,环保部长获得任命,那么菲律宾环保整顿就能大概率推行下去,矿山复产的可能性就大大降低。

另外,3 月底,菲律宾环境及自然资源部已允许八家停产的镍矿开采商将库存镍矿出口到国外,这将暂时增加该国的镍矿供应。据了解,矿商手中持有的镍矿石库存可能明显超过100 万吨,整体矿石库存或不到 500万吨,因此,菲律宾红土矿资源供应稍微放量。

在菲律宾镍矿供应稍微松口的同时,印尼政府在3月公布恢复满足条件的企业出口镍矿。

2013年印尼出口中国红土镍矿量4100万干吨,之后2014年2月印尼开始禁止镍矿出口,并鼓励生产商在印尼国内兴建冶炼厂,2014年印尼镍矿出口出现断崖式下降,

但

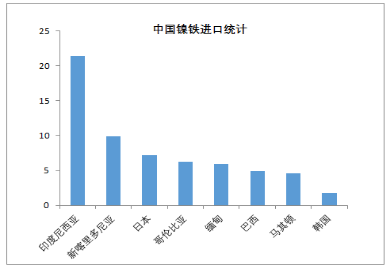

印尼冶炼厂产能迅速扩张,并成为中国最大的镍铁进口国。

201

5

年以来,印尼红土镍矿出口基本上为

0。

至

2017年

3月

,印尼政府对镍矿禁止出口政策进行调整,有条件的出口政策。

今年3月,印尼有条件地恢复红土镍矿出口。具体需要满足:“拥有冶炼产能、30%镍矿用于自用、镍矿出口的镍含量在1.7%以下”等条件。

目前,印尼有4家公司已申请镍矿出口许可证,其中包括安塔姆(Antam)和Fajar Bhakti Lintas这两家公司。这四家公司分别建议每年出口600万吨,出口目的国是中国。这样一来,若其中部分企业不能满足条件,那本批镍矿出口总量将不到2400万吨。

因此,印尼镍资源对外的压力,将逐步由镍铁转移成镍矿。镍市或再添变数,今天,我们就来挖一挖印尼和菲律宾镍矿情况。

菲律宾矿区介绍

菲律宾镍矿区主要分布在北部的三巴里斯(三描礼士)和伊莎贝拉矿区(伊莎贝拉矿区可以忽略不计); 中部的巴拉望和苏里高及南部的是达威、达沃和东达沃地区。其中三描礼士、巴拉望主要为中高品镍矿,苏丽高多为中低品矿。

菲律宾镍矿分布区

中国自菲律宾镍矿进口

三描礼士

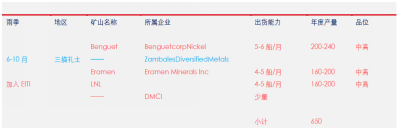

三描礼士有四个矿山,分别为Benguet、LNL、Eramen、DMCI。其整个地区年度产为650万吨/年,产品主要以中高镍为主。

菲律宾三描礼士

巴拉望

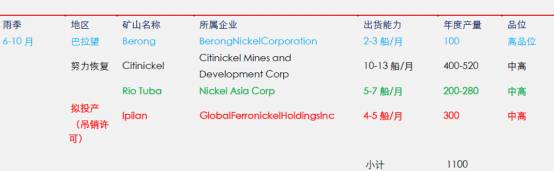

巴拉望整个矿山有四个矿区,分别为Berong、Citinickel、Rio Tuba、Ipilan。年产量1100万吨左右。产品以中高镍为主,低镍矿比较少。

其中,Berong勉强出货100万吨左右,主要以高品位矿为主。巴拉望最南边的Rio Tuba矿山,是亚洲镍业的四个矿山之一,也是当前仅仅剩余的合法矿企。Ipilan矿区于2016年12月下旬被吊销环保许可。Citinickel主要供货给日本和中国,但最近很少出货,处于努力恢复阶段。

菲律宾巴拉望地区

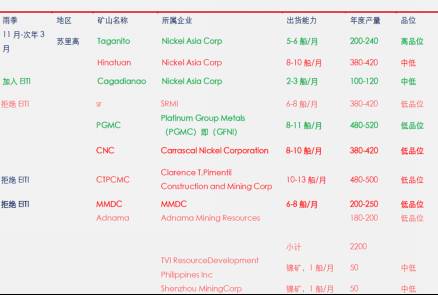

苏里高

苏里高地区,是出货量最大的一块,占菲律宾总出货量的50%以上,甚至可以达到60%,其余几个点加起来也不到50%。它的雨季与北边的三巴里斯相反,每年出货季在4-10月,正值中国的夏天,中国的冬天是它的雨季(11月份停止出货)。

当前正当苏里高地区的出货季,但是苏里高地区此前被列入红线的镍矿企业仍然面临较大的不确定性。

这个地区有两个主要地标城市:苏里高和布湍。最北边的迪纳加特岛以前出货量比较多,以低镍高铁为主。镍价格降低之后,低镍高铁利润降低,甚至开始亏损,出货量便消沉下来。有些矿山逐渐转向开发中镍矿。

出货量最大的是CMC,属于亚洲镍业下属的矿山。苏里高市右边的HMC也是亚洲镍业的矿山之一,以低镍矿为主,之前出货量非常大(曾经一个月往外运10 船左右)。

苏里高主要的矿山Adnama、TMC、PGMC、CTP、VTP、CNC、MMDC,是所谓的大矿山。PGMC和CNC的出货量可以达到500-600万吨,CTP和VTP出货量合计达300万吨,MMDC也可以达到300-400万吨,Adnama在以前能有200万吨,现在估计少一些, 但也有100万吨。

CNC和MMDC这两个矿山品位偏低,之前CNC基本上全是低镍矿,迫于价格压力,正努力挖出一些中镍矿。MMDC是中镍矿和低镍矿各占一半。

靠近布湍市有两个矿山:SR和Agata。SR的出货量是300多万吨,Agata在300万吨左右。这个矿山比较新,2014年底开始出矿,2015年爆发,2016年的出货量也比较大。这两个矿山的品位大概为1.4-1.3。

菲律宾苏里高地区镍矿企业状况

达威达威、达沃和东达沃地区

达威达威在印尼禁矿前夕开始往中国出货,在2014年的时候量特别大。比如ANC矿山在当时一个月有十几船的出货量,全是高镍。SR Languyan和Pax Libera这两个矿山出的量就不是特别多。Pax Libera一直在出货,一个月3、5船,以中 低镍矿为主;ANC之前的量比较多的,但是去年也停了一段时间,到了今年4、5月份的又重新开起来,一个月最多时能出6、7船 ,最近比较少。

达威达威和东达沃这两个地方没有雨季,一年四季都能出货。巴拉望南边的Citinickel和Rio Tuba背对着南中国海、面向菲律宾的苏禄海,一年四季都可以出货。巴拉望贝隆矿山也面向南中国海,和三巴里斯相似,在中国冬天的时候出货,夏天出货量少一些。

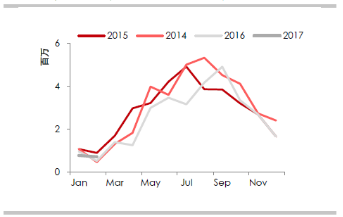

菲律宾进口占我国镍矿总进口的90%,其中中品位出口量占总量的50%以上。另外,在菲律宾环保整治下,中国2016年自菲律宾进口的镍矿同比减少10.95%,为2740万吨。

当前菲律宾苏里高雨季已经结束,正是菲律宾发货的季节。影响菲律宾出货的就要关注菲律宾环保是否会深入开展。

印尼镍矿

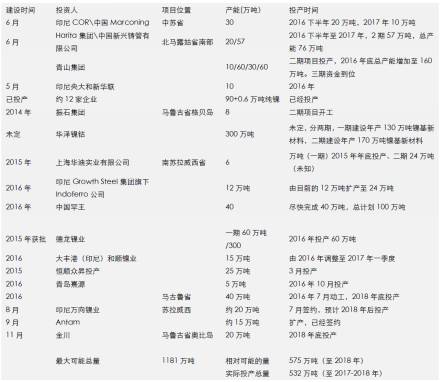

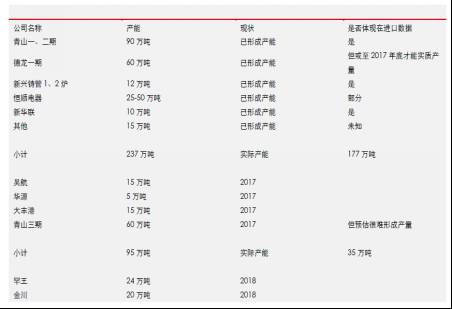

2014年的印尼镍矿的禁止出口,促使印尼迅速成为中国最大的镍铁供应国。但随着印尼镍铁投资的迅速增长,截止2017年1季度,印尼投资镍铁冶炼厂的企业,最大可能的产能已经高达1181万吨。实际投产产能预估为532万吨,后续产能投放将十分克制。

2016年印尼镍生铁产量10.92万吨,同比增加6.18万吨;预计2017年镍生铁产量将增至20多万吨。印尼镍铁生产基地将快速成型。

由于印尼已经放开镍矿出口,因此印尼国内镍铁项目后续投放将逐步萎缩,或不太可能有新增的计划项目(但也取决于印尼镍矿出口的执行程度)。当前印尼镍铁产能如下:

印尼镍铁产能

印尼恢复红土镍矿出口,印尼镍资源对外压力,由镍铁转移成镍矿。

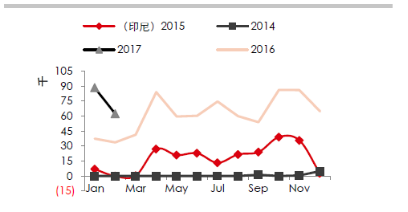

按照目前4家镍矿出口企业申请的情况来看,未来来自印尼的镍矿供应在2400万吨左右。假设3-4月企业提交申请,经过大约一个月的周期,或在4-5 月获得政府批准,加上随后的运输,印尼镍矿正式到达中国港口或在6月份,即二季度最后一个月。其他企业因为需要调整各类文件以满足申请要求,市场预估时间周期或在1-2 个月,因此,到达中国港口时间或在 7-8 月。因此,6-8月,将是印尼镍矿集中到中国港的时间。

因为印尼镍铁产能今年的大幅上线,可以推测二季度,来自印尼的镍铁出口可能很难超出此前的高峰。并且,因青山印尼不锈钢项目可能会在二季度末期投放,三季度来自印尼的镍铁进口可能会急促萎缩。

中国自印尼镍铁进口

而印尼新一轮镍铁投资,将极有可能依靠其国内的不锈钢产能投放驱动,这实质上已经对镍价构成不了压力。

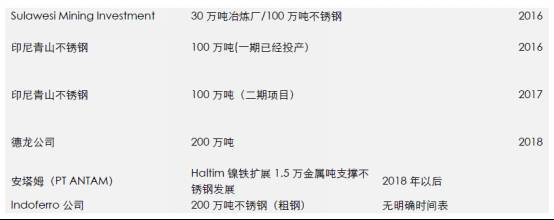

印尼不锈钢计划产能

印尼镍铁项目新增投产基本上没有改变格局,依然是以计划产能为主,并且由于印尼决心发展镍产业链,不锈钢预期投产产能不断上调,印尼镍铁产能满足预期的投产产能之后,很难对外产生压力。特别是6-7月份,印尼青山不锈钢投产之后,印尼镍铁出口将急剧减少。不过,届时,印尼镍矿将恢复出口,因此印尼镍资源对外压力,由镍铁转移成镍矿。未来印尼镍矿出口对市场的实际压力将在8月大部分得到考验和印证。