在创业圈里,很多创业项目犹如千团大战,90%以上的创业项目都会倒闭。而在风投圈也同样如此,“一九原则”正在成为主导投资市场的“黑手”。

从2015年做母基金以来,博雅资本创始人王坤才感觉自己真正接触到了真实的中国风投,看清楚这个圈子到底有多残酷,但这也更加坚定了他“建立风投生态圈,做中国最专业的母基金,在最难的领域挑战自己”的信念!

博雅资本创始人王坤

从2011年开始,博雅资本一直专注于直投业务,做母基金,源于一个偶然的发现。

2015年,博雅资本团队在投资过程中发现,伴随着大众创业、万众创新的到来,很多资金也开始疯狂的进入创投领域,这直接导致很多项目估值虚高。然而,真正优质的项目并没有显著增加,僧多粥少,在这种情况下,风险投资机构想要脱颖而出也并不是很容易的事情,除了提供资金以外,他们也必须开始重视各种投后关键资源的注入,比如团队核心岗位人才推荐、产业上下游资源整合、公司治理结构优化、战略思考梳理、财务规范管理、营销资源撮合等等。

换句话说,风投机构也开始了洗牌,大量失去核心竞争力的投资机构将血本无归。如同当年团购行业上演的千团大战,在2013年的时候有5000多家创业企业,且大部分身后都有风投的身影,但最终真正活下来的只有不到5家。在资本市场中,无论投资团队还是创业团队,少数的优秀团队对市场资源的收敛效应非常明显,他们像黑洞般吸收着市场上的大部分资金,而大多数同一领域团队却远远被甩在角落,艰难的做着配角。

如何保持与顶级市场基金的距离,同时,通过与他们合作,获取最顶级的创业者及优秀项目?这个时候,王坤想到了母基金。

博雅资本做母基金是一次具有战略意义的决定,这犹如战争,只有站在了战略上的最高点,与最顶级的团队共舞,才能够站在风投行业的制高点。通过母基金投资的方式,博雅资本不仅紧随一线基金的步伐,而且,更重要的是,他们能够获取最优质的项目源。

而且,研究了一圈母基金下来,伴随母基金更多的秘密浮出水面,这更坚定了王坤及博雅资本其他合伙人做母基金的决心。

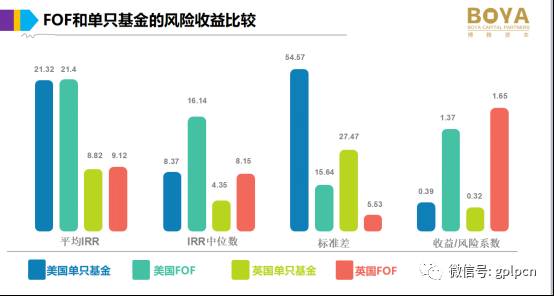

原来,博雅资本研究完全球范围内相关风险投资基金及FOF基金的风险收益后,他们发现,母基金原来才是风险投资行业里最大的赢家——无论是在英国还是在美国,从IRR收益率来看,FOF母基金获取高收益的概率远胜于单个基金,但从IRR收益率中位数和从收益/风险系数等多个纬度相比,母基金的风险是极小的,本金亏损的概率只有1%。

如图所示:FOF与单只基金的风险收益对比

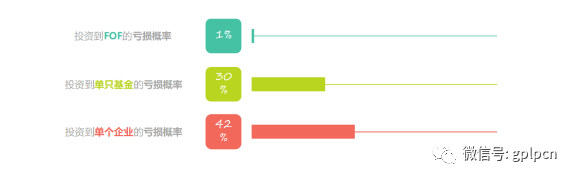

此外,据欧洲公司European Investment

Fund的统计,他们在2004年对FOF、单个基金及单个企业的投资风险进行了研究统计,最终发现,两者之间差距明显,投资到FOF的亏损概率只有1%,而投资到单个基金的亏损概率是30%。

所有事实证明,风险投资是一个比较专业的活儿,需要有专业团队来管理。

简单来说,成熟的投资人应该具备以下素质:A、充分的理解周期;B、避开人多的地方;C、更多专注基本面;D、坚持组合资产配置;E、高收益来自提前布局等多方面。然而,大部分的企业家和个人无论从时间还是从专业度来说都达不到要求,更多的,他们摆脱不了情绪化的困扰。

当然,从专业角度来说的话,比如说针对GP投资人的投资能力及道德问题的审核,这些只有专业机构才能够做到,毕竟在中国,由于大部分的个人LP都不具备尽调能力,最终在情绪激动下进行投资,酿成了一个个投资悲剧。

即便是博雅资本,做了4年直投业务,他们做母基金也是摸着石头过河,先是对整个风投行业进行了系统研究,随后才在2015年确定了直投和母基金双轮驱动战略。

而且,博雅资本做母基金的优势明显:

首先,对新经济的把握及投资方向,包括投资价值的判断,博雅资本直投基金过去的成绩证明了他们的能力,对风险投资机构投资能力的判断,他们有能力来实现。自从2011年开始直投业务以来,博雅资本已经投资了纷享销客以及微影时代等知名项目,成绩斐然。

其次,通过研究美国及中国的顶级风投之后,他们发现了风投行业的几个真相,从而建立了博雅资本母基金的投资标准:

1、 2/98定律;

2、 任何不基于行业研究所发起的投资都是自杀行为;

3、 创新是穿越经济周期的唯一法宝;

4、 估值是投资时点的决定性因素;

5、 企业内在成长是投资的基本法则。

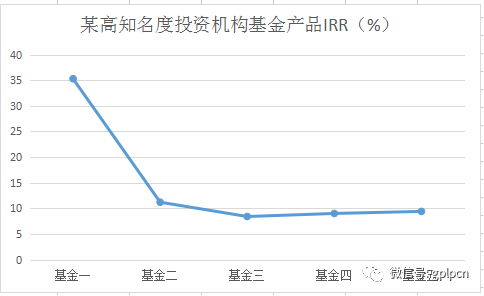

在母基金选择子基金投资时,很多人认为只要投给明星投资机构就行了,其实这是个非常大的误区,很多投资机构名气很大,也可能过去业绩非常棒,但这种业绩未必稳定,和他所专注的行业周期、关键合伙人的状态、内部激励机制、商业逻辑判断准确的持续性都有很大关系,比如下图就是一个非常著名的投资机构的IRR图表,从图上可以看出这家机构第一期确实业绩非常好,但随着基金规模的不断增大,关键合伙人离职等原因,后期的基金收益率并不理想,所以想当然认为有名的基金业绩就好的投资逻辑其实具有很大风险。

如图:某高知名度的投资机构基金产品IRR收益对比

其实,无论是母基金还是直投基金,要想取得优异的成绩的前提是深入的研究和调研,既把握好宏观经济,又要调整好细节!总而言之,做好母基金也并不容易。

那么,博雅资本做母基金能够做好吗?

2017年6月份,博雅资本第一只母基金业绩统计出来了,短短1年的时间,账面回报约1.5倍,博雅资本用业绩证明,他们做母基金也足够胜任,这个时候,王坤终于松了一口气。

看起来轻描淡写,然而,王坤并不愿提及,他们做母基金的背后,团队的付出有多少。

他们深知,在以投资收益为唯一的判断标准面前,博雅资本没有任何回避的理由,无论是直投还是母基金。因此,博雅资本创始人王坤要求自己及团队,投资一定要形成自己的观点及判断,绝不能随波逐流,所谓的投资风口很容易成为大坑。

做母基金,博雅资本一直以来都心怀敬畏,他们充分发挥自身专业度,通过多维度的投资组合,比如早期投资与中后期投资搭配、黑马基金与白马基金搭配、不同行业的搭配、基金规模大小合理配置等方式,最大限度降低风险、提高回报率。同时,在基金选择方面,博雅资本也十分谨慎,为了确定一只目标基金是否符合自己的要求,往往需要观察追踪半年甚至一年之久,他们才决定投资一家基金。

股权投资需要专业的投资知识与智慧,当然,也更需要足够的时间专注于此。博雅资本的成功不是来自于偶然,通过多年的研究及摸索,在投资的道路上,博雅资本越来越成熟,也形成了自己鲜明的投资风格。

未来,希望中国的母基金同样走出一条属于自己的路。

GPLP近期热文

规则之下 周鸿祎之上 再无来者

悟空传与孙正义

VC投资自律论

GPLP君VC网红排行榜火热出炉 流量是募资第一生产力

腾讯的亲密敌人 Facebook的强势帝国由何而来?

财报里车企的秘密:产能过剩下的天下太平

创投潜规则再次上演:Flowerplus花+到底融了多少钱?

二手车电商上演三国杀 车置宝缘何异军突起?

2017年真实的创投圈扫描,谁投的最多,哪些领域最受关注

堵不如疏,中国动漫投资机遇初显 抱IP大腿衍生市场利润可人

做企业就如下围棋 优信集团戴琨:不追求妙手和一招制敌

“分享的战争”:小猪短租的中国式创新之路

硅谷数模创始人杨可为博士讲述芯片设计公司15年成长故事

揭秘ofo七亿美元新融资:阿里亲自上阵 弘毅携产业资本亮剑

比谁人不识朱啸虎更重要的是创投新贵与老牌之间的恩怨情仇

贾跃亭夫妇12亿资产被冻结 冒险者贾跃亭的生态帝国梦碎

投资大佬离职潮之王浩样本 追寻生命的价值及理想

本文系网易新闻-网易号“各有态度”特色内容

理性投资 成熟创业 尽在GPLP

微信ID:GPLPCN

微信ID:GPLPCN 长按左侧二维码关注

长按左侧二维码关注