中债资信《新债参考》以“主体评价”与“估值收益率”相结合的方式进行全方位、系统化呈现,对即将发行的新债做出及时点评,协助您把握时机,进行债券高效筛选。

《新债参考》优势:

数据详实、评级逻辑专业、结论突出

数据详实、评级逻辑专业、结论突出

同行业内企业级别区分度高

同行业内企业级别区分度高

银行间市场债券主体全覆盖,后期将逐步实现全市场覆盖

银行间市场债券主体全覆盖,后期将逐步实现全市场覆盖

根据新债发行情况,每个工作日上午10点前及时发布

根据新债发行情况,每个工作日上午10点前及时发布

及时掌握最新估值信息

及时掌握最新估值信息

横向比较发债主体存续债券估值与利差

横向比较发债主体存续债券估值与利差

全面梳理近期银行间市场新发行债券估值、发行利率与利差

全面梳理近期银行间市场新发行债券估值、发行利率与利差

本期信用点评:

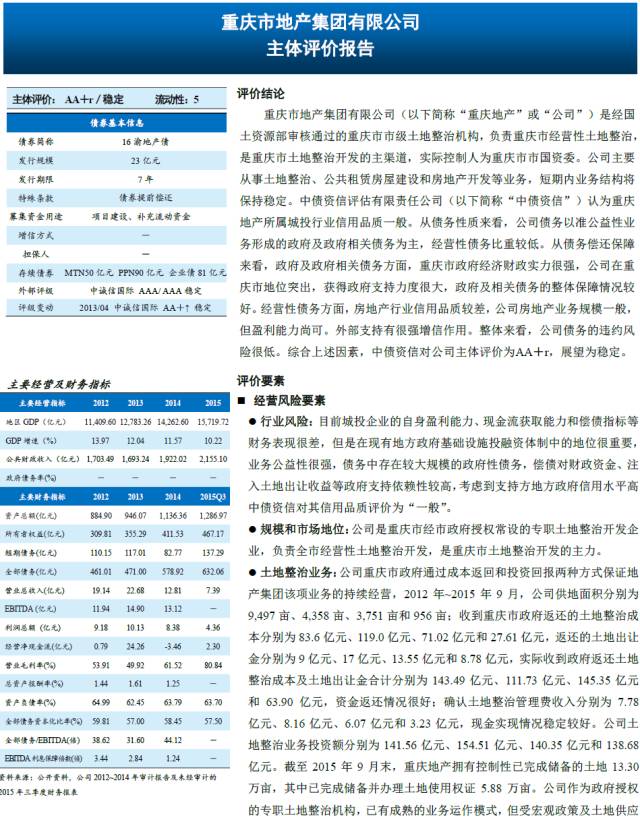

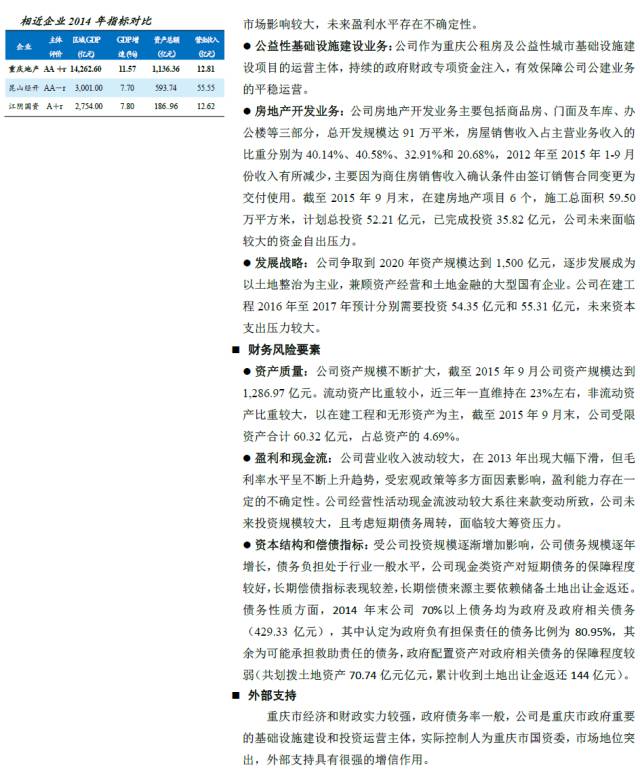

本期新债参考覆盖发行日为2017年05月31日~06月01日,覆盖了超短期融资券、一般短期融资券、一般中期票据共7只,合计90亿元,涉及7家企业。

以下为第28期《新债参考》样例内容,如需322期内容请联系中债资信市场部。

订购热线:010-88090123/88090112

咨询热线:010-88090147

新债参考 2016年第28期

“16渝地产债”

指标计算公式

流动性评价等级含义及逻辑框架

等级含义说明

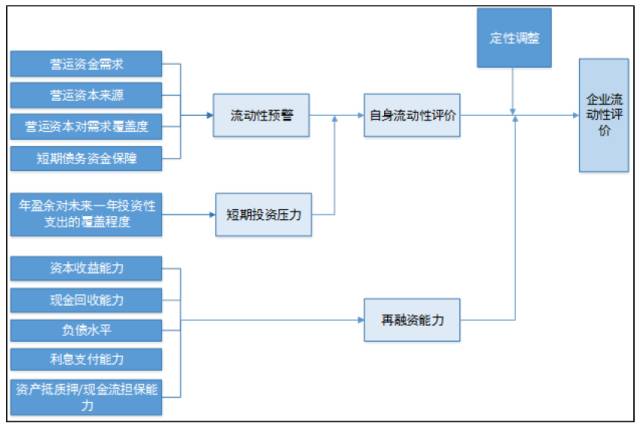

中债资信非金融企业短期流动性评价等级划分为九级,从高到低分别用数字1~9表示,各等级涵义如下表所示。其中:1、2、3为流动性表现良好级别,表明企业资金链风险小;4为流动性表现一般级别,表明企业资金链状况处于正常水平;5、6为流动性表现较弱级别,表明企业资金链状况较为紧张;7、8、9为流动性表现很差级别,表明企业资金链状况紧张,投资人应重点关注。详见下表:

逻辑框架示意图

关于

《新债参考》

使用说明:

1、涉及级别符号的说明:

新债参考主体评价符号为带有“r”后缀的级别符号,表示该结果基于公开信息分析,未考虑无法获取的可能对主体评价有重要影响的非公开资料;且该结果为初步分析结论,未经中债资信信用评审委员会评定,与经过中债资信信用评审委员会正式评定的级别可能存在一定差异。

2、关于报告结构的说明:

中债资信对不同类型发债主体的报告结构存在一定差异,其中对于银行间首次发行、债券发行历史较短等部分发债主体,特别添加了“企业风险关注”内容,深入分析企业潜在信用风险点。