在投资中,成长股的上涨速度令人艳羡,但背后的波动也让人畏首。能够在频繁震荡的A股市场把握好成长与估值的匹配,可谓佼佼者。博时基金权益投资GARP组投资副总监陈鹏扬就是是一位比较低调的、在投资成长股的情况能实现把握好成长和估值匹配的绩优“中生代”基金经理。

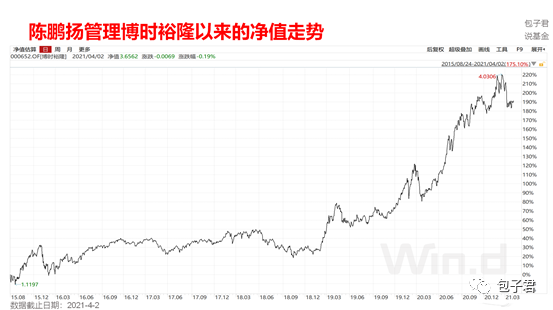

基金经理能力行不行,我们最终还是要看基金经理的业绩。由陈鹏扬管理的博时裕隆从2015年8月24号~2021年4月2号,基金累计回报高达175.1%,年化回报率也高达19.72%。从业绩维度来看,我们可以看出陈鹏扬管理的产品业绩还是非常出色的。

难能可贵的是博时裕隆业绩好的同时回撤控制得也非常好,即使在2018年市场几乎全年下跌的情况下,该基金在2018年跌幅只有8.21%,这一跌幅远远小于同类型的基金。

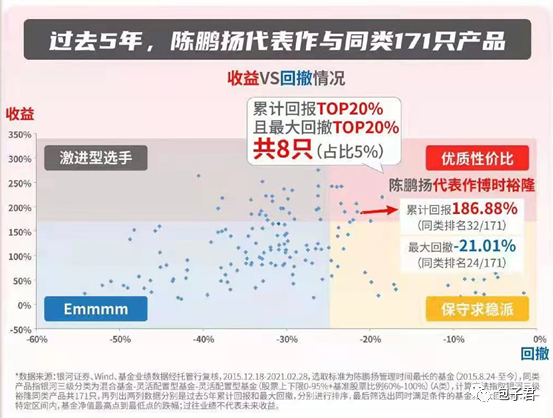

博时裕隆在过去5年里是市场

为数不多的累计回报在同类基金中排名前20%且回撤控制也在前20%的基金经理

。值得一提的是业绩和回撤都能做到前20%的基金经理只有5%。

业绩做得好、回撤控制佳的背后是陈鹏扬践行的GARP投资思路。GARP(Growthat a Reasonable Price)体系要求基金经理要寻找到估值与成长相匹配的标的。陈鹏扬表示:“自身的投资体系属于GARP风格,兼顾成长与估值,注重整体的安全边际与性价比。”

事实证明,陈鹏扬将GARP投资思路践行得非常出色,从陈鹏扬的整体持仓组合来看,很少出现高估的股票。整体来说,陈鹏扬并不偏爱于大龙头,而是二三线或细分领域的龙头,比如口子窖、海信家电等,估值相对比较低。

从博时裕隆最近几年的重仓股变化信息来看,我们可以发现

陈鹏扬是一位典型的“不抱团”的基金经理。

所以在今年高位抱团股出现大幅回调之际,博时裕隆遭遇的创伤也相对比较小。

梳理过去博时裕隆几年持仓变化,我们可以发现陈鹏扬个股选择上,敢于逆向投资、左侧布局,看重自下而上挖掘公司质量和基本面。从持股集中度和持股周期维度看,陈鹏扬属于持股集中度不低+持股周期不长的偏交易型型选手。从持仓行业和组合估值维度看,陈鹏扬属于持仓行业分散+组合估值分位不算高的关注估值、多数时候注重行业分散的基金经理。

小结一下,陈鹏扬

是一个坚定的GARP成长投资风格的基金经理

,选股能同时兼顾成长与价值,偏好合理估值的优质成长股。

有意思的是

博时裕隆还出现了Wind碳中和概念基金榜单中

,该基金位列碳中和概念基金最近5年业绩排行榜的第一名,最近3年业绩排行榜的第6名。在博时裕隆前十大重仓股中,打头的就是风电龙头“金风科技”,此外还有明阳智能、欣旺达等碳中和受益股。可以看出,陈鹏扬对碳中和早有布局。(数据截止至2021年4月2日)

去年在联合国大会上,中国承诺二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。未来,碳中和大概率是一个重要的投资赛道。至于碳中和的投资前景,《零碳中国·绿色投资》预测接下来零碳投资相关的领域将形成近15万亿元的市场规模,可撬动70万亿元左右的基础设施投资。看好碳中和概念的投资者,其实可以多关注陈鹏扬这位不抱团、业绩稳的基金经理。

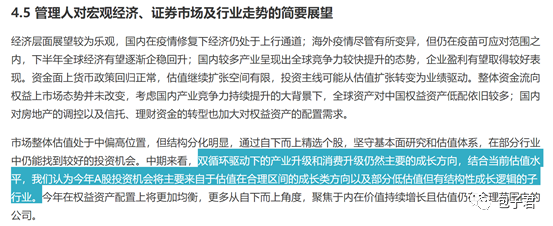

陈鹏扬是如何看到2021年的市场呢?陈鹏扬在年报中表示:

市场整体估值处于中偏高位置,部分成长的赛道估值已经并不便宜,安全边际更多需要依靠偏左侧的研究定价才能实现。另外,陈鹏扬还认为,双循环驱动下的产业升级和消费升级仍然主要的成长方向,结合当前估值水平,

今年A股投资机会将主要来自于估值在合理区间的成长类方向以及部分低估值但有结构性成长逻辑的子行业。

关于产业升级,之前陈鹏扬在公开演讲中说过:

国内人力成本端的优势在慢慢下降,但是红利的环节、研发驱动的环节我们依然有优势。简单来讲,中国的工程师数量是美国加欧洲加日本的总和,甚至更多。全球范围内只有印度和我们的人力资源在一个量级,但他们的基础设施、产业配套以及知识产权的保护等等还和我们有一定差距。因此我们在科技驱动和研发驱动的方向上,有非常庞大的人力资源的比较优势。中国的产业升级现在是比较强劲且持续的。

如何看待2021年的投资机会?陈鹏扬认为:

今年A股市场的投资机会主要集中于两个方面:

第一,部分成长赛道上,当前估值仍处于合理区间,同时,基本面改善幅度较大的板块与公司,例如风电,新能源车,AI智能化方向等值得关注。

第二,在顺周期背景下,低估值板块或出现投资机会,例如金融地产,但此类机会更需要把握其中的结构分化,才能获得更加持续的回报。

关于对港股的投资机会的看法,陈鹏扬认为:

对于2021年的投资机会,投资者可以更多关注港股的一些机会。因为港股中很多公司享有了比较强劲的产业的趋势和基本面。但是流动性层面还是受益于全球流动性的宽松。由于港股整体融资不高,定价分化差异大,今年港股存在两方面的机会: