来源:港股那点事(ID:hkstocks) Jessie

▌一、美联储:I'm serious

中国跟美国是有时差的,所以昨天我们凌晨

2

点正在美梦的时候,那个半球的美国在制造大新闻:美联储六月

FOMC

会议决定把联邦基金利率的目标区间抬高至

1%

到

1.25%

。

其实也算不得大新闻了,几乎所有的媒体都用了“如期”两个字。这就是说,美联储加息是市场意料之中。

这里,市场应该给美联储一点掌声,如果不是美联储孜孜不倦地与市场保持互动沟通,市场又怎么能够判断美联储的行为路径呢?那恐怕每天都是

DUANG

一下一个大新闻吧。

这种

DUANG

、

DUANG

、

DUANG

的刺激以前还真发生过,典型的就是

80

年代初了。那个时候的美联储并不注重与市场的沟通,加上当时的美联储改变了决策框架,盯住目标不是利率,而是货币供应量。

大学的教科书上认为货币供应量与利率只要控制了一个,就盯住了另一个,但现实根本就不是这样。因为货币供应量本身是捉摸不定的,这是由于它首先不完全由美联储控制,它还取取决于市场活动,其次货币供应量的衡量标准上也是有些模糊的。

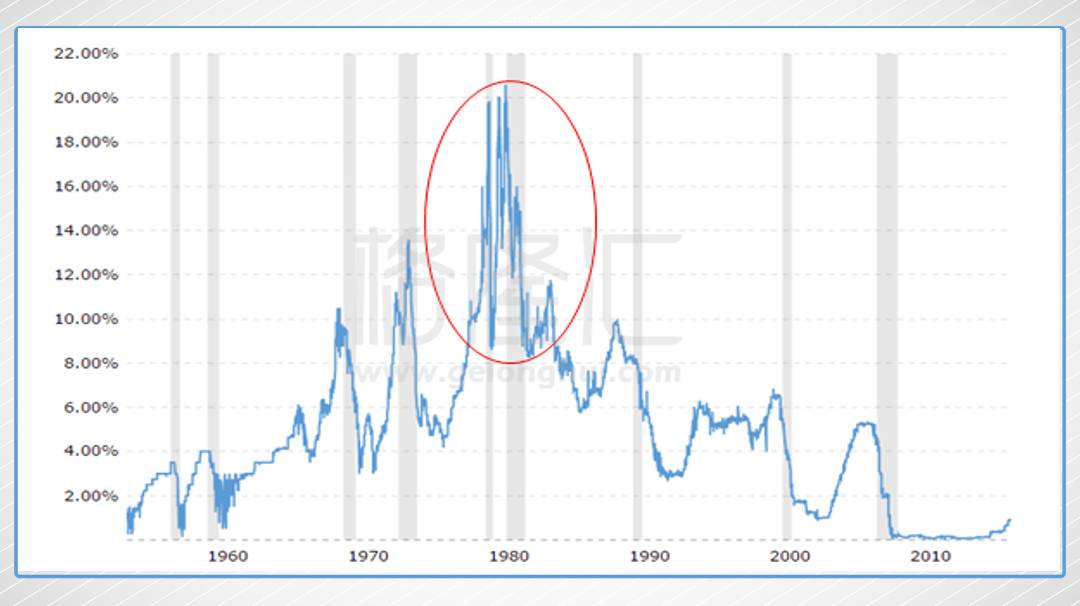

在捉摸不定的货币供应量的目标指引下,美国的联邦基金利率就变得更加飘忽不定了,直线上升直线下降的暴走模式简直天天上演。

联邦基金利率走势

这样的狂风暴雨美国经济受不了,到

1981

年时失业率飙到了近

11%

,其他经济体也受不了,典型如拉美,就暴发了债务危机。

美国失业率

现在的美联储要好多了,经过历任主席的努力,决策透明度高了很多。美联储也学会了通过与市场交流传递信息来引导市场预期。

这也意味着,美联储说的话就是在告诉市场要调整预期,及时调整自己的行为,以免成为美联储政策的受害者。

那加了第四次息后,美联储在传递什么呢?

一句话:我是认真的,我真的要拧紧水龙头。

美联储这次加息前还发生了一个戏剧性的事情,就是美国公布的

5

月零售数据不好,然后美元指数

DUANG

一下跳水,而黄金跳涨。

市场之所以那么热衷盯着诸如美国零售、非农就业等数据的波动,其实都是在给自己寻找一些安慰:数据这么差,不会持续加息吧?

结果耶伦一上来就否定了数据(斥为数据噪音),不仅加了息,

FOMC

会议还传递出

2017

年还要加次息的强烈信号。这还没完,美联储还扔出了缩表的细节。

于是黄金又

DUANG

的一下跳水,美元指数回升。

加息叠加缩表细节,美联储显然是在用非常坚定的声音回应市场的揣测:我是认真的。宽松货币已经结束,紧缩时代到来。

▌二、缩表:中国的预演与无奈

加息这个东西大家都经历过,并不陌生。缩表这个东西对所有人都是陌生的,包括美联储。能确定的,是缩表跟加息一样,意味着水龙头的拧紧。不能确定的,是影响程度。

好在,中国倒是提供了一次小预演,我们来看一下中国的缩表。

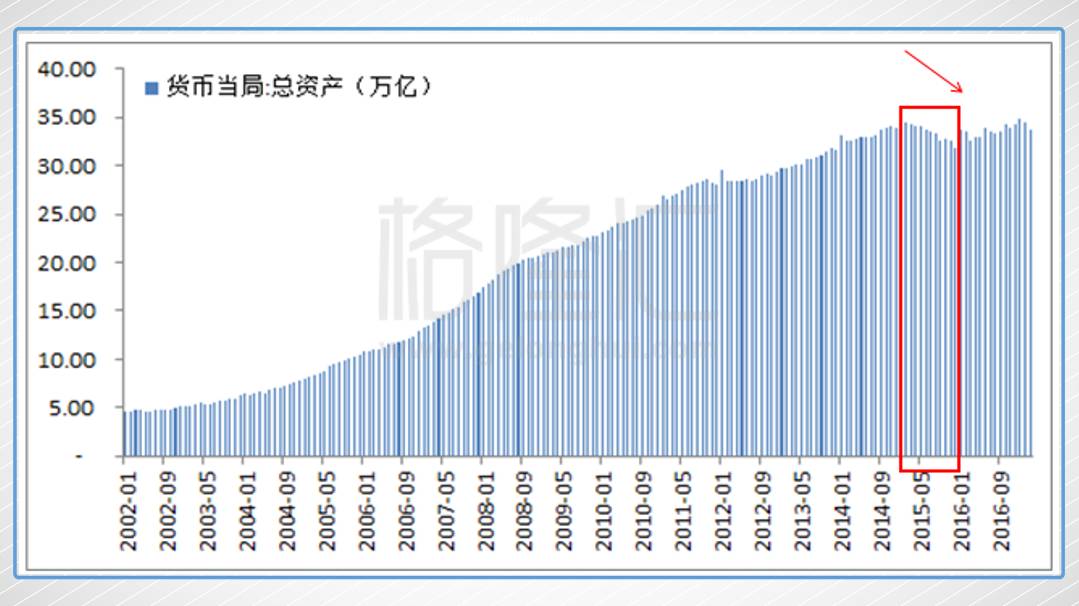

中国的缩表从

15

年开始,

15

年之前央行的资产负债表几乎是不带调整地上涨。为什么呢?看央妈的资产负债表,资产这端最大的块头就是外汇资产,负债那端最大的就是储备货币(就是经常说的印钱)。

2014

年之前中国的外汇一直在增加,所以央妈的资产负债表被动地跟着增加了。但到

14

年中期美元开始走强,情况发生了变化,

14

年

6

月以来,外汇储备一直在下滑。央妈的外汇资产这块也跟着往下走了,表就被动的收缩了。

缩表产生的后果,从

GDP

数据看不出来,因为

2015

年中国

GDP

仍然达成了目标增长速度:

6.9%

。

但是看发电量,

2015

年全年累计发电量同比下滑了

0.2%

。中国的经济增长主要靠投资和重工业,

GDP

增长了

6.9%

,发电量下滑了

0.2%

,你说意味着什么?

所以,被动缩表影响是会比较大的。

这种经济状况显然吓坏了政府,于是央妈

2016

年的资产负债表重新扩张。

但需要注意的是,这个期间外汇资产仍然是继续下滑的,那这张表是怎么扩张的呢?

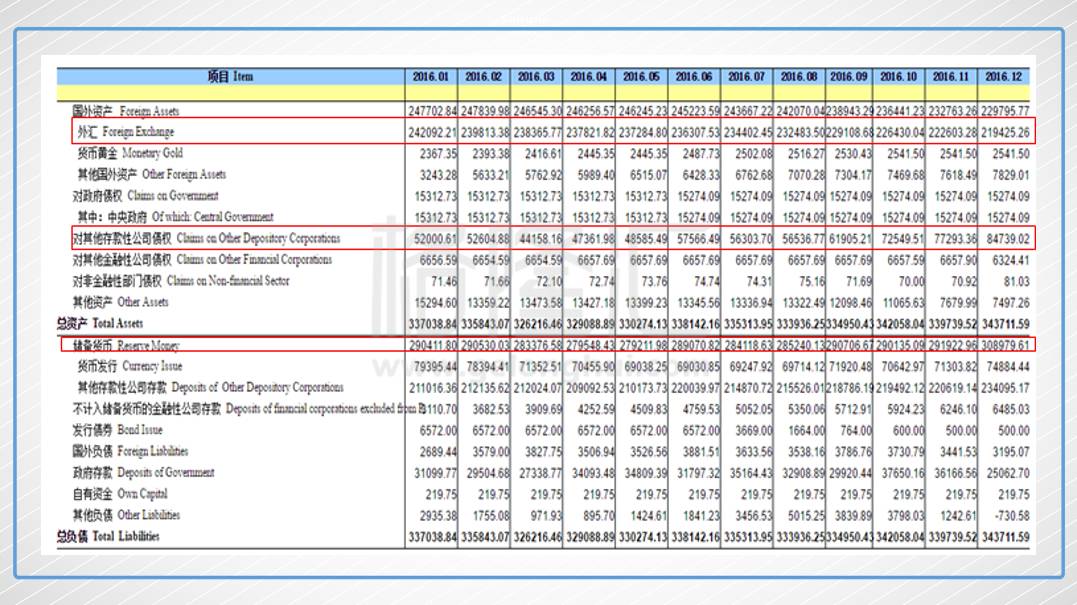

我们来仔细看一下央妈的资产负债表。可以看到,资产端主要是占比第二大的“对其他存款性公司债权”在增加,而负债端主要是增加了“储备货币”。

这意味着,这轮扩表是央妈主动的,类似美国的

QE

。央妈电脑一挥,创造出基本货币购买银行(即其他存款性公司)债券之类的资产。这个趋势

2016

年下半年更加明显。

这就是印钱放水了。

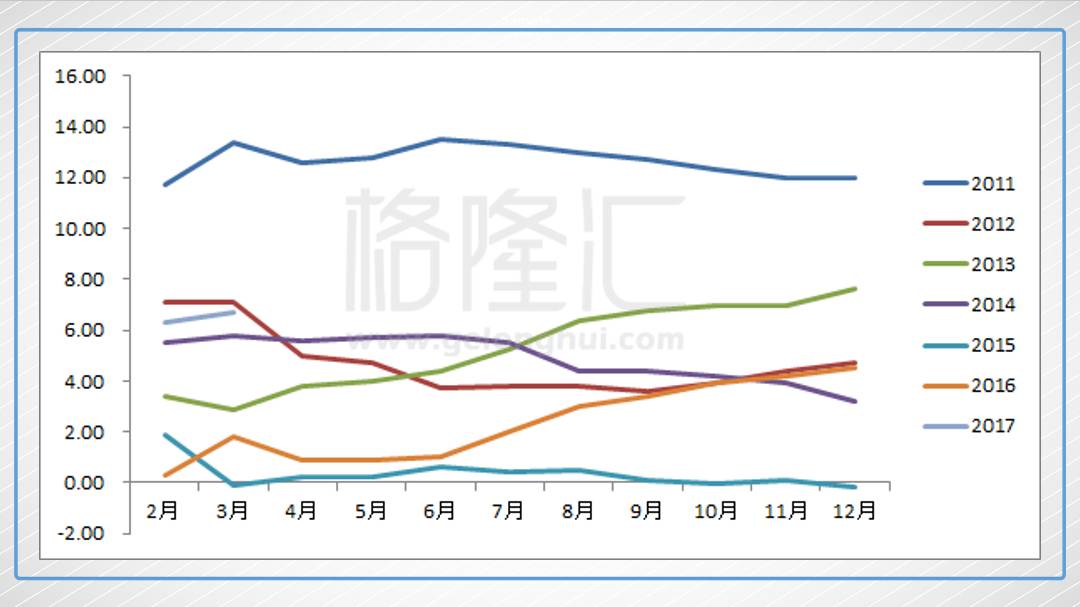

然后我们看到

2016

年新一轮的楼市狂欢,上证指数

2016

年下半年也走得还可以,债市也狂欢了一把,不过年底被铡了。

这表明在当前的经济状况下,货币政策的刺激作用,远弱于它制造资产泡沫的作用。

央妈

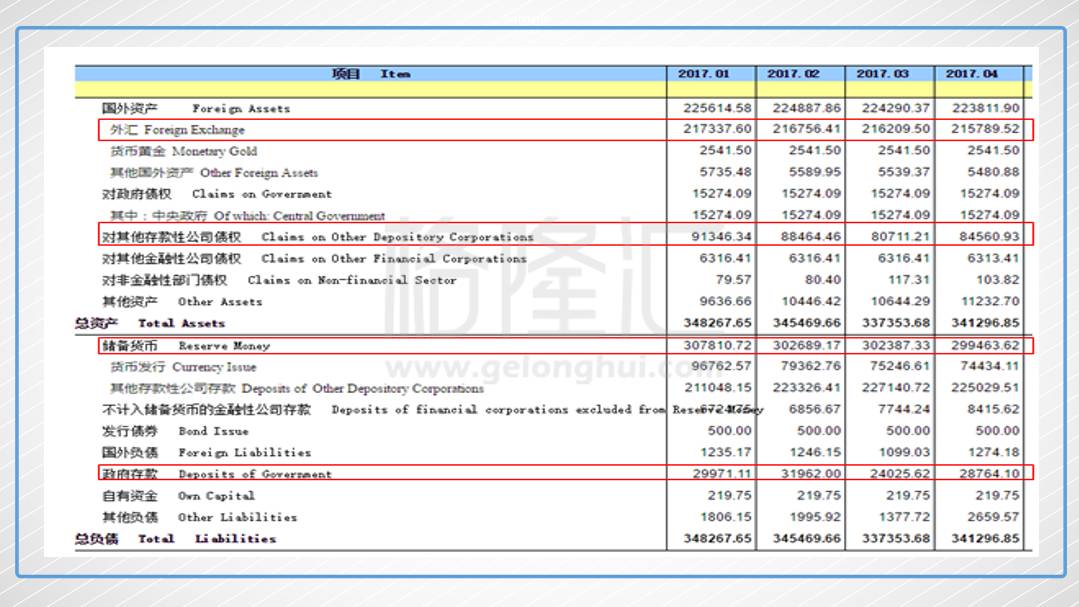

2017

年重新缩表——必须在美国人加息前给自己留点缓冲余地。

1

到

3

月份逐月下滑,结果股市不断下跌,市场产生了恐慌,媒体也渲染中国缩表的影响。

这个时候央妈跳出来说就掌握的数据来看,

4

月份可能扩表了。

4

月的资产负债表出来,表确实是扩了,但是仔细看下,却发现有意思的现象。

资产方看,大头外汇资产仍然是下滑的,增加的仍然是第二个大头“对其他存款性公司债权”,增加了大约

3800

亿人民币。不过,这次负债方增加的却不是储备货币,而是政府存款,增加了大约

4700

亿。

这就是说,

4

月的扩表是政府存了更多钱在央行那里,央行再拿这个钱去购买了银行的债权。

这是什么意思?

换个角度想,如果政府钱不存在央行那里,它会像你爷爷奶奶那样,放在床板下吗?显然不会,它会放在银行。

所以这里

4

月的扩表其实是玩了个小把戏,政府把存款从银行那里挪到了央行那里,央妈再通过增加债权的形式又把这笔资金放到了银行那里。

央妈的资产负债表是扩大了,但这个过程并不增加经济体里的货币量。而如果我们看央妈的储备货币(基础货币),是继续往下走的。

所以,中国的缩表并没有结束。央妈

4

月的玩法更像是安慰市场。

这有点像新华社今天对美联储加息的评述:中国会采取“稳健中性”的货币政策,根据经济的实际情况做好“预调微调”,做好市场的预期管理,这些都是中国经济稳健增长的有力保障。中短期内,全球市场仍会有较多的“便宜钱”。

全球的便宜钱有没有不知道,但我们知道国内是没有的:我们的一年期

Shibor

利率创两年新高,并超过了一年期贷款基础利率

LPR

。

5

月的数据还没出来,从央妈

5

月中旬以来的公开市场操作情况来看,

5

月倒是有可能主动扩表了。

但是,在美国给出主动拧紧水龙头的信号下,

5

月即使扩表,也一定是非常忌惮和节制的:美国人收紧的时候,我们还大肆印钞,那是为人作嫁,送羊入虎口。

从过去中国缩表的影响以及央行

4

月跳出来急于安慰市场,可以看出,缩表的影响是非常大的,一个国家被动缩表影响更大,毕竟它甚至没有准备好。

▌三、全球:注定日渐困难的呼吸

在全球货币体系里,美元的地位是相当特殊的。

美元是各个国家最主要的储备货币,这就决定了如果美国拧紧水龙头,那么其他国家也将被动的收紧,如果不收,资本收益差,汇率因素会分分钟搬走你的美元储备。

哪怕戴着镣铐,你也得跟随美国人的步伐节奏起舞——无奈也罢,被迫也罢,都是必须。