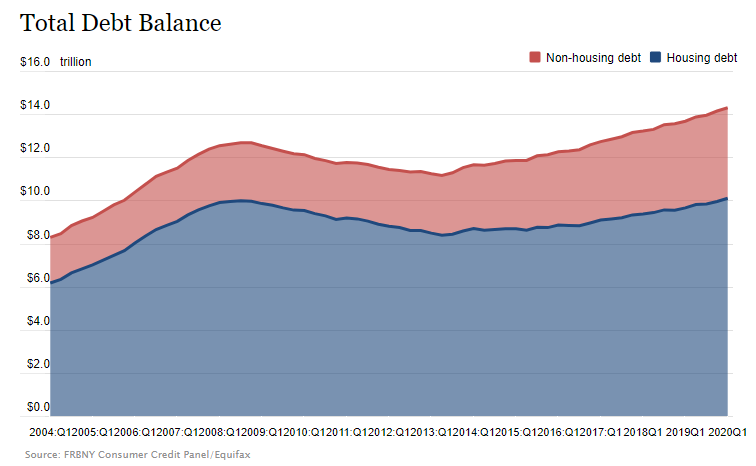

据纽约联储5月

5

日发布的数据显示,

今年一季度美国家庭债务总额达到

14.30

万亿美元,

增长

1.1%

,比全球金融危机时的峰值

12.68

万亿美元还高出

1.6

万亿美元。

而在这些债务中,住房抵押贷款增量最大,达

1560

亿美元。

美国债务危机势头再次呈现,这次美国能熬过去吗?

当前美国的债务现状

美国债务总体上升的大趋势其实不足为奇,但这次有些不一样:

1、学生贷款问题加剧。

据纽约联储介绍,第一季度美国家庭债务的总拖欠率基本没有变化,但学生贷款增长了不少,且拖欠情况较多,“约有

10.8%

的债务拖欠了

90

天或更长时间”。

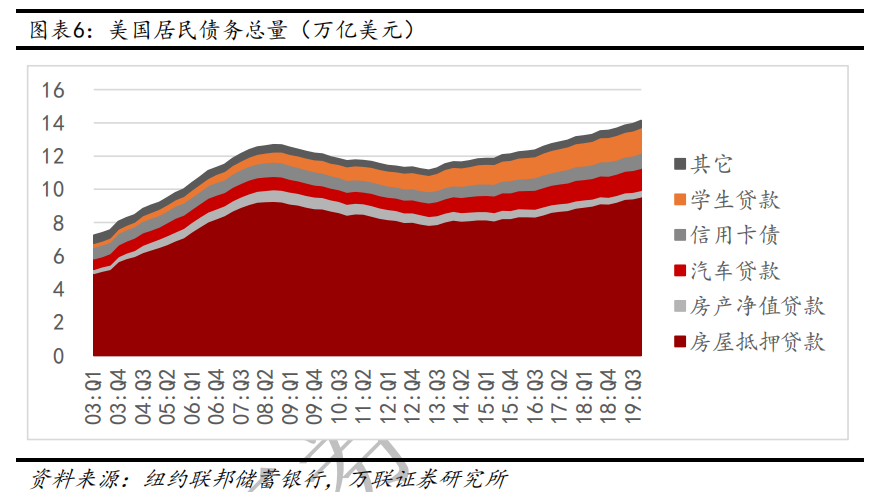

在美国居民债务总量占比中,学生贷款是除房屋抵押贷款外占比最大的贷款。所谓学生贷款,主要指的是美国学生的助学贷款。随着美国大学学费的上涨,学生贷款的拖欠也正成为不可忽视的问题。

据统计,从上世纪80年代末到

2018

年,经通胀因素调整后,公立学校本科学位的成本增加了

213%

,私立学校增加了

129%

。而美国哥伦比亚广播公司称,超过

300

万

60

岁以上的美国老人依然在持续工作,以偿还超过

860

亿美元学生贷款。

一直以来,我们的目光总是盯着美国国债和赤字,可是在疫情期间美国消费和就业骤减下,学生贷款的问题就暴露出来了。

2、美国政府赤字大幅提升。

联邦预算委员会报告预测,美国财政赤字和债务水平将达到二战以来的最高水平。

赤字大增并不是什么不得了的事情,因为这很美国。

而且战争等重大灾难下,政府赤字大幅增长很正常,因为国家需要更多的公共开支。

但问题是,当下美国的就业和经济都不咋地,未来美国经济基本面有没有能力维持这种高赤字、高开支?未来美国会不会又来一轮长周期大宽松来割羊毛?这是我们最担心的。

3、美国企业信用评级下降。

相比今年年初,美股的涨势已经完全降档了,但股价跌了可以涨回去,信用“跌”了,要涨回去很难!

据新浪财经报道,一季度美国企业信用评级降级率达到90%。

企业信用的下滑,意味着企业很难贷到款,或者融资成本上升。

因为你信用等级越低,银行给你钱不放心,需要以更高的风险溢价(更高的利息)才敢给你。

如果企业信用评级持续下滑,原来信用好的时候借的贷款,到后面要续的话就没办法了,因为银行认为你信用不够或者经营不好不让继续贷款,甚至提前让你还贷,这就会导致企业资金链危机,后者放在国内叫“抽贷”。

美国企业也是一样,没了资金就很麻烦。而美联储为了防止这种情况发生,宣布在资产购买计划中拟购买垃圾债券。相当于变相降低了融资门槛,让许多信用未知或不佳的美国小企业也能发债质押融资,然后由美联储买单。

显然这种神操作会使得美国债务负担继续上升,但毕竟美国是老大,也有特朗普,只要有利于连任和撸羊毛,其余的都好商量。

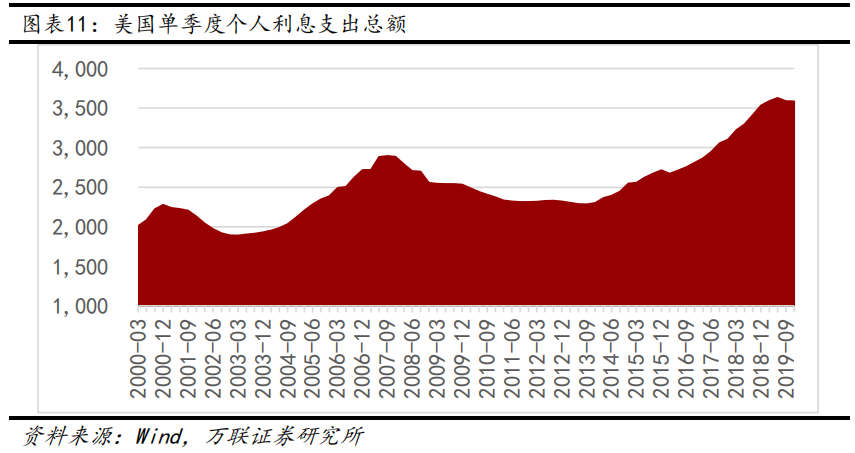

4、个人利息支出负担加重。

据万联证券研究所统计,

2019

年

3

季度,美国单季度个人利息支出总额超过

3500

亿美元,而且这一数值已达到金融危机以来新高。

疫情下,个人偿债能力下降,如果利息支出有增无减,大面积违约风险就会上升。

美国债务的玩法

尽管有各种危机缠身,美国人民依然“坚强”得活了这么多年,其老大位置依然没有改变。除了美元霸权因素外,美国在“处理”债务方面也很在行。

1、最直接的玩法就是让美元贬值、通货膨胀。回顾历史,大萧条后

1933

年,二战后和冷战时期的

1971

年,美国都利用美元贬值和通货膨胀,让美国国债购买者损失惨重,因为美元贬值了,原先可以换回相应黄金的美元变成了一张废纸。