期货的功能是价格发现与避险功能,而我们很多企业老板把期货做成了投机,但真正的期货交易是为企业的风险管理服务的,是业务管理中的一部分,是风险管理的延伸。

期货在企业经营风险中的运用在于期现结合,本质就是套保。套什么、保什么,对于企业而言要有非常明确的定位。

本文讲述的主要是期货工具在企业经营中可运用的模式:套保、套利。这也是笔者一直以来在积极向产业客户推荐、介绍期货这个金融衍生品所致力于的作用。

期货作为重要的金融工具,其主要功能是价格发现与套期保值,其次是市场的投机交易。伴随着我国商品期货市场交易品种的日益丰富,期货的套期保值功能将在国民经济的诸多领域里发挥重要作用。特别是我们煤焦钢产业链上,基本具备了焦化、钢厂虚拟盘面利润的套保、套利基础。

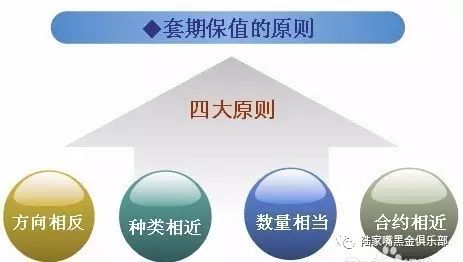

套期保值顾名思义就是套用期货工具,保证企业在现货生产经营活动应该产生的价格与利润,这是市场经济参与主体规避价格波动风险的有效手段。可以最简单的理解为如果做为钢厂后市看涨铁矿和焦炭,就在盘面大量建仓买入,建筑施工企业后市看涨螺纹钢,就在盘面大量建仓买入,同理如果看跌就抛售。套期保值要遵循交易方向相反、商品种类相同、数量相同、交割月份相同或者相近;套利又与套保不同,套利可以建立在相同品种,不同合约基差上、不同品种比值(基差)上、还有跨市场套利、跨品种套利等等。

套利属于价差交易,是指在买入或卖出某种电子交易合约的同时,卖出或买入相关的另一种合约。套利交易是利用相关市场

、

相关电子合同之间的价差变化,在相关市场

、相关电子合同上进行交易方向相反的交易,以期望价差发生变化而获利的交易行为。

先讲套保,套利放在下篇讲述。

我们现货企业的生产经营过程中,时时刻刻都在收到市场经济商品价格波动的影响,市场经济活动参与主体不可避免、或多或少的存在这原料库存、半成品、制成品等,有库存就意味着会经历价格波动风险,从而使企业的经营难度变大、方向研判变难。同时也会加剧企业经营中的风险,特别是在接订单、正常生产过程中,面临着价格的剧烈波动风险,很有可能让企业的一笔盈利订单最终变为亏损订单。比如下面截图中与一家电梯导轨生产企业的对话。企业年前大量接单,锁价操作了不少合同,可是年后钢坯价格暴涨,年前锁价订单都由赚钱变赔钱、亏本了。

而如果换一种经营思路,在卖出现货钢坯(电梯导轨加工)合同的同时,在盘面相应的买入

1705

螺纹钢相同吨位的合约,则在笔者看来至少可以获得较好的利润空间,至少不会亏损。所以期货工具对于我们企业而言就是规避价格波动风险的有利武器。

在经营中我们该如何去实现套保呢?笔者认为企业要用好套保这个模式,首先是要捋清楚。企业套保的对象在于锁定成本还是锁定利润;该制定怎样的套保计划,明确套保的数量、比例、主力合约、套保周期等,此外还要健全套保的组织决策机构(从研发

-

计划

-

决策

-

执行

-

疯狂)。在制定套保计划时还要明确行情方向(判断)、方案制定、时机把握、资金调度、运作周期、止盈止损定位、了结方式、责任分工等。一定要归口统一处理,一个企业的期现结合部门的组建与业务理顺,既是企业自身业务风险管理的延伸,也是内部管理水平的提高,怎么定位期现业务结合部门,授予相应的职责权也非常重要。既然期货只是风险规避工具,就要把风险规避工具,作为工具就要吧工具用好,而不是最终成为投机。期现结合中最忌单边的裸多裸空。一定要把盘面头寸和现货头寸统一在一起,结合起来看。

在笔者看来,期货工具对于企业的生产经营活动可以满足以下几种方式。

1、

在市场看涨阶段,部分现货资源难以采购、无法尽快的实现库存周期。后续价格存在

续上行风险。

我们以

2016

年明显错配的焦炭为例,钢铁生产企业在五六月份就已经发现焦炭的采购存在一定的困难,这个时候,若清楚意识到焦炭供应的紧缺性,则可以在

1609

、

1701

合约上进行相应的焦炭买入,为了放大交易周期,一般应选择

1701

合约,按钢厂的一般生产经营能力,日均消耗量,如以

4000

吨

/

日消耗计算,备库

30

天,需要

12

万吨焦炭,则在期货上可以逐步分批分入

1200

手焦炭合约。这样规避了现货价格单边上行的风险。回避了企业的采购成本提升问题。

同理,铁矿原料亦可以如此操作,在铁矿见底的

2016

年

1

月、

2

月,以不到

300

的价格在盘面买入

1605

、

1609

、

1701

铁矿石合约。可以实现盘面快速的把自身库存周期安排到合理水平、数量。化实货库存为虚拟盘面库存,减轻企业资金占用压力。同时也回避了价格上行的风险。

2、

在市场看跌阶段。进入下跌通道时,企业积极出货,卖出现货是最大回避价格下行风险

的手段。但是高企的库存并不是想卖就卖,想出就出的。这时候,期货工具又可以帮咱们企业大忙。在市场下行、下跌时,积极降库存,可以把现货库存的实货在盘面先抛出,无论是原料还是成品,全部降到企业最低量为主。这时候我们企业要把原料库存与现货库存,各个工序间的关系看成是内部的买卖关系,原料到烧结到进入高炉到出成本,卖给客户,周期太长,每日消耗量也有限,这时候,盘面卖出,简单迅速。把库存降到极限后,在逐步的实现现货库存降低后,在盘面可以相应的平仓相应空头头寸。这样做的好处也是帮助到企业快速实现了盘面销售,规避了经营风险。特别是存货的跌价风险。

3、

在市场进入方向不明,或者盘面已经有足够利润空间时。可以选择锁定盘面利润。

具体的做法为抛盘面成品材卖单,锁定原料端成本。把盘面利润变为可见的实际利润。

这三种模式可以简单的归纳为是帮助企业

管理风险、降低成本、管理库存。

利用盘面实现了采购与销售。三种模式即为三种策略

:

成本套保、趋势套保、趋势套保与成本套保结合

。

朋友们可能会说,套期保值既然有那么多好处和功能,能够为企业经营降低风险,那么为什么我们很多国有企业不允许开展套期保值业务呢?说到这里笔者也是内心悲切啊。建议大家翻翻期货行业的一些故事,上网查查历史上著名的期货逼仓案。这里笔者可以告知大家一二。第一个是株冶的锌锭逼仓案【

株洲冶炼厂是我国最大的铅锌生产和出口基地之一。

1997

年,株冶从事锌保值具体经办人员越权透支进行交易,出现亏损后没有及时汇报,结果继续在伦敦市场上抛出期锌合约,被国外金融 机构盯住而发生逼仓,导致亏损越来越大。最后亏损实在无法隐瞒才报告株冶时,已在伦敦卖出了

45

万吨锌,而当时株冶全年的总产量才仅为

30

万吨。震惊中外,为此朱镕基总理出面从其它锌厂调集了部分锌进行交割试图减少损失,但是终因抛售量过大,为了履约只好高价买入合约平仓。从

1997

年初开始的六七个月中,伦敦锌价涨幅超过

50%

,而株冶最后集中性平仓的

3

天内亏损达到

1

亿多美元。

】,第二个是中航油新加坡巨亏事件,这个案例网上或多或少的还有相关报道。大家可以查查。

看完大家会说,既然那么多坑,企业为什么要去跳啊,是呀,坑很多,但是现在不参与期货套保不行,产业资本未来必须与金融资本结合起来。这是大的趋势不可避免,特别是要灵活运用期货工具。上述企业之所以出现这样或那样的问题,关键在于无限制的放大了其风险敞口,决策机制不明等因素。

那么如何防范套期保值的风险呢?

一、

企业在参与套期保值的过程中要完善制度,充分调研清楚企业参与套期保值所需要的各项条件。从组织制度、人才、资金、完善的内部风控制度着手;

二、