本文仅用于研究之用,不构成任何交易建议。

买入谭木匠(HK:00837)好长时间了,也给我带来的不菲的账面盈利。2018新年之初,我来梳理一下自己的投资,简单的思考一下谭木匠的未来。

01

优势与劣势

在我看来,谭木匠单从业务来说,不得不说“小而美”,很优秀;但从整体企业来看,就很复杂了。

谨从从业务经营方面来说,市场认为谭木匠进去不足,而且空间有限,再加上网络缩短了实体店品牌优势,护城河有被填平的迹象。

我的观点是:从实际来看,可能有,但是没大家担心的那么严重。

其一,网络销售的火爆不仅带来竞争,也为谭木匠打开了新销售空间。

很多没有实体店的小城市,也可以通过网络购买谭木匠;而现在发达的送件服务,更是方便了许多不喜欢逛街的死宅(比如我自己)。因此说谭木匠的实体与网络联动互补,个人觉得很有空间。

其二,从2017年后各网络大佬的布局来看,大家都看好网上网下联动,最近的腾讯、京东、苏宁等收购万达商业,腾讯收购永辉股份,都可以看出,网络销售的优势其实是联动网下实体。

谭木匠从一开始就坚持网上网下同价,看似没有其他商品促销形成的品牌推广,却是从心理学上留住了长期顾客。

想想那些因房价下跌去闹事的买房人就知道,如果网上价更便宜,被剥夺超级反应会使得顾客有种被欺诈的感觉,会摧毁实体店和谭木匠的品牌。

其三,谭木匠具有一定的影响力,从天猫、京东上梳子品类的销量与价格可以看出;谭木匠的品牌优势明显,并且销售结构和属性带有礼品属性,大部分购买者是用来送人,品牌溢价反而是他的壁垒。

这点我也从芒格谈微观经济学的缺点时想明白的,这种带有祝福、炫耀、轻奢、送礼、耐用品属性的商品,品牌溢价有时候更会带动销量,想想看,最吸引人的奢侈品是不是最贵的那个?行为心理学告诉我们,便宜有时候反而是某类商品销售的弱点。

谭木匠把总部从重新搬到江苏,不谈利好利弊,适应期间正赶上中国经济困难,销量下滑、收入锐减、店铺锐减,叠加之下,把价格打得极低。

2017年,中国经济触底回暖,谭木匠虽然店铺数量还在做减法,销售收入、利润反而上升了不少,股价一口气从三块多冲到了五块,暴涨近50%;不过相对于恒指翻倍来说,反而不那么亮眼。

究其原因,我认为一是港股资金是机构多,谭木匠盘子太小,蚊子肉不吸引人,二是企业本身也有一些问题。

02

财务透析

翻看17年中报,我把谭木匠资产简单划分了一下,分为了必要的经营性资产和非必要投资类资产。

先看必要经营性资产:

谭木匠资产负债表极其简单,必要的生产经营固定资料很少,需要折旧的物业、厂房、设备极其少,共才0.59亿;

只有存货多一些,这也是近几年为了应对木材投机导致的价格波动提前储备的,要是真有个木材期货市场,像麦当劳的鸡翅期货似得,存货占款也用不了这么多(YY下)。

查看前几年负债,从15年以后,经营性负债渐少,(猜测是不是15年银行过冬贷款紧缩坑过老谭,老谭被吓着了),17年也就是8千万左右,留足1亿备用资金足矣,再极度保守些,翻个倍,留足2亿现金,经营资产一半多是现金。

这不足4亿的资产每年产生1亿左右的利润,我们购买谭木匠也是冲着这不断流出白花花银子的4亿资产来的。我且拍个脑袋,姑且认为谭木匠多半还能存活10-20年,利润随通胀上涨点,给他15倍PE,这部分资产估值15亿人民币。

(考虑到谭木匠留存一半利润没啥做的,只做理财,故而这种估值法产生的这个估值有水分。)

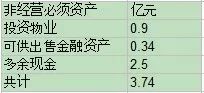

再看剩下的非经营必须资产:

投资物业历史就不说了。以前买了点房地产涨价了,现在市值9千万,16年租金720万。

去年3400万可供出售金融资产是银行理财,利息3.6%;剩余2.5亿多余现金中,18年公告新购买江苏银行1.49亿人民币的银行理财,年利率约4.8%。

这部分,说实话我就想不懂老谭是咋想的了,就是再保守也不至于这样玩吧:4亿的必要经营资产、 4亿左右的闲置资金(17年年底就够了)……没有啥大的投资计划,我们敢老谭他也不敢,就是死扣着不放,不分红不投资就理财,让他自然通胀消亡。

芒格在《穷查理宝典》中说的那样,投资风险有两种,一种是购买了垃圾资产导致的亏损,另一种就是类似于存银行这种回报不够抵御通胀。好吧,感谢谭木匠帮我理解了芒格的精髓思想。

老谭的这种做法还让我想起了芒格说的参加踢屁股大赛的单腿人,我们购买股票是来寻求资产增值,期望通过购买优秀资产实现在未来增强购买力,我不知道现金理财怎么实现这个梦想……

有时做梦让老谭来个巴菲特、芒格上身,他会咋操作呢?

我估摸着巴菲特、芒格也不会干预谭木匠既定的经营方略,只会补齐谭木匠的短板:资本配置。利用庞大的留存资金投资很多优质低估的企业,如果真能真能让这4亿闲置资金的收益从不足5%提升到12%,我的乖乖,先流个口水……

其实谭木匠有这种条件,下一代接班人是二个儿子,干脆一个搞专职经营生产现金流,一个搞资本配置,增厚资产的同时也分散了谭木匠的风险。

就算老谭爱死了木匠这事业,也不碍事啊,好的资本配置反而会减低谭木匠经营的风险,增加企业声誉,间接推广了谭木匠。就像巴菲特的哈撒韦一样,纺织倒下了,还有其他企业。

当然了,资本配置是个技术活,不可能一来就上手,最好的方式就是请巴菲特或类巴菲特来帮忙,二谭负责监管。据我了解,中国的价值投资高手,巴菲特的仰慕者杨天南先生就很欣赏谭木匠的经营,两家一起很有搞头,互利互惠,合作共赢……扯远了……

03

估值与风险

最后保守地计算一下谭木匠的估值。

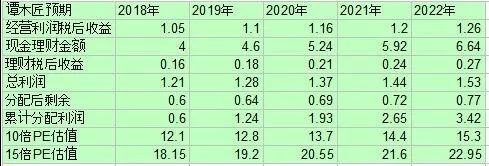

假定2017年经营性资产税后利润1亿,18年以后每年利润增加5%,投资性房地产、闲置资金还有经营性资产中的闲置资金收益折成4亿现金理财,利率5%,所得税20%,每年还是50%分红50%留存做理财,不考虑股东个人的分红再买入,估值如下,简单粗暴:

三年后,2020年,谭木匠死性不改,依然故我,用段永平粗暴估值法,15倍PE估值20.55亿,三年间分配2亿,共约22.6亿,现价港币13亿,折人民币10.55亿,便宜一半,依然是个不错的标的。

风险也有,就是利润不及预期,甚至不升反降。至于说利润增长追加的资本,我看大可不必担心,以往昔岁月来看,2亿够他玩好几年。

也有利好,就是改变老毛病,加大分红力度或者像笔者YY的那样提高资本配置效率。至于分红后加仓还是有其他好标的,看自己操作了。