最近,财会热点一直围绕着“最严稽查”、“金税四期”警醒企业一定要循规守法。

但是,也总有些人抱着一丝侥幸心理,被利益诱惑,铤而走险。

相信每一个财会人都很关心这个问题:一旦被查出做假账,企业老板和会计到底谁来承担?赶紧一起看看吧!

“内外账”被查!被罚5.1亿

近日,在某税务局网站上看到

公司因内外两套账,被税局稽查罚款的

处罚案例:

一、

处罚事由:

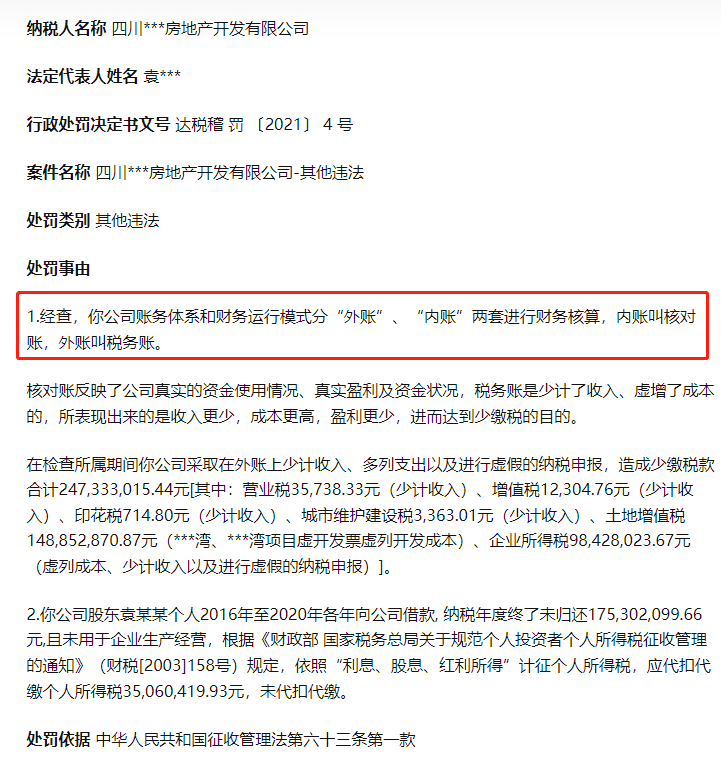

1、公司账务体系和财务运行模式

分“外账”、“内账”两套进行财务核算

,内账叫核对账,外账叫税务账。

2、核对账反映了公司真实的资金使用情况、真实盈利及资金状况,

税务账是少计了收入、虚增了成本的

,所表现出来的是收入更少,成本更高,盈利更少,

进而达到少缴税的目的。

3、

在外账上少计收入、多列支出以及进行虚假的纳税申报,

造成少缴税款合计247,333,015.44元。

4、公司股东袁某某个人2016年至2020年各年向公司借款, 纳税年度终了未归还且未用于企业生产经营,未代扣代缴个税。

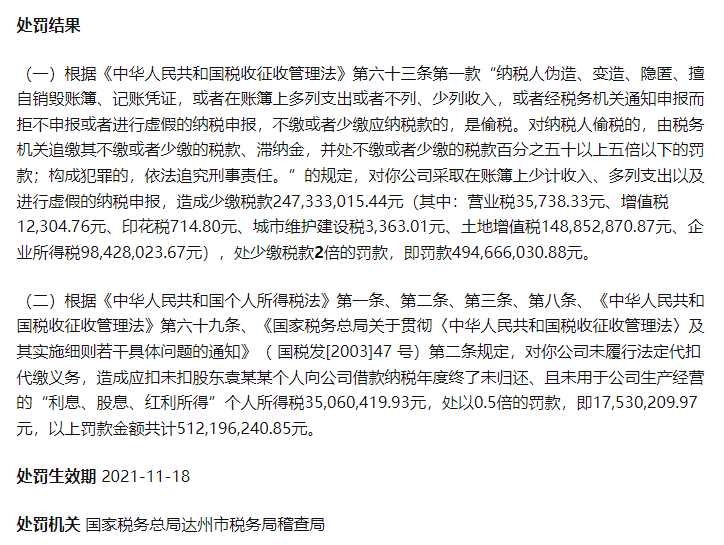

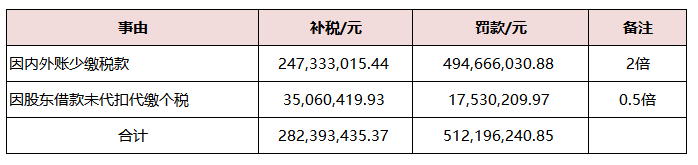

二、处罚结果如下图所示:

对财务来说,两套账大都是噩梦。

以上这个案例让三哥想起之前曝光过的山东某公司存在八套账!

哪八套?

(1)反映企业实践运营状况的账叫做-----办理账。

(7)为了敷衍财政拨款查看的账----财政补贴账。

最终结果:

该企业补缴3349万元的增值税,加上0.5倍罚款合计需要补缴近4500万元税款!该企业的法定代表人、相关责任人以及财政担任人都已接受相关处分。

“两套账

”,有什么危害

对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

私设会计帐簿的,对单位并处三千元以上五万元以下的罚款;构成犯罪的,依法追究刑事责任。

(

3)涉嫌伪造、变造会计凭证、会计帐簿,编制虚假财务会计报告的风险

伪造、变造会计凭证、会计帐簿,编制虚假财务会计报告,对单位并处五千元以上十万元以下的罚款;构成犯罪的,依法追究刑事责任。

私设会计帐簿的,对直接负责的主管人员和其他直接责任人员,可以处2000-20000的罚款;

伪造、变造会计凭证、会计帐簿,编制虚假财务会计报告的,对直接负责的主管人员和其他直接责任人员,可以处3000-50000的罚款。

纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

五年内不能从事会计工作。一旦涉及刑事处罚,会被终身禁止从业。

公司做假账,谁该去坐牢

第二十七条 会计人员对不真实、不合法的原始凭证

予以

受理,或者对违法的收支

不向单位领导人提出

书面意见,或者对严重违法损害国家和社会公众利益的收支

不向

主管单位或者财政、审计、税务机关报告,情节严重的,给予行政处分;给公私财产造成重大损失,构成犯罪的,依法追究刑事责任。

这一条其实很有意思,对于打工人来说,一边是

行政处罚

,一边是

房贷车贷

,是你的话,会如何进行抉择呢?

但是我们从另外一个角度来看的话,其实是给我们指明了一个能够规避风险的路,总结起来就是三个字:

走流程!

也就是说,作为财务人员,千万不能私自受理,而是要经过

层层签字

审批,毕竟业务人员才是直接责任人,最终老板知情并签字了,我们才能开展财务相关的业务。

县级以上人民政府财政部门责令限期改正,可以对

单位并处三千元以上五万元以下

的罚款;

对其

直接负责

的主管人员和其他直接责任人员,可以处

二千元以上二万元以下

的罚款;

属于

国家工作人员

的,还应当由其所在单位或者有关单位依法给予

行政处

分

:

第六十三条

纳税人

伪造、变造、隐匿、擅自销毁帐簿、记帐凭证,或者在帐簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是

偷税

。对纳税人偷税的,由税务机关追缴其不缴或者少缴的

税款、滞纳金

,并处不缴或者少缴的税款

百分之五十以上五倍以下

的罚款;构成犯罪的,依法追究刑事责任。

扣缴义务人

采取前款所列手段,不缴或者少缴已扣、已收税款,由税务机关追缴其不缴或者少缴的

税款、滞纳金

,并处不缴或者少缴的税款

百分之五十以上五倍以下

的罚款;构成犯罪的,依法追究刑事。

构成犯罪的,适用《刑法》。而刑法只追究两种人的责任:直接负责人(

指使者

)以及直接责任人(

经办人

)。

对于公司法人来说,以下三种情况需要承担相应的责任:

关于《刑法》的量刑,主要涉及的是

危害税收征管罪

。

纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额

百分之十以上

的,处

三年以下

有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额

百分之三十以上

的,处

三年以上七年以下

有期徒刑,并处罚金。

虚开

增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,处

三年以下

有期徒刑或者拘役,并处

二万元以上二十万元以下

罚金;虚开的税款

数额较大

或者有其他严重情节的,处

三年以上十年以下

有期徒刑,并处

五万元以上五十万元以

下罚金;虚开的税款数额巨大或者有其他

特别严重

情节的,处

十年以上

有期徒刑或者无期徒刑,并处

五万元以上五十万元以下

罚金或者没收财产。

因此作为财务人员一定要

走好流程

,并做到流业务流程留痕。谨记,

只有假业务,没有假财务!!

财务如何实现自我保护

《会计法》虽然对做假账等事项进行了严格的规定,但是无疑也是财务人员的保护神!在对外出具报表等事项的时候,一定要经过

领导签字

允许,做到

业务留痕

,一旦以后出现问题也能够留有后手。

作为一名有民事行为能力的成年人,我们一定要坚守

职业道德准则

!在房贷车贷与法律红线之间做好选择!

虽然找工作不易,但是一定要关注企业的

诚信状况,选好老板

。如果企业的账目很混乱,一旦接手,后期如果出现一些违法状况,也很容易引火上身。

有些事情可能并不需要通过“假账”这一种形式来解决,可以通过一些

正常的筹划

来轻松解决,这也就要求财务人员要学习好专业知识,掌握最新的税收政策,并且及时更新。

面对税务稽查的严峻,在此提醒各位会计朋友,下面9点一定要注意!

1、财务

不要参与

买票、卖票,对于不听劝阻的老板,趁早辞职。

当员工离职时,应尽快删除个税申报系统中的员工信息或及时改为“非正常”状态。避免出现两处以上工资薪金所得,导致员工必须到税局大厅自行申报个税。

3、会计离职要

及时

办理财务负责人、办税员

变更

手续。

5、千万不要用个人卡收款付款,大额交易的个人卡已经被重点监控,

私设小金库

相当危险。

6、公司的会计凭证、账本等

不要随意销毁

。根据《会计档案管理办法》,会计凭证账本等的保存年限由原来15年延长到30年。

9、注意企业的注册地址与实际经营地址要保持一致,否则税务查到可能会被认定“非正常”从而受到影响。

来源:财税刘三哥、财叔税课堂、财务第一教室,梅松讲税等