选择少数几种可以在长期拉锯战中产生高于平均收益的股票,将你的大部分资本集中在这些股票上,不管股市短期跌升,坚持持股,稳中取胜。

————巴菲特

一、核心观点:风格趋于均衡,周期热度不减,禽链反转可期

钢铁:经济基本面好于预期,三四线房地产的支撑使得商品房销售面积累计同比下降速度趋缓,优于预期,下游需求弱回升;中频炉被削除,供给收缩,随着钢铁行业在8月份进入明显的去库存周期,去化量将更为明显,钢价大概率上行;铁矿石价格2季度大幅下挫46%,焦炭价格稳定,钢铁成本端压力有所缓解。推荐个股:马钢股份。

电解铝:电解铝5月产量同比增长4.2%,较前期回落2.4个百分点。近两月氧化铝供给略低于需去,供需弱平衡。山东魏桥预计减产25万吨,较大规模在产产能的关闭,标志着供给侧改革更进一步。推荐个股:云铝股份。

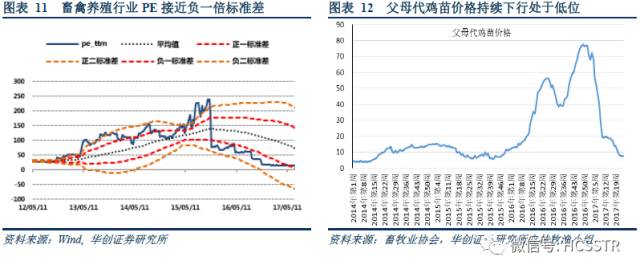

禽链:2017年初以来父母代鸡苗价格自71元/套高位大幅回落至目前7.68元/套,当前价格已基本处于历史最低水平。预计在产父母代种鸡存栏量将持续下行,2017Q4父母代鸡苗价格有望企稳回升。畜禽养殖行业当前PE为15.36倍,处于2012年以来6%的估值水位。推荐个股:益生股份、民和股份。

持续关注:新能源汽车链(杉杉股份、天赐材料、天齐锂业);5G(中兴通讯);OLED(联得装备)。

二、行业复盘:钢铁行业领涨,周期行业显露头角

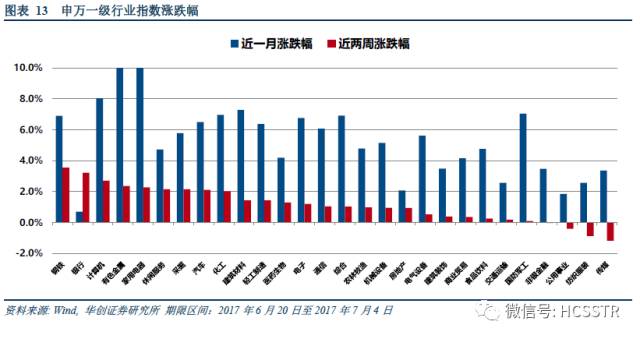

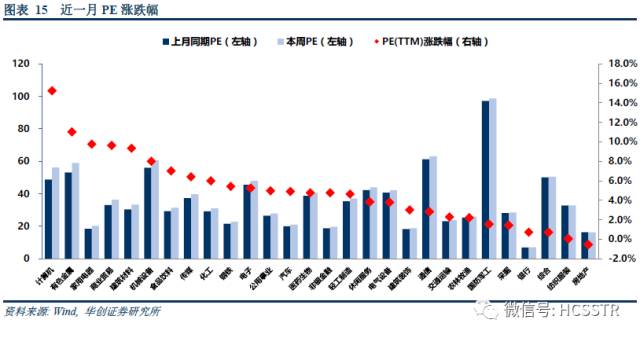

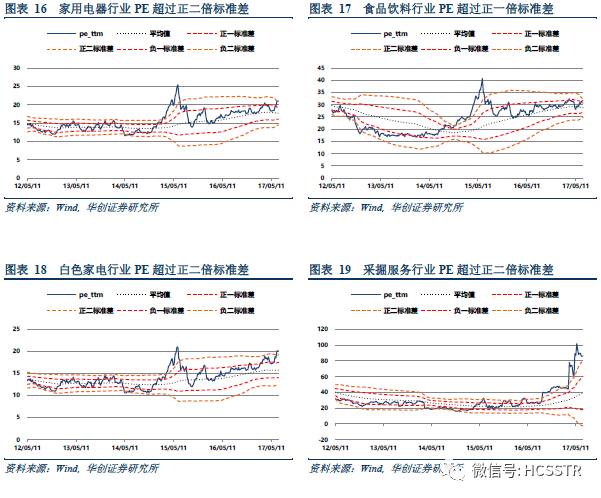

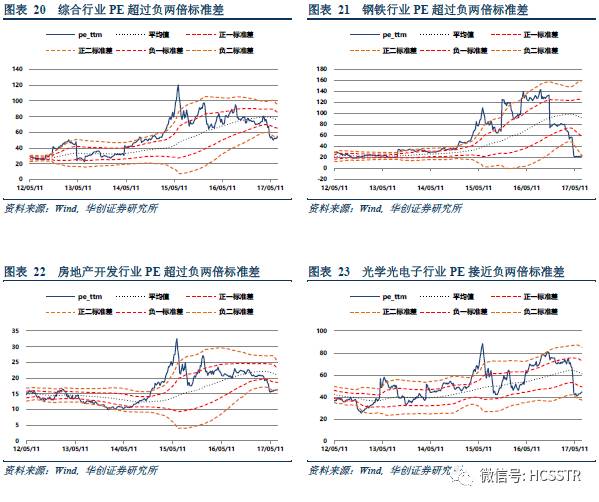

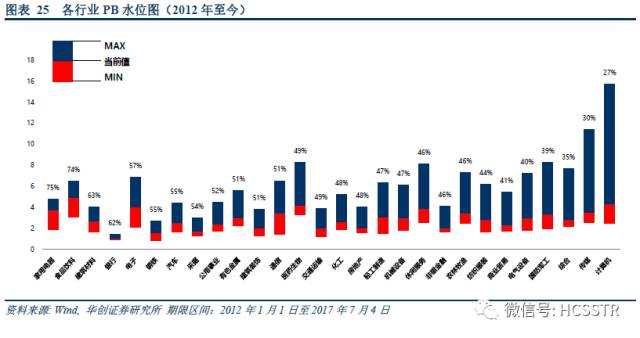

近两周,28个申万一级行业中24个上涨,钢铁、银行和计算机领涨,周期行业显露头角。绩优股指数、低市盈率指数和中盘指数位于申万风格指数本期涨幅前三,而高价股指数、高市净率指数和新股指数涨幅垫底。从PE水位来看,银行、家用电器、食用饮料、公用事业估值位于2012年以来历史高水位,钢铁水平处于低位。从PE BAND观察,家用电器市盈率超过正二倍标准差,食品饮料、公用事业和非银金融超过正一倍标准差;钢铁、房地产、化工、综合目前市盈率低于负两倍标准差。

三、中观数据:工业金属价格持续反弹,民航客运、货运齐上涨

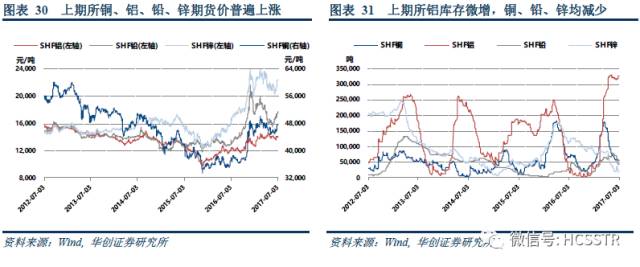

铜、铝、铅、锌期货价格触底反弹,铜、锌库存大幅减少。上期所铜、铝、铅、锌期货结算价触底反弹,上涨幅度分别高达5.7%、2.7%、7.3%、1.3%;库存方面,除铝处于库存高位,铜、铅、锌库存均大幅减少,降幅分别达68.3%、46.5%、90%。航运方面,5月民航客运、货运较4月均有所增加,环比幅度分别达到43%、30.2%。

一、核心观点

6月初,我们在深度报告《短周期高点和价格筑顶后的市场演绎》中提出当前经济周期不同于以往中周期尾部第三库存周期的大开大合与剧烈出清的模式,经济与商品价格的探底更大概率将以相对平滑的有序回落模式完成。

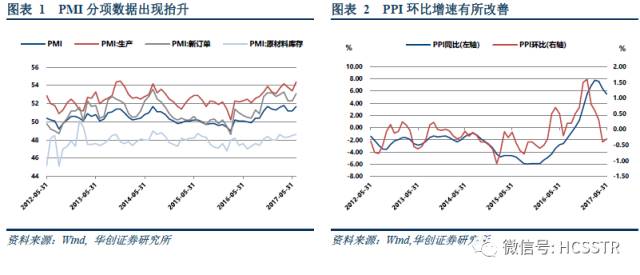

观察经济数据,6月制造业PMI中企业产成品库存连续第二个月回落,标志着经济短周期由被动补库向主动去库存发展,但值得注意的是,PMI生产、新订单和采购量均出现了较大幅度的上行。黑色产业链供给侧改革带动了价格和行业景气度的回暖,而需求回落态势下库存水平又与生产呈现了跷跷板状态。这体现了中国此轮周期中去产能的显著成果提升了商品价格和中上游行业利润的韧性。从PPI来看,虽然5月PPI同比继续下行至5.5%,相较上月回落0.9个百分点,但从环比数据来看,PPI回落速度有所放缓,5月环比增长-0.3%,相较于上月-0.4%,降幅有所收窄。

我们在本周策略周报《结构均衡深化,成长周期共舞》中,指出政策再平衡的累积效应下,6月以来宏微观流动性以及市场风险偏好整体都处于回暖的通道。总体来看,在同时出现流动性好转、价格反弹以及改革预期强化的基础上,“流动性改善,经济不悲观”的情景支撑了市场结构向着均衡的方向转化并且不断深化,周期板块有望与成长板块共舞。我们在6月28日至6月30日的《一策》晨报中,接连提示了近期电解铝、钢铁、机械板块的投资机会以及后期需关注的风险点,在6月30日发布的《华创策略7月金股》报告中,纳入以钢铁(马钢股份)和基本金属(江西铜业)为代表的中上游周期股。本周一开盘,上涨综指微涨0.11%,钢铁行业以3.51%的涨幅领涨全市场,而马钢股份涨停。随着全市场对宏观经济韧性的预期一致,7月周期股热情或将持续,建议继续关注。

我们在本周策略周报《结构均衡深化,成长周期共舞》中,指出政策再平衡的累积效应下,6月以来宏微观流动性以及市场风险偏好整体都处于回暖的通道。总体来看,在同时出现流动性好转、价格反弹以及改革预期强化的基础上,“流动性改善,经济不悲观”的情景支撑了市场结构向着均衡的方向转化并且不断深化,周期板块有望与成长板块共舞。我们在6月28日至6月30日的《一策》晨报中,接连提示了近期电解铝、钢铁、机械板块的投资机会以及后期需关注的风险点,在6月30日发布的《华创策略7月金股》报告中,纳入以钢铁(马钢股份)和基本金属(江西铜业)为代表的中上游周期股。本周一开盘,上涨综指微涨0.11%,钢铁行业以3.51%的涨幅领涨全市场,而马钢股份涨停。随着全市场对宏观经济韧性的预期一致,7月周期股热情或将持续,建议继续关注。

(一)钢铁:供需结构好转带来盈利回升

经济基本面好于预期,下游需求弱回升。此前市场对今年宏观预期偏悲观,但我司近期调研显示,华北、华东地区大钢厂国内订单情况有所改善,而工厂开工率较高,需求端的悲观预期有一定的修复。房地产行业今年受到政策严监管,趋势向下,但因三四线房地产销售的支撑,商品房销售面积累计同比下降速度趋缓,优于预期。此外,汽车5月产量218万辆,同比4.1%,同比增速的调头回升也提振了卷板需求。

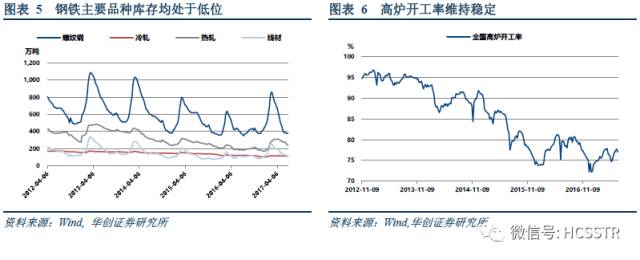

供给回升受限,钢价弹性增大。供给端,由于中频炉限产持续推进,钢厂利润的修复对产量的复苏刺激有限,钢厂供给弹性变弱。目前螺纹钢、冷轧、热轧和线材的城市库存均处于去化过程中,随着钢铁行业在8月份进入明显的去库存周期,去化量将更为明显,钢价大概率继续上行。

供给回升受限,钢价弹性增大。供给端,由于中频炉限产持续推进,钢厂利润的修复对产量的复苏刺激有限,钢厂供给弹性变弱。目前螺纹钢、冷轧、热轧和线材的城市库存均处于去化过程中,随着钢铁行业在8月份进入明显的去库存周期,去化量将更为明显,钢价大概率继续上行。

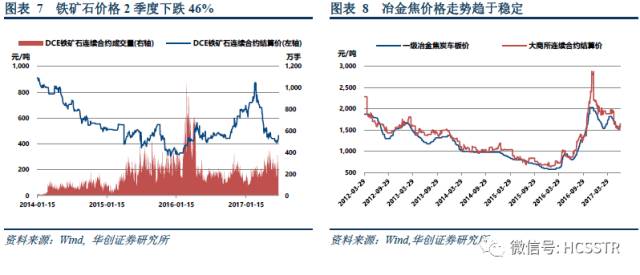

铁矿石价格持续下行,焦炭价格稳定。大商所铁矿石连续合约期货结算价自今年3月以来持续下行,截止7月4日报收466元/吨,累计跌幅达到46%,目前的价位水平已逼近去年以来的低位。冶金焦方面,近一周价格虽略有上调,但走势仍较为平稳,对钢铁成本端影响有限。

铁矿石价格持续下行,焦炭价格稳定。大商所铁矿石连续合约期货结算价自今年3月以来持续下行,截止7月4日报收466元/吨,累计跌幅达到46%,目前的价位水平已逼近去年以来的低位。冶金焦方面,近一周价格虽略有上调,但走势仍较为平稳,对钢铁成本端影响有限。

个股方面,我们推荐马钢股份(600808.SH)。钢铁行业高盈利时代将来临,高利润常态化。细分品种上,市场对钢铁行业较好的预期开始由螺纹转向卷板,加上三季度卷板利润弹性最大,马钢作为龙头公司,目前估值较低,更易受到市场青睐。

个股方面,我们推荐马钢股份(600808.SH)。钢铁行业高盈利时代将来临,高利润常态化。细分品种上,市场对钢铁行业较好的预期开始由螺纹转向卷板,加上三季度卷板利润弹性最大,马钢作为龙头公司,目前估值较低,更易受到市场青睐。

(二)电解铝:供给侧改革或成铝价最大推手

电解铝产量增速回调,氧化铝供需弱平衡。今年上半年电解铝产量一直处于增长态势,5月电解铝产量283万吨,同比增长4.2%,相较前期回落2.4个百分点。1~5月累计生产1378.2万吨,累计同比增长11%。今年前5个月累计新投产产能193.5万吨,累计复产产能32.5万吨,累计减产产能24万吨。由于今年1季度铝价一路走高后高位震荡,在高铝价的刺激下高成本铝厂仍然有很高的生产积极性。但从氧化铝的供需情况来看,4月、5月氧化铝供应量均略低于需求量,供需处于弱平衡状态。

电解铝供给侧改革步伐加快。今年年初发改委、财政部、环保部和能源局四部委联合印发《京津冀及周边地区2017年大气污染防治工作方案》,要求各地采暖季电解铝厂限产30%以上。按照发改委等四部委4月印发的《清理整顿电解铝行业违法违规项目专项行动工作方案的通知》要求,6月30日前全国电解铝行业必须完成地方核查阶段,随后为专项抽查阶段和督促整改阶段。

电解铝供给侧改革步伐加快。今年年初发改委、财政部、环保部和能源局四部委联合印发《京津冀及周边地区2017年大气污染防治工作方案》,要求各地采暖季电解铝厂限产30%以上。按照发改委等四部委4月印发的《清理整顿电解铝行业违法违规项目专项行动工作方案的通知》要求,6月30日前全国电解铝行业必须完成地方核查阶段,随后为专项抽查阶段和督促整改阶段。

首次关闭较大规模在建产能,供给侧改革更进一步。6月末,各地去产能步伐明显加快。6月20日,山东魏桥集团旗下电解铝开始实施减产,减产量为25万吨,预计10日内完成。新疆嘉润铝业二期15万吨电解铝产能已按要求减产,计划6月30日停槽完成。截止日前,新疆嘉润违规产能15万吨,涉及到约120台500千安的电解槽,目前还有30台没有关停,预计7月10号能全部关停。新疆东方希望违规产能80万吨,涉及到约540台500千安的电解槽,已经关停30-40台电解槽,计划7月20日全部关停。由于我国电解铝违规产能主要集中在中国宏桥公司和新疆地区,虽然此次减产并不能扭转当前电解铝市场供需格局,但属于首次关闭较大规模在产产能,标志着供给侧改革更进一步。

虽然目前国内铝企生产积极性仍然较高,但供给侧改革的深化有望实现300~500万吨产能去化,供给有望趋于紧平衡。展望后市,市场对铝行业的热情持续度还依赖于供给侧改革推进的程度,因此还需密切关注9月份国家部委的专项抽查和采暖季“2+26”城市电解铝限产30%的实施情况。

个股推荐云铝股份(000807.SZ)。公司有120万吨电解铝产能,且完全合规不受供给侧改革影响。随着其氧化铝产能从80万吨提高到140万吨,有望实现规模效应,电解铝综合成本下降。此外,公司受益于云南省丰富的水电资源并布局水电站,可有效控制电力成本,免受动力煤价格波动的干扰。

(三)禽链:父母代存栏持续下行,反转可期

父母代种鸡库存持续下行,价格反转可期。2017年初以来父母代鸡苗价格自71元/套高位大幅回落至目前7.68元/套,当前价格已基本处于历史最低水平。据中国畜牧业协会统计,在产父母代种鸡存栏量已降至1295.33万套,较年初下降15%,同比下降7%,与此同时,父母代种鸡销售量已连续40周维持在80万套左右,处于2013年以来同期最低水平,因资金链紧张,在产父母代种鸡淘汰量明显增加,我们预计在产父母代种鸡存栏量将持续下行,2017Q4父母代鸡苗价格有望企稳回升。2013-2016年我国祖代鸡引种量持续下行,2017年或降至60万套以内,反转虽会姗姗来迟,但周期不会消失。畜禽养殖行业当前PE为15.36倍,处于2012年以来6%的估值水位,而2012年至今该二级行业的PE平均值为75.23倍,畜禽养殖行业当前PE水平处于绝对低位。 目前益生股份(002458.SZ)、民和股份(002234.SZ)股价已回落至启动前水平,建议积极关注。

(四)持续关注:新能源汽车链、5G、OLED

(四)持续关注:新能源汽车链、5G、OLED

新能源汽车产业链:作为符合国家战略发展方向的产业,新能源汽车长期逻辑稳健,而短期政策利好不断。5月新能源汽车产销同比分别增长38.2%和28.4%,超过市场预期,行业复苏迹象明显,而在三季度新能源客车及物流车有望集中释放销量。随着7月特斯拉Model 3量产日期临近,市场有望延续对新能源汽车的热情,建议继续关注。推荐个股:杉杉股份(600884.SH)、天赐材料(002709.SZ)、天齐锂业(002466.SZ)。

5G:5G技术已经确定了峰值速率、用户体验数据率、移动性、时延等8大关键能力指标,近期华为完成中国5G第二阶段测试更是5G迈向民用的重要一步。从政策角度,科技部明确表示,“十三五”期间国家科技重大专项“新一代宽带无线移动通信网”将转为以5G为重点。市场端,我国三大运营商早已布局5G标准,2018年进行商用实验,2020年大规模商用,预计未来三年通信业固定资产投资增速20%,5G时代中国或将在移动通信领域成为全球领跑者之一。推荐个股:中兴通讯(000063.SZ)。

OLED:作为具备万亿级市场需求且行业景气周期长的产业链,OLED国产化趋势确定。以iPhone 8公布时点为契机,OLED市场渗透率将显著提高,在海外美股板块的映射下,A股OLED板块蓄势待发。经过近一年的调整,目前股价已几乎回到去年4月板块行情启动前的价位,建议继续关注。推荐个股:联得装备(300545.SZ)。

(五)中观巡航:工业金属价格持续反弹,民航客运、货运齐上涨

原油价格触底反弹:7月3日Brent原油现货价底部调整,报收49.0美元/桶,较前期上涨10.6%,WTI原油期货结算价为47.07美元/桶,上涨8.9%。根据最新可得数据,6月23日EIA全美商业原油库存5.09亿桶,API原油库存5.26亿桶,较前期均小幅回落。

工业金属期货价格普遍上涨,铜、锌库存大幅减少。上期所铜、铝、铅、锌期货结算价触底反弹,上涨幅度高达5.7%、2.7%、7.3%、1.3%;库存方面,除铝处于库存高位,铜、铅、锌库存均有所减少。铜库存较今年3月高位持续三月减少,降幅达68.3%,锌库存自去年4月震荡下行,降幅达90%,当前库存量接近历史最低值;铅库存持续一月减少,降幅达46.5%。LME铜、铅、锌3个月期货官方价继续回升,LME铝3个月期货官方价较上期微调。

主要钢铁品种库存去化加深。本期DCE铁矿石期货价上涨3.5%,处历史低位。螺纹钢现货价格较4月低值上涨20%达3373元/吨。高炉开工率较上期微降0.4%至77.07%。螺纹钢、热卷、线材、冷轧库存自今年2月中旬高位走低,已持续四月减少,降幅分别为56.2%、4.9%、15.9%、54.7%,或迎补库周期。

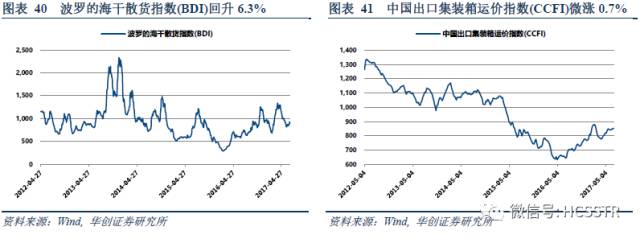

交运行业价量均呈回升之势:最新BDI指数震荡上行,报收901点,较上期回升6.3%。出口集装箱运价指数涨幅扩大,较上期小幅上涨0.7%。集装箱吞吐量延续上行态势,5月吞吐量较4月增加27.6%。铁路客运量大幅增加37.8%,货运量高位调整,减少8.5%。同时,航运方面5月民航客运、货运客货量同比小幅增加,规模以上快递业务较4月增加10.3%,同比增长28.7%。

电力将迎夏季用电高峰期:5月全社会总发电量较4月回升3.8%,其中火力发电较4月小幅回升0.9%,水力发电则大幅增加19.2%。分行业来看,采矿业,制造业和化学制品行业的4月用电量相比上月分别减少4.5%、0.3%、1.3%。

(六)行业复盘:钢铁行业领涨,周期行业显露头角

市场回顾:截至7月4日,28个行业申万一级行业中24个上涨,钢铁、银行和计算机领涨,周期行业显露头角。绩优股指数、低市盈率指数和中盘指数位于申万风格指数本期涨幅前三,而新股指数、高市净率指数和高价股指数涨幅垫底。

估值分析:计算机的PE上涨幅度为15.24%,是PE上涨幅度最大的行业。从PE的绝对水平来看,银行、家用电器、食用饮料、公用事业估值位于2012年以来历史高水位,钢铁水平处于低位。一级行业中的家用电器市盈率超过正二倍标准差,食品饮料、公用事业和非银金融超过正一倍标准差;二级行业中白色家电、通信运营与采掘服务等行业超过正两倍标准差;一级行业中的钢铁、房地产、化工、综合目前市盈率超过负两倍标准差,有色金属、采掘、国防军工接近负二倍标准差;二级行业中渔业、化学原材料、房地产开发等行业超过负两倍标准差,黄金、稀有金属、家用轻工、光学光电子、半导体、专业零售、石油化工市盈率处于负一倍和负两倍标准差之间。

二、行业复盘

本期28个申万一级行业中24个上涨,其中钢铁、银行和计算机上涨幅度最大。从一个月的维度来看,28个行业累计涨幅普遍为正,表现良好。绩优股指数、低市盈率指数和中盘指数位于申万风格指数本周涨幅前三,而高价股指数、高市净率指数和新股指数涨幅垫底。与上月同期相比,计算机的PE上涨幅度为15.24%,是PE上涨幅度最大的行业。本月一级行业PE除房地产(-0.55%)外,涨幅均为正。

(一)市场回顾:周期行业反弹信号显露

近两周28个申万一级行业中有24个行业上涨,其中钢铁(+3.56%)、银行(+3.22%)和计算机(+2.71%)上涨幅度最大,排名前三。国防军工(+0.10%)涨幅排名最末。传媒(-1.18%)跌幅最大。从一个月的维度来看,28个行业普遍获得正收益。

从申万风格指数走势来看,绩优股指数(3.07%)、低市盈率指数(2.47%)和中盘指数(2.17%)是涨幅前三的风格指数。低市净率指数(2.08%)、大盘指数(1.75%)与中价股指数(1.63%)与也存在一定的超额收益。高价股指数(-1.64%)、高市净率指数(-1.08%)和新股指数(-0.33%)排名垫底。

从申万风格指数走势来看,绩优股指数(3.07%)、低市盈率指数(2.47%)和中盘指数(2.17%)是涨幅前三的风格指数。低市净率指数(2.08%)、大盘指数(1.75%)与中价股指数(1.63%)与也存在一定的超额收益。高价股指数(-1.64%)、高市净率指数(-1.08%)和新股指数(-0.33%)排名垫底。

(二)估值分析:计算机PE领涨,钢铁处于12年以来低水位

(二)估值分析:计算机PE领涨,钢铁处于12年以来低水位

从绝对水平上看,本周国防军工、通信、机械设备、有色金属、综合和计算机的PE较高。与上月同期相比,计算机的PE上涨幅度为15.24%,是PE上涨幅度最大的行业。纺织服装以0.06%的PE涨幅居于末位。本月一级行业PE除房地产(-0.55%)外,涨幅均为正。

我们选取2012年以来申万一级各行业市盈率PE(TTM)的周数据,并回溯计算出最近两年的均值水平以及上下两倍标准差,绘制成PE Band图,从而直观展示各行业的估值水平变化。

我们选取2012年以来申万一级各行业市盈率PE(TTM)的周数据,并回溯计算出最近两年的均值水平以及上下两倍标准差,绘制成PE Band图,从而直观展示各行业的估值水平变化。

市盈率水平高位行业:申万一级行业中的家用电器目前市盈率超过正二倍标准差,食品饮料、公用事业和非银金融超过正一倍标准差;申万二级行业中白色家电、通信运营与采掘服务等行业超过正两倍标准差,航空运输、饮料制造处于正一倍和正二倍标准差之间。

市盈率水平低位行业:申万一级行业中的钢铁、房地产、化工、综合目前市盈率超过负两倍标准差,有色金属、采掘、国防军工接近负二倍标准差,传媒、机械设备、建筑材料、商业贸易、休闲服务、轻工制造、农林牧渔与通信行业则超过负一倍标准差。申万二级行业中渔业、化学原材料、房地产开发等行业超过负两倍标准差,黄金、稀有金属、家用轻工、光学光电子、半导体、专业零售、石油化工市盈率处于负一倍和负两倍标准差之间。

PE水位图:近一月银行PE涨幅较大,当前PE为6.96X,处于2012年至今的80%水位;家用电器当前PE分别为20.24X,水位在79%,位于第二位;食品饮料当前PE为31.28X,以71%的PE水位居于行业第三位。钢铁的当前估值为22.74 X,处于2012年以来的16%水位,位于最末位。传媒与农林牧渔行业的PE水位也在30%以下,水位相对较低。

PB水位图:家用电器、食品饮料、建筑材料和银行的当前PB位于2012年以来的相对高位,均超过了60%水平,其中,家用电器以3.66X的PB,处于2012年至今的75%水位,居于行业第一名。国防军工、综合、传媒和计算机则分别以3.25X、2.73X、 3.46X和4.21X的PB位于2012年至今的PB低水位水平。

PB水位图:家用电器、食品饮料、建筑材料和银行的当前PB位于2012年以来的相对高位,均超过了60%水平,其中,家用电器以3.66X的PB,处于2012年至今的75%水位,居于行业第一名。国防军工、综合、传媒和计算机则分别以3.25X、2.73X、 3.46X和4.21X的PB位于2012年至今的PB低水位水平。

三、中观数据

(一)上游:原油价格跌幅扩大,工业金属价格普遍上涨

原油:7月3日Brent原油现货价底部调整,报收49.0美元/桶,较前期上涨10.6%,WTI原油期货结算价为47.07美元/桶,上涨8.9%。根据最新可得数据,6月23日EIA全美商业原油库存5.09亿桶,API原油库存5.26亿桶,较前期均小幅回落。

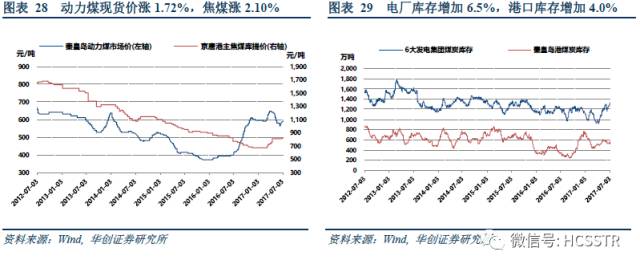

煤炭:本期动力煤期货结算价持续震荡下行,较上期下跌3.46%,现货价高位调整,微涨1.72%;焦煤期货价高位持续下跌,本期跌幅1.59%,现货价涨2.10%。原煤产量5月同比增速12.1%。焦炭现货价较上期上涨3.25%至1590元/吨,期货价涨幅达7.98%。6大发电集团库存较上期增加6.5%,秦皇岛煤炭库存增加4.0%。电厂日均耗煤量延续上期趋势减少1.9%。

有色:上期所铜、铝、铅、锌期货结算价触底反弹,上涨幅度分别为5.7%、2.7%、7.3%、1.3%;库存方面,除铝处于库存高位,铜、铅、锌库存均有所减少。铜库存自今年3月达到阶段性高位以后持续回落,降幅达68.3%,锌库存自去年4月震荡下行,降幅达90%,当前库存量接近历史最低值;铅库存持续一月减少,降幅达46.5%。LME铜、铅、锌3个月期货官方价继续回升,LME铝3个月期货官方价较上期微调。贵金属方面,黄金、白银本期分别下降1.95%和1.98%。

(二)中游:水电发电量大幅增加,民航客运、货运齐上涨

钢铁:本期DCE铁矿石期货价上涨3.5%,处历史低位,日均成交量大幅减少16.8%。新交所铁矿石1个月和当月掉期价底部微调,分别上涨13.9%和17.8%。螺纹钢期货价持续走高,较上期涨8%,现货价格较4月低值上涨20%达3373元/吨。高炉开工率较上期微降0.4%至77.07%。生铁和粗钢产量同比增速收窄,分别为-0.1%、1.8%。螺纹钢、热卷、线材、冷轧库存自今年2月中旬高位走低,已持续四个月减少,降幅分别为56.2%、4.9%、15.9%、54.7%,或迎补库周期。

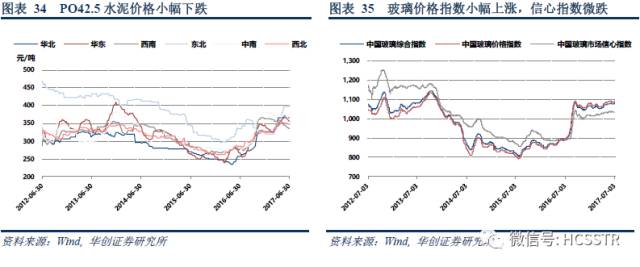

建筑建材:本期除东北、华北地区水泥价格保持稳定外,其他地区较两周前均有小幅下跌,其中华中、西南、中南、西北的下跌幅度分别为1.8%、0.5%、1.5%、0.6%。本期玻璃综合指数、价格指数分别微增0.16%、0.27%,信心指数微跌0.30%。

建筑建材:本期除东北、华北地区水泥价格保持稳定外,其他地区较两周前均有小幅下跌,其中华中、西南、中南、西北的下跌幅度分别为1.8%、0.5%、1.5%、0.6%。本期玻璃综合指数、价格指数分别微增0.16%、0.27%,信心指数微跌0.30%。

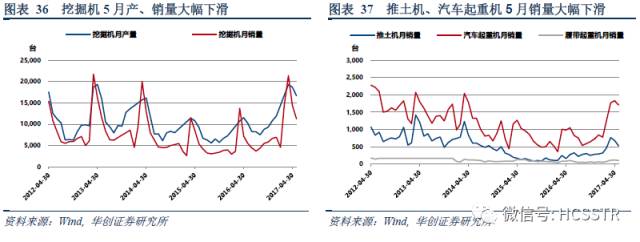

机械:5月份挖掘机产、销量较4月份出现大幅下滑,幅度分别达10.71%、21.71%;5月份金属机床产量小幅波动;重卡5月产销量分别为2.07万辆与2.04万辆,同比增速分别为45.6%、29.8%,环比增速分别为-1.7%、-14.4%,出现高位回调。推土机、汽车起重机和履带起重机销量5月销量环比大幅下滑,幅度达22.7%、7.09%、8.47%。

机械:5月份挖掘机产、销量较4月份出现大幅下滑,幅度分别达10.71%、21.71%;5月份金属机床产量小幅波动;重卡5月产销量分别为2.07万辆与2.04万辆,同比增速分别为45.6%、29.8%,环比增速分别为-1.7%、-14.4%,出现高位回调。推土机、汽车起重机和履带起重机销量5月销量环比大幅下滑,幅度达22.7%、7.09%、8.47%。

电力:5月全社会总发电量较4月回升3.8%,其中火力发电较4月小幅回升0.9%,水力发电则大幅增加19.2%。5月数据显示火力发电量同比上升7.7%,水力发电量则同比下降4.9%。分行业来看,采矿业,制造业和化学制品行业的4月用电量相比上月分别减少4.5%、0.3%、1.3%。

交通运输:6月30日BDI指数报收901点,较上期回升6.3%。出口集装箱运价指数较上期小幅上涨0.7%。集装箱吞吐量延续上行态势,5月吞吐量较4月增加27.6%。5月铁路客运量大幅增加37.8%,货运量减少8.5%。同时,航运方面5月民航客运、货运较4月均有所增加,幅度分别达43%、30.2%。5月规模以上快递业务较4月增加10.3%,环比增长28.7%。

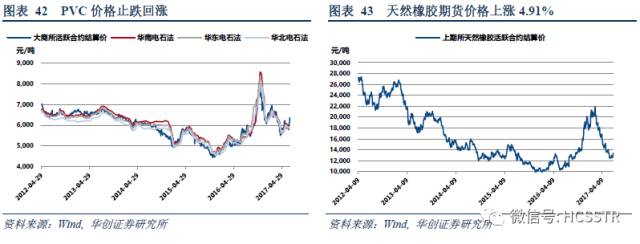

化工:本期PVC价格止跌回涨,反弹明显,大商所期货结算价和南华PVC指数较上期分别上涨8.5%和9.4%;甲醇期货价格及国产尿素批发价较上期小幅波动;氯化钾价格、PTA期货价格及纯碱价格维持稳定;天然橡胶较上期上涨4.91%;;重质纯碱价格上涨与轻质纯碱价格较上期持平;涤纶价格小幅波动;钛白粉价格保持稳定;粘胶短纤指数较上期上涨1.5%左右。

(三)下游:商品房销售面积增速创新低,家用电器持续景气

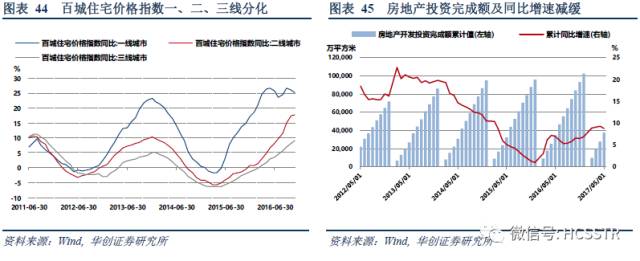

房地产:百城住宅价格指数依然呈现一二线城市分化格局,一、二线城市70大中城市新建住宅价格指数价格有序回落,三线城市价格指数缓慢上行;从成交面积与销售面积来看,6月份30大中城市成交面积与5月份相比略有上涨,商品房销售面积5月54820万平方米,同比增速14.3%,创16年以来同比增速新低;房地产投资完成额与同比增速减缓,5月数据为37595亿元,同比增速8.8%,环比增速36%;5月房屋新开工面积65178万平方米,相比4月增长35%;另外,一季度个人银行住房贷款余额增速放缓,5月新增人民币中长期贷款8722亿元,相比上月下降9.78%。

汽车:乘用车5月产、销量分别为174.8万辆,175.1万辆,同比增速分别为-1.8%,-2.6%,相比4月略有回升。新能源汽车5月销量延续上行趋势,销量为45000辆,同比增加28.6%,作为上游核心原材料的碳酸锂和电解钴的价格6月创出新高。公路货运量5月同比增速略有上升至10.3%。4月进口轿车数量同比增加11.6%。

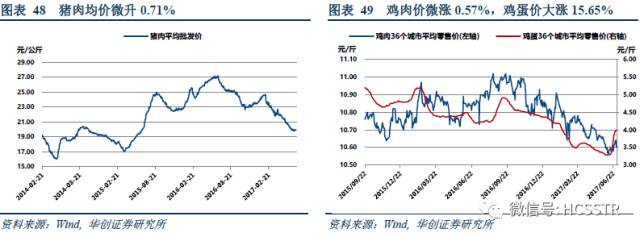

农林牧渔:本期除玉米、饲料、蔬菜与白糖的价格基本保持上期水平外,其他商品价格均有不同幅度的调整。水产品价格指数周环比由0.8%降至0.1%;商品棉平均价格与上期相比下降2.08%至14919元/吨;全国大中城市生猪出场价格较上期增加1.7%至14.02元/公斤,猪肉平均批发价较上期增加0.71%至19.93元/公斤;36个城市鸡蛋平均零售价出现大幅度上涨,较上期增加15.65%至3.99元/斤;CME三级牛奶期货结算价(活跃合约)较上期下降3.68%。

食品饮料:中高端白酒价格比较稳定。飞天茅台、五粮液价格一号店零售价分别维持在1299元/瓶和899元/瓶水平。乳制品方面,国产品牌婴幼儿奶粉价格持续上行,达到171.82元/公斤;国外品牌婴幼儿奶粉达到220.66元/公斤,较上期略有下降;中老年奶粉价格本期在高位继续小幅上涨至94.09元/公斤。全国牛奶和酸奶的零售均价基本保持稳定,分别为11.50元/升和14.22元/公斤。

家用电器:家用空调销售从去年四季度开始季节性回暖,今年5月销售量达1550.3万台,同比增长47%,其中变频空调销量同比增加61%,家用空调内销879.4万台,同比增加67%。厨电方面冰箱和洗衣机5月销量分别为706.4万台和466万台,冰箱同比微涨1%,洗衣机同比大涨10%。吸油烟机出口数量有较大涨幅,5月同比增速28%。小家电方面,空气净化器销量在5月销量为82.5万台,同比增加19%。

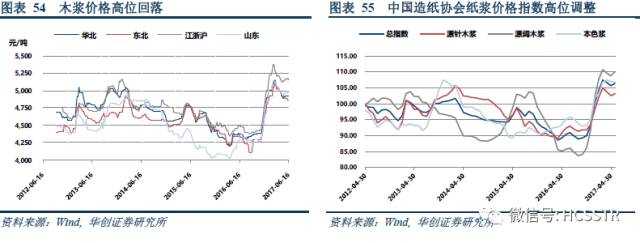

轻工制造:华北、东北、江浙沪、山东的木浆均价自去年四季度以来一路飙涨,纷纷于3月中上旬创下历史新高,至3月涨价趋势才见放缓,目前除江浙沪地区木浆均价未跌破5000元高达5099元/吨外,其余三个区域的木浆均价都在4900元/吨左右。造纸协会纸浆价格指数亦是自去年4季度以来快速上涨,直到4月涨势方见放缓,5月总指数、漂针木浆、漂阔木浆和本色浆价格指相比上月均小幅回升,分别升至106.44、103.18、110.13、106.80。

纺织服装:柯桥纺织品生产景气指数去年下半年以来稳步上行,外贸景气指数也呈震荡上行的态势,今年5月仍保持向上攀升态势,反映中国轻纺产业生产、销售和外贸行情向好。但市场景气指数和总指数均在去年底冲高后出现回落。纺织品价格指数2015年下半年开始震荡上行,近期虽有所调整,但仍处于相对高位。5月四类指数除市场景气指数下降4%外,总景气指数,生产景气指数,外贸价格指数分别上涨0.07%,4%,2%。本期柯桥纺织品价格指数维持在105.4左右。

医药生物:饲用维生素价格指数本期上涨至183.7,较上期上涨幅度达18.06%。抗生素方面,6-APA本期单价亦大幅上涨至190元/千克,幅度达8.57%。而7-ADCA、7-ACA和青霉素工业盐的价格较上期也出现不同幅度的上涨,截止7月3日价格分别达到420元/千克、380元/千克、43.5元/千克、65元/千克,GCLE出口价为43.5美元/千克,较上期下滑1.5美元/千克。

TMT:本期电影票房收入上涨37.8%,至11.63亿元。费城半导体指数继前期上涨后出现高位回调,本期下跌4.9%,台湾电子指数较上周微涨0.8%。华强北综合指数处于盘整态势,截止7月3 日指数上涨2.1%至98.27。MCI指数延续上期趋势上涨4.8%至5400。

【行业配置观察组合业绩回顾】

“行业配置双周报组合”构建标准:双周报推荐标的,按一级行业等权建仓,持有至下期报告,若下期中提示继续持有,则进行组合再平衡,否则以当日收盘价卖出。组合收益:从“行业配置双周报”构建初(2017/3/5)至今,绝对收益:18.12%,相对上证综指超额收益:18.61%。

END

欢迎关注 华创策略王君团队

公众号:HCSSTR

邮箱:[email protected]