✦

一、粤港澳大湾区与雄安新区南北竞艳

改革开放

30

多年来,中国在经济领域取得了举世瞩目的成就,这个东方文明古国发生了沧海桑田、翻天覆地的变化。回顾历史,放眼神州,京津冀经济圈、长三角经济圈和珠三角经济圈堪称造就中国经济增长奇迹的三个引擎。

参考

2016

年全国

GDP

排名,国家统计局公布:

2016

年中国国内生产总值

GDP

达

744,127

亿元,同比增长

6.7%

。根据

2016

年统计局数据,全国

GDP

超过

1

万亿的城市共有

12

个,其中排名前十的有八个位于三大超级都市圈,万亿级基本就是地方上的区域中心了,通过梳理三大都市圈的数据可以发现,八个核心城市,仅占全国

8.6%

的人口,但是

GDP

占了全国的

19.8%

,人均

GDP

是全国平均水平的近三倍

...

这三个经济圈的辉煌还将继续

…

1

、京津冀经济圈:

2017

年

4

月

1

日

,中共中央、国务院决定在在河北设立雄安新区,定位为“千年大计、国家大事”。

2

、长三角经济圈:嘉兴被设为浙江省全面接轨上海的示范区,力争到

2020

年建成浙江省全面接轨上海示范区,为全省全面接轨上海提供示范。

3

、珠三角经济圈:今年

3

月政府工作报告首次明确提出,“研究制定粤港澳大湾区城市群发展规划”,粤港澳大湾区建设成为国家层面的重要战略计划。

4

月

11

日国务院总理李克强指出研究制定粤港澳大湾区发展规划。

一个国家的城市化进程就是若干个超级都市圈成长的进程,经济越发展,大都市圈聚集的资源越多,而资源的聚集自然带来强大的人口吸附能力,人口的不断聚集以及可能进一步聚集的预期会自我强化大都市圈的扩张,毫无疑问,在未来京津冀、长三角、珠三角将继续朝着超级都市圈的方向在发展,而这将给房地产市场带来巨大的影响,对深耕各个经济圈的区域性房企业绩促进尤为明显。

三大超级都市圈中嘉兴接轨上海可以理解为迷你版的雄安新区,潜力和量级必然比其余两个小,而京津冀经济圈是千年大计,新区的政策规划还未有雏形,存在各种可能性,唯有珠三角的大湾区蓄势待发,港珠澳大桥已快完工,大湾区发展初露峥嵘。珠三角经济圈潜力不言而喻,而确定性更高。

基于以上推论,回顾港股上市房企,我们应该优先选择深耕珠三角经济圈的区域性房企。

✦

二、哪家房企最受益?

港股各房企都已经披露业绩,本文主要筛选了

39

只内房股作为参考样本。从各个房企市值(图中的市值是采用业绩公告日时的市值)排名和合约销售看,第一梯队是全国性布局的大型房企,比如中海外、万科、华润置地、碧桂园、恒大,值得注意的是融创

2016

年以千亿企业中增速第一的成绩实现合约销售金额

1,506

亿元。

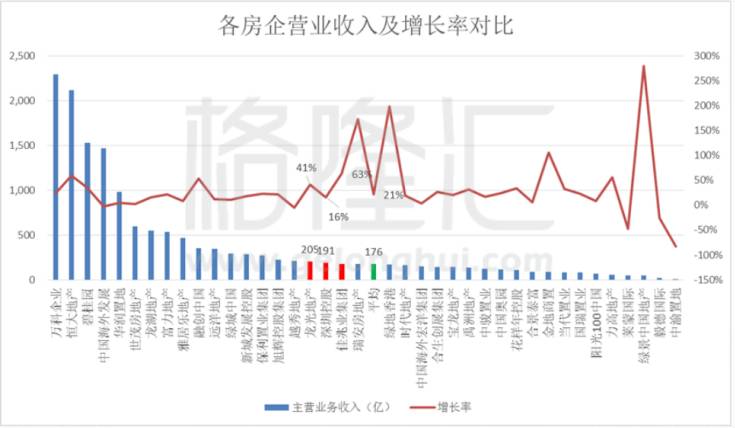

处于第二梯队房企包括但不限于龙湖、世茂、富力、深圳控股、龙光地产、佳兆业、旭辉等。而仔细筛选,符合土地储备和合约销售中珠三角经济圈城市占比最大的房企,主要是龙光地产、深圳控股、佳兆业等。从营业收入及增速看,龙光地产营业收入的增速为

41%

,仅次佳兆业,而佳兆业高增速受前期低基数影响。佳兆业重组后复牌上市不久,

2016

年业绩是否具有可持续性仍有待观察,故下文主要分析龙光地产和深圳控股。

合约销售是后续收入和利润基础。再看下合约销售情况,排除佳兆业低基数影响,龙光地产合约销售优于深圳控股,且高于行业均值。

今年龙光的目标为

345

亿人民币,按年增长约

20.2%

,其中可售资源约

680

亿人民币,新

/

旧货占比分别是

58.8%/41.2%

。截至去年底,已出售尚待结转之合约销售约

177.5

亿人民币,锁定率约

51.4%

,随着结转交付,合约销售将转化为收入和利润,体现出龙光

2017

年的业绩具高度确定性。今年新开盘项目共

12

个,深圳区域占比

51.6%

,均为地铁沿线楼盘,优质的位置支撑刚性需求,预计今年合同销售将维持稳步上升。

此外,龙光土地储备布局较早,总土地储备为

1,409

万平方米,且粤港澳大湾区占比超过八成,按可售资源货值分布,深圳区域占比约

72%

,皆为地铁上盖物业。土地成本与房价存在较大的利润空间,支撑未来毛利率保持领先于行业平均水平。

而深圳控股

2016

年全年实现合约销售金额

191

亿元,同比增长

19.5%

;合同销售面积约

89.6

万平方米,同比减少

5.5%

,维持

2017

全年的合约销售目标

191

亿元,共准备了

300

亿元的货值,其中

80%

位于深圳。

深圳控股的计容土地面积为

600

万平米,其中

31.3%

位于深圳,按货值算深圳占比达到

70%

,土地储备有待进一步补充。

✦

三、龙光地产盈利能力居同规模房企首位

初步比较后,龙光地产具备更好的成长性和确定性,而龙光出色的盈利能力更是重要加分项。

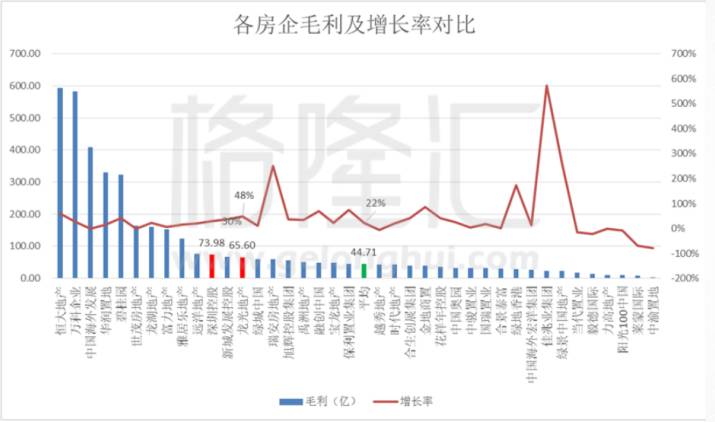

2016

年龙光地产毛利和增速都高于行业平均水平,也显著优于同规模房企,再次印证了龙光的成长速度快于行业,且营业收入能有效的转化为利润,盈利能力优于行业。

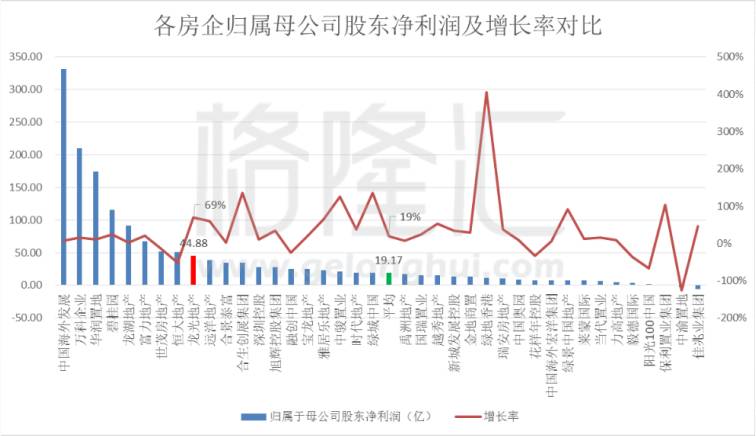

而看

2016

年归属母公司净利润对比数据,龙光在同规模房企中出类拔萃的盈利能力体现的更为明显,龙光归属母公司净利润为

44.88

亿元,增速达到

69%

,而行业平均水平仅为

19.17

亿元,增速为

19%

。随着毛利率提升和合约销售金额增长,预计毛利将保持高速增长。

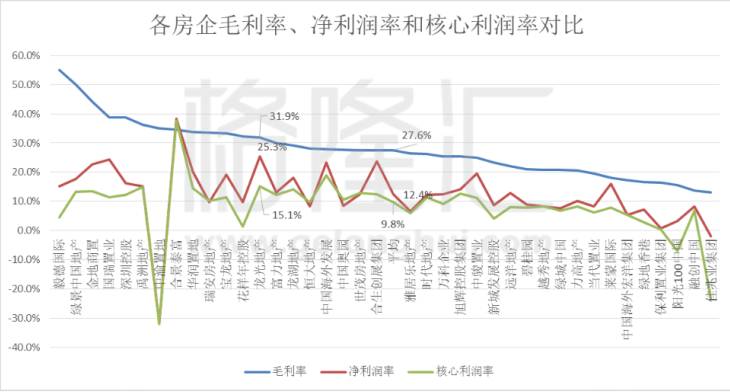

直接把毛利率、净利率和核心利润率三个盈利指标拎出来比较,可以更为直观的看到龙光地产优秀的盈利能力。其中销售净利率和核心利润率均高企于所选取的样本公司的前列。

龙光的核心利润率排名第三,净利润率为第二,其中排除规模较大的中海外,而样本公司中的合景泰富虽然净利润率和的核心利润率都处于样本公司中第一位,但是扣除联合营企业净损益之后,销售净利率和核心利润率分别为

15%

和

11.1%

,意味着龙光的盈利能力在同规模房企处于榜首位置。

龙光优秀的盈利能力绝非偶然,是多方面综合的结果,离不开龙光对大湾区前瞻性的战略布局,更突显了龙光出色的成本控制和经营能力。

✦ 小结:

龙光的营收规模和合约销售增速都处于行业平均水平之上,盈利能力更是突出,位居同规模房企中榜首,同时深耕珠三角经济圈多年。龙光地产未来可以期待的是:

1

、龙光在深圳的土地储备都是核心地段地铁上盖的物业。公开数据显示在深圳地铁上盖物业比周边地段普遍高出二十个百分点,众所周知深圳土地出让面积极为紧张,由于刚需这些优质的物业本身就有更好的支撑。

2

、

预期粤港澳大湾区战略提速将助力龙光的成长。龙光砥砺耕耘粤港澳地区多年,土地储备主要集中在大湾区。截至

2017

年

3

月

20

日,龙光地产拥有总货值约

3400

亿元,其中粤港澳大湾区货值占比高达

85%

。随着大湾区建设推进,大湾区若建成将会成为中国生活、文化、经济最为优质的地域之一,各个城市整体将发生质变,必能受惠于湾区的发展,这样的精于本地域的地产公司,乘着大湾之机,或许就会有不一样的光彩,业绩爆发可期。

龙光地产步入快速成长阶段,借力粤港澳大湾区蓄势迸发,或巨大的潜力将释放,卓越的盈利能力将为在

2017

年收获更多果实提供重要保障。

今年龙光地产末期股息加上特别股息总派息增加

78.6%

至每股

25

港仙,派息比例为

40%

,继续位居行业领先水平。而其

PE

却明显低于行业平均水平和同规模房企,当前估值隐含了显著的投资价值。

利益声明:

本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!