作者:西蒙书策

全文共 5467 字,阅读需要 5 分钟

—— BEGIN ——

简单的对话就能透露时代的变迁:

-

10 年前,老板,有 WIFI 么?这里能刷卡么?

-

5 年前,老板,有 WIFI 么?这里支持团购么?

-

3 年前,老板,有 WIFI 么?这里能微信/支付宝支付么?

现在,小店显眼位置都会打出台卡:本店支持微信支付/支付宝支付。

如果有团购,也会把团购的网站也列出来。

随着饭店问候语一起变迁的,还有超市、便利店,乃至小饭馆、凉茶小店、网约车、地铁购票,甚至菜市场的问候语。甚至搭个摩托车也能微信支付:

本文大纲如下:

一、互联网金融的体系

二、近十年互联网金融大事记

三、银行遭遇困境是必然的结果

3.1 第三方支付概念

3.2 刷卡收付清算系统

3.3 支付宝和微信颠覆了固有第三方支付的玩法

3.4 支付宝,微信钱包都是从银行抽血

3.5 其他的 P2P、互联网理财,互联网金融销售平台,众筹。继续从银行里抽血

3.6 股市,进一步让银行存款失血

3.7 银行当前的生路在于贷款,然而手续繁琐。

四、展望互联网金融的未来

4.1 互金已经是诈骗,传销,营销的通用外衣

4.2 中国的多层次的信息不对等,对于这些癌细胞清理难道大

4.3 中国的互联网金融,将进入弱肉强食的新局面

一、互联网金融的体系

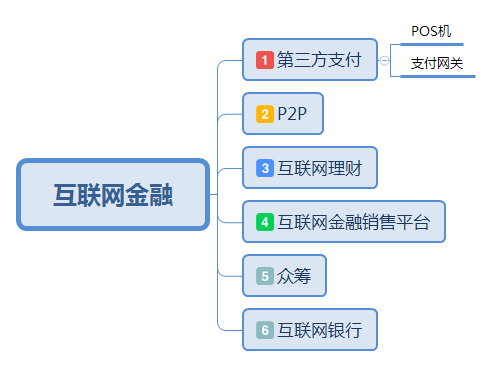

提起金融,很多人第一印象就是银行,证券公司,基金。但是提起互联网金融

(后面统一简称:互金)

,很多人就开始捉瞎了。早几年,支付宝,第三方支付,P2P 甚至一度是互金的代名词。

我们用一张图来概括一下:

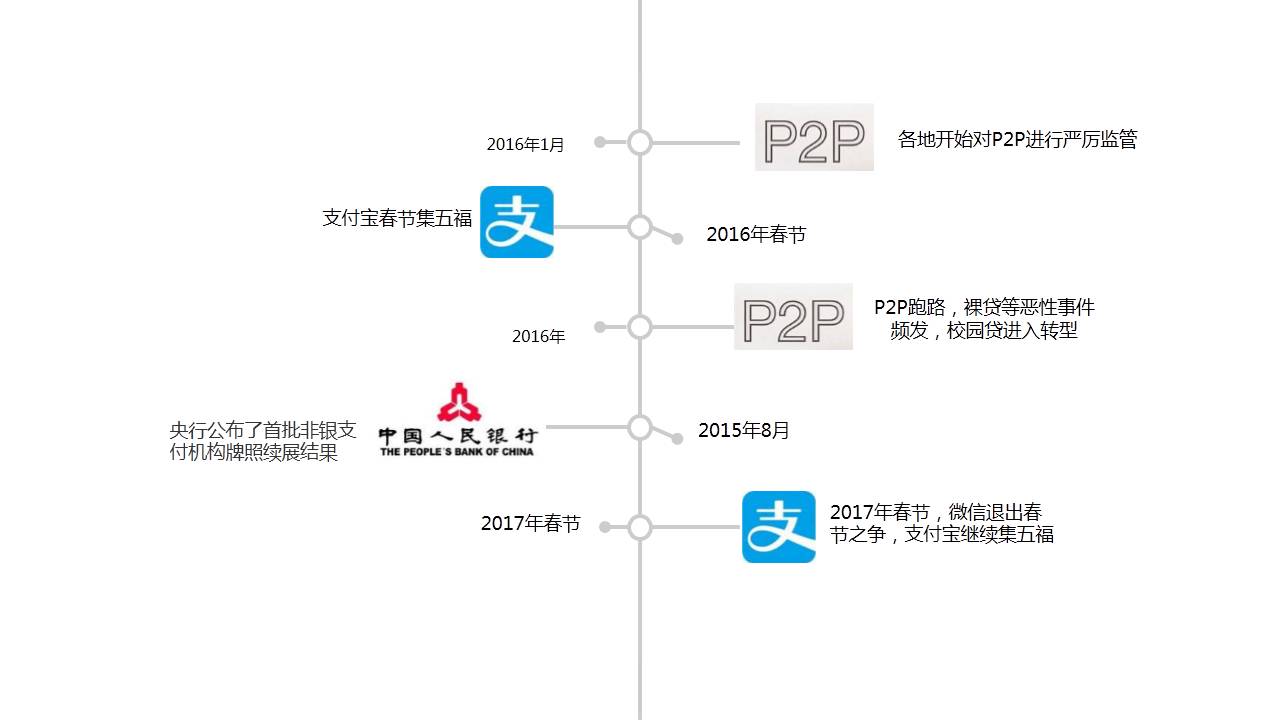

二、近十年互联网金融大事记

我们用几张简单的节点图,给大家梳理一下,自 03 年淘宝创立至今的重大事件:

三、银行遭遇困境是必然的结果

3.1 第三方支付概念

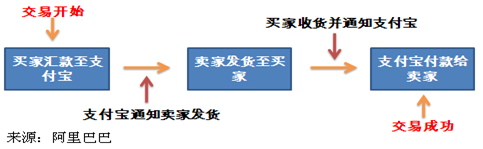

首先,何谓第三方支付?第三方支付,早期的代名词是支付宝。淘宝在交易过程中,创新使用了一个第三方担保商的角色,来保障交易双方的利益。

经过近十年的发展和金融创新,包括支付宝、财付通、拉卡拉、快钱在内的诸多第三方支付已成为电子商务、互联网金融不可或缺的部分。

3.2 刷卡收付清算系统

而第三方支付,那么必须提到微信支付,支付宝支付还没统一支付市场之前的刷卡收付清算系统。

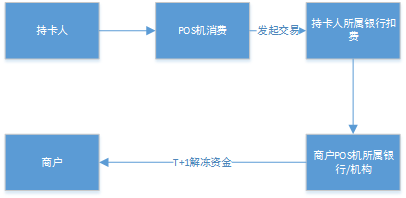

早 10 年以前,我们去外面消费,除了现金,顶多只有刷卡服务。而这个就涉及一个消费者,消费者所用的银行,POS 所属机构,商户的利益分配问题。

-

之前银行对于一些餐饮,贵重金属等行业收取高额的手续费

(上不封顶)

,而对批发等行业,采取一个比较低且封顶 25/35 元手续费的差异化管理。那么这就存在一个管理上的漏洞,对于餐饮行业/金银行业来说,上不封顶的手续费,随便一天的刷卡金额都要给数百乃至数千的手续费,无疑是在割肉,再者一个申请 POS 机的门槛比较高,特定行业的甚至要对公账户,方便税务局查核账目,而且提现需要财务到银行操作。

-

交易产生的手续费,一部分是上交给银联,一部分返还给消费者银行卡所属银行,剩下的是 POS 机所属的银行/机构自己的分润。

-

正是由于这部分利润的驱动,导致很多第三方公司来做这个 POS 机的推广,从中赚取手续费的利润

-

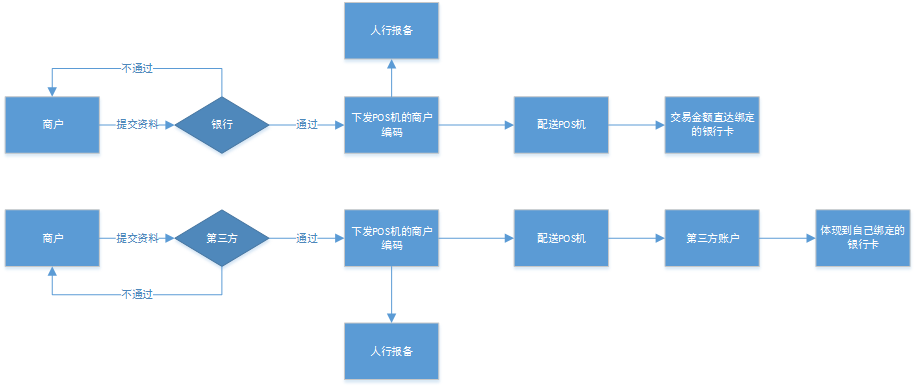

而出于省钱,老板在开通 POS 机的时候,主动要求一些定制化的服务,这个时候,第三方支付的优势就开始显现出来。他们来对商户的资料进行审核,然后批复商户编号,为商户开通 POS 机,然后统一报备到银监会。

-

传统的 POS 机构,有一个比较高的门槛

(有线的 POS 机需要电话线,单笔 0.2 /毛通讯费,还要承担电话费月租,无线 POS 机则对网络稳定性有较高的要求)

。这个硬件的费用,要么是银行免费提供,要么是第三方公司有偿提供。

这样有利么?有利,对于银联系统,只要还是使用他们的清分系统,无论是刷卡还是返还到用户的账户,肉还算在锅里。只是少了点,但是市场会做得更大。从当时看,属于利大于弊的情况,况且没牌照的时候很多公司也在开展这类业务。

为了进行监管,在 2010 年前后,人行、银监会陆续分发第三方支付牌照,进行统一管理。

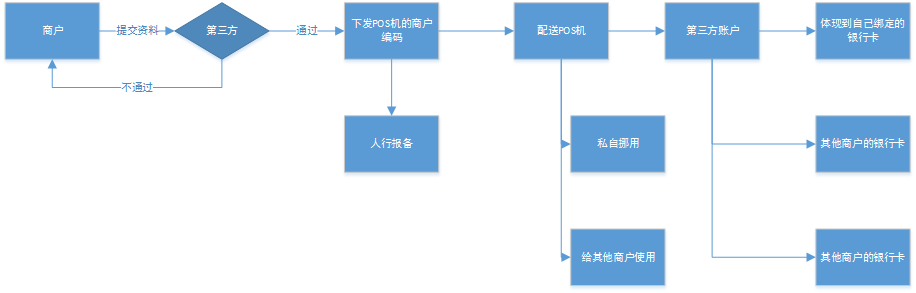

但是在利益驱动,市场竞争的环境下,这个就有点变味了。比如说有些时候,我们去一些地方吃饭,比方说某某农庄,但是 POS 机的消费小票,却不是显示农庄的名字,甚至出现文具店之类。

这就是资料审核的环节出了问题,乃至是套用资料

(二次清分)

等情况。我们同样用一张图来形容。

我们可以很清楚的看到,没有资质的用户,在使用其他商户的 POS 机的情况下,账户是不会直接到达自己的账户,需要由其他人手动或者自动进行清算。那么这里最大的风险点在于上游拿了钱跑了,或者上游的资质被重点审核,资金被冻结,导致下游的客户无法拿到资金。

3.3 支付宝和微信颠覆了固有第三方支付的玩法

2011 年 7 月,支付宝推出条码支付,相比传统收银方案,条码支付还具备即时到帐无账期、收款机动灵活等优势。支付费率不足 POS 机收单的一半。

而据悉,刷卡成本已成为商户继房租、人工成本、电费之后的第 四大成本,不少商家缴纳的手续费已经占到经营利润的 5%-10% 。

在传统环境下,百万小商户被专用固定收款设备、准入门槛以及高费率等门槛所排挤。以前的商户,还需要资质认证,但是谁没有微信和支付宝?

从某种意义上,微信和支付宝已经做了第三方的审核工作,甚至现在还不需要扫码枪,用户扫商户二维码即可付款。

西蒙 12-14 年曾在第三方支付公司工作,当时主要是 POS 机,支付网关和跨境业务,商户风控管理也接触过。在当时从业来看,第三方主要是同行和银行的竞争,只要产品有优势,使用方便,还是会有客户群体,但是这个还是需要 POS 机,后台绑定帐号等流程。支付宝和微信,确实颠覆了行业的玩法。

当然,POS 机里面仅仅是银行利润下滑一个导火索,其他第三方公司面临利润下滑,那么会降低审核的门槛,以量取胜,而这个会挤占到原来银联的体系,也会导致市场的混乱。所以个别第三方支付公司被央行重罚,很大程度上是因为各类的违规行为。同理,支付网关的市场,被支付宝和微信市场所垄断。

3.4 支付宝,微信钱包的钱都是从银行里抽血

世界上没有无缘无故的爱与恨。

西蒙曾记得自己存过定期,总是提醒自己一定要到期了才能取走,无他,提前取走,本应到手的利息要扣去一大半,还要算违约。而普通的活期存款利息又确实太低了。余额宝的随时充值,利息看得见,算法清晰,还能随时提现,利息还比定期高。

俗话说,没有对比就没有伤害,余额宝这一刀,深可见骨。深深从银行身上,割了一大块肉,而且随着时间的推移,陆陆续续还会像蚂蚁

(存款)

搬家,从银行里抽血。以往雁过拔毛

(手续费)

的银行只能干瞪眼却分不到肉。从结果看原因,支付宝和微信要收取大伙提现的费用,是银行必然的遏制措施?

3.5 其他的 P2P 互联网理财,互联网金融销售平台,众筹。继续从银行里抽血

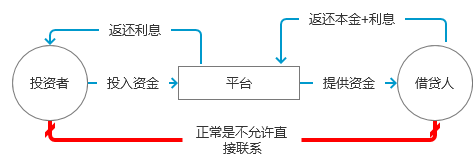

P2P 是英文 person-to-person

(或peer-to-peer)

的缩写,意即个人对个人

(伙伴对伙伴)

。又称点对点网络借款,是一种将小额资金聚集起来借贷给有资金需求人群的一种民间小额借贷模式。核心是资料的审核环节

(无论是平台还是借贷人)。

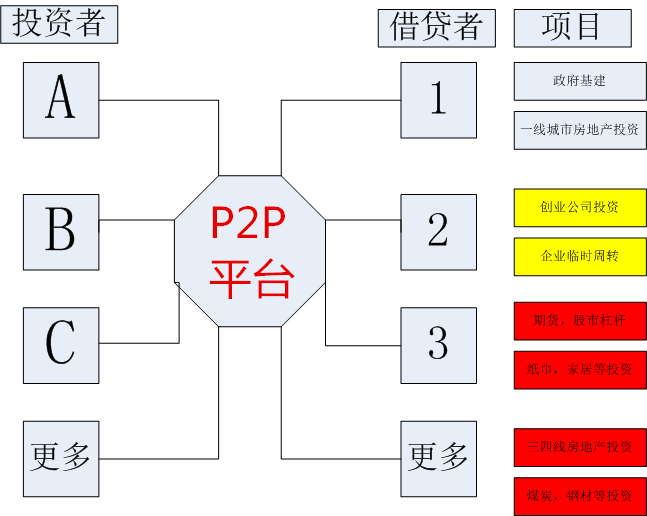

但是从 P2P 平台的运转上,规模比这个模式大得多,借贷人资质审核出了问题,或者借贷人的资金运用去向不可控

(杠杆股市,实业投资,三四线城市房地产等)

,而且甚至本身平台根本就是打着 P2P 的名义筹集资金给自己挥霍

(比方说某租宝)

。

借贷人出了问题,无法偿还给投资者,那么借贷人和平台只能跑路了,从当前媒体的报道来看,借贷方普通都有层层的包装,而且被多次抵押的记录,面对强势的银行以及其他债权人,普通投资者和平台基本上处于弱势。

平台自己有问题,那就不用说了:老板跑了,员工跑了,烂摊子由政府收拾。钱,自然是没了

除开 P2P,其他的互联网理财,互联网金融销售平台,其本质还是信息的不对等,IPO 还会包装,房屋销售的承诺,只要没写入合同都是扯淡呢。甲方的合同都经过律师的反复推敲才会打印,就算写进合同,维权的成本也太高。线下的基金无法兑付等其他事情,会通过种种包装,披上互联网的外衣,继续捉小白。

至于众筹这个就有点扯淡了,国家明令:

参与非法集资损失自担!拒绝高利诱惑,非法集资不受法律保护!

如何界定什么是众筹?什么是非法集资?这里面的灰色地带,太多了。

至于互联网银行,支付宝在做,平安也在做,我们拭目以待。

3.6 股市,进一步让银行存款失血

2014 年下半年开始,股市开始走牛市,到了 2015 年上半年,股市已经位于高位,某些权威喉舌《人民日版》还在鼓动股市还能继续往上涨,4000 点只是起点。不料 2015 年下半年股市腰斩,大批的中产被打回原型,不少投资者因为高杠杆操作致血本无归;两市总市值蒸发逾 20 万亿元。这里面,蒸发的都是从银行里搬出来的存款。

(炒股,炒得就是消息和内幕,核心还是信息的不对称,股市如赌场)

3.7 银行当前的生路在于放贷,然而手续繁琐

我们比对四大银行 2012 年 3 季度到 2016 年 3 季度的报告,我们可以看到,银行的利润增长率在 2012 年大幅下滑,到了 2016 年才开始趋向稳定。

对比上面的节点图,我们可以比较清楚看到:

-

2012 年,陆金所开始上线 P2P 业务。P2P 刚开始蓬勃发展

-

2013 年 6 月,余额宝上线。

-

2014 年 12 月,支付宝推行扫码半价,培养用户习惯。

-

2015 年,2016年,2017 年,支付宝,微信连续 3 年的红包大战。

当然,还少不了 2015 年的股市腰斩,P2P 跑路坏账等资金。这些跑去股市、P2P、余额宝、微信钱包的钱当然不是凭空掉下来的,都是从银行的账户里面跑出来的。而对银行而言,存款是银行的一个重要的 KPI 指标。

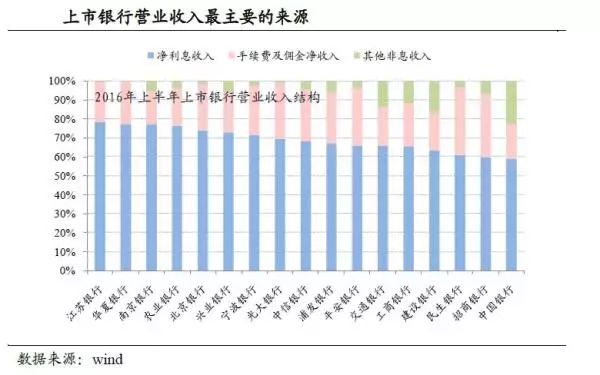

以银行 16 年上半年的利润图为例,我们可以看到,利息的净收入在银行的利润占比还是相当高的:60%-80%

(得益于 12 年的 M2 狂印钞票,以及房屋的走势坚挺,银行的房贷利息收入总算站稳了脚跟,但是放贷的金额,涉及自有存款的存贷比,这个又涉及到存款的问题),

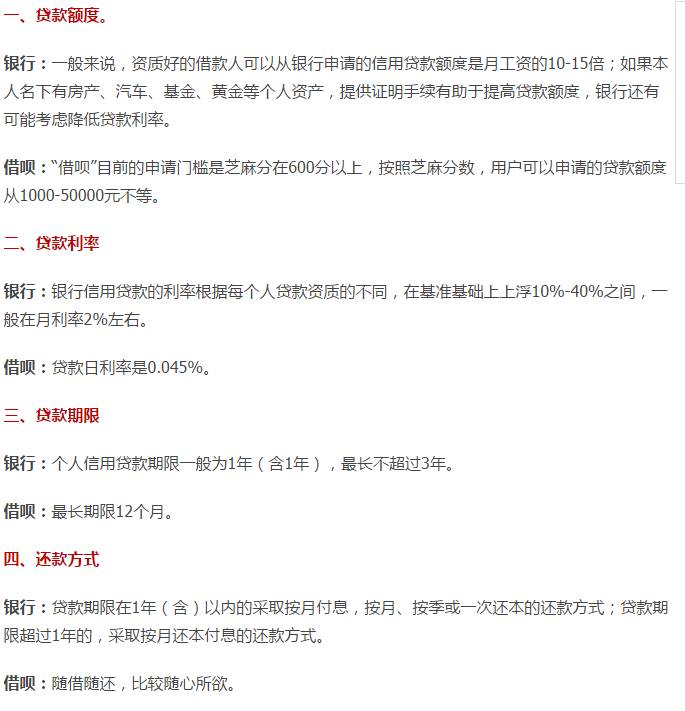

借贷的环节,流程,也是一个用户借贷考虑的因素。

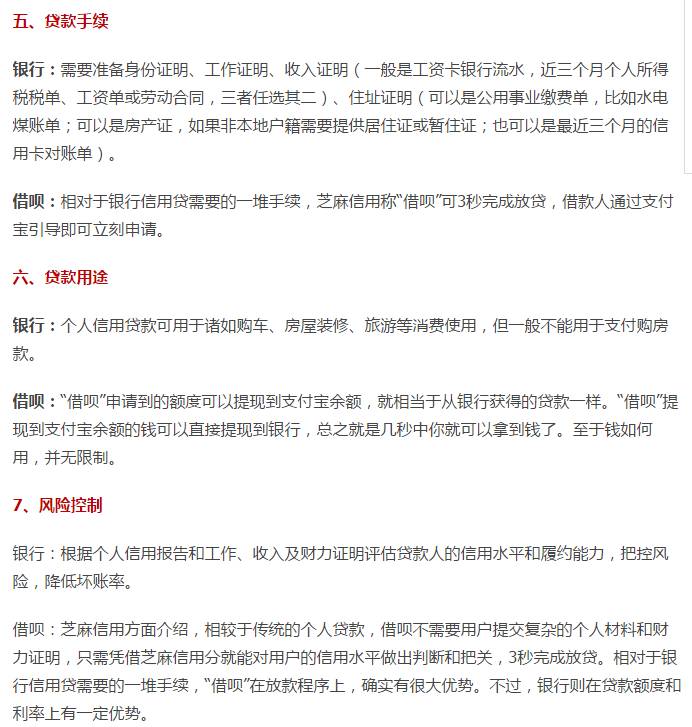

下面用借呗和银行的小额贷款做一个比对:

简单的比对,我们就知道:银行的批贷流程比较繁琐,资质审核比较严格,而且需要跑网点之类的,所以面对客户的用脚投票,银行的日子自然不如以前好过,所以国有银行高管出逃到商业银行,互金等行业,人员裁剪等情况也不足为奇了。况且,从事小额贷款的公司,也不止花呗。