编者按:本文根据高善文博士在 2020 年9月1日于上海举办的安信证券2020年秋季投资策略会演讲发言整理而成。

青山遮不住 毕竟东流去

高善文

2020

年

9

月

14

日

内容提要

本文讨论了三个方面的内容。

在长期资本市场部分,我们观察到,

2016

年至今,以沪深

300

指数为代表的权益市场开启了一轮持续时间较长、幅度较大的上涨。这轮上涨背后的宏观原因可能在于,尽管过去

5

年中国经济总体上继续减速,但龙头公司的盈利能力出现显著提升,这一提升过程与供应的出清似乎密切相关。新冠疫情或许在进一步加速供应的出清,从而有助于强化这一趋势。

在人民币汇率部分,我们认为,过去

5

年人民币汇率所经历的贬值过程应该已经或正在结束,人民币可能将转入持续时间较长的升值进程,这反映了中国出口竞争力的持续提升和美元汇率趋势性贬值的综合影响。

在宏观经济和短期资本市场部分,我们强调,今年权益市场的大幅上涨与流动性的异常宽松联系紧密,当前市场的估值处于偏贵状态。货币政策立场如何调整,流动性局面是否出现转折,将对短期市场运行产生重大影响。

风险提示:(

1

)疫情发展超预期;(

2

)地缘政治风险

一、长视角下的资本市场

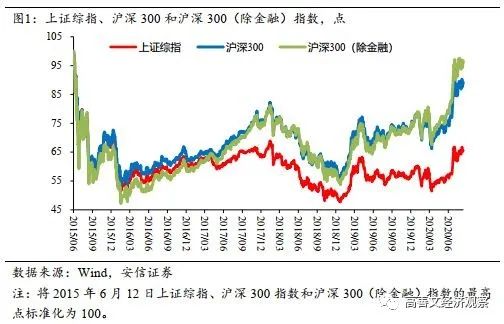

将

2015

年

6

月

12

日上证综指、沪深

300

指数和沪深

300

(除金融)指数的点位标准化为

100

,如图

1

所示,不难发现上证综指和沪深

300

指数表现出巨大的分化。当前上证综指距离上一轮高点仍有

35%

左右的空间,而沪深

300

和剔除金融的沪深

300

指数比上一轮高点仅低约

10%

和

5%

。

沪深

300

和上涨综指表现的巨大分化或许与指数编制的方式有关,比如前者用流通股本加权,后者用总股本加权;前者是成分指数,后者是综合指数;前者覆盖沪深两个市场,后者仅包括上海市场。由于这些原因,一般认为沪深

300

对市场的代表性更强。

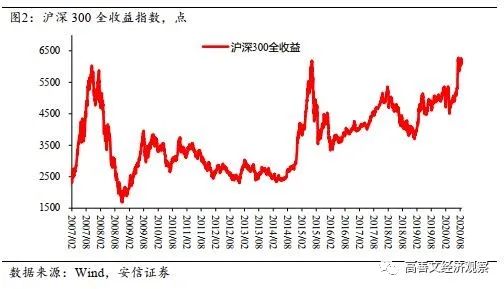

进一步观察沪深

300

全收益指数,如图

2

所示,权益市场从

2016

年初以来上涨的趋势得到更大程度的强化。今年

8

月,沪深

300

全收益指数已经超过了

2007

年和

2015

年的峰值,创出历史新高。

对此我们想从宏观层面提出一些解释。

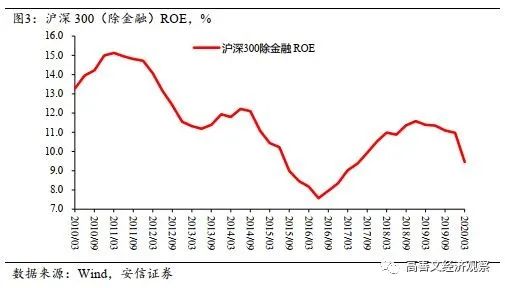

将沪深

300

指数分解为两个板块:实体经济板块和金融板块。

首先观察沪深

300

指数实体经济板块上市公司的

ROE

。如图

3

所示,在

2011-2015

年,随着经济增速持续下行,上市公司盈利不断走弱。尽管期间经济增速和企业盈利都经历过一定反弹,但合并来看,上市公司盈利下滑的幅度无疑是巨大的。

从

2016

年开始,尽管经济在继续减速,但上市公司实体经济板块的盈利能力出现异常显著的改善。更确切地说,在过去四五年时间里,在经济增速改善时,上市公司盈利大幅回升;在经济增速降低时,上市公司盈利下滑相对较小,这与

2011-2015

年期间的情况形成鲜明对比。

今年上市公司

ROE

的下降,与新冠疫情造成的重大冲击有关,这一下降应该是临时性的。随着疫情得到控制,预计上市公司的盈利将会出现明显修复。

简而言之,

2016

年以来,实体经济端企业盈利能力的持续改善,从盈利和估值两个层面推动了权益市场的回升。

再来观察金融板块的情况,如图

4

所示,过去十年,银行板块

ROE

始终处在持续下降的趋势之中,

2019

年相比

2011

年

ROE

下降幅度达

50%

。

银行

ROE

的下降也许有很多原因,从行业层面来讲,利率自由化导致的息差收窄、监管要求推动的银行去杠杆,以及经济减速带来坏账的上升,可能都是导致银行

ROE

持续下降的重要原因,其中部分结构性原因在长期内也许是不可逆的。银行盈利能力长期下降导致了银行股价的相对低迷。

为什么过去

5

年在经济增速总体下行的背景下,企业的盈利能力出现明显回升?我们认为最重要的原因是在

2015-2016

年期间,实体经济领域走过了一个转折点。

这个转折点的含义是

2016

年以后,在广泛的竞争性领域,产能过剩的问题开始得到彻底的缓解。这一缓解部分与

2016

年的供给侧改革有关系,比如供给侧改革对钢铁、煤炭等少数领域的产能出清影响巨大。但在更广泛的领域,市场力量所推动的优胜劣汰也许发挥了更为根本性的作用。

在

2011-2015

年经济减速过程中,众多的竞争性领域,总体上产能过剩越来越严重。在产能过剩不断恶化的背景下,行业内部企业不断进行优胜劣汰、并购整合。

2016

年左右,在众多领域经历并购整合后,行业的竞争格局开始稳定下来,行业中龙头企业的地位变得非常稳固和难以挑战,在边际上新进入者越来越少。由于行业竞争格局相对稳定和需求增长缓慢,行业内的企业总体上投资意愿也偏低。

因为这样根本性的转折,从供需角度来看,

2016

年以后众多行业供应的增长持续弱于需求。在这样的背景下,尽管整个经济的增速偏低,但企业盈利能力开始出现持续回升。

换句话说,

2016

年之前企业盈利能力的改善很大程度上是由需求驱动的。

2016

年以后随着众多行业并购整合的结束,竞争格局趋于稳定,企业盈利的改善更多由供应的改善驱动。

一个关联的证据见下图

5

。

2016

年之前制造业投资名义增速持续高于企业收入的名义增速;

2016

年以后整个制造业名义投资增速在

4%

左右,在很低的水平上稳定下来。但与此同时,工业名义增速比这一水平更高,这推动了供求格局的改善。

由于数据获取方面的困难,这里的数据集中在工业部门,但我们相信在实体经济的广泛领域,行业内部的整合,新增供应的减少是普遍存在的。

我们认为新冠疫情对经济和企业盈利能力的长期影响,与上文讨论的逻辑存在一定联系。在疫苗大规模制备、经济恢复正常以后,我们可能会发现,相比疫情前,众多领域都存在部分企业由于现金流断裂而退出市场的情况,这会造成有效资本存量的下降。

这相当于一次供给出清,无疑有助于改善幸存企业的盈利能力,从而在客观上进一步加强了

2016

年来开启的盈利回升的趋势。

二、长视角下的人民币汇率

从众多指标来看,2015年“8-11汇改”到现在五年时间里,人民币汇率总体经历了幅度明显的贬值。

我们倾向于认为过去

5

年人民币汇率所经历的贬值过程已经结束,人民币已经或者很快将要转入持续时间较长的升值进程。我们讨论几个方面的证据。

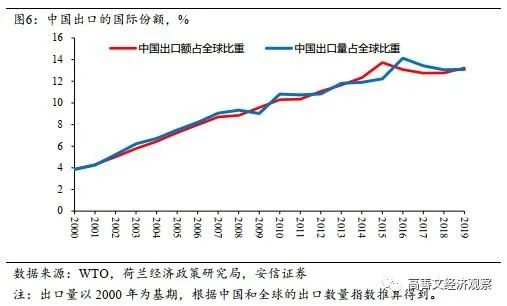

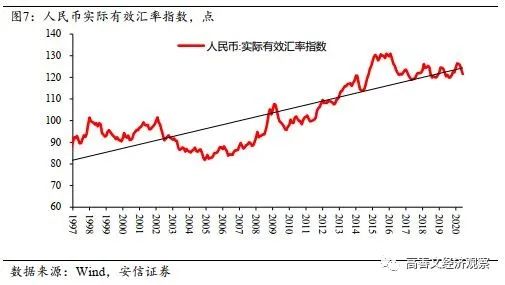

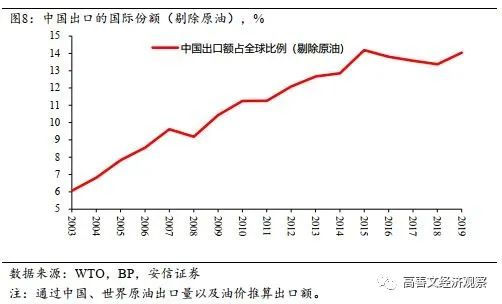

首先观察中国出口在全球市场的份额,如图

6

所示,在

2015

年之前长达

15

年甚至更长的时间里,中国在国际市场的出口份额总体上不断扩大,反映出中国国际竞争力的持续提升。但在

2015

年这一比例达到历史最高点后,

2016-2018

年中国出口份额不断下滑,中国出口的国际竞争力出现下降。

其原因可能与

2015

年前后人民币汇率的明显高估存在紧密关联。

一个重要的背景是,在

2014-2015

年,由于美国经济的率先复苏和美国货币政策的正常化取向,美元汇率在一年时间里经历了大幅升值。由于当时人民币汇率形成机制总体上缺乏弹性,以及人民币入围国际货币基金组织特别提款权组成货币的进程,这导致人民币兑一揽子汇率出现了显著升值,超过了基本面可以支持的水平。

随着“

8-11

汇改”以来人民币汇率的持续调整,我们认为有证据显示当前人民币汇率已经跌透了。

例如,从贸易层面来看,在

2019

年中美爆发严重贸易摩擦的背景下,中国对美国出口大幅收缩,而中国在全球的出口份额却止跌回升。剔除价格因素后,情况仍然是这样;进一步剔除国际原油贸易的影响,如图

8

所示,这一结果实际上变得更强。

从最新的数据来看,

2020

年中国在全球市场的出口份额会进一步显著提升。当然,今年中国出口偏强有疫情防控物资出口的提振,有海外供需缺口需要依赖中国填补的影响。但需要考虑的一个重要事实是:中国对疫情的防控成效显著强于大多数国家,这使得疫情对中国资本存量造成的冲击无疑更小。在未来全球经济恢复正常以后,由于海外的资本存量下降更大,更多的需求将通过中国的生产来获得满足。

换句话说,疫情的冲击将造成中国出口竞争力在中长期的进一步增强。

也许今年还有两个临时性因素压制人民币汇率的表现。一个因素是中美之间不断出现的摩擦,另外一个是今年

2

月份以来中国异常宽松的信贷环境。

这些因素合并在一起,暗示人民币汇率目前很可能处于一定的低估状态。

此外,未来美元指数的趋势走弱或许也有助于人民币汇率的长期升值。

美元汇率可能已经处于贬值趋势,这存在各种原因,最基本的原因或许是,相对其他经济体,美国的经济增长在过去十年间享有的优势,在疫情期间和疫情后很可能会出现明显下降。

疫情爆发后,美国长期国债利率显著下行,创出新低后反弹乏力,显示市场对美国长期经济增长的预期十分谨慎。相对欧洲和日本的长期国债,美元国债的优势已经明显缩小。此外,美国国际收支的问题,以及国际领导力方面遇到的挑战,都可能会导致美元汇率的调整。

人民币汇率升值趋势如果能够确立,无疑会提高人民币资产的吸引力。

三、通胀,还是通缩?

新冠疫情爆发至今,全球工业增速持续处于较深的负增长区间,这使得许多商品的消费量处在偏弱的水平。即便受益于中国基建和房地产市场的快速修复,当前螺纹钢产量的增速相对疫情之前仍出现明显的下滑。

在这一背景下,令人关注的事实是,许多商品价格都超过了年初的水平。如果勉强说螺纹钢、铁矿石的价格上涨有中国需求恢复的影响,但是其他商品价格的显著走强,与其需求的缓慢恢复,形成明显背离。

一个可能的解释是许多商品具有金融属性,因此在全球货币宽松的情况下,投资者更看重商品的金融属性,进而带动相关品种价格上涨,这在金银上表现得尤为突出。

另外一个关联的解释是,新冠疫情对供应造成了很大的扰动。

观察宏观层面的证据。如图

10

所示,全球工业品价格的波动是高度同步的。历史上,我们用石油价格、全球工业增速、国内工业增速可以比较好地解释工业品价格的波动。以这样的解释为基础,可以提供工业品价格的基准预测。这一基准预测与今年以来

PPI

价格的实际情况进行对比,如图

11

所示,实际价格表现显著强于基本面因素所能推断的价格。

我们认为非常重要的解释是,新冠疫情对企业的生产和运输等产生了系统性的抑制,这种抑制作用使得商品价格在疫情爆发之时下滑幅度有限,而需求一旦恢复,价格反弹明显。

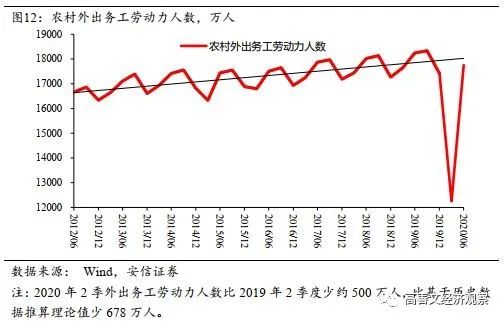

一个进一步的证据是:当供应链受到抑制,经济不能正常工作时,失业率会出现大幅上升。这一情形在西方国家和我国均有发生。由于中国经济恢复相对更快,所以失业率率先出现下降。但即使中国经济已经快速恢复,当前失业率的水平仍然明显高于疫情之前的状态。

需要引起注意的是:尽管经济恢复带来劳动参与率的显著恢复,但是当前中国劳动参与率仍然低于其合理水平。如图

15

所示,疫情导致中国劳动力市场的人数相对合理水平下滑了约

700

万。这些证据表明经济尽管出现明显的恢复,但就业市场的压力仍然较大。

就业市场压力比较明显,或许有两个原因:一是经济还没有完全恢复正常,另外一个原因是很多企业的消失可能是永久性的,由此带来的失业压力需要经济更长时间的调整来吸收。

如果失业压力的上升是暂时的,那么经济恢复后劳动力市场会立即恢复正常。但更可能的情况是,部分企业的倒闭导致相应的劳动力需求永久消失。在这一背景下,就业市场完全恢复正常需要显著更长的时间。

因此,从宏观经济的角度来看,由于疫情形成的供应冲击,疫情后时代两个重要的长期特征似乎是: