仅从财务投资角度,美联航是否具有投资价值,此次黑天鹅事件可能导致的下跌会不会成为抄底机会?

本周,乘坐联合航空(United Airlines)航班的一名69岁华裔医生被像丢垃圾一样强行从经济舱座位上拖走的可怕视频广为流传。随后,美联航便陷入了一场社交媒体风暴的中心。

美联航和该公司总裁穆诺兹先后两次“致歉”,却因为措辞强硬拒不认错招致更多谴责。11日,美联航再次致歉称将承担全部责任。事件发生后,联合航空母公司的股票随后两个交易日累计下跌超过2%,市值蒸发5亿美元。

事件缘由是由于联合航空的四名雇员要搭乘这趟机票已全部售出的航班,该男子被随机选中,为其腾出位置。这名医生拒绝离开,于是航空公司管理人员向执法部门求助,安保人员强行将这名乘客带离客机,期间对乘客造成了身体伤害。

股东要求巴菲特施压董事会解雇总裁

事件发生后,有股东发文要求美联航大股东巴菲特对美联航董事会施压解除穆诺兹总裁职务。

联合航空是美国大陆联合控股(UAL)旗下的全资子公司。公司最大股东为股神沃伦.巴菲特旗下的伯克希尔公司(Berkshire Hathaway Inc)。巴菲特2016年第四季度中买入2442万份联合大陆控股公司股份,总持股增至2895万份,占股比例为9.2%。 成为美联航母公司最大股东。巴菲特的伯克希尔公司(Berkshire Hathaway Inc)1季度如果没有减持的话,将面临近5千万美元的损失。不过这短期下跌带来的损失和去年3季度以来航空股的涨幅带来的收益增长相比并不算什么。

自去年3季度起,巴菲特对航空公司的投资规模逐渐扩大。仅去年3季度,巴菲特就斥资15亿美元大肆买入航空股。4季度,巴菲特在增持联合大陆控股公司股份同期,又增持美国航空American Airlines股份至4554万股,占股比例为8.98%,达美航空Delta Airlines股份至6003万股,占8.21%。同时,首次买入了美国最大廉价航空公司西南航空Southwest Airlines4320万份股,占总股本7.02%。截止2016年4季度末,巴菲特的伯克希尔公司现为美联航和达美航空的最大股东,美国航空和西南航空的第二大股东。

截至美国时间12日收盘时为止,巴菲特持有美联航、美国航空、达美航空和西南航空股票的市值分别为20亿美元、20.65亿美元、27.8亿美元和24.3美元,合计超过92亿美元。

除了大举买入航空股,巴菲特在去年三四季度还大举买入曾经坚决不碰的科技股。巴菲特的投资策略为何有如此大的改变?年初,国内有媒体采访了两位巴菲特研究专家,有“最懂巴菲特的中国人”之称的专业人士刘建位以及研究巴菲特25年之久的马里兰大学史密斯商学院金融学院教授戴维.卡斯。

“其实他的逻辑很清楚,近几年美国航空业不断并购整合,四大航空公司占据了80%的美国国内市场份额,因此航空公司间的价格竞争相对较少,未来盈利空间广大。”戴维.卡斯说。

巴菲特去年三四季度大规模建仓美国四大航空股,基本上四只股票持股市值都是20多亿美元,合在一起的话,超过90亿美元,可以排到巴菲特组合中的第6大重仓股。

“从过去20年几乎可以说赌咒发誓再也不会投资航空股,到现在投资航空股90多亿美元,是巴菲特不断否定自己的过程。”刘建位称。

巴菲特肯定是看到航空业基本面的重大变化,航油这个最大的运营成本因素大幅降低,而且网络售票让航空公司摆脱代理商直接售票给客户,掌握更多定价权,销售成本也更低。航空公司成本更低,但定价权更大,开始朝巴菲特喜欢的公司类型转化。

航空业的春天真的来了吗?

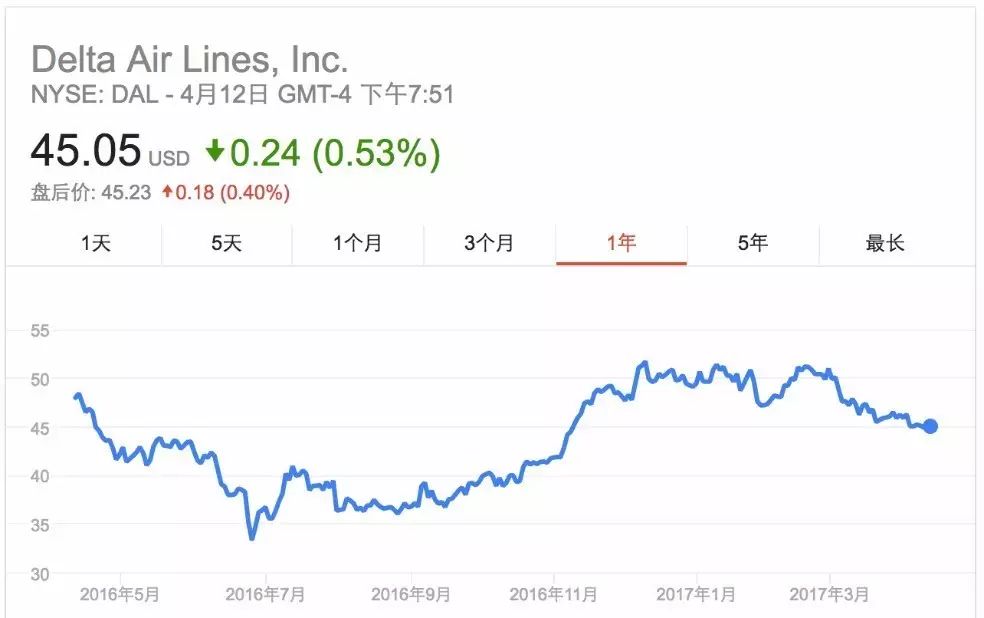

我们先看看去年3季度以来,美国航空股的市场表现。以美联合为例,巴菲特4季度开始增持时的股价53.25美元每股,截止昨日收盘股价为69.93美元,涨幅超过30%。

再看看巴菲特增持的另外3家航空公司美国航空、达美航空和西南航空的股价表现,走势和美联合基本一致。美国航空去年4季度开始至今的股价涨幅为17%,达美航空的涨幅为15%, 西南航空的涨幅为41%。

不排除股神巴菲特建仓对股价的推升作用,但真正推动股价上涨的应该还是航空公司股票自身的价值洼地被挖掘了。 航空公司市场垄断带来的稳定收益在巴菲特投资之前被投资者忽视了。

北美民航市场80%为美联航、美国航空、达美和西南航空公司4大公司把持,北美的航空公司之间的竞争环境并不激烈,在过去三年更是全球利润增速最好的区域。而税前利润率则是全球所有区域中排行最高,达到14%。

此外,随着美国经济在今后几年持续复苏,航空出行类消费的增长也预计会稳定上扬。但是由于美国航空业拥有以上寡头垄断的属性,航空公司目前并没有提速运量供给的打算。

统计数据显示,美国航空公司的客座率远比其他地区高。2015年全球平均客座率为80.3%,北美地区足足比平均值高了4%,为全球最高。

2015年,凭借油价低位带来的红利,全球航空业迎来“丰年”,航空客运量达到35.68亿人次,全行业经营净利润实现创纪录的353亿美元,同比增长91%。美国航空企业表现格外亮眼,创造历史最好的盈利水平,2015年实现256亿美元净利润,占全球净利润总和的七成。2016年,美国航空公司的总体业绩水平不会比2015年逊色。

根据几大航空公司披露的2016年年报,美联航2016年净利润为23亿美元,稀释后每股收益为6.85美元;美国航空2016年净利润为28.8亿美元,稀释后每股收益3.93美元;西南航空2016年净利润为24亿美元,稀释后每股收益为3.75美元。

的确,北美的航空业早已是今非昔比。据美联社报道,过去十年美国目睹了航空业的最大转变。2005年之前美国有9家大型航空公司,经过不断兼并重组之后只剩4家,形成了坚固的“护城河”。寡头竞争形成的一个最大的好处就是航空公司最终可以通过控制运力来掌握定价权。一方面由于进入门槛过高,外部竞争者很难进入,另一方面,四家航空公司背后的股东高度一致,很难说不会形成价格同盟,至少是不会自相残杀了。

巴菲特早在2000年的股东大会上曾表示:选择投资的公司时,要考虑的最重要标准是这家公司有没有“护城河”,并有能力维持“护城河”的宽度,让其他公司不可能参与竞争。当然,我们不是看公司利润是否每年都在增长,因为盈利有波动是正常现象,而是看“护城河”是否越来越宽越来越牢固,这才是持有这家公司的根本原因。

原来,巴菲特的投资理念并没有变,是标的自己改变了。这也回答了巴菲特为什么突然买入苹果公司股票的原因。在巴菲特眼里,苹果手机已经不再是科技产品,而是不可替代的消费品,就像他钟爱的可口可乐一样。

活动推荐

“中国大买手新韬略”第四届中国跨境投资并购峰会报名开始!

【培训通知】上海市商务委跨国经营人才培训“新一代信息技术海外投资实务班”(晨哨)第4期4月13-14日开班!

交易分析

连续两笔10亿欧元+海外并购,科瑞集团剑指全球血液制品巨头?

小白资本如何玩转Buzzy Bee:为新西兰“国宝”带上中国“魔戒”

海航2017海外并购新方向:发力金融领域,未来或入局海外资管业务

保健品巨头GNC市值再跌10亿美金 中资或迎抄底良机

40亿澳元壕赌澳洲能源 周大福跟李嘉诚学投资

宏观与监管

首部境外投资条例有望年内出台

宗数环减8.7%,2月份中资海外并购继续“探底”,支付创新在路上

外管局局长潘功胜:打开的窗户不会再关上

产品动态

晨哨大买手3.0版发布:中国撬动世界的更强支点