买下“壳公司” 租下两个银行对公账户

这起案件的核心“作案工具”是一种叫商业承兑汇票的票据。其原理简而言之为:当A公司向有生意往来的B公司支付一笔钱款,但又不能或不愿立即支付现金时,在取得B公司同意的前提下,可以签发一张商业承兑汇票。这张汇票上,要注明到期兑付日,一般不超过六个月。

收到这张汇票的B公司,如果急于变现,可将其折价后,转让让给其他公司或者银行,这叫“贴现”。实际操作中,一张汇票可能在多个公司,或多家银行间流转,“层层贴现”。汇票的最终持有者在到期日可持票向开票的A公司兑付款项。

在这样的业务模式上,也由此诞生了一批专门从事寻找票据、联系贴现业务的票据中介及中介公司,从中收取中介费用。

“浙江杭州是票据中介集中的一个大本营,他们的力量,经常可以左右票据市场的定价,包括盈利与否。”从事票据业务的人士,向本文作者介绍。

生于1982年,家住杭州的浙江金华人季铭铭,就是这样一个票据中介。

知情者介绍,2015年4月,季铭铭、展猛以仅仅5万多元的代价,从王加明、黄泉永手中受让了杭州汉康公司的全部股权,其中季铭铭占股20%,展猛占股80%。

而从2011年1月至2016年12月,汉康公司纳税总额仅有1200余元,并且自季铭铭接手之后,再无任何纳税。

“季铭铭收购汉康公司的目的,就是为了做票据的生意”。上述知情人士称。

盘下“空壳公司”,只是季铭铭等人谋划的第一步。

两家位于偏远边陲之地的村镇银行——贵州黔东南州从江县的从江明月村镇银行(下称从江村镇银行),及新疆阿克苏地区库车县的库车国民村镇银行(下称库车村镇银行),进入了他们的视野。

这两家银行均在其他银行开设了自己的对公账户。

季铭铭分别租下了这两家银行的对公账户,价格均为每月200万元。

2017年6月26日,本文作者向从江村镇银行及库车村镇银行,发去了问询邮件,但未获回复。

而知情人士介绍,与季铭铭共同谋划,租下这两家银行账户的,还有一位他的“合作伙伴”——孙占新。

孙占新,1978年生,河北张家口人。

2015年3月,孙占新独资注册成立了杭厦国际贸易(上海)有限公司(下称杭厦国际),并任法定代表人,季铭铭为公司的监事。

搞定民生银行内部人——资金中转在此完成

在季铭铭、孙占新之外,还有一位银行内部人士,也成为他们的重要“合作伙伴”——那就是生于1981年,时任民生银行三亚分行票据部副总经理的姚东。

民生银行三亚分行,在2013年9月,获得银监部门批准开业。

如后所述,这两起总涉案11亿元的票据案,在其资金的周转过程中,核心中转站即为民生银行三亚分行。

2015年7月1日,杭州汉康公司签发了6张金额均为1亿元的商业承兑汇票,收款人是中航国运国际贸易(北京)有限公司(下称中航国运贸易公司)。杭州汉康公司为这6亿元票据的承兑人,其开户银行是民生银行杭州分行,票据到兑付期日均为2016年1月1日。

中航国运贸易公司于2014年8月被万春贺买下。此外,万春贺也与孙占新一道,每人持股50%,成立了北京中航国运科贸有限公司(下称中航国运科贸公司)。

知情人介绍,无论是中航国运贸易公司,还是中航国运科贸公司,其实都是孙占新用来“倒票”(买卖票据)的公司。

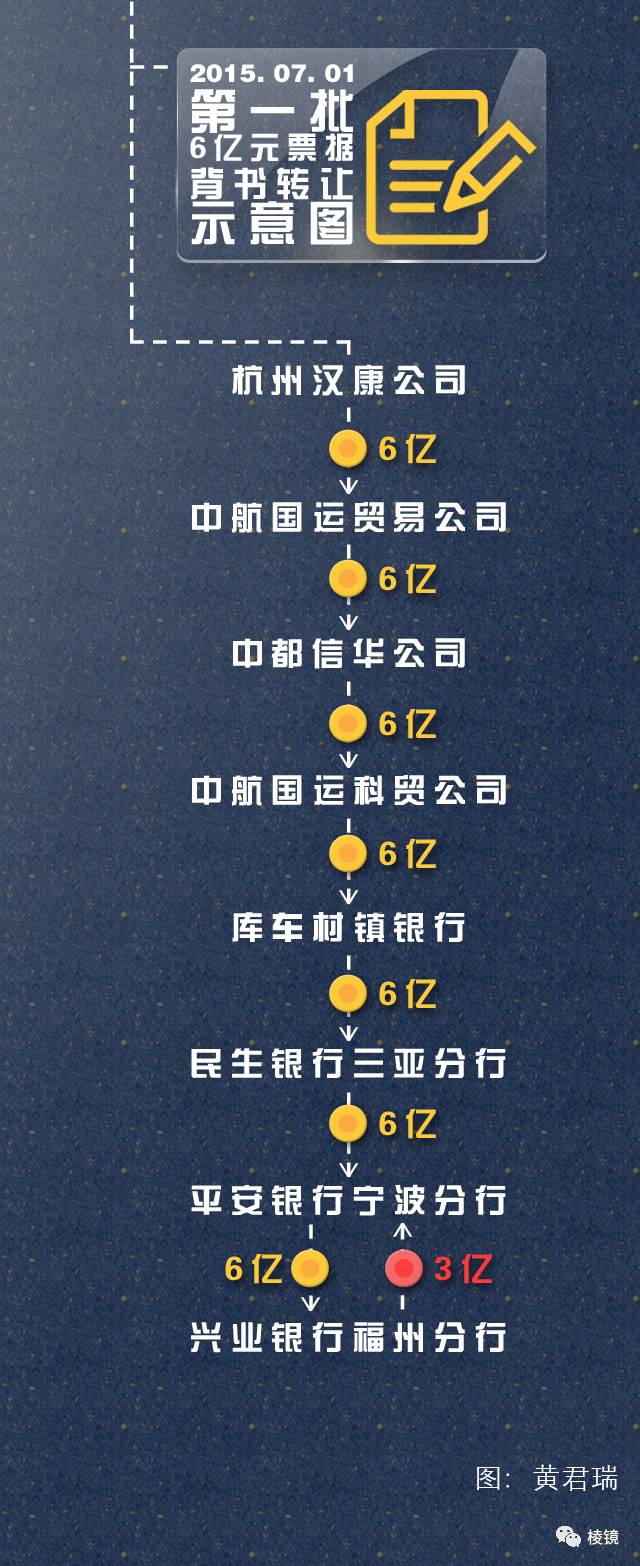

这6亿元票据签发之后,开始了连环的“背书”转让,最后落入兴业银行福州分行。不过,后来,兴业银行福州分行又将其中的3亿元票据,“背书”转让回了平安银行宁波分行。(见下图)

于是,平安银行宁波分行、兴业银行福州分行成了这6亿元票据的最后“背书”者,两者分别持有3亿元。

所谓“背书”,《票据法》界定为“指在票据背面或者粘单上记载有关事项并签章的票据行为”,并规定,“背书人以背书转让汇票后,即承担保证其后手所持汇票承兑和付款的责任”。

银行界人士称,“合乎监管规定”的交易,理应这么进行:交易环节中的后手从前手那里拿到票的同时,应将票面款项扣除“过桥费”(即手续费、利润等)后支付给前手。

然而,交易记录显示,在这个交易中的前面环节,层层“倒票”并没有真实的现金流转,只是到了兴业银行福州分行、平安银行宁波分行这两个最终的持票人手中时,才向各自的前手——民生银行三亚分行,扣除“过桥费”后分别支付了对应3亿元票据的资金。

交易记录亦显示:这一系列涉及到八九个环节的票据“背书转让”行为,都发生在2015年7月1日同一天。