作者/张天 杨柳青

今日下午,宣亚国际收购映客股权的公告最终敲定。

对于圈内的人来说,这则公告有预料之中的一面,比如映客的估值有小幅下降,但也有出乎预料的地方,比如,映客今年Q1的利润就达到2.4亿。

客观的说,近几年来,宣亚的传统公关业务目前增长乏力,急需通过并购重组提升业绩;而映客则在独立上市无望,且流量进入瓶颈的情况下,选择向上市公司融资。

从这笔交易来看,双方抱团取暖的意图很明显,但最终的结果却很难判断。

奉佑生套现12亿?

错!他还要拿出8亿买宣亚的股票!

与之前外界预料的有所不同,映客全部的估值并非70亿,而是60.6亿,下降了将近10亿。

为此,交易对方承诺,映客2017年至2019年3年净利润合计高达17.32亿元。从映客目前的业绩来看,今年完成业绩目标似乎并不太难。2017年一季度,映客扣非净利润为2.45亿,达到目标业绩的50%。

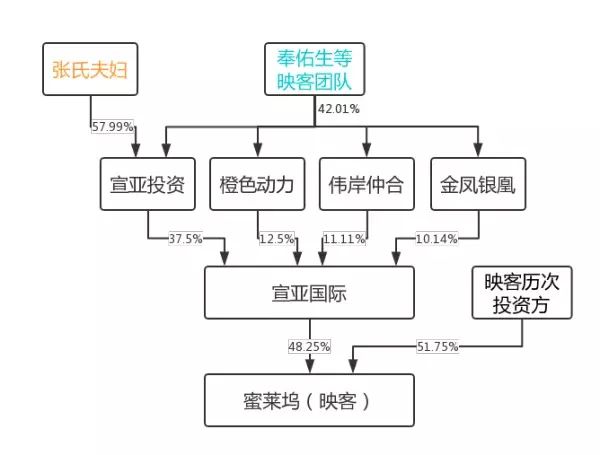

借着此次重组,映客的创始人奉佑生等人成功实现了部分套现,具体如下:

下午有不少媒体打出“奉佑生套现12亿的标题”。不过,仔细阅读公告,就能发现其实奉佑生等人的套现,并没有外界想象的那么容易,具体数额比预计的要小很多。

除了分期获得宣亚的收购款以外,映客创始人奉佑生等人还要增资或者入股宣亚国际的股东宣亚投资等4家公司。换言之,宣亚国际采取了换股的形式,希望绑定映客的创始人团队。其中,奉佑生个人出资8.45亿,廖洁鸣等其他映客股东也要出资。

由于上述增资协议的存在,这次收购中承担映客2017至2019年业绩对赌责任的,不是创始人奉佑生等,而是上述宣亚投资等4家公司。

而且业绩承诺的补偿,将按照《15年期借款协议》约定的借款本金为限,即宣亚投资补偿金额的上限为11.35亿元,橙色动力上限为3.78亿元,伟岸仲合上限为3.36亿元、金凤银凰上限为3.07亿元。

站在宣亚国际的角度,这次收购之后,公司业绩将有一个巨大的飞跃。

备考财务报表显示,如果合并映客,宣亚国际2016年的归属于母公司所有者的净利润,从5871.01万元增加到16875.66万元,增幅为187.44%;2017年一季度归母净利润,从753.14万元增加到9288.50万元,增幅为1133.30%。

但是,由于收购所需29亿资金都是借来的,宣亚国际为此将承担不小的财务压力。

宣亚国际收购的资金来源是,宣亚投资、伟岸仲合、金凤银凰以中国人民银行同期贷款基准利率(利率4.75%/年),向宣亚国际提供3年期借款合计7.39亿元;宣亚国际四个股东以中国人民银行同期贷款基准利率(4.9%/年),向宣亚国际提供15年期借款合计约21.56亿元。

这将导致宣亚国际2016年末、2017年3月末负债总额由交易前的1.26亿元、9039.37万元增加至40.71亿元、40.29亿元,增长幅度高达3138.62%及4357.67%。公司的资产负债率也将从16.68%,暴增至76.17%。

此外,在公告中,小娱还发现了一个小秘密。

尽管映客背后的股东看起来都没有在这个敏感的时间节点上退出,但他们手中持有的映客股份都转移到了一家有限合伙的企业中,而未来,通过将股份卖给宣亚投资实际控制的嘉会投资,从而顺利套现退出。

2016年映客全年净利润

是宣亚国际的8倍

根据报告显示,映客2015年实现营业收入2.87亿元,净利润为98.14万元;2016年实现营业收入43.38亿元,直播业务收入为43.26亿元,占到了总营收的99.71%,净利润达到4.88亿;2017年一季度实现营业收入10.35亿元,净利润2.44亿元。

这与外界之前对映客的印象大相径庭。

一直以来,直播业务的高额成本有目共睹,每年高达十几亿的带宽成本,动则上千万的头部主播签约费,以及同样不低的运营推广费用,以上种种使得直播行业成为烧钱的战场,而映客在这方面的花费之大不言而喻。

然而现在躺在其财务上的,却是一年几个亿的净利润,且现金流稳定。如果说过去讨论单一直播平台为什么亏损,现在令人好奇的为什么映客赚到了钱,而不是一直播、花椒等平台?

这还要归功于映客前期大量的市场投入。“刘涛、蒋欣直播开场5分钟使服务器瘫痪”、“BIGBANG映客直播权志龙、胜利等现场电话互动,超过600万女粉丝落泪 ”……户外、影院贴片、门户,各种汹涌的分众广告投放让映客换取了较高的市场份额。