本周末,沪深交易所和中国结算针对股票质押的史上最严新规征求意见。新规影响成为市场的最热点话题。

多数机构认为,新规对市场整体影响有限,仅对质押比例高企的个股有一定影响。同时,由于股票质押比例较高的公司集中于中小市值股票,这会让投资者给予流动性更好的白马股更好的流动性溢价。

本周末,沪深交易所和中国结算祭出针对股票质押的史上最严新规征求意见稿:《股票质押式回购交易及登记结算业务办法(2017年征求意见稿)》,就修订股票质押式回购交易业务规则向社会公开征求意见。

1、进一步聚焦服务实体经济定位。明确融入方不得为金融机构或其发行的产品,融入资金应当用于实体经济生产经营并专户管理,融入方首次最低交易金额不得低于500万元,后续每次不得低于50万元,不再认可基金、债券作为初始质押标的。

2、进一步强化风险管理。明确股票质押率上限不得超过60%,单一证券公司、单一资管产品作为融出方接受单只A股股票质押比例分别不得超过30%、15%,单只A股股票市场整体质押比例不超过50%。

3、进一步规范业务运作。明确证券公司开展业务的资质条件,要求证券公司建立融入方信用风险持续管理及资金用途跟踪管理机制。

4、在细化风控指标方面,协会拟按照分类监管原则对证券公司自有资金参与股票质押回购交易业务融资规模进行控制,即:

(1)、分类评价结果为A类的证券公司,自有资金融资余额不得超过公司净资本的150%;

(2)、分类评价结果为B类的证券公司,自有资金融资余额不得超过公司净资本的100%;

(3)、分类评价结果为C类及以下的证券公司,自有资金融资余额不得超过公司净资本的50%。

此外,为减轻对存量业务的影响,将适用“新老划断”原则,此前已存续的合约可以按照原有规定执行和办理延期,不需要提前了结。

新规的出台表明监管层延续金融去杠杆、防控金融风险的监管方向。新规的实施将带来以下五大方面影响:

1)股票质押式回购融资规模或将出现一定程度的下降。一方面,小额股票质押业务被禁止。另外一方面,对质押比例和质押率的限制也将缩减股票质押式回购的融资规模。

2)由于融入方不得为金融机构或其发行的产品,所以这直接禁止了资管产品通过股票质押式回购方式加杠杆(此前已经限制了资管产品的结构化杠杆);

3)禁止通过股票质押融资申购新股和买入股票,这将使得“宝能式”质押融资加杠杆买入股票的模式难以为继;

4)单只股票市场整体质押比例不超过50%的规定将导致质押比例较高的个股无法进行新的质押融资,或对上市公司大股东的流动性产生一定影响;

5)由于目前沪深两市平均质押率稳定在44%左右,因此新规中关于质押率不得超过60%的规定只对少数个股质押业务有一定影响,整体影响或不大。

据李立峰测算,截至9月9日,以最新价格计算,A股中未解押股票质押市值达6.13万亿元(占A股总市值的10.8%),行业分布主要集中在医药、传媒、地产和化工,市值占比分别为9.9%、7.2%、7.1%和6.6%。

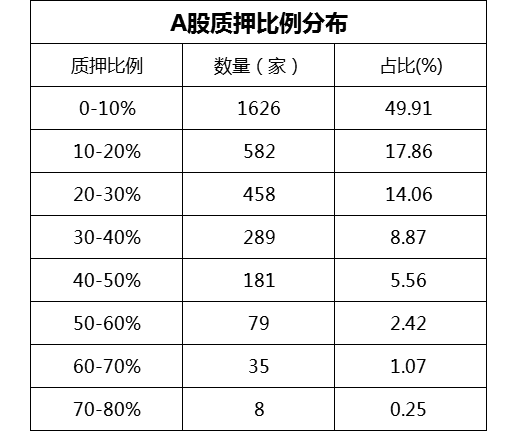

个股方面,A股中质押比例超过50%的个股数量有122家,超过30%的有593家。

股票质押回购新规征求意见稿是减持新规的延续,新老划断对股票市场存量质押的影响不大,但通过股权质押的警戒线影响中小市值及次新的再融资,股票市场流动性溢价进一步提升。

截至9月9日,2014年以来未解压的股权质押中,约75%集中在流通市值小于60亿元的中小市值公司,其中主板、中小板、创业板分别有57/26/13只,房地产行业家数占比最多,为15%,机械设备、医药生物次之。

质押新规通过提高准入条件,从规模和渠道上限制股权质押融资规模,通过15%、30%、50%的警戒线限制单一股票的质押比例,对于中小市值及次新公司通过股权质押再融资的难度增加。

新老划断对股票市场短期影响不大,根据草根调研,综合考虑15%、30%、50%集中度和60%质押率,受影响的股票质押个数占比超过10%。中长期来看,减持新规和质押新规双轨齐下,纯粹讲故事套现融资券类公司的财务投资者再融资难度加大,依靠内生做大做强主营业务的龙头公司将享受更高估值溢价。

首先,质押比例上,目前存量合约中超过50%红线的,以未解押市值计,约为18.25%,以公司个数计更是只有区区3.49%,因此在之前券商的风控要求里,绝大部分本身就能够满足不超过50%质押比例要求的,新规影响不大。

再看质押比例超过30%的(涵盖超过50%的),以未解押市值计占比53.16%,以公司个数计为17.29%,这一部分需要考虑分散。但从业务部门得到的情况来看,大多券商之前的实操中也会有这一层风控机制,一般不会到30%,有些甚至更低,到25%左右。

因此我们推测,对于那些风格较为稳健的券商来讲,这一条规定影响也不会太大。除此之外,83%进行股票质押的上市公司都在30%以下的质押比例。

第二,质押率的上限问题,没有直接的数据,但之前从各大券商了解的情况来看,也极少有超过60%的,对于限售股票这类流动性相对较差的标的,质押率还更低(比如某券商的情况是非限售5折,限售3折)。因此推测这一块的影响也整体可控。

第三,提高融资门槛的问题,首先要弄懂,股票质押的融资方无非三类:一是上市公司大股东拿券换钱用于生产;二是散户通过股票质押来加杠杆;三是金融机构做投资管理的一些动作。

细看这三类主体,金融机构股票质押业务本身占比就不高,我国金融机构持有工商企业股权本身就受限,银行理财、信托计划等持有股票比重也不大。散户部门的特点是主体庞大,但由于大部分散户持股市值不大,自然的股票质押市值也不大。

因此500万这条线主要是限制散户通过股票质押来加杠杆。但是这部分由于单笔市值低,所以在实际业务中占比也不太大,价值新老划断的规定,是可以实现平稳过渡的。最后,占到大头的企业层面通过股票质押获取生产经营资金,一般不受500万规定的限制。

征求意见稿至少在两个方面吻合了金融工作会议的精神。

一方面,当次会议提到,服务实体是金融的“天职”。这次的征求意见稿明确了通过股票质押融入资金应当用于实体经济生产经营并专户管理,而金融机构本身不能作为资金融入方。提高资金门槛则是限制了散户加杠杆行为,使得股票质押业务更多地为企业经营管理使用。

另一方面,防风险、去杠杆的态度明确。质押率、质押比例、单一券商单个资管计划质押比例的规定,都是出于这方面考虑。

另外,整体来讲,股票质押征求意见稿出来,对存量业务几乎没有影响,对新增合约的影响也在可控范围;同时,“新老划断”的规定也给了市场足够的缓冲。

因此,看金融工作会议以来的一系列监管动作,都有这样的特点,监管的思路很明确,去杠杆的决心很坚决,但经过去年底到今年初的市场震荡,手段会趋于温和,以避免对市场形成过大冲击。这是过去一段时间天风证券策略团队所强调的,当下监管窗口可能比之前大家预期的要柔和。

事情没有想象那么糟:15%、30%、50%及60%四条警戒线的直觉判断与实际情况。

征求意见稿出现之后,市场关于“靴子终落地”、“史上最严股票质押限制政策出台”等评论不绝于耳。原因在于,意见稿从质押价格、单票集中度、全市场集中度等量价不同维度全方位明确设限,形成的一个直观感受是股票质押业务空间快速收缩。而我们统计了股票质押市场的数据,发现实际情况并非如此:这四条警戒线设置相对宽泛,并不会带来业务的快速收缩。

风物长宜放眼量:短期影响有限,通过长效机制引导市场长期健康发展。

第一, 征求意见稿并非凭空出现,是监管对股票质押业务开展引导的进一步落实。

2016年10月,据万得和财新等新闻媒体披露,证券业协会召开关于股票质押业务的会议,拟出台证券公司参与股票质押式回购交易指引。指引精神包括设立单次质押额门槛、约束资金用途、限制质押资产范围、划定质押率上限、限制自有资金出资规模不超过净资本一倍等。该指引出台的目的在于降低杠杆,严控高质押率业务并防范个别标的的极端风险。

第二,意见稿内容较原会议内容有所压缩,保留核心要求,不至于对市场形成较大冲击。

时隔近一年,征求意见稿出台,从内容来看,对融资额门槛、资产范围、质押率和集中度比例以及融资人等核心内容仍然保留,有利于约束市场的非理性化发展,防范极端风险;而对资金用途(难以明确跟踪)、自有资金和资管产品出资风险计提(大幅削弱券商竞争力,影响整体收益)和资管产品构成要求(难以实现)等要求则删除或放宽。

第三,从实际影响来看,监管导向作用大于实质限制。意见稿内容精神可总结为服务实体、控制规模、抑制极端风险。

首先,从融资人、融资额和资产范围三个角度引导,保证金融服务实体经济的定位:限定融入方角色(不得为金融机构或其发行产品)、设置融资额门槛(第一次不得低于500万,后续每次不得低于50万,避免多次小额套现)和缩小资产范围(基金和债券不得作为初始质押标的);

其次,从资产角度入手,通过质押率和集中度的红线划定规避单只标的出现坏账风险的极端情况;

最后,从资金方角度,资质要符合要求,对融资人全方位深入评价(建立信用风险持续管理)和资金去向跟踪(资金用途管理)机制。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。