据业内人士独家透露研投菌,豆粕期权有望在3月底左右正式上市。随着商品场内期权正式推出,期货投资者如何正确理解和交易期权,它又将如何反向影响期货市场,这些问题就显得尤其紧迫和重要。此文推荐给对商品期权仍然懵懂的读者,建议收藏细读

文 | 力的期权工作室

编辑 | 对冲研投 转载请注明出处

在中国场内期权“复仇者联盟”里,继“钢铁侠”50ETF期权后,“美国队长”白糖期权和“雷神”豆粕期权终于要加入战队了!

我想对于普通投资者而言,面对如此好的新鲜事物,谁都知道“机会要抓在前头”这个道理,那么当务之急最需要做的,就是在新期权品种上市前尽快搞定它们的交易规则,知道它们的合约要素,这样才能尽快涉水交易。今天,我就沿用之前的方式,用图文并茂的方式来帮助您记住商品期权交易规则里最重要的要点,以及它们与“国内期权联盟”里的另一个成员——50ETF期权的细微区别。

1、商品期权的标的是交易商品吗?

错!错!错!重要的事情说三遍。记住哦,商品期权只是商品期货期权的简称,实际上买卖双方行权与被行权的对象是商品期货合约,不是商品本身。比如,您买入开仓了一份白糖期权,这意味着一旦您行权了,您获得的是一手白糖期货持仓,而不是10吨白糖本身。当您行权获得白糖期货持仓后,您可以选择在期货市场平仓掉这份期货合约,也可以继续持有这份期货,直到期货合约到期,只有当这份期货合约到期交割时,您才会获得10吨白糖的现货。所以,勿以为商品期权是商品的期权,而是商品期货的期权。

那么,既然白糖期权行权与被行权的对象是白糖期货合约,期货合约本身都有到期日,所以白糖期权的到期日一定会比它们标的的到期日(也就是对应月份的白糖期货合约)要早!下面这张图有助于您的理解。

2、商品期权合约的要素,怎么记住这些要素?

和过去的50ETF期权一模一样,一张期权的合约要素有5个:合约标的、行权价格、合约月份、合约类型、合约单位。

要一下子记住5个要素并不是一件容易的事,但是交易所都很人性化,会设计诸如合约交易代码、合约简称这样的东东,让您通过一行字就能迅速记住每张期权合约的要素。

下面来看两个例子,一个是白糖期权、一个是豆粕期权:

1)白糖期权

“SR”一联想就知道是Sugar的缩写,所以这份期权是一张白糖期货期权;

“709”表示这份白糖期权合约的合约月份是2017年9月(注意哦:郑商所记为709;大商所多个1,会记为1709),到期日具体是哪一天可见下面的第5个问答;

“C”是英文Call的简称,表示这份期权是看涨期权(上交所称为认购期权);

“6800”就表示行权价为每手6800元。

2)豆粕期权

“M”来自于Soybean Meal里的M,表示这份期权是一张豆粕期货期权;

“1705”表示这份豆粕期权合约的合约月份是2017年5月(注意哦:大商所记为1705;郑商所少个1,会记为705),到期日具体是哪一天可见下面的第5个问答;

“P”是英文Put的简称,表示这份期权是看跌期权(上交所称为认沽期权);

“2900”就表示行权价为每手2900元。

最后,我们来看合约单位,合约单位非常好记,两个新期权品种都是10。这个10就意味着你在看到报价时,所有的支付、收入、盈亏、保证金等都去乘以10。比如,您买入开仓了一手SR709C6700的期权,权利金成交价是260元,那么您的实际支付就是260*10=2600元,这和50ETF期权里的10000,沪深300股指期货里的300是一个道理。

3、商品期权有多少个行权价?

对于郑商所白糖期权,每一个新挂月份的期权合约系列,保证有1个平值期权,5个实值期权,5个虚值期权,共11个行权价。

对于大商所豆粕期权,则行权价数量不固定,而是根据新挂前一交易日豆粕期货(注意是标的)的结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。比如前一日豆粕期货结算为3000元,豆粕涨跌停幅度5%,那么行权价格的上限是3000*(1+0.05*1.5)=3225,行权价格的下限是3000*(1-0.05*1.5)=2775,于是行权价格就按照规定好的间距分布在[2775,3225]之间。

对于上证50ETF期权,每一个新挂月份的期权合约系列,保证有1个平值期权,2个实值期权,2个虚值期权,共5个行权价。

记忆的时候,我们只需要打个比方:白糖期权初始时11个行权价就像一支足球队,是11个人;大商所豆粕期权初始时行权价数量不确定,就像一支长跑田径队,比赛场上可以有10个中国人,也可以有5个中国人,看情况而定;上交所50ETF初始时行权价数量为5,就像一支篮球队!不知这样说,您记住了吗?!

4、商品期权有多少个合约月份?

对于郑商所白糖期权,合约月份是1月、3月、5月、7月、9月、11月,一共是6个月份。

对于大商所豆粕期权,合约月份是1月、3月、5月、7月、8月、9月、11月、12月,一共8个月份。

事实上,白糖期权、豆粕期权的合约月份就是指对应期货标的的交割月份,所以白糖期货有哪些交割月份,对应的白糖期货期权就有哪些合约月份;豆粕期货有哪些交割月份,对应的豆粕期货期权就有哪些合约月份。

这里记忆起来非常方便,白糖期权的合约月份是一年里全部的单数月份(1月、3月、5月、7月、9月、11月),豆粕期权则是在白糖期权合约月份的基础上再加上8月和10月两个合约月份。

5、商品期权的到期日究竟是哪一天?

对于郑商所白糖期权,规定期权合约的到期日是对应白糖期货标的交割月份前二个月的倒数第5个交易日。

打个比方,比如“SR709C6700”合约,它的合约月份是2017年9月,说明对应期货标的合约的交割月份是2017年9月,9月前两个月是7月,2017年7月的倒数第5个交易日就是2017年7月25日,所以“SR709C6700”的到期日是2017年7月25日,2017年7月25日以后这张期权合约就变成了废纸一张。

而对于大商所的豆粕期权,规定期权合约的到期日是对应豆粕期货标的交割月份的前一个月的第5个交易日。

再打个豆粕期权的比方,比如“M1709-P-2900”合约,它的合约月份是2017年9月,说明对应期货标的合约的交割月份是2017年9月,9月的前一个月是8月,2017年8月的第5个交易日是2017年8月7日,所以“M1709-P-2900”的到期日是2017年8月7日,2017年8月7日以后这张合约就变成了废纸一张。

6、商品期权何时可以行权?

本次郑商所的白糖期权和大商所的豆粕期权都属于美式期权。在之前《解惑篇:20个问题助您轻松搞懂期权》里,我曾作过这样的比喻:欧式期权就像是电影票,它只能在到期日当天(即电影上映当天)行权,美式期权就像是月饼票,它可以在到期日及到期前任何一个交易日行权,就像凭月饼票可以在中秋节前任一天取提货。因此,白糖期权和豆粕期权都属于“月饼票”,而上证50ETF期权是一张“电影票”。

另外,和上交所50ETF期权一样,商品期权在到期日的行权时间延长至15:30,也就是比到期日当天的交易时间多出半小时哦!

7、为什么说场内美式期权很少有人提前行权?

美式期权的买方可以在到期前任何一个交易日行权,看似给了期权买方更多的权利,但实际上,海外场内期货期权的投资者提前行权的比例很少,这是为什么呢?这就是场内美式期权和场外美式期权的区别。

场外美式期权是买卖双方一对一签订的,中途几乎没有任何流动性,无法平仓兑现,只能提前行权或持有到期,所以买方如果真的非常想拿到标的,或是特别想变现,则会提前行权。但是场内美式期权就很不同了,场内期权的流动性是很可观的,买入开仓期权后,可以用卖出平仓的方式变现。我们都知道期权的价格=内在价值+时间价值,如果平仓的话,还可以赚取一部分时间价值,但如果提前行权的话,您就等于只获得了内在价值,放弃了时间价值的收入。人都不希望赚的少,那自然提前行权的人就很少了。

下面用一个案例说明:樱木先生以3000元价格买开一张白糖期权合约,过了5天后,期权价格涨到了3600元,其中内在价值时3400元,时间价值是200元。如果樱木先生提前行权,那么他的总盈亏基本相当于3400-3000=400元,而如果此时平仓的话,总盈亏则=3600-3000=600元。孰优孰劣,一看便知!

8、商品期权的保证金是什么比例?和50ETF期权一样吗?

由于期权买方相当于买保险的人,只有权利没有义务;期权卖方相当于保险公司,只有义务没有权利,所以不论是白糖期权还是豆粕期权,只有期权的卖方需要缴纳保证金。

那么,不论是白糖期权还是豆粕期权,用官方规则的语言说:

商品期货期权卖方交易保证金的收取标准为下列两者中较大者:

(公式1)期权合约结算价×标的期货合约交易单位+标的期货合约交易保证金-期权合约虚值额的一半。

(公式2)期权合约结算价×标的期货合约交易单位+标的期货合约交易保证金的一半。

这个公式的设计虽然不同于上证50ETF期权的保证金公式,但是有一个逻辑是一脉相承的!那就是:越虚值的期权收取的保证金越少,越实值的期权收取的保证金越多。仔细想一下,当期权处于平值或实值时,公式1和2的较大值肯定是公式1的值,所以期权的保证金就等于(期权结算价*合约单位+标的期货的保证金);

随着期权越来越虚值,公式1的值终将小于公式2,此时期权的保证金就等于(期权结算价*合约单位+标的期货的保证金*0.5)。

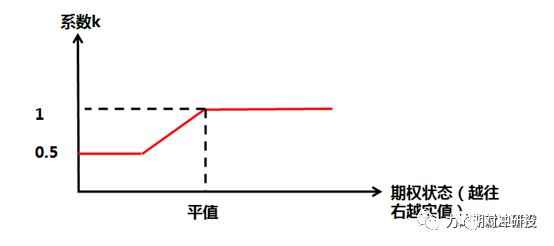

因此,商品期权的保证金公式可以统一写成:期权合约结算价×标的期货合约交易单位+k*标的期货合约交易保证金。

如果要问这个保证金系数比例k到底是哪个值,我只能告诉你k在0.5到1之间。平值和实值的系数是1,虚值到一定程度后系数是0.5,就是这么简单。

9、商品期权有涨跌停吗?涨跌停幅度是多少?

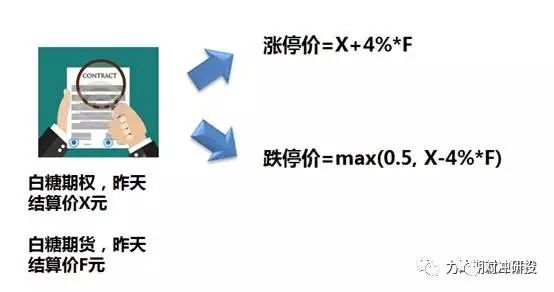

商品期权也有涨跌停。目前,白糖期权的涨跌停幅度和白糖期货的涨跌停幅度设计为一致;豆粕期权的涨跌停幅度与豆粕期货的涨跌停幅度也设计为一致。这句话怎么理解?举个栗子!!!

以白糖期权为例,某白糖期权昨天的结算价是200元,对应期货合约昨天的结算价是6700元,如果目前白糖期货的涨跌停比例是4%,那么这份白糖期权的涨停价=200+6700*4%=468元。

那么按这个逻辑,白糖期权的跌停价岂不是等于200-6700*4%= -68元吗?答案是否定的,一旦计算出来的跌停价小于期权的最小报价单位(tick size),那么跌停价就是最小报价单位。在这个例子中,白糖期权的跌停价就是0.5元。

同样地,对于豆粕期权的涨停价、跌停价的计算,由下图示意:

10、我满足什么条件后,可以参加商品期权交易?

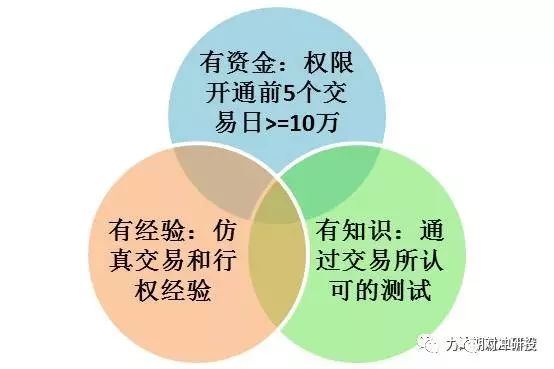

对于郑商所白糖期权和大商所豆粕期权,我们基本上可以把投资者准入的门槛归纳为“三有”原则:“有资金”、“有经验”、“有知识”。怎么说呢?

“有资金”就是指开通期权交易权限前5个交易日保证金账户里的可用余额统统不低于10万。注意哦!不是日均值,而是5天都要不低于10万!

“有经验”就是指要有模拟交易的经验,具有累计10个交易日,20笔及以上的期权仿真交易成交记录;具有交易所认可的期权仿真交易行权记录;

“有知识”就是指通过交易所认可的知识测试。

另外,交易所把投资者分为个人客户、一般单位客户和特殊单位客户,商品期权的一大特色就是对个人和一般单位的入门门槛不算高,低于50ETF期权的50万门槛。

— END —