✦ 一、FAMGA是啥,能吃吗?

FANG is OUT, now FAMGA is IN!

FAMGA(读成 “飞啊美股啊”)代表了这个星球上,市值最高的五个公司巨头的首字母缩写。她们分别是脸书(Facebook)、苹果(Apple)、微软(Microsoft)、谷歌字母表(Google, 或叫Alphabet),以及亚马逊(Amazon),没有一个是正经名字。

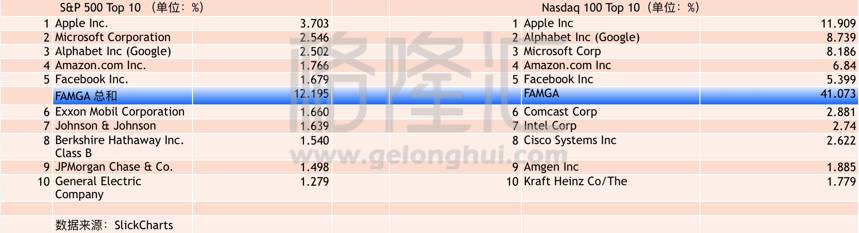

不简单啊这事,如果你想到这几个哥们中,最大龄的微软也才42岁,最小的脸书仅仅是十三豆蔻年华。以往我们想到这个世界里最巨硕的那些个大厂,映入脑帘的往往是强生啊美孚啊之类的百年老店;或者至少是像伯克希尔哈撒韦这样膝下枝繁叶茂的控股型公司(holding companies)。科技股集体暴动、组团来刷榜,这是人类史上头一遭。

✦ 二、二十年的变迁

当然科技股泡沫或者刀亢母(dot-com)亢奋我们并不陌生,世纪之交的时候不少暴露年龄的投资者也都是吃过雷的啊。当时也是多年连绵不绝的大牛市,当时也是各种颠覆的估值思路和奔溃的投资三观。

虽然最后废墟盘亘千里,但互联网科技的小火苗还是扑闪扑闪地留存了下来;二十年倏忽而过,我们目睹了全球大厂市值榜的变迁,也眼睁睁地看着人类经济体进行了粗暴、壮烈、不可阻挡的互联网升级和转型——即使头破血流,仍然义无反顾,无论,北京的房价如何涨。

这张彭博社提供的图其实是一部戏骨林立、细节丰富的大戏。在刀亢母泡沫顶点的2000年3月,科技领袖微软、思科和英特尔摸到了估值的大顶。当年人们挥手作别旧世纪,满脑子是对互联网经济的幻想,最后意淫不幸过早坍塌;之后旧经济复辟,911以后油价从20美元暴涨至140美元,美孚重回宝座,还有惊鸿一瞥的俄罗斯能源巨头Gazprom。

在同时美国房价泡沫溅起,花旗银行等银行股杀回估值高峰;之后我们的祖国大锅撅起,中石油与工行携手在2011年8月摸顶,刷出了存在感;而2011年为油价第二个高峰,榜首前五里有三个能源公司。

最后旧经济纷纷然随风而去,次贷危机→油价崩盘→大国陷入困顿→而到如今,FAMGA一统江湖。

✦ 三、纳斯达克的狂欢与非FAMGA的孤单

新经济的总发动机纳斯达克终于站稳六千点,过去的一年不断打脸上扬22%,而FAMGA居功至伟;由于更高的FAMGA集中程度,纳斯达克100指数更是上涨25%; 而FAMGA五巨头本身彼此也争先恐后、你追我赶、携手并进,一年以来不断创出新高,让投资者们如痴如醉。

FAMGA 一年以来的涨幅((数据来源:YCharts;as of 4/24/2017)

朋友一生一起走,谁先调整谁是狗。

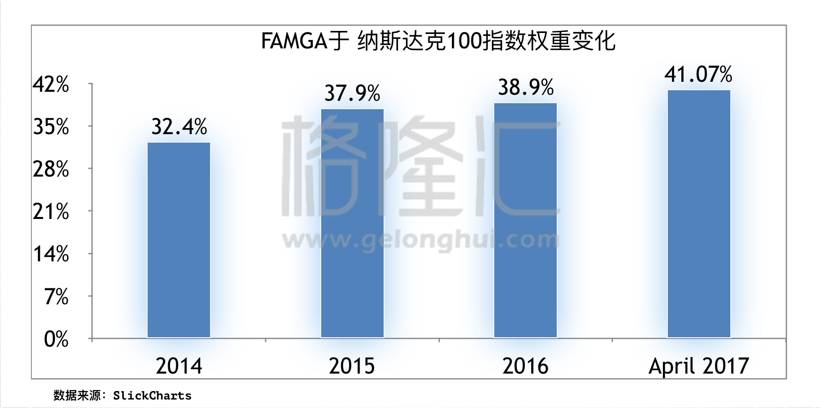

由于涨得太猛,FAMGA在纳斯达克100指数的权重也猛增至41.1%,而2014年时其权重仅仅为32.4%;FAMGA的统治级表现也搞到纳斯达克100不再是一个分散性多样化程度深的指数。所以你买了QQQ,其实你四成是买了FAMGA,他好你也好。

于是纳斯达克的狂欢基本上就是非FAMGA的孤单。其他的一些纳指权重股——比如第六大权重丙肝杀手Gilead Sciences、第八大权重路由之王思科——这场狂欢其实并没他们什么事。第七大权重英特尔的新高依然遥遥无期,对比在刀亢母泡沫里创下的75.81美元,英特尔目前仍然是一副腰斩的嘴脸。

这些猪队友把FAMGA衬托得无比高大,又把投资者的爱憎衬托得无比泾渭分明。所有的“旧科技”,哪怕你能剿灭丙肝,哪怕你能提供最牛逼的计算机硬件,只要你不是代表移动互联网的“新科技”与“新经济”,那市场就不会爱你。

而相对而言标普500的分散程度要好得多,虽然还是逃不掉FAMGA巨大的阴影,但由于有更多大市值的公司制衡,其前十大权重股的总合目前也还不到20%。

✦ 四、泡沫 or not 泡沫?

刀亢母时代的精神创伤自然让我们无法安然面对吃了药一样的FAMGA,记忆深处的刺痛让我们必须在每天清晨在开盘前扯一嗓子:纳斯达克必崩。我们面对FAMGA无远弗届的膨胀很惶恐、很警惕、很困惑、很对冲,我们不敢不持有FAMGA,但同时又不得不用对冲手段不断消损自己的收益。贪婪与恐惧彼此交织。

但是FAMGA及其走狗科技股真的有所谓的大泡沫吗?其实这个问题我们不能人云亦云。当年纳斯达克整体市盈high到过骇人听闻的200倍;而现在纵然估值不低,但也就26倍左右。

2000年刀亢母泡沫时期,微软市盈59倍,思科179倍,英特尔126倍,甲骨文87倍,泡沫的吉祥物美国在线(America Online)400倍;而现在的微软市盈30倍、思科17倍、英特尔17倍、甲骨文21倍;如果算起预期市盈率(forward PE)更是分别只有20倍、13倍、17倍和16倍。你硬要说这里面有泡沫,我觉得略微有点勉强。

另外,遥知兄弟登高处,遍插茱萸少一人——美国在线哪去了?原来这哥们跪了已经良久了。所以这也是这次所谓科技股泡沫的一个特点:没有估值上莫名其妙的海市蜃楼(我拼命对自己说特斯拉不算),没有小蛇吞象的收购怪闻(当年美国在线鼎盛时期吃下了时代华纳),没有一桩桩光怪陆离的故事传说。

我知道有这么一则轶闻。当时有家小公司啥小屁业务也没有,竖了一个广告牌说自己要进军通讯业务,于是就被另外一家公司在未经任何尽职调查的情况下,用一亿美元的股票给收购了。收购方说:那块广告牌深深地打动了我们。然后发了财的小公司老板看到收购方能二到这个地步,二话不说卖光了交易所得的股票并反手做空该公司的股票,后来其股价从百来美元跌到了两美元。

乐视看了会沉默,奈飞看了会流泪,不转不是特斯拉。

以我一个尽量保持理性的业内人的不算太敞亮的角度来看,现在这市场并没有疯狂到当年的地步;如果这是个科技泡沫,那也是个业绩支持的泡沫。所以把此泡泡比作彼泡泡,我认为是不合适的。

唯一不变的可能只有亚马逊,但这仅仅是净利润的体现。我们摸着自己千疮百孔的良心问问,当年智商不在线的美国在线真的能与现在动不动就要一统天下的亚马逊相提并论?

✦ 五. FAMGA的相对估值

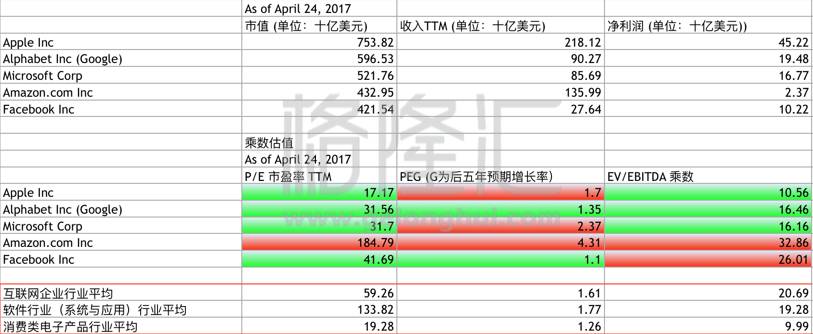

我们来看一下FAMGA的相对估值。

一表抵万言了。

数据除了PEG以外均来源于YCharts,YCharts不知道采用了哪个星球的增长率,巨头们的PEG算出来低得可怕,于是我就弃了没用,然后去查了其他渠道。

先感叹一下收入。我经常说吾等鼠辈对于十亿级别的数字其实是没有感觉的,看着几千亿几万亿就如同面对漫天繁星。那么我们做个经济学上不严肃的戏谑比较,这五个大厂加在一起的年收入差不多是2万7千亿美元,在美制算法下就是2.7兆;如果我们称其为厂内生产总值,那么FAMGA就是世界第五大经济体——在德国之后,在英国之前。

这是字面意义上的“富可敌五常”。

再说一下估值乘数。表中的绿色代表较行业低估,红色代表较行业高估。另外诸如苹果与微软,基本上行业跨得不行,需要综合考量。

我们可以看到除了亚马逊这朵奇葩以外,你很难说其他的四巨头相比行业被高估;静态估值的P/E和EV/EBITDA基本上秒杀行业平均;涉及增长率的PEG相对较弱,但是考虑到巨头们目前已经世界前五的体量,增长率的想象力自然很有天花板,不然还不得涨到火星上去。

另外还是要说一句亚马逊,真的无解,这哥们也是一估值黑洞;如果你看得懂亚马逊的估值,请务必告知我,在线等挺急的。

所以我最后的结论是,年年岁岁泡相似,岁岁年年股不同。你要硬把FAMGA比作刀亢母泡沫,我觉得你是瞎了眼。

✦ 六、The Playbook

最后肯定会有人问,如果我想投资FAMGA,要怎么搞?

当然你可以在自己的账户上挖出五个牌位,然后刷刷刷刷刷地让这五尊大神给请君入座。但是如果你对多样化分散风险还有更多的追求的话,那么有这么几个ETF会给你足够的FAMGA敞口,同时也保留了一丝多样化的娇羞。

1、QQQ

前面说到纳斯达克100指数有超过40%配备了FAMGA,所以追求较高多样化水平的投资者面对QQQ可能要谨慎;但是反过来讲,如果你想要泡FAMGA又不愿对这段感情太投入,那QQQ其实是个好选择;另外你也多多少少能分散些投资,给那些估值极低的丙肝杀手、路由之王、商用处理器之父,云云。

QQQ还有个优点,0.2%的总费用率低得可怕。

2、IGM

IGM追踪标普北美科技板块指数,包罗了五巨头,FAMGA占比39%。所以你大概可以拿到与QQQ接近的FAMGA敞口,以及其他260多家各种耳熟能详的IT企业。IGM仅仅包括IT公司,行业纯净度高,不会像QQQ那么杂——你以为你买了IT,其实你还买了丙肝和星爸爸的咖啡。

略蛋疼的是总开支费用稍高了些,0.48%。

3、VGT

如果你歧视高估值的亚马逊,那么可以考虑VGT,FAMG占了40%。这个ETF跟踪MSCI的一个信息技术指数,组合里包括了359个纯科技股;亚马逊被MSCI很尴尬地归类到了可选消费品行业(consumer discretionary,肯定有人要嚎叫了:亚马逊不是零售股),所以在这个指数里就被剔掉了。

同样的,如果你仅仅有意信息技术行业,那相比QQQ来说这个ETF可能更适合你。

VGT 0.1%的总费用率低得更可怕。

4、IYW

IYW追踪道琼斯US科技指数,包括138个科技股,也是没有亚马逊,但是FAMG的权重极高,达到50%。其中苹果占17.5%,微软占12%。

IYW总费用开支为0.44%。

5、FDN

如果你对FAMGA里面的苹果与微软不太满意,嫌弃他们是老经济,FDN可能会是一个比较好的选择。FDN提供FANG(脸书、亚马逊、奈飞和谷歌)的敞口,FANG的比重为32.2%,可以说是布局FANG相对合适也较为分散的工具。

FDN是互联网经济概念ETF,包含了北美42个眼下较火的互联网公司,除了FANG以外还持仓PayPal、Ebay、Expedia、Twitter等。

FDN总费用率为0.54%。

6、PNQI

PNQI是纳斯达克互联网组合,同样也不包括苹果与微软,FANG权重32.2%,与FDN惊人的一致。PNQI比较大的特色是撕出了某些中概股的敞口,比如4.3%的京东,4.1%的百度,3.4%的网易,以及一丢丢的微博与陌陌等等。

PNQI的费用开支高些,泡中概要出点血,总费率为0.6%。

7、IXN

IXN跟踪标普全球IT板块指, 包括FAMGA除亚马逊以外的其他四家,权重为37%。另外IXN的全球化程度很高,除了75%的美国科技公司,还包括了腾讯、三星、台积电、任天堂、SAP等外国公司。

全球化的IXN总费用率为0.47%。

✦ 七、结语

最后我想说,不管泡不泡沫,富比五常的FAMGA很明显就是人类经济的箭矢。包括巴菲特等老一辈有产阶级思想家也在调整思维跟上步伐,我等无知晚辈更应该保持开明的思想,不要动不动就喊打喊杀喊泡沫喊崩盘,搞得好像洞悉了人生的奥秘一样。

另外反观我们亲爱的祖国,意淫强身地产强国肯定没前途;好在我们不仅拥有世界顶尖的房价,也有世界拔尖的中国版FAMGA:腾讯、阿里、百度、京东、网易(华为、联想粉请自行脑补);低配是低配,但咱也别太妄自菲薄,差距或许没有观念中那么大。

操千曲而后晓声,观千剑而后识器,后进者往往更超出想象。君不见,当年那个碉堡了的不可一世的美国在线,如今安在线哉?

利益披露:作者持有AMZN、腾讯、BABA、JD多头仓位。