发的有点晚了。1万块的方案,比2万块难做得多。因为:

单次重疾选择太多,

每个产品的变量也太多。

大家看看下面这个表,是「康惠保」和「达尔文1号」这两个产品,在不同变量下的价格。

你会发现,年龄、性别、保额、保障长度、是否加轻疾、缴费期长短,都会影响到保费。

都是「康惠保」,都是30岁男性,不同的选择,保费可以少到1590,也可以高达 6100 。

受限于预算,我只能在保额和保障长度之间进行取舍,分别选了:

50万保额+保障至70岁

30万保额+保障至终身

这两个核心变量来进行配置。

大家可以发现,当其他变量不变,这两个变量对换,保费几乎是一样的。所以当你的预算先定下来的时候,可以首先在这两个变量上进行取舍。

两个方案分别长这样:

大概是的思路是这样:

第一步//

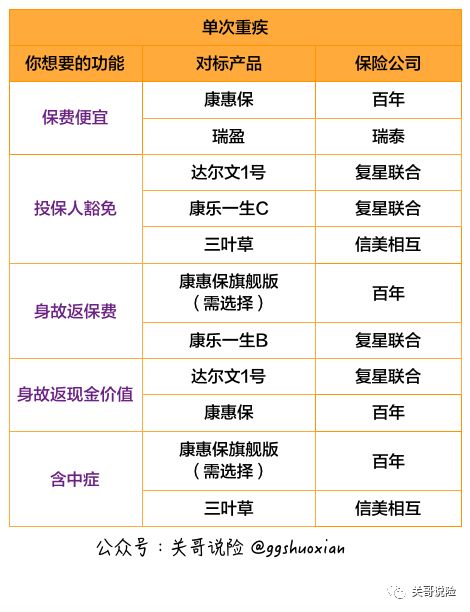

1万块预算肯定是做不了多次重疾了,于是我把几款单次重疾,按「我认为比较重要的」特点列了一下,优先级自上向下。然后选出了康惠保和达尔文1号两个产品。

大家可以借鉴这张表,选择你最关注的产品特点。

第二步//

1、先给每个家庭成员把意外险和百万医疗险配好。

意外险毋庸置疑,小蜜蜂和慧择少儿无忧。

百万医疗,我放弃了5年合同的定心丸,选择了虽然是1年期合同但是更便宜的尊享e生。

2、同时,

反正也不够做多次重疾的,干脆把

孩子的慧馨安做到80万最高额度。

此时预算还有7300元。

3、因为假设是一个目前还没有保障的家庭,因此选择含轻症的重疾。

第三步//

在本文第一张表格里,找保费在 3000-4000 区间的含轻症的配置。

然后发现,就真的必须在「50万保额」和「终身保障」 这两者之间进行取舍。

于是两个方案一个取了「50万保额」,一个取了「终身保障」。

第四步//

康惠保版的预算略有剩余,于是又给夫妻各加了30万的定期寿。

第二个方案其实也应该加点定期寿,只是超预算了,暂且如此吧。

昨天给大家发了选择题,后台收到了有上千份答案。

ABCDEFGH,每个答案都有人选,而且都说得出充分理由。

可见,正如我一直所说的,没有办法把用一套方案,套到千千万万个家庭身上去。

最好的方法,永远是:

先了解自己的需求,

再做一点功课,懂一点保险。

关于几个变量的选择,我也把我的想法写出来,给大家参考。

一、年龄的影响?

1、年龄越大,费率越高。

2、年龄越大,成为非标准体的可能性越大。买保险的难度就越大。

3、30岁以内,可以任性选30年的缴费期。30岁以上就要在20/30年之间斟酌一下。缴费期尽量不要超过60岁。如果是儿女给父母出钱买,按儿女的年龄考虑。

二、保额做多少?

1、百万医疗的保额基本能满足重症的治疗费用,所以重疾险的保额,目前更多的意义在于医疗之外的花销(比如营养费、异地治疗的路费住宿费),和给家庭的收入补偿。

2、收入补偿,未必代表要靠保险把一个人下半辈子能挣的钱全补回来。一般来说,3-5年的收入,足以给一个家庭缓冲。

3、工资高、开销大、房贷高的家庭,普遍需要更高的保额。原本生活开销就不大的,落差会小一些,所以少一点的保额也能满足需求。从10楼掉下来,和从2楼掉下来,是不一样的。对有些人来说,100万保额都不够,对另外一些人来说,30万就能起很大作用。

三、保障长度怎么选?

1、保终身是有必要的。70岁之后的发病率不低。相信我,人老了,要有钱、有保障傍身。这关乎尊严。

2、有种观点是「等我老了得病就不治了」,想法无可厚非,也自有其道理。只是从实际情况来看,第一不要低估人的求生欲,第二不要低估医学的发展,第三真到了那一天,治或不治不一定是自己说的算。

3、但70岁之后有个特点,就是家庭责任正常是减少的,儿女早已独立。降低一定的保额未必不可。所以用终身和70岁搭配是一种很好的思路。

四、轻症加不加?

1、轻症对家庭财务的影响,要比重症小,一般不至于毁灭性打击。有医疗险护航,也是可以的。

2、大部分重疾险已经绑定轻症,也不用选了。

3、但仍然建议选,因为轻症也会对收入能力造成影响,而且赔付标准低,能豁免,和重症基本不冲突。可以不都加,但至少要有一款重疾带上轻症。

五、缴费期怎么选?

1、请复习

保障类险种如何选择缴费期,3个案例一次看懂

2、对保障类险种来说,虽然长期缴费虽然总保费看起来多,但是杠杆高,而且保费受到通货膨胀的影响,到后期其实也在缩水。

3、但缴费期拉长的边际效应会递减。20年交,比10年交,杠杆几乎增加100%,但30年交,比20年交,杠杆就只增加30%,30年以上,缴费期再拉长的意义就很小了。而且不建议60岁之后的退休期还在继续交保费。

六、附加投保人豁免加不加?

1、投保人豁免,只能用在投保人和被保险人不是一个人的情况。比如先生给太太买,父亲给儿子买。

2、假设先生给太太买了一份20年交费的保单,附加了投保人豁免。先生在第3年发生身故/重疾/轻疾/全残,后面的17年保费,不用交了,保单继续正常有效。这就是投保人豁免。(具体豁免的内容以条款为准)

3、附加投保人豁免的好处是,一个人出问题,两张保单都能够起作用。它的本质,是给投保人同时买了一份寿险/重疾险/轻症险,所以附加豁免要另外加费。

4、附加投保人豁免,适合被保险人自己没有能力缴纳保费的情况。所以,单经济支柱家庭要特别注意。

5、但是,同样也存在其他风险,请看

讲故事|前夫把我的保险全退了

一个家庭的保障,应该是一个体系。包含了家庭成员的收入、负债、健康等诸多因素。

保险,不过是其中很小的一部分,本质是用工具来降低疾病和意外发生时的财务损失。

所以很多问题,不是靠保险就能解决的。

这些年我接触的高净值客户非常多,基本上都是钱多到下辈子也花不完的那种。跟他们交流多了,会生出一种感慨:

幸福感,主要还是来自于心态。

对任何人任何事来说,都存在风险,大小种类不同而已。很多时候,我们无法真正避免风险,只能转移风险。所以,当你运用一种方法去规避一种风险的时候,会带来另一种新的风险。如果选择错了方法,可能新的风险反而更大。

比方有很多人都想规避税务和债务,就用「代持」这种方式来处理资产,结果造成资产无法回流。

取舍之间见真章。

今天这两套方案,限于预算有限,1万块/年,要搞定三口人的各方面保障,有点捉襟见肘。

肯定有人会说,1万的预算也有点高,有没有更便宜的。

有,只买医疗险+意外险,每个人只要几百块。

毕竟每个百万医疗险,都可以消灭一个轻松筹。

但是,你的能力越大,生活水准越高,你害怕失去的东西越多,而梦想得到的也越多。

量力而为吧。大多数人,财商的提升速度,是赶不上钱包鼓起来的速度的。

这里是苦口婆心的公众号关哥说险(ID:ggshuoxian),保险意识的培养非一日之功,希望大家都能用好。欢迎多多点赞并转发。

相关阅读:

预算2万的三口家庭保险配置方案(2018年12月版)