潮汐社区

『千问千答』期权知识专项活动

自上周预告以来

在各大衍生品机构刮起了一阵风

将近20家机构勾搭我们

要参加此次活动千

为啥呢?

因为潮汐社区已经是

国内期权大咖的主要汇聚地

也是国内唯一能够将期权知识

全方位免费分享给大家的线上社区

今天,我们第一波期权内容推送

来自潮汐社区驻场机构一德期货的分享

更多内容请点击“阅读原文”哦

➤

Q1 USDA供需数据常常被投资者视为农产品价格的风向标,每逢报告发布窗口时期,农产品期货常常出现波动加剧的情况。随着期权工具的推出,似乎有了更多的操作机会。请问期权和期货有哪些区别?

智咖解答:

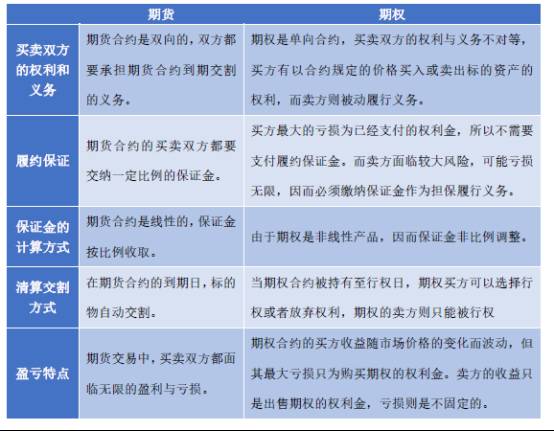

期货与期权都是目前国际金融市场中交易量巨大的金融产品,他们之间的区别主要体现在买卖双方的权利和义务、履约保证、保证金的计算方式、清算交割方式以及交易双方的盈亏特点上,具体如下:

➤

Q2 豆粕是制作牲畜与家禽饲料的主要原料,近年来,大批饲料加工生产企业入市套保提前锁定原料成本,以求规避价格大幅波动带来的风险。豆粕期权对他们来说,有哪些好处?

智咖解答:

期权与期货结合,可以满足企业多元化风险管理需求。具体来说可以:

降低资金成本:投资豆粕期权所需要的资金只是投资豆粕期货的一小部份,而且这种杠杆式的投资工具能让投资者更加有效地运用资金及分散投资。

对冲市场风险:当投资者希望为所持有的豆粕期货多头头寸对冲价格下跌风险时,运用豆粕期权进行买入看跌期权是其中一种可以对冲豆粕期货下跌风险的方法。

增加买卖收益:当投资者持有豆粕期货多头头寸,他可卖出较高行权价的看涨期权为自己的投资增加收益。若期权到期前豆粕期货价格低于行权价,期权未被行权,投资者便可赚取卖出看涨期权所得权利金。若在到期前豆粕期货价格高于行权价,期权会被行权,投资者可以按期权的责任以该较高行权价卖出手上的豆粕期货头寸进行套利。

锁定账面利润:当投资者手里持有的豆粕期货多头头寸已有账面利润,但开始对豆粕期货的前景感到不明朗,投资者可以继续持有豆粕期货头寸来博取潜在的上升空间;同时利用一部份豆粕期货的账面利润买入看跌期权,锁定利润。

➤

Q3 对于期权交易这个新品种来说,大部分投资者还是比较陌生的,您能介绍一下主要有什么风险吗?

智咖解答:

杠杆风险:期权交易采用保证金交易的方式,投资者的潜在损失和收益都可能成倍放大,尤其是卖出开仓期权的投资者面临的损失总额可能超过其支付的全部初始保证金以及追加的保证金,具有杠杆性风险。

价格波动的风险:投资者在参与期权交易时,应当关注期货市场的价格波动、豆粕期权的价格波动和其他市场风险以及可能造成的损失。

合约到期权利失效的风险:投资者应当关注期权合约的最后交易日。如果期权的买方在合约最后交易日没有行权,那么,由于期权价值在到期后将归零,合约权利将失效,所以,在这里,提示投资者应当关注在所持有合约到期日前是否行权,否则期权买方可能会损失掉付出的所有权利金以及可能获得的收益。

➤

Q4 在下单之前,豆粕期权的投资者必须对交易结算规则有一定的了解,您能挑关键的介绍一下吗?

智咖解答:

豆粕期权1手(10吨)期货合约为交易单位,最小变动价位0.5元/吨,涨跌停板幅度与期货的相同。与豆粕期货合约交易时间一致,豆粕期权的首个挂盘合约月份为2017年7月,即首批挂盘的期权合约月份为2017年7月、8月、9月、11月、12月,以及2018年1月、3月。最后交易日是标的期货合约交割月份前一个月的第五个交易日。

在挂盘基准价方面,大商所根据BAW美式期货期权定价模型计算新上市期权合约的挂盘基准价。新上市合约的挂盘基准价于上市前一个交易日结算后,通过会员服务系统随结算数据一同发布,也可通过大商所网站查询。

对于交易指令方面,豆粕期权合约上市初期仅提供限价指令和限价止损(盈)指令,每次最大下单数量为100手,暂不提供期权市价单指令。

交易所对持仓限额管理也设置了较为严格的要求,期权合约与期货合约不合并限仓。非期货公司会员和客户持有的某月份期权合约中所有看涨期权的买持仓量和看跌期权的卖持仓量之和、看跌期权的买持仓量和看涨期权的卖持仓量之和,上市初期分别不超过300手。具有实际控制关系的账户按照一个账户管理。

行权价格方面,大商所规定范围应覆盖其标的期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。期权行权价格的不同,行权价格间距也有不同,期权行权价格不高于2000元/吨时,行权价格间距为25元/吨;期权行权价格在2000元/吨至5000元/吨之间时,行权价格间距为50元/吨;期权行权价格大于5000元/吨时,行权价格间距为100元/吨。

手续费方面,期权交易、行权/履约手续费1元/手,行权/履约收取手续费,行权/履约后期货开仓不收取手续费。

➤

Q5 继豆粕期权之后,白糖期权也甜蜜上市。两个期权品种的交易结算规则各有差异,既有相同的地方也有不同的地方,您能再介绍一下白糖的交易结算规则吗?

智咖解答:

白糖期权1手(10吨)期货合约为交易单位,最小变动价位0.5元/吨,涨跌停板幅度与期货的相同。与白糖期货合约交易时间一致,合约月份为1月、3月、5月、7月、9月、11月。最后交易日是标的期货合约交割月份前两个月的倒数第五个交易日。

对于交易指令方面,白糖期权的限价、市价、套利指令的每次最大下单量同期货规定,初期最大下单量限价单20手,做市商最低10手,市价2手。

限仓方面,上市初期单边持仓限额为200手。投机+套利+套保

行权价格方面,以白糖期货前一交易日结算价为基准,按行权价格间距挂出5个实值期权、1个平值期权、5个虚值期权。期权行权价格的不同,行权价格间距也有不同,期权行权价格不高于3000元/吨时,行权价格间距为50元/吨;期权行权价格在3000元/吨至10000元/吨之间时,行权价格间距为100元/吨;期权行权价格大于10000元/吨时,行权价格间距为200元/吨。

手续费方面,期权交易手续费与期货手续费同,行权/履约不收取手续费,行权后期货开仓收取手续费。

➤

Q6 我目前手上持有豆粕期货多头头寸,价格为3100元,我认为短期内上涨的空间不大,但是再看远一点有望涨至3200元附近,我想在那时平仓,所以一直被动持有期货头寸。这样的情况,能采取什么样的豆粕期权策略来增加收入呢?

智咖解答:

备兑豆粕看涨期权策略可以满足您的需求,具体的做法:只需以40元的价格(权利金)卖出1份行权价格为3200元的豆粕看涨期权。

通过卖出豆粕看涨期权您获得了40元的权利金,增加了额外收入。如果豆粕期货价格真的如您所愿,小幅上涨,涨到了3200元,豆粕看涨期权会被行权,相当于您以3200元的心理价位将豆粕期货卖出平仓。