■特别关注:

工业增加值与PPI视角下的量价分析

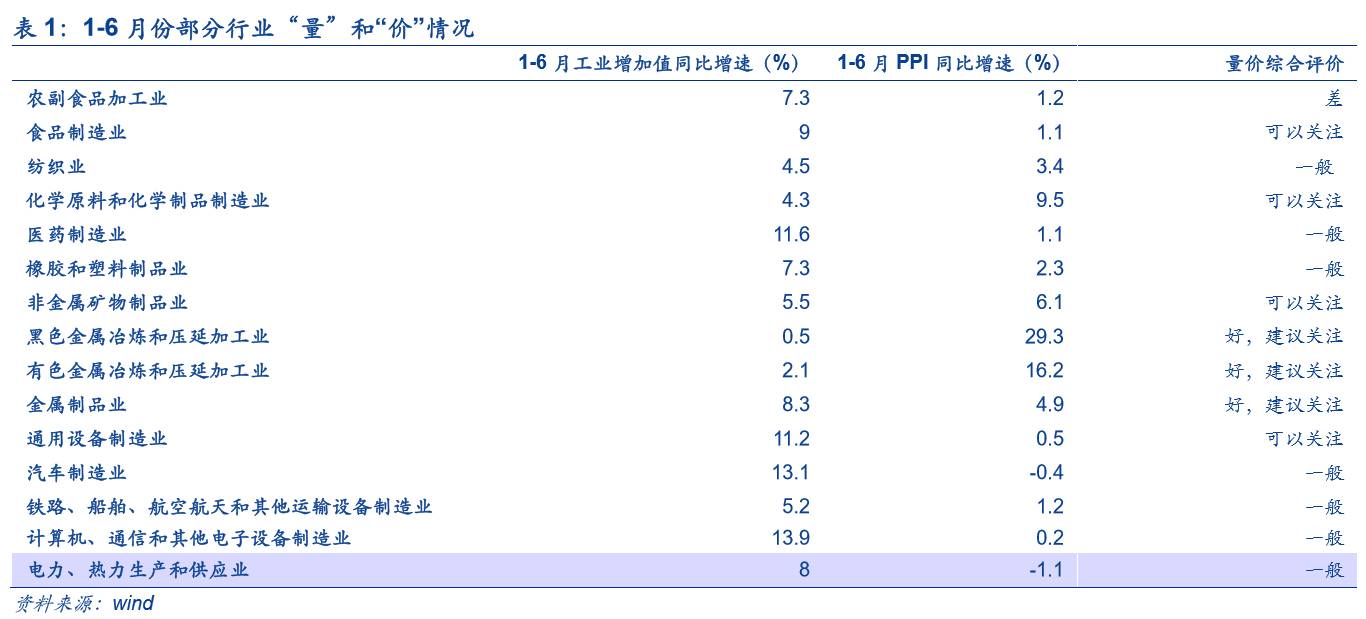

一般认为,

工业增加值同比增速反映量的变动趋势,PPI同比增速则反映价格的变动趋势

,我们希望通过结合两者分析各行业间的量价关系以及营收的大致情况。具体而言,基于统计局公布的行业划分标准,根据7月17日最新公布的数据,我们进行大致的推测,可以发现:

2017H1靠近上游的行业PPI普遍较高,工业增加值较低,营收情况与“价”的关系更为紧密;靠近下游的行业PPI普遍较低,工业增加值较高,营收情况与“量”的关系更为密切

。结合上半年的情况,我们认为2017H1黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业、金属制品业的营收状况较好,建议关注;

食品制造业、化学原料和化学制品制造业、非金属矿物制品业、通用设备制造业可以关注

。

■上游行业:上周动力煤价格继续上涨

高温持续,六大发电集团本周日均耗煤量环比上涨13.42%,动力煤价格支撑较强。

供给受限叠加旺季需求,我们预计短期煤价预计仍将小幅上涨。

■中游行业:

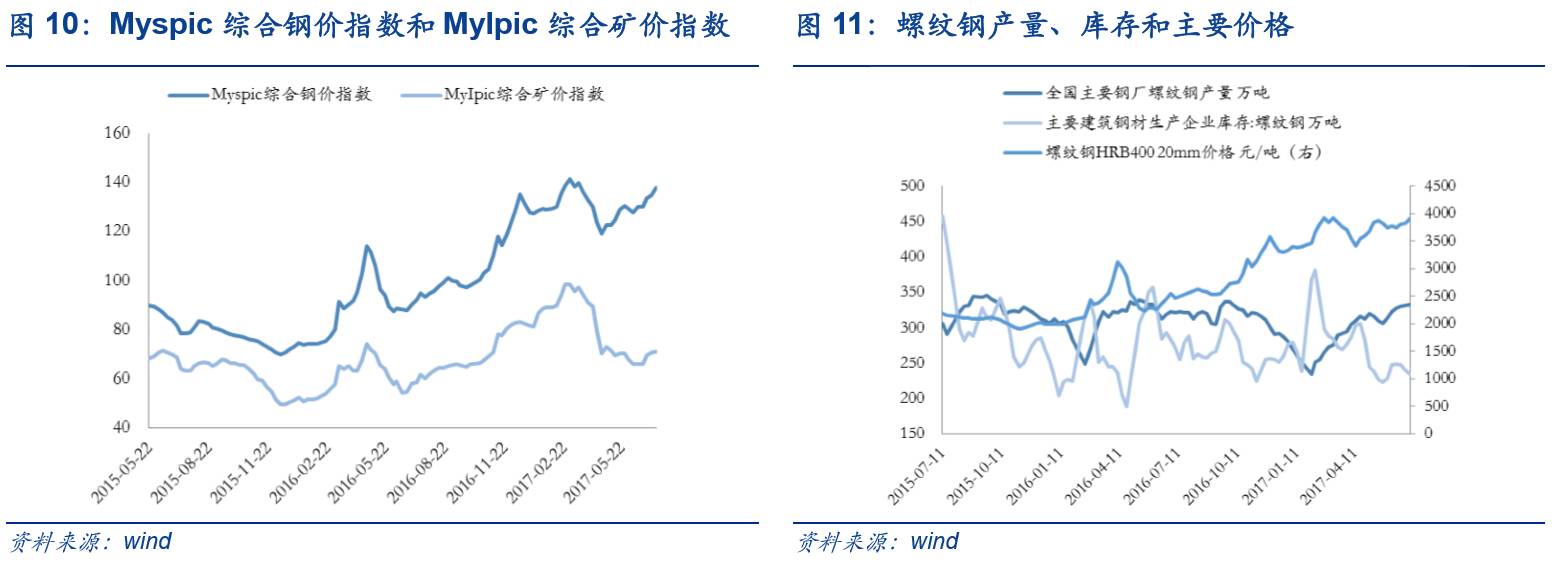

上周钢价矿价持续上涨,钢厂库存持续下滑

Myspic综合钢价指数环比上涨2.49%,MyIpic综合矿价指数环比上涨0.99%。

去产能和取缔“地条钢”持续推进价格回升

;除此之外,

钢铁行业将执行排污新规,排污许可管理带来的成本上涨也导致钢价继续上升

。库存端,钢厂螺纹钢库存234.51万吨(7月5日),环比下跌1.97%,现仍处于库存去化的格局,

库存下降进一步推动钢价上涨,预计本周螺纹钢价格继续小幅上涨。

■下游行业:

上周电子行业指数集体上涨

上周台湾电子行业指数、半导体行业指数、费城半导体指数分别上涨1.91%、3.00%、4.68%。电子行业按PC、智能手机、汽车电子的发展路线趋势明晰,智能手机为消费电子主力,汽车电子产业链崛起。下半年消费电子进入传统旺季,包括苹果、非苹果、国产手机,

所有配套零组件都已全面启动,半导体封测受益政策扶持,Q3持续看好电子行业高景气。

■风险提示:经济增长不及预期;地缘政治风险;通胀超预期

一般认为,

工业增加值同比增速反映量的变动趋势,PPI同比增速则反映价格的变动趋势

,我们希望通过结合两者分析各行业间的量价关系以及营收的大致情况。具体而言,基于统计局公布的行业划分标准,根据7月17日最新公布的数据,我们进行大致的推测,可以发现:

2017H1靠近上游的行业PPI普遍较高,工业增加值较低,营收情况与“价”的关系更为紧密;靠近下游的行业PPI普遍较低,工业增加值较高,营收情况与“量”的关系更为密切

。结合上半年的情况,我们认为2017H1黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业、金属制品业的营收状况较好,建议关注;

食品制造业、化学原料和化学制品制造业、非金属矿物制品业、通用设备制造业可以关注

。

Ø

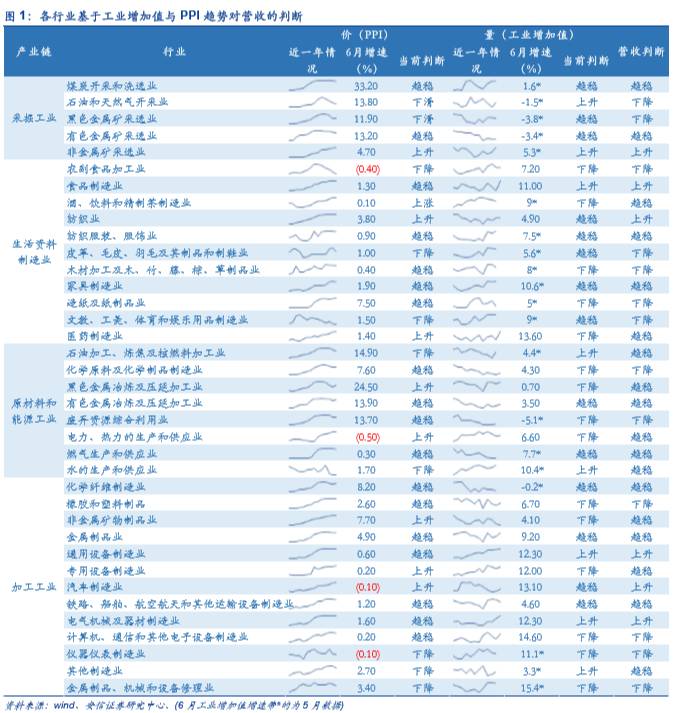

上游采掘工业方面:PPI高位,工业增加值低位,价是盈利关键因素。

资源品价格对于行业的营收影响十分关键(营收与PPI同比相关系数平均达到0.74)。上半年的采掘工业PPI普遍处于高位,6月煤炭、石油、黑色金属、有色和非金属采矿业的PPI增速分别达到33.2%、13.8%、11.9%、13.2%、4.7%。同时,量对于采掘工业的影响较小(营收与工业增加值同比相关系数为0.18),6月工业增加值分别为1.6%、-1.5%,-3.8%,-3.4%,5.3%,低于全行业7.6%的平均水平。结合年初至今的数据情况,

采掘工业整体呈现量跌价升的趋势

,我们认为

上半年煤炭开采、石油开采、黑色金属开采、有色开采、非金属采矿行业的营收均有改善。

Ø

上游原材料和能源工业:资源品行业盈利收益于价格上涨,公用事业行业依靠量的提升。

上半年石油冶炼、化学冶炼、黑色金属冶炼、有色冶炼的PPI明显高于平均水平,6月分别达到14.9%、7.6%、24.5%、13.9%、13.7%。

考虑到营收改善逻辑与上游采掘工业相同

(营收与PPI同比相关系数平均达到0.66),

预计上半年营收大幅改善

;同时供给端的收缩体现在低于平均水平工业增加值上,6月各细分行业分别为4.4%、4.3%、0.7%、3.5%。此外,

水电燃气等公用事业的盈利由于政策限价等因素影响,主要取决于量。

17年上半年经济运行稳定(2017年Q1和Q2GDP同比增长分别为6.9%、6.9%),

对于公用事业的需求稳定向好

(1-6月同比增长8.1%),6月电力热力、燃气、水供应行业工业增加值分别为6.6%、7.7%和10.4%,

预计上半年盈利情况保持此前水平

。

Ø

中游加工工业:受益因素分化,中游盈利或较弱。

PPI对中游加工业营收的传导效果较差

(营收与PPI同比相关系数平均达到0.32),上半年PPI增速靠前的化学、橡胶、金属制品与分金属矿物制品行业价格不见明显上涨,6月PPI分别为8.2%、2.6%、7.7%和4.9%;同时,上半年量也未有显著提升,6月工业增加值分别为-0.2%、6.67%、4.1%和9.2%。我们认为

中游整体营收情况可能没有想象中那么好,其中部分靠近下游行业或将受益于量的提升成为结构性亮点。

例如上半年金属制品机械和设备修理、计算机通信和电子设备、汽车制造业、电气机械及器材行业的行业增加值上涨明显,6月分别为15.4%、14.6%、13.1%和12.3%,

处于全行业的前列水平。

Ø

下游生活资料制造业:PPI低位,工业增加值高位,量是盈利关键因素。

除了纸价暴涨导致6月造纸行业PPI达7.5%外,下游行业的PPI均显著低于6月平均水平5.5%。

PPI对于下游行业营收影响并不显著

(营收与PPI同比相关系数平均达到0.32,与CPI关系会更大),

量的影响更为关键

(营收与工业增加值同比相关系数为0.80)。具体而言,下游各行业的工业增加值整体处于中等偏下位置,次于部分中游行业,6月工业增加值增速靠前的行业有医药、食品、家居、酒茶饮料,分别为13.6%、11%、10.6%和9%。结合CPI来看,

我们认为下游整体营收情况较为一般,一方面是由于价格的走平(PPI与CPI均表现平稳),另一方面在于量没有向上突破,工业增加值靠前的部分行业或成为结构性亮点。

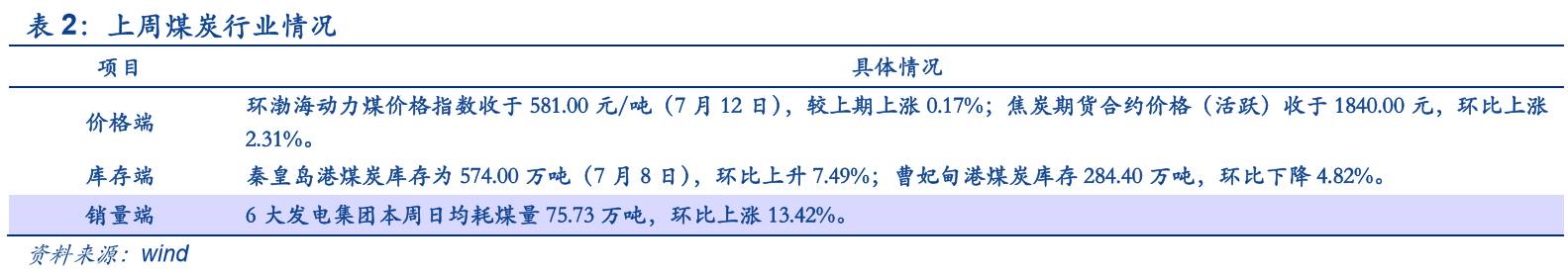

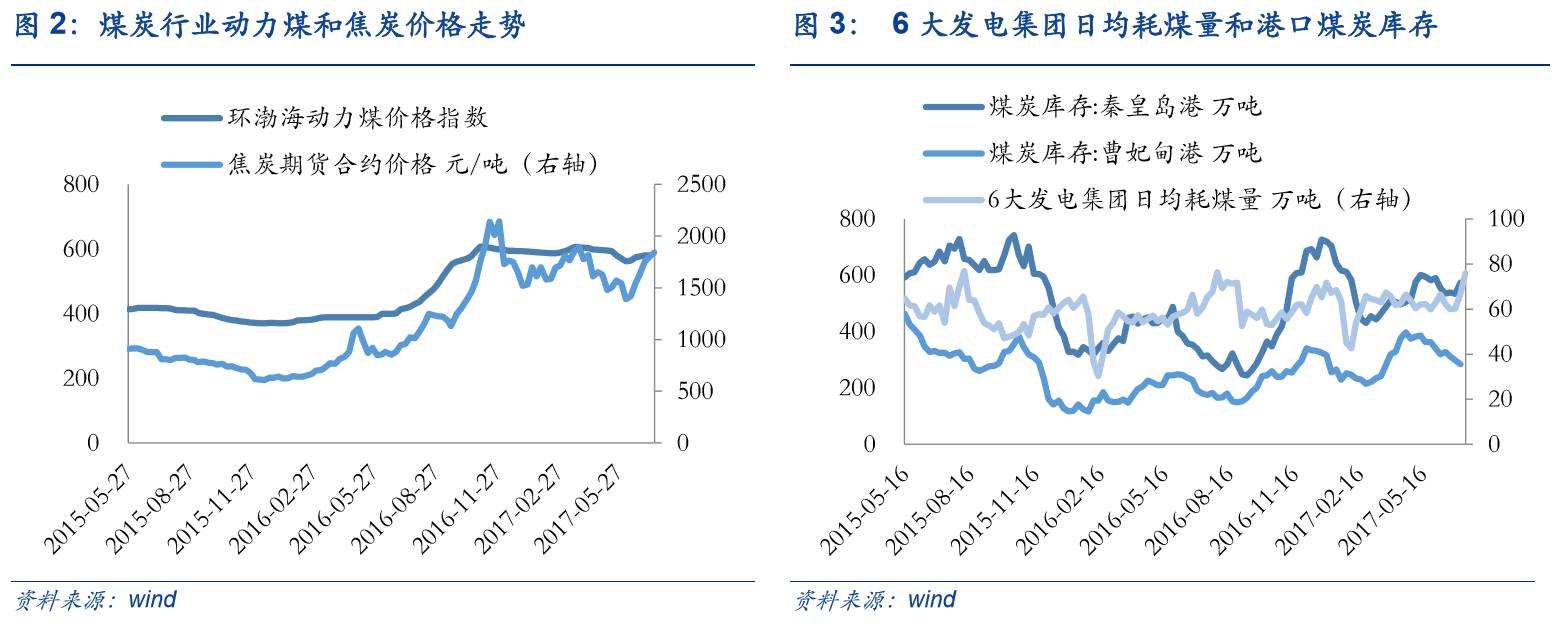

1.1.煤炭行业:上周动力煤价格持续上涨

上周动力煤价格持续上涨,焦炭价格继续回升。

上周环渤海动力煤价格指数较上期再度上涨0.17%,焦炭期货合约价格(活跃)环比上涨2.31%。高温持续,六大发电集团本周日均耗煤量环比上涨13.42%,动力煤价格支撑较强。

供给受限叠加旺季需

求,我们预计短期煤价预计仍将小幅上涨。

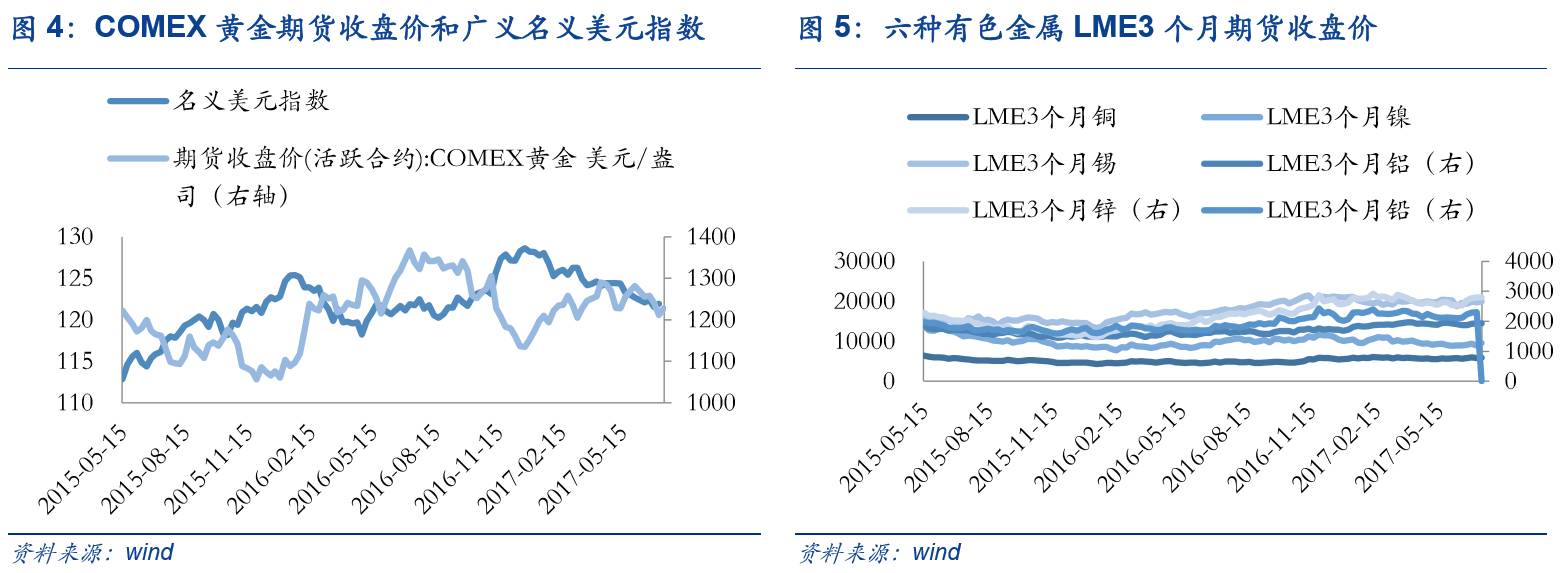

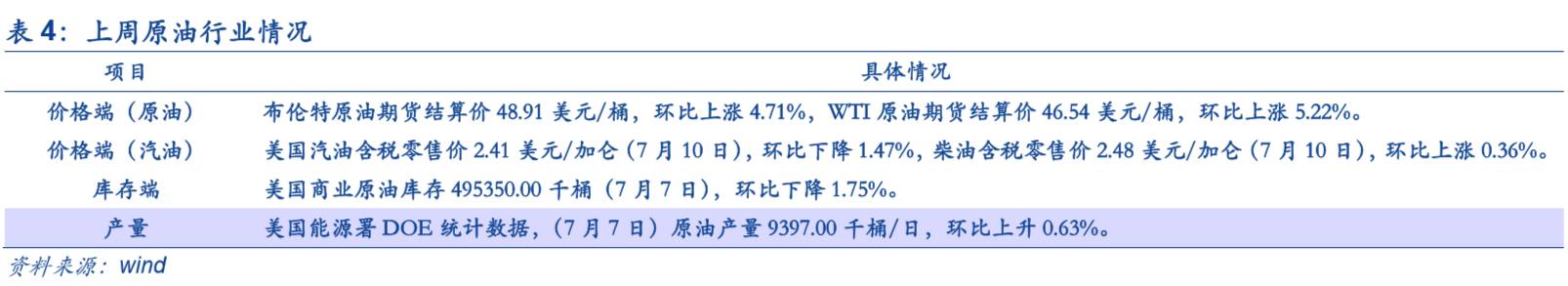

1.2.有色行业:上周金价回升,镍价显著上涨。

上周金价回升,镍价显著上涨。

COMEX黄金收于1228.00美元/盎司,环比上涨1.33%。有色内部继续分化,锌价上涨0.11%,铅价上涨0.78%,铜价下跌1.66%,铝价下跌0.26%,锡价上涨1.09%,镍价则大幅回升6.18%。其中,

库存持续下滑支撑铅锌价走强

,

美元企稳对铜价形成压力

,

原油价格上涨带动镍价反转

。

考虑到

供给增加需求尚无改善

,预计本周

镍价持续承压

,

黄金整体保持震荡

。

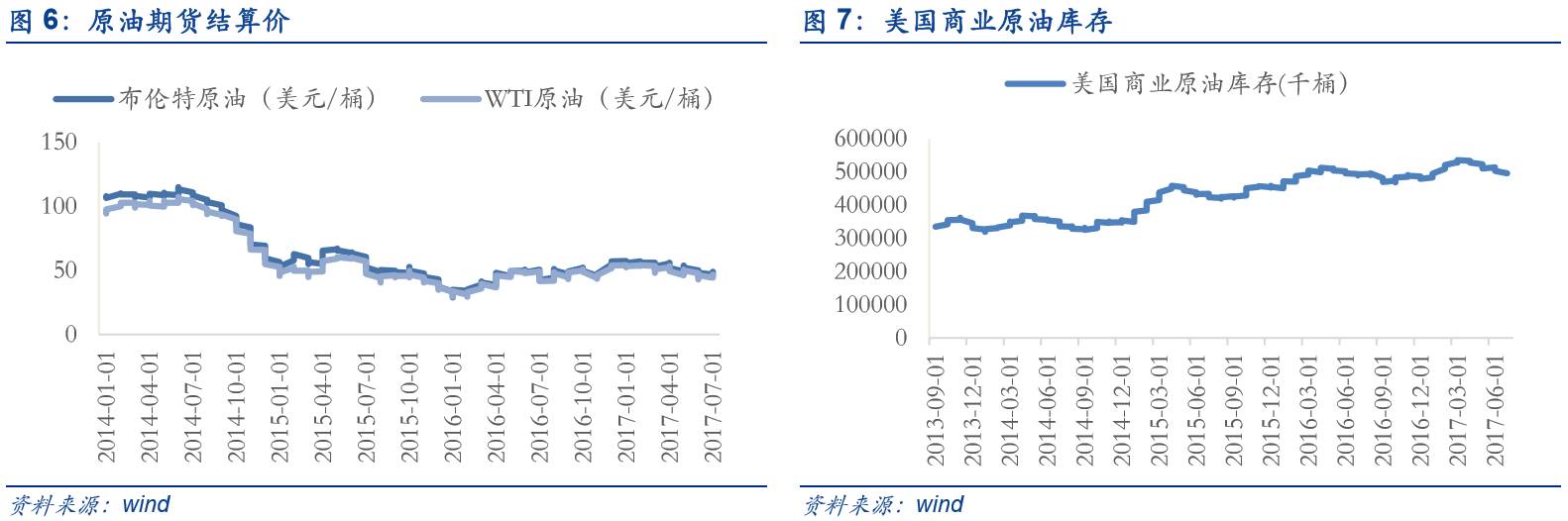

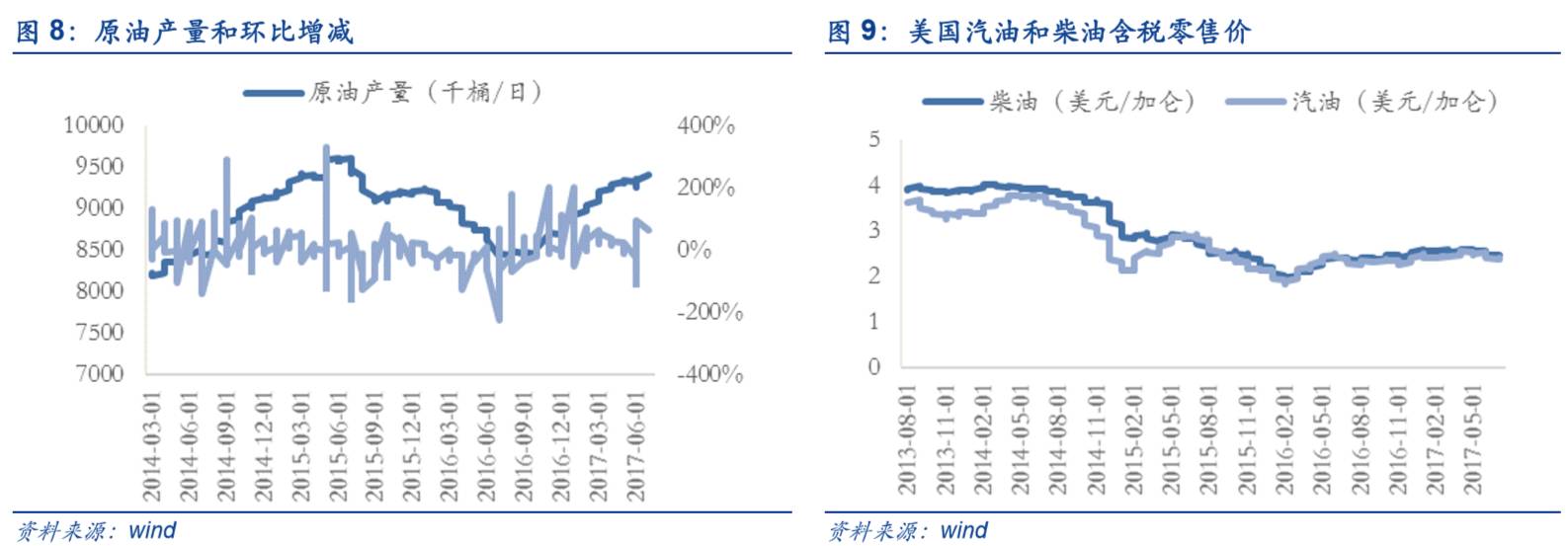

1.3. 石油石化行业:上周原油价格大涨

上周原油价格大涨。

全球原油供给稳定增长,美国原油产量继续上升,7月7日当周原油产量9397.00千桶/日,环比小幅上升0.63%。原油库存周期性下降、美元走弱趋稳带动油价上涨,上周布伦特原油期货结算价环比上涨4.71%,WTI原油期货结算价环比上涨5.22%。

考虑到OPEC减产协议或难为继,预计本周原油价格保持震荡。

2.1. 钢铁行业:上周钢价矿价持续上涨

上周钢价矿价持续上涨,钢厂库存持续下滑。

My

spic综合钢价指数环比上涨2.49%,MyIpic综合矿价指数环比上涨0.99%。

去产能和取缔“地条钢”持续推进价格回升

;除此之外,

钢铁行业将执行排污新规

,

排污许可管理带来的成本上涨也导致钢价继续上升

。库存端,钢厂螺纹钢库存234.51万吨(7月5日),环比下跌1.97%,现仍处于库存去化的格局,

库存下降进一步推动钢价上涨,预计本周螺纹钢价格继续小幅上涨。

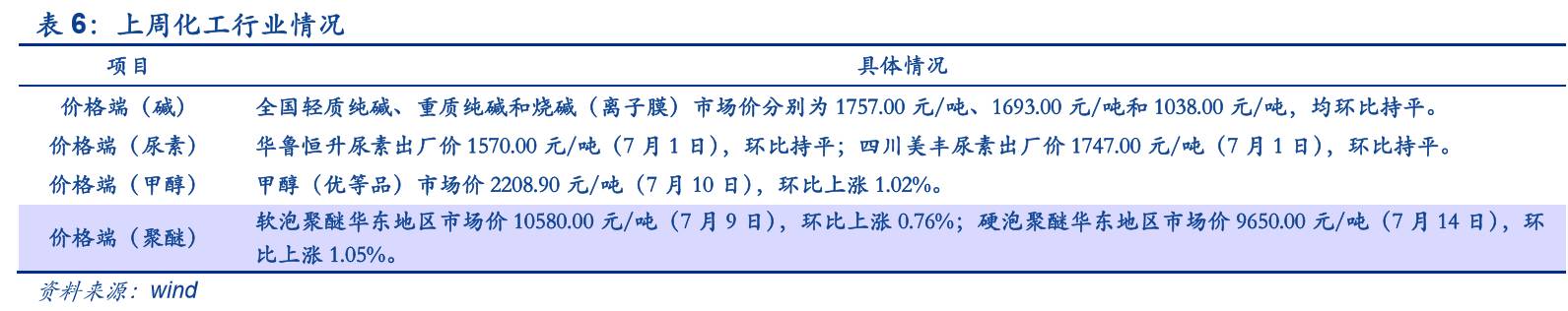

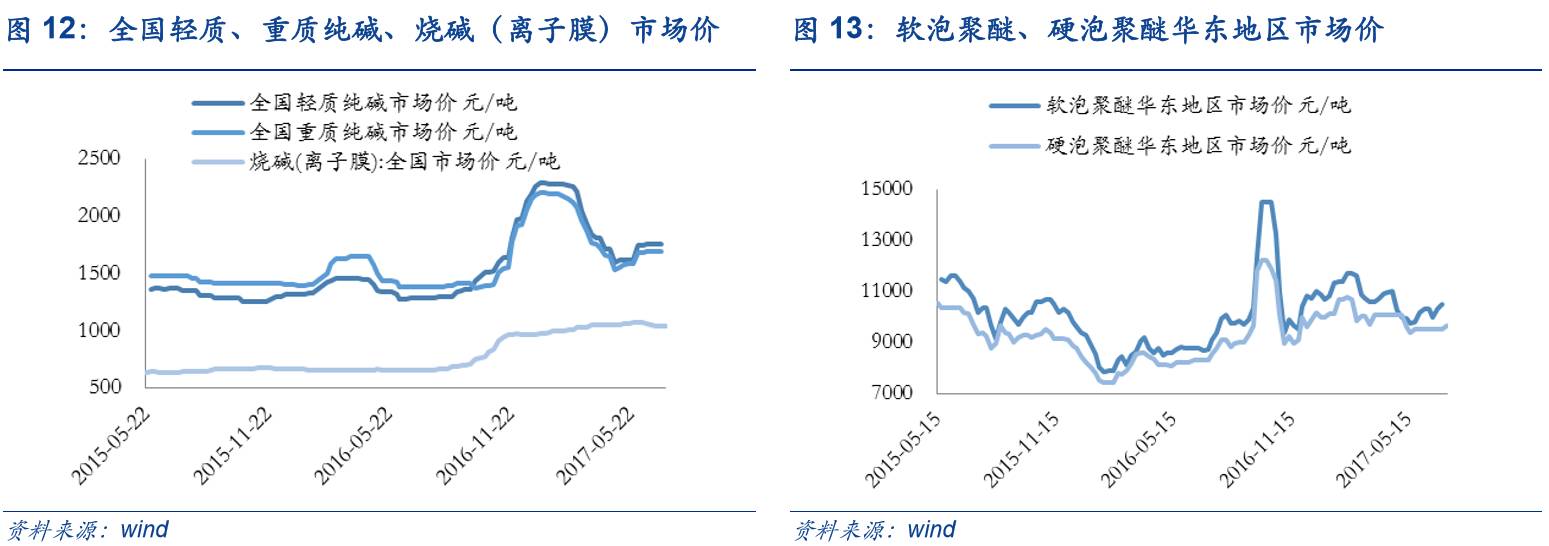

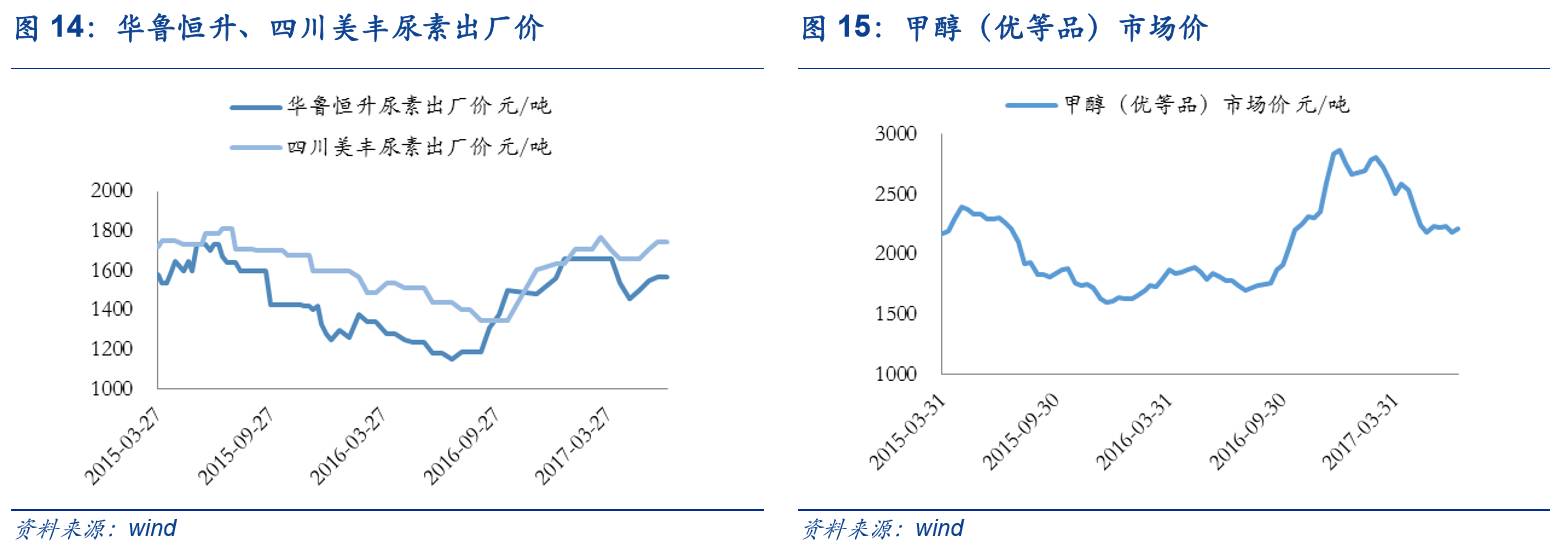

2.2. 化工行业:上周聚醚价格上涨

上周聚醚价格上涨,纯碱烧碱价格持平。

上周纯碱和烧碱(离子膜)价格较前期均持平,软泡聚醚和硬泡聚醚价格分别上涨0.76%和1.05%。

作为聚醚原料的环氧丙烷供应量偏紧,原料价格上涨促使聚醚价格上涨。

同时,

未来纯碱价格依旧看涨,下游需求良好,行业景气向好

。此外,甲醇价格上涨,较上周涨幅1.02%。考虑到

MTO大力推进以及制烯烃需求带动

,我们预计

三季度化工品在需求增长超预期下价格或整体上行

。

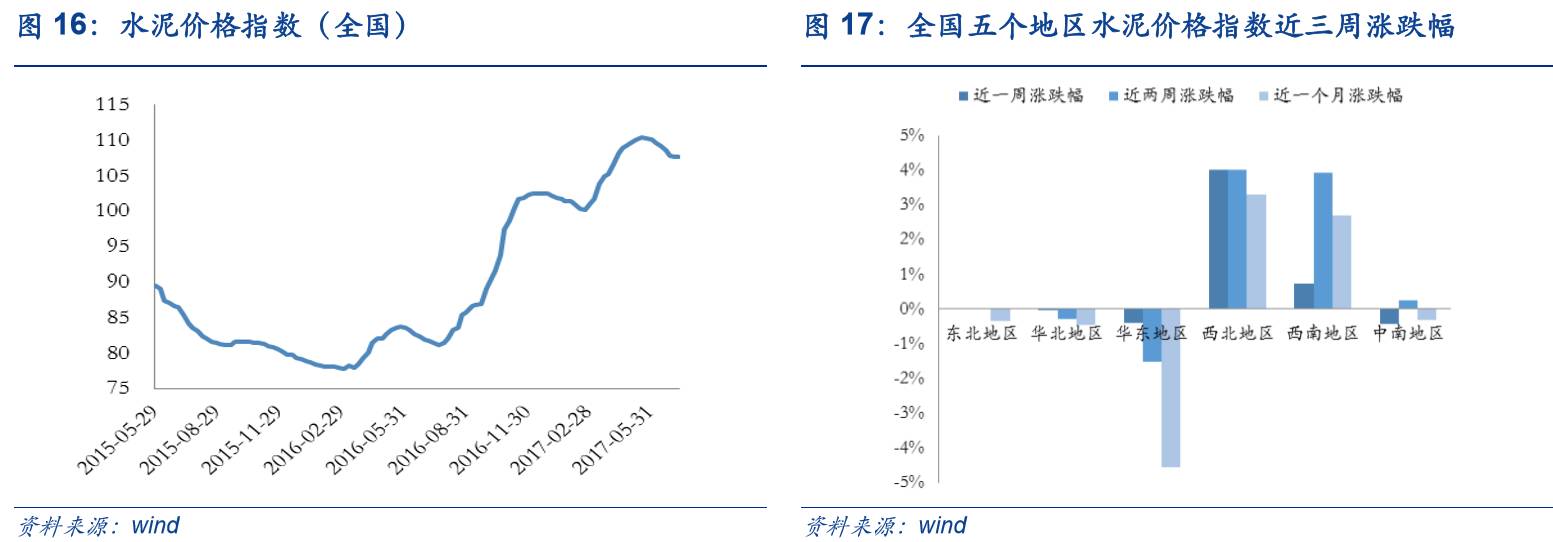

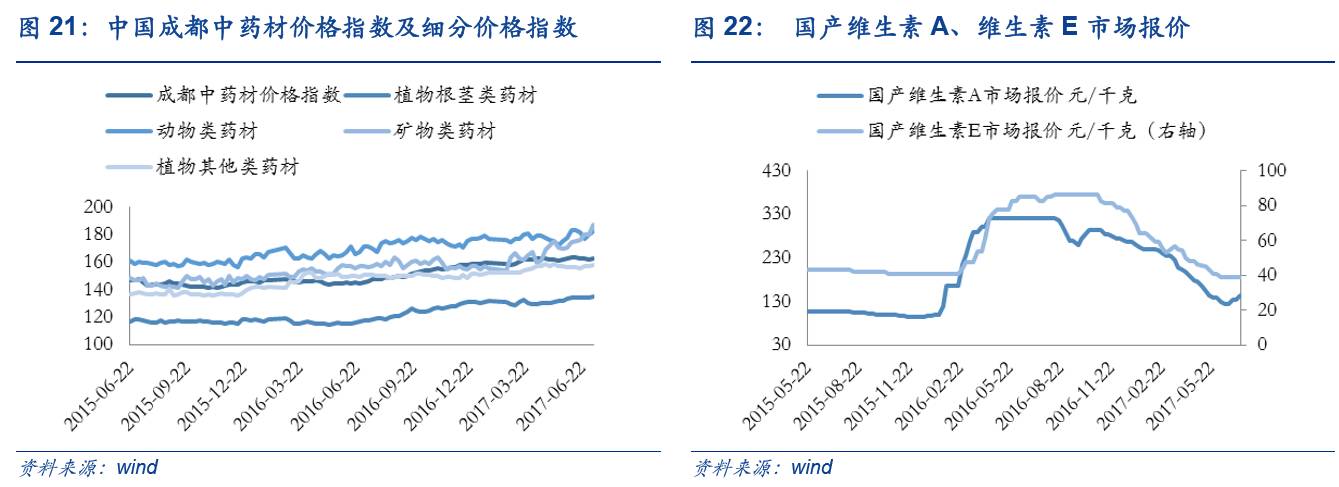

2.3. 建材行业:上周西北地区水泥价格大涨

上周西北地区水泥价格指数大涨,浮法玻璃小幅下调。

上周东北、华北、华东、西北、西南和中南地区的水泥价格指数环比水平分别为持平、下降0.03%、下降0.40%、上涨4.00%、上涨0.73%和下降0.45%。其中,

西北地区在水泥销售淡季错峰生产再次引发价格上涨

,陕西等地(7月12日)多家水泥厂上调水泥价格50元/吨。此外,浮法玻璃现货均价环比小幅下降0.14%。由于高温和雨季暂未结束,不利于玻璃仓储,

终端需求不足导致价格下降,预计本周玻璃价格小幅走弱。

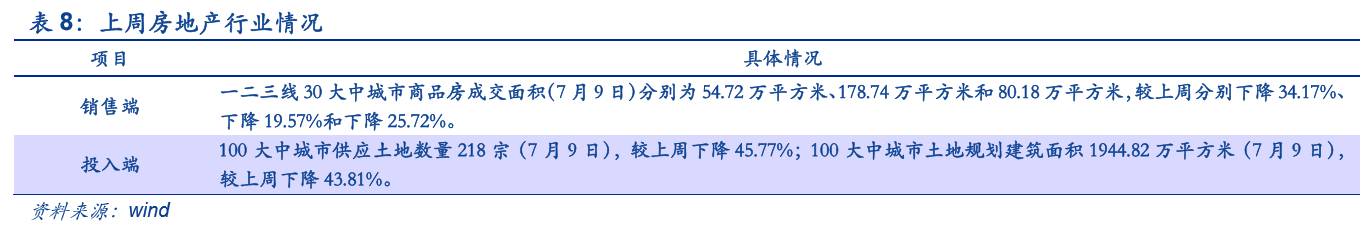

3.1. 房地产行业:上周房市成交全线回落

上周一、二、三线房地产成交面积全线回落。

在经历了一周的全线上涨后,上周一、二、三线城市商品房成交面积大幅下降,较上周分别下降34.17%、19.57%和25.72%。同时,上周100大中城市土地供给和土地规划面积也大幅减少,环比分别下降45.77%和43.81%。

上周金融工作会议在京召开,会议明确强调要关注地产和金融的交叉风险。因此,我们

预计地产调控大概率仍将维持高压状态

,

一二线核心城市放松空间较小,整体依然维持价稳量缩的判断。

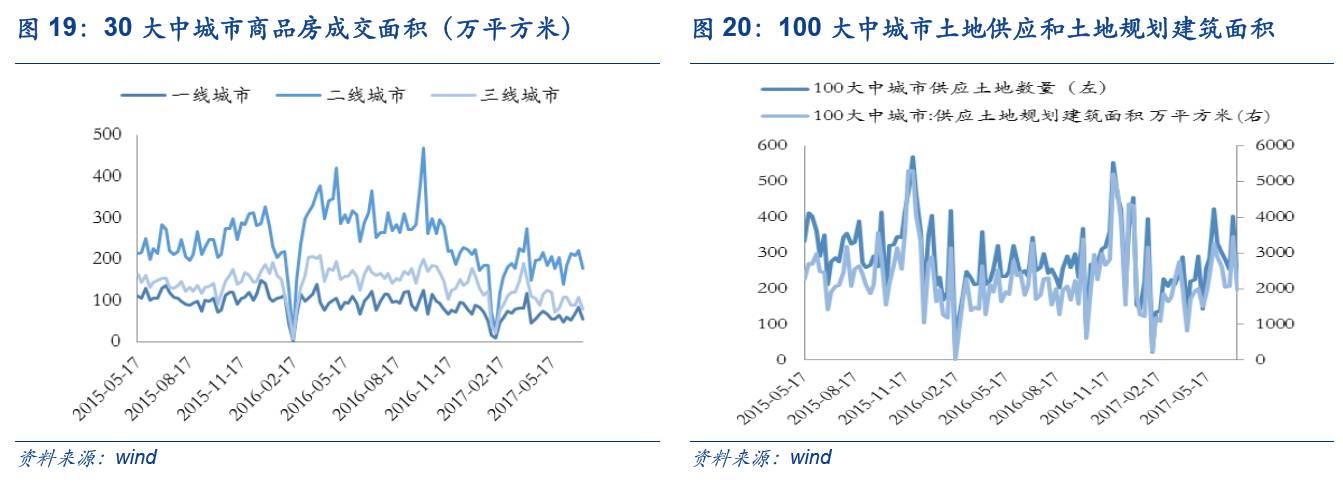

3.2. 医药行业:上周中药材价格普遍上涨

上周中国成都中药材价格指数上涨,矿物类药材和VA价格大涨。

上周中药材市场价格普遍上涨,成都中药材价格指数上涨0.51%,植物根茎类、动物类药材、矿物类药材和植物其他类药材分别上涨0.25%、1.30%、4.05%和0.22%。中药材价格普遍上涨的原因主要是

7月初中医药法的实施以及中药材追溯的全面开展

,中医药法对医药质量的要求使医药成本上升,追溯体系的建立使中药材产地趋于集中。此外,

VA价格处于历史低位

,

VD3价格近期强势上涨对VA价格影响较强,企业提价意愿强烈

。

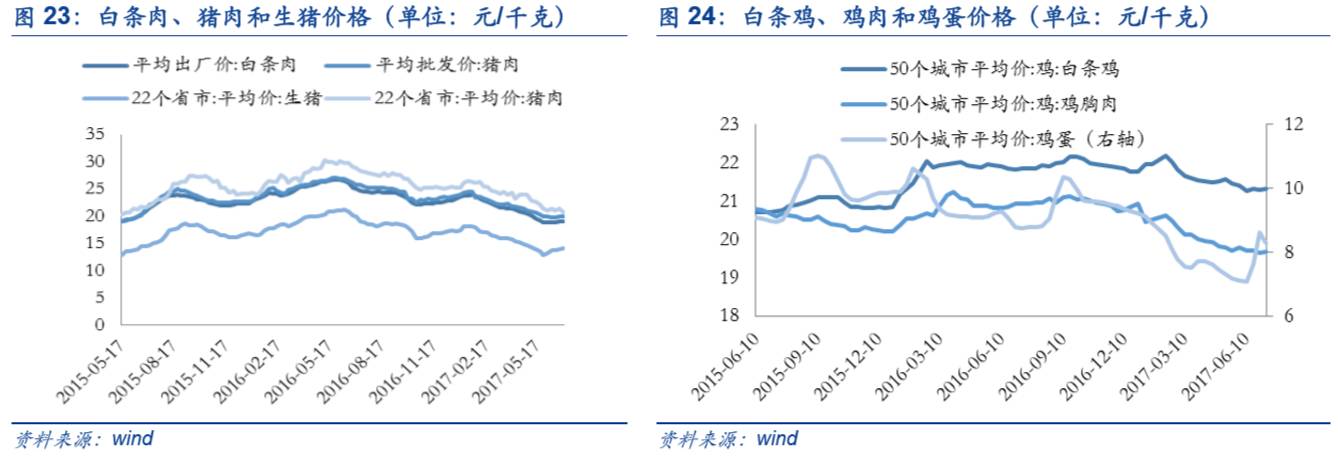

3.3. 农林牧渔业行业:上周猪肉价格跌至新低

上周猪肉价格大幅下跌,鸡肉价格略微上涨。

上周猪肉平均价下跌2.95%至20.76元/公斤,

为2015年来猪肉价格新低

;白条肉出厂平均价格和猪肉平均批发价小幅波动,我们认为

猪肉价格上涨还需等待行业周期拐点到来

。同时,七月上旬50个城市白条鸡、鸡胸肉和鸡蛋平均价(7月10日)分别上涨0.14%、上涨0.05%、下降3.95%。七月以后连续高温天气,

鸡蛋消费进入淡季

,加之

六月鸡蛋价格持续高增长

,

使得现阶段鸡蛋供大于求,价格有所回落

。

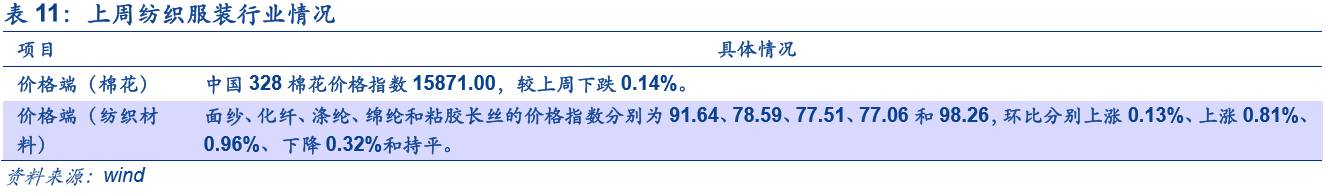

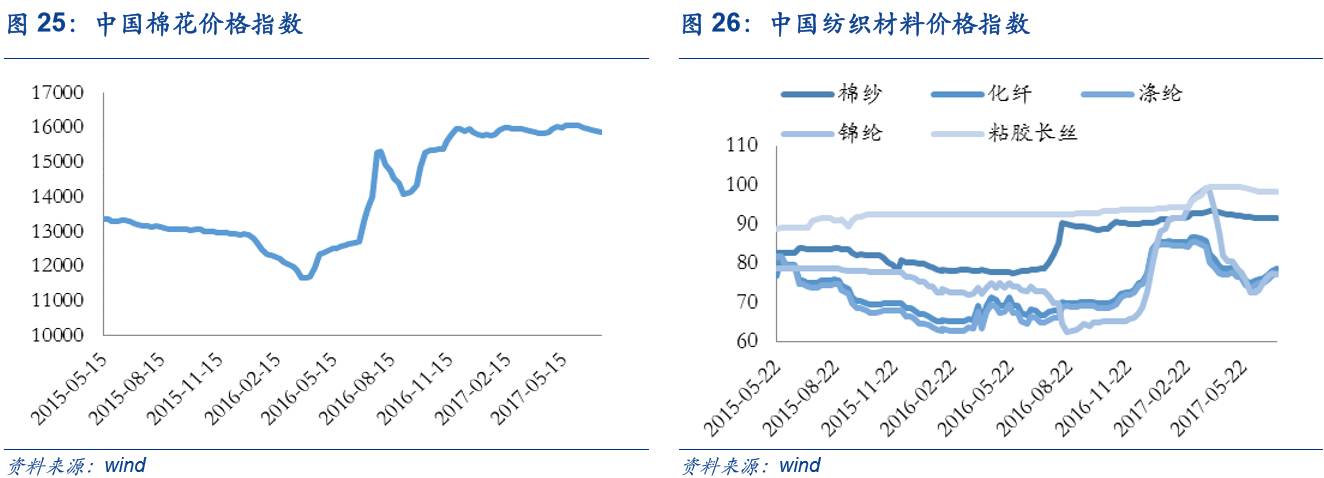

3.4. 纺织服装行业:上周棉花指数持续下跌

上周棉花价格指数继续回落。

上周棉花价格小幅下跌0.14%,仍在高位。行业去库存趋势未变,棉价将继续处于缓慢下行通道中。长期来看,去库存顺利进行将带来棉价的长期上涨。其他纺织材料普遍小幅上涨,随着纺织服装行业出口稳定增长和景气持续改善(2017年6月我国纺织品服装出口243.54亿美元,同增3.08%,其中纺织品出口同增7.10%、服装增0.59%,1~6月累计均同比正增长),对纺织材料需求有所增长,

预计未来价格保持稳定态势

;同时,

结合外需回暖、低基数效应、人民币汇率等因素,看好我国纺服全年出口。

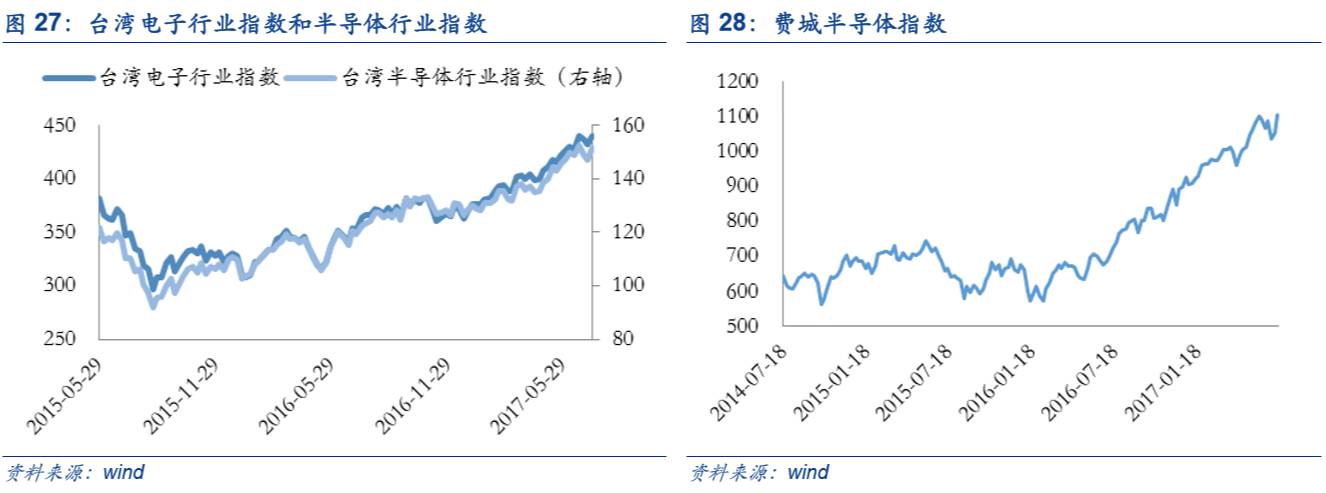

3.5. 电子行业:上周电子行业指数集体上涨

上周电子行业指数集体上涨。

上周台湾电子行业指数、半导体行业指数、费城半导体指数分别上涨1.91%、3.00%、4.68%。电子行业按PC、智能手机、汽车电子的发展路线趋势明晰,智能手机为消费电子主力,汽车电子产业链崛起。

下半年消费电子进入传统旺季

,包括苹果、非苹果、国产手机,

所有配套零组件都已全面启动,半导体封测受益政策扶持,Q3持续看好电子行业高景气。

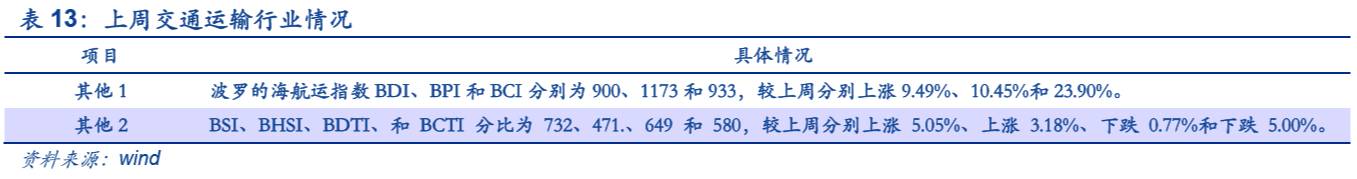

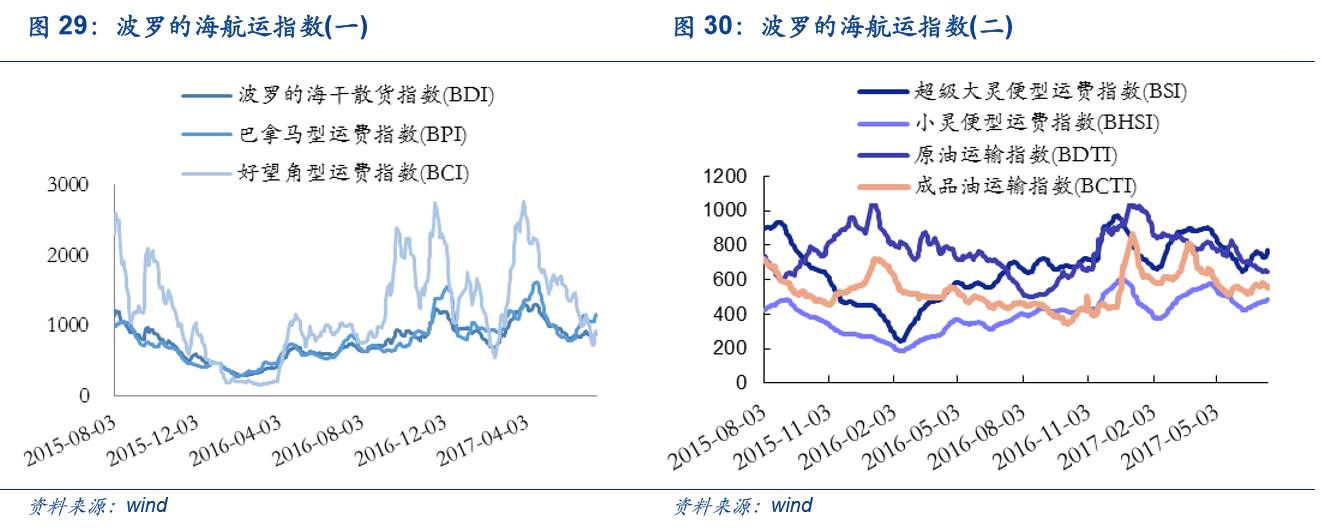

3.6. 交通运输行业:上周波罗的海航海指数普遍上涨

上周波罗的海航海指数普遍上涨。

上周BDI、 BPI、BCI分别上涨9.49%、10.45%和23.90%,BCI大幅回升。传统淡季二季度结束,BDI有望开启上涨通道,介于目前全球宏观经济回暖趋势不变,

波罗的海行运指数大概率延续震荡上升行情

。BSI、BHSI、BCTI、BDTI涨跌互现,较上周分别5.05%、上涨3.18%、下跌0.77%和下跌5.00%。

受欧美经济走强影响,集运需求平稳增长,集运市场有所回暖

。国内方面:

近期交通运输部将修订出台《港口收费计费办法》,港口收费降低进一步利好航运

。

感谢实习生李一弘、赵琦对本文的贡献。