近一年来,电力设备新能源行业新股上市较多,国君电新团队为您解读,新股系列之十四:百达精工(603331.SH),

汽车零部件业务走出成长股路径,营收六年翻五倍。

1. 汽车零部件业务走出成长股路径,营收六年翻五倍

1.1 主营业务与属性定位

公司主营家电领域压缩机零部件、汽车发电机与制动零部件,

2017

年压缩机零部件营收占比

54.7%

,毛利占比

72.3

%;汽车零部件营收占比

34.5%

,毛利占比

24.7%

。

2017

年海外营收占比

20%

,压缩机零部件业务以内销为主,汽车零部件以出口为主,产品面向欧美市场。

业务定位及属性

业务定位及属性

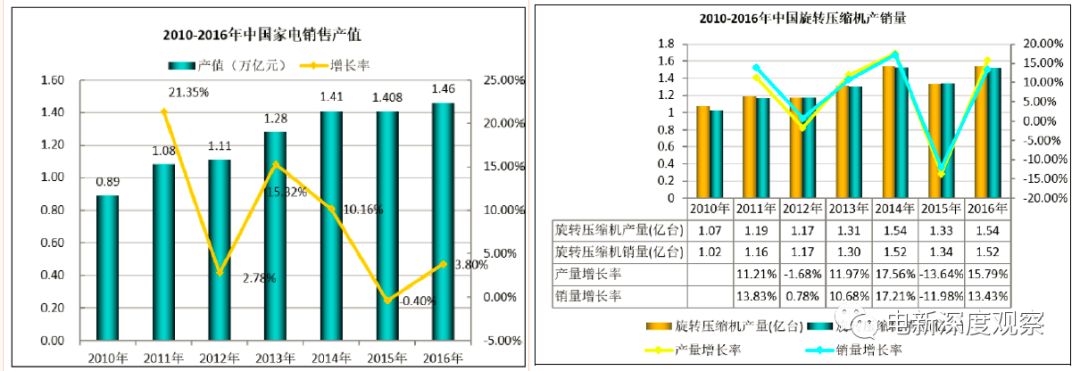

①公司近6年压缩机零部件业务营收保持3-4亿营收规模。压缩机及其零部件是典型的家电零部件,下游应用领域主要是空调、冰箱等白电,行业增速跟随下游家电产销,近十年压缩机产销年复合增速约6%,2015年下滑,2016-17年恢复至15%增长。

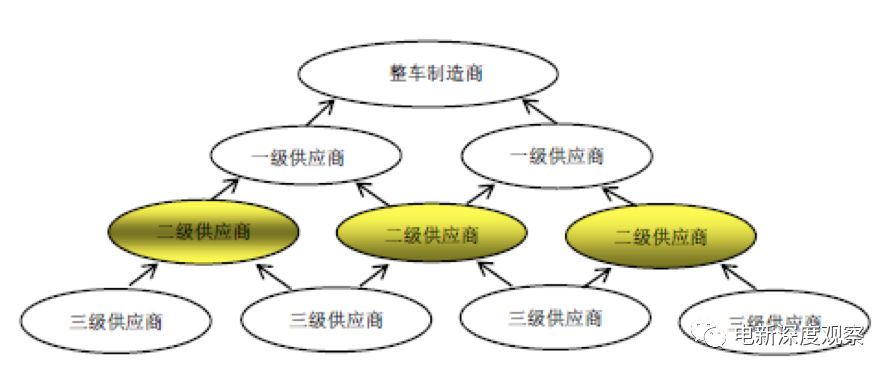

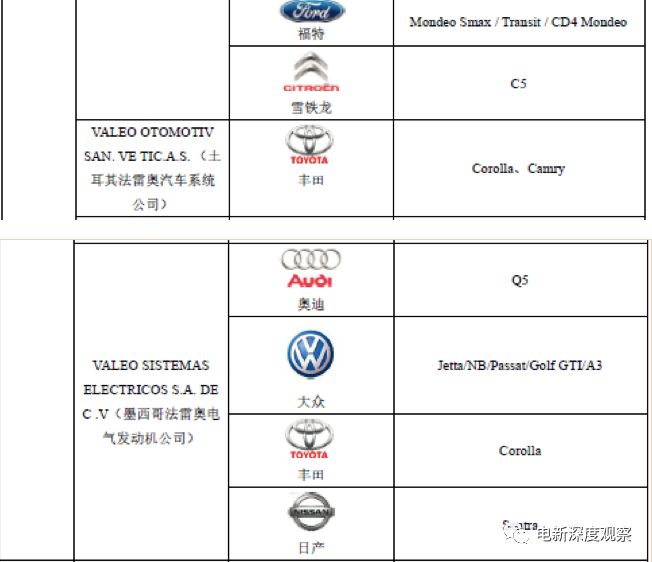

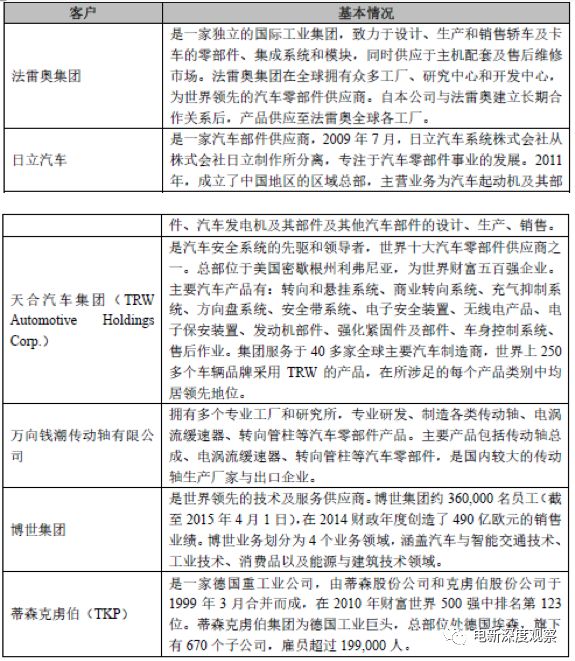

②公司汽车零部件产品主要是爪极(应用在汽车发电机转子)与卡钳活塞(应用在制动系统),公司定位是汽车零部件行业二级供应商,通过一级供应商(法雷奥、日立等)的平台进入整车厂(奔驰、宝马、奥迪、阿斯顿马丁、大众、丰田等主流车企)的供应体系。属性是大客户订单驱动的汽车零部件制造。

②公司汽车零部件产品主要是爪极(应用在汽车发电机转子)与卡钳活塞(应用在制动系统),公司定位是汽车零部件行业二级供应商,通过一级供应商(法雷奥、日立等)的平台进入整车厂(奔驰、宝马、奥迪、阿斯顿马丁、大众、丰田等主流车企)的供应体系。属性是大客户订单驱动的汽车零部件制造。

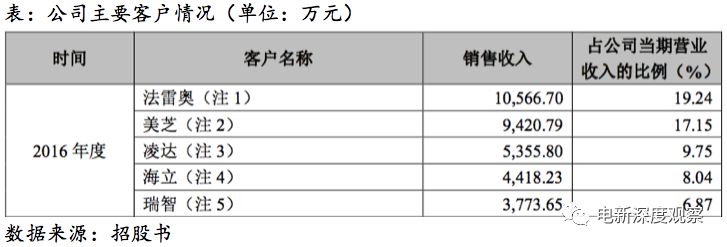

公司汽车零部件业务近6年走出成长股路径,从2012年0.5亿营收增长400%至2017年2.5亿营收,且毛利率稳中有升(总体维持17%-18%,个别年份上升至24%),其中,第一大客户是法雷奥,法雷奥大客户订单的放量对公司业绩贡献较大(14-17年仅三年时间法雷奥客户的销售收入从5000多万翻倍至1.05亿)。

公司汽车零部件业务近6年走出成长股路径,从2012年0.5亿营收增长400%至2017年2.5亿营收,且毛利率稳中有升(总体维持17%-18%,个别年份上升至24%),其中,第一大客户是法雷奥,法雷奥大客户订单的放量对公司业绩贡献较大(14-17年仅三年时间法雷奥客户的销售收入从5000多万翻倍至1.05亿)。

表:发行人外销汽车零部件产品主要对应的整车厂商及车型

1.2 产销量与客户结构

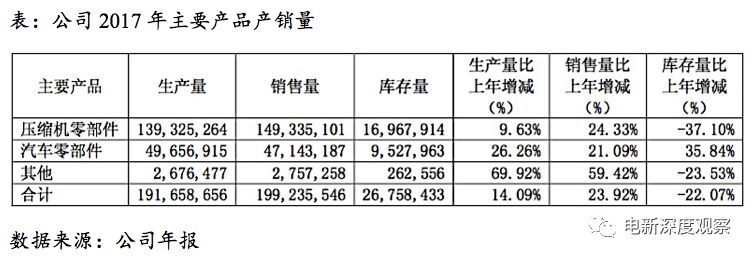

压缩机零部件在

2015

年有所下降,主要受行业高库存的影响,下游白电行业需求较为低迷;

2016

年下半年起,在去库存效果逐步显现、房地产市场回暖和

2016

年夏季高温日偏多的共同影响下,公司压缩机零部件业务收入相应回升。

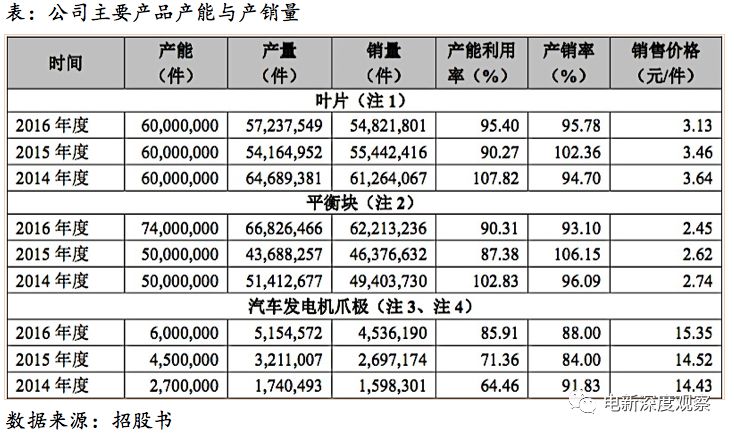

公司汽车零部件产销近年放量较快,其中发电机爪极从

14

年

159

万件增长至

453

万件。主要是公司汽车零部件业务基数规模较小,海外大客户订单放量的拉动较为显著。

公司压缩机零部件的客户是美芝、凌达、海立、瑞智等,均是我国旋转式压缩机行业的前四大龙头;汽车零部件的主要客户是法雷奥集团、日立汽车等,其中法雷奥在2017年全球汽车零部件配套供应商中排名第10,日立汽车排名第25位。

公司压缩机零部件的客户是美芝、凌达、海立、瑞智等,均是我国旋转式压缩机行业的前四大龙头;汽车零部件的主要客户是法雷奥集团、日立汽车等,其中法雷奥在2017年全球汽车零部件配套供应商中排名第10,日立汽车排名第25位。

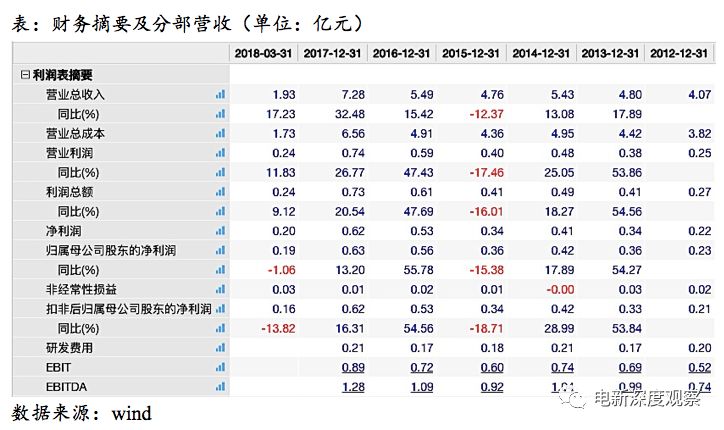

1.3 财务分析

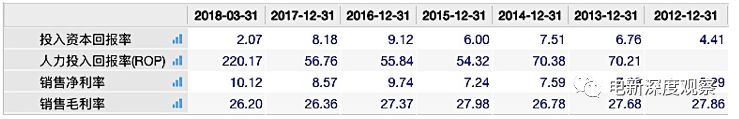

毛利率净利率:

公司近年毛利率稳定在

26%-28%

之间,净利率维持

7%-9%

。

期间费用:

销售费用逐年上涨主要系销量增加导致包装和运杂费增加。

财务费用2016年较上年占营收比降幅较大,主要原因为公司贷款数额的减少和银行利率的降低。

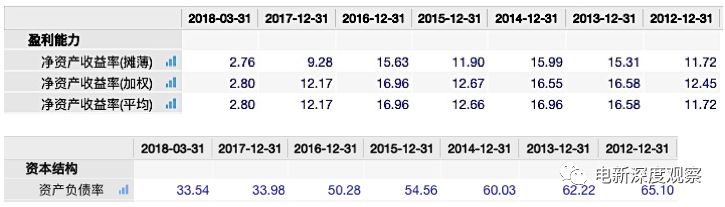

ROE:

公司

2017

年

ROE

下滑主要受净利率与资产负债率下滑的影响。

2015

年下游白电行业处于低迷期,公司营业收入下降导致资产周转率有较大幅度降低,因而

ROE

较低。

经营性现金流净额:

2017年公司现金流较上年有大幅下降,主要是应收款项增加所导致,2016年应收账款与应收票据合计为1.67亿元,2017年为3.09亿元。

公司压缩机零部件业务份额达30%,客户是压缩机前四大龙头,近几年增长不多,维持3-4亿营收规模。

公司未来利润增长点与核心竞争力可能是汽车零部件业务的海外大客户放量:

公司汽车零部件产品主要是发电机爪极与制动活塞,爪极是汽车发电机的动力内芯,对尺寸、精度、质量、性能等细节指标要求较高。公司爪极获得全球汽车零部件排名第10位的法雷奥集团青睐,近三年快速上量,14-17年仅三年时间法雷奥客户的销售收入从5000多万翻倍至1.05亿。

公司拟

IPO

募资进行现有产品的技术升级与产能扩建。

针对压缩机零部件的项目分为两部分,建设期为

18

个月:一部分对现有叶片装备和生产线进行技术改造,项目达成后叶片生产工序将由原先

21

道精简为

16

道,提高生产效率;另一部分系扩大叶片和十字环连接器的产能,项目达产后可新增

2,500

万件叶片及

300万件十字环连接器年产能。

汽车零部件扩产能项目的建设期为

24

个月,达产后可新增

800

万件汽车发电机爪极及

650

万件制动系统用卡钳活塞年产能。

4.1 市场空

间: 压缩机零部件小众市场,汽车零部件全球百亿市场

1)压缩机零部件——叶片、平衡块我国13亿元市场

按叶片1.8亿件、3.1元/件测算我国压缩机叶片的市场空间为5.6亿元,按平衡块3亿件、2.4元/件测算我国压缩机平衡块的市场空间为7亿元,压缩机这两项零部件总共13亿元市场,公司压缩机零部件4.4亿营收对应33%的市场份额。

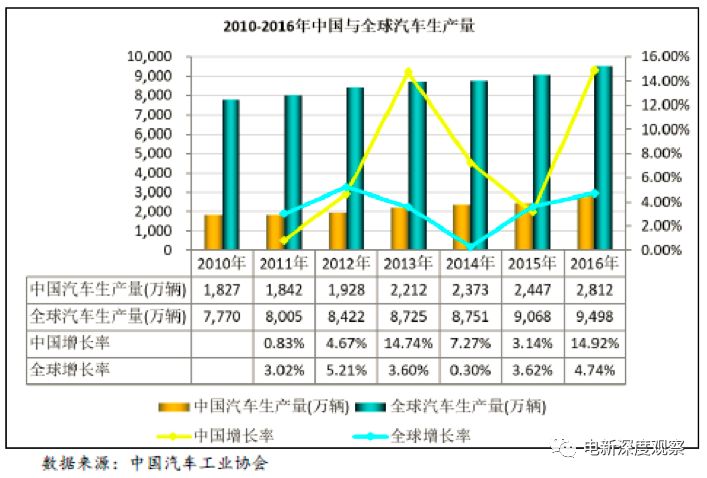

2)

汽车零部件——发电机爪极与制动活塞全球百亿元市场

根据中国汽车工业协会的统计数据,以2016年全球汽车产量9,498万辆为测算基础,按每辆车配2件汽车发电机爪极进行测算,2016年全球汽车市场汽车发电爪极需求量约为1.9亿件,按每辆配4件卡钳活塞进行测算,2016 年全球汽车市场卡钳活塞需求量为 3.8亿件,按单价15.3元/件计算,2016年这两项汽车零部件全球总共87亿元市场空间,考虑每年10%左右的增长,2017年约百亿元市场,公司份额约2%。

4.2 竞

争格局: 小众市场参与者少、集中度高

1)

压缩机零部件参与者较少

叶片主要是百达精工、贵州西南工具(集团)有限公司、宁波甬微集团有限公司等少数几家企。平衡块主要是百达精工、江门市正科金属制品有限公司、芜湖正科精密机械制造有限公司、肇庆匹思通有限公司、广州大津电器制造有限公司、浙江盾安精工集团有限公司等少数几家企业。

2) 汽车零部件

汽车零部件参与者主要是三类:

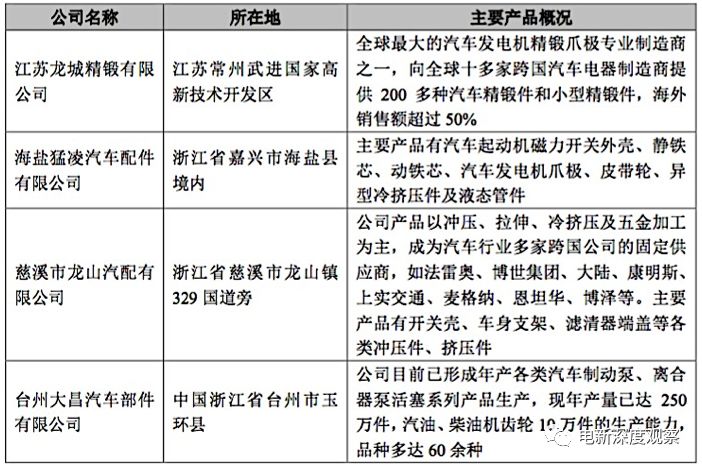

我国使用精锻工艺制造爪极起步较晚,目前使用该技术生产汽车发电机爪极的企业数量很少,以江苏龙城精锻有限公司为代表。主要生产厂家的情况如下:

业绩:公司

2017

年营收

7.28

亿元,同比上升

32.48%

;归母净利润

0.63

亿元,同比上升

13.20%

。

2018

年一季度公司营收

1.93

亿元,同比上升

17.23%

;归母净利润

0.19

亿元,下滑

1.06%

。公司未披露

2018

年业绩指引。

公司于2017年7月5日上市,目前市值为21.17亿元。

风电小组赛-新股点球之一:江苏新能(江苏国资委旗下风电运营商,苏东风)

风电小组赛-新股点球之三:禾望电气(风电变流器龙头,毛利率是光伏逆变器一倍)

风电小组赛-新股点球之四:双一科技(世界顶级风电豪门的零部件供应商)

光伏小组赛-

新股点球之五:捷佳伟创(光伏电池生产设备,东南亚市场崛起)

光伏小组赛-

新股点球之六:芯能科技(工业屋顶光伏开发运营商)

光伏小组赛-

新股点球之七:振江股份(西门子风机结构件供应商)

光伏小组赛-

新股点球之八:岱勒新材(光伏降本增效催生金刚线改造)

电力设备小组赛-新股点球之九:

捷昌驱动(医疗办公驱动产品:定制化消费属性)

电力设备小组赛-新股点球之十:

伊戈尔(佛山照明电源制造商:海外巨头ODM渠道)

电力设备小组赛-新股点球之十一:

泰永长征(64%毛利率的电源电器伊戈尔)

电力设备小组赛-新股点球之十二:

亿嘉和

(

电网检测监测环节,业务景气跟随电网投资)

电力设备小组赛-

新股点球之十三:长缆科技(电缆附件制造商:成熟期行业的轻资产制造)