孙正义之所以有如此动力,是因为他相信自己拥有预测未来科技趋势的独特能力,而且他本人也已经为这场赌博做好了准备.“人生只有一次,我希望高瞻远瞩。我不想小赌怡情。”这位59岁的企业家今年5月对投资者说,“我的生活就是从这里开始的。”

作者

|

李杉 问耕

来源 |

量子位(ID:QbitAI)

孙正义又一次站在风口浪尖。

去年10月14日,日本软银董事长兼CEO孙正义发起成立愿景基金(Vision Fund),而这支基金的募资规模大的惊人:1000亿美元!

七个月时间过去,Vision Fund上个月底宣布第一阶段募资结束,募资总额930亿美元。千亿美元目标接近完成。这个基金的投资人(LP)包括沙特王国公共投资基金(PIF)、阿联酋Mubadala投资公司、苹果、富士康、高通、夏普等。

Vision Fund由孙正义亲自掌舵,它不仅拥有空前的规模,还具备无尽的野心。这支巨无霸基金意欲何为?

答案是抓住能够驱动下一代创新的公司和平台。Vision Fund的投资领域包括:物联网、AI、机器人、移动应用和计算等。

孙正义毫不掩饰他对上述领域的狂热。年初的巴塞罗那世界移动通讯大会上,他预言人工智能奇点明年就会到来,还说30年内机器人的数量会超过人类,届时甚至连鞋子都将变得比人类聪明。

最近几个月的一系列狂热投资就是很好的例证:软银向滴滴出行投资50亿美元,还斥资40亿美元入股美国芯片制造商英伟达。

当然还有从Alphabet(Google母公司)手中买下神奇的机器人公司波士顿动力。

高杠杆撑起愿景

然而很少为外界所知的是,孙正义为Vision Fund设计了一种不同寻常的结构,甚至令很多专业投资人士都大跌眼镜。

几乎所有风险投资和并购基金都以股权形式展开融资,而据《金融时报》报道,Vision Fund要求其外部投资者在进行股权投资的同时向其提供大笔贷款。

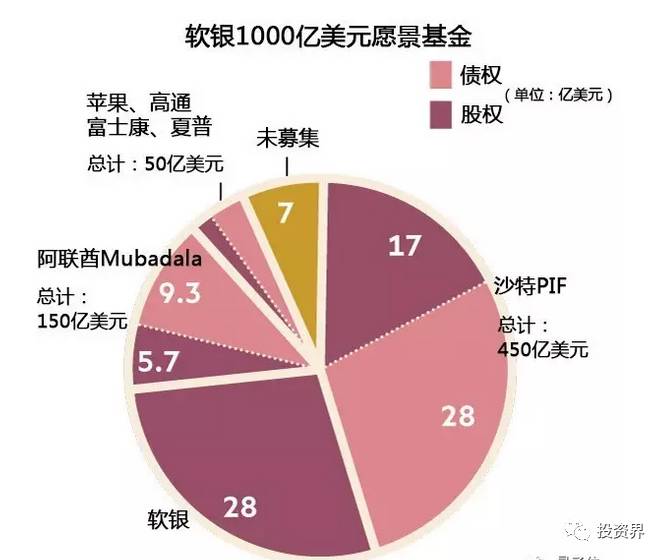

上面提到过,Vision Fund的LP包括两类:沙特和阿联酋的国有投资基金承诺投资600亿美元,而苹果、高通、富士康和夏普等科技巨头则承诺投资约50亿美元。如下图所示,LP的投资一部分是股权投资,而另一部分则是贷款。

例如沙特公共投资基金投入450亿美元,其中只有170亿美元为股权;阿联酋Mubadala投资150亿美元,而股权投资不到60亿美元。

Vision Fund的投资者提供的贷款将采用优先债的形式,这部分贷款可以在该基金12年的存续期内获得每年7%的票息。虽然优先债持有人最终可以拿回本金,但只有股权部分才能获得投资回报。

该基金的所有外部投资者可以获得其投资总额62%的优先债,剩余部分才能以股权形式体现,使之可以在降低下行风险的同时获得不错的回报。

换句话说,该基金在一定程度上依靠事先债务来支持它的投资。值得一提的是,孙正义成立这只基金之后,就可以在不拖累软银资产负债表的情况下展开各种投资。

知情人士表示,如果该基金达到其宣称的1000亿美元融资目标,其中约有440亿美元为优先债,还有280亿美元是外部投资者持有的股权。

软银是该基金的唯一一个纯股权投资者,目前已经承诺投资280亿美元。但软银的部分股权其实是其持有的ARM公司25%的股权——该公司去年斥资320亿美元收购了这家英国芯片设计商。

当该基金的年回报率超过8%之后,作为基金管理人的软银将从超额部分中抽取20%分成,这也是私募基金行业的通行标准。除此之外,该公司还会根据资本承诺收取0.7%至1.3%的管理费,不同投资人支付的比例有所差异。

软银拒绝对此置评。上述细节来自一些了解该基金结构的知情人士。

作为Vision Fund的唯一一个纯股权投资人,软银肩负的风险最大,同时也可获得最大的收益。

显然,孙正义希望复制软银过去18年高达44%的年化回报率。这一巨大成功很大程度上得益于对阿里巴巴和雅虎日本的投资所取得的丰厚回报,这两项业务的表现已经远超软银的主营业务。

孙正义之所以有如此动力,是因为他相信自己拥有预测未来科技趋势的独特能力,而且他本人也已经为这场赌博做好了准备。

“人生只有一次,我希望高瞻远瞩。我不想小赌怡情。”这位59岁的企业家今年5月对投资者说,“我的生活就是从这里开始的。”

孙正义的信心和贪婪

然而投资界警告称,Vision Fund对杠杆的依赖进一步增加了孙正义面临的挑战,他必须在一个已经充斥着巨量资本的行业内,找到有价值、有规模的投资交易。

花旗分析师Mitsunobu Tsuruo说:“这种结构反映了孙正义的信心和贪婪……他对市场前景非常看好,而且已经成功控制了这只基金,还为其他投资者提供了充足的激励条件。”

但大型私募股权和风险投资公司的顾问都表示,这种混合融资模式在实践中很少采用。“作为基金创立方面的律师,我在25年的实践中从没见过这种模式。”律师事务所Simpson Thacher合伙人詹森·格罗夫(Jason Glover)说。