正文

基础资产靠颜值取胜?足够厚的次级就真的能成为优先级投资人的“防弹衣”吗?中间档的风险真那么大吗?面对进入高速发展阶段的ABS市场,投资人和参与机构遇到的各式各样的问题,从信用评级的角度又将如何解答呢?联合评级结构融资团队将开展第一季“闲话ABS”研讨活动,活动期间将通过联合评级公众号持续发布研究成果。各位看官如果有新颖的问题要记得及时给小编留言,点击文章最下方二维码添加关注可第一时间获得研究成果哦~

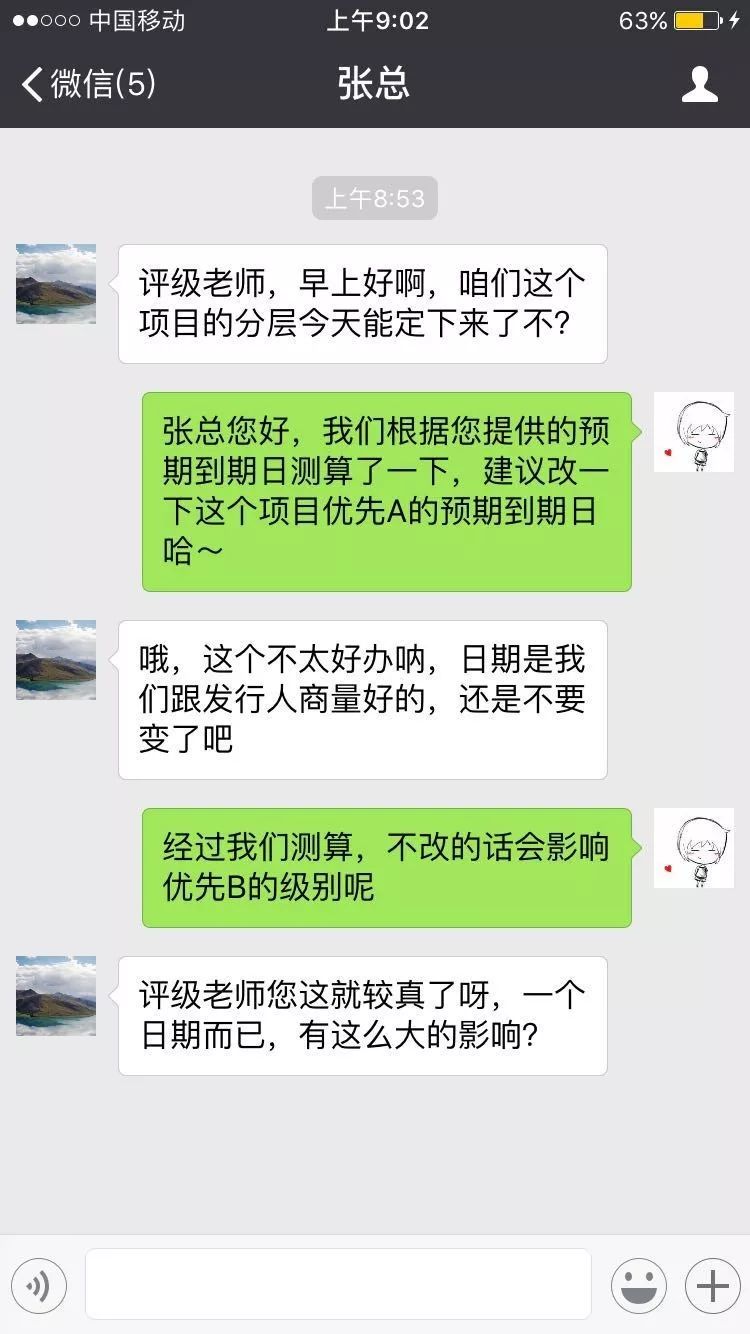

今天,兢兢业业奋斗在ABS评级第一线的小编刚一上班,就因为一番对话陷入了深沉的思考:

看到客户的疑问,小编默默的离开了工位,站在窗边思考起这个问题。讲道理,客户自己的项目,商量好的预期到期日不想改,这点要求难道过分吗?过分吗?这简直在考验小编我的服务态度。可是项目级别不能受影响,这点要求也不能满足吗?不能吗?这又在考验小编我的工作能力。纠结的小编可真是欲哭无泪:我能怎么办嘛,我也很绝望啊。

有的朋友看到这里,可能在笑小编我是个戏精:“一个日期而已,还能真的有太大的影响?要不要那么多戏呀?中央戏精学院毕业的吧。”每当此时,小编都为ABS的日期设置掬一把辛酸泪,明明在ABS项目中大家都能影响评级结果,却偏偏只有日期总是被忽视,真是蓝瘦,香菇。

怀着为ABS日期正名的美好心愿,本期的闲话ABS小编就聊聊ABS交易结构中日期参数设置对评级结果的影响,诶嘿嘿,想想还有点小激动呢!

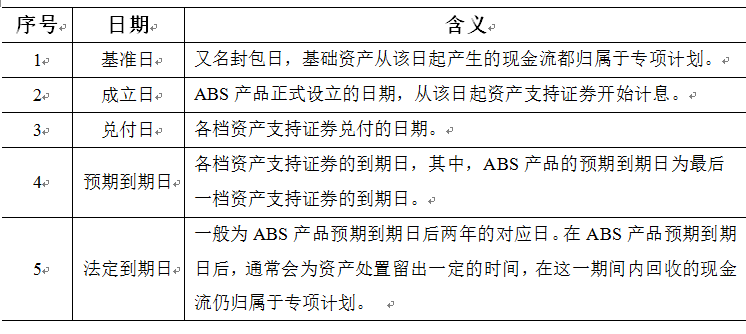

话不多说,我们先来看一下有哪些日期参数:

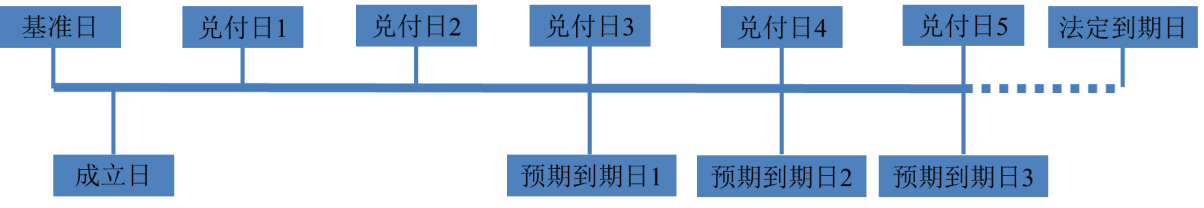

贴心的小编还为大家画了项目流程图,是不是看的更明白了呢?

一个ABS项目中,日期的设置影响到现金流、收益率等,尤其当它们与交易结构结合在一起时,还可以影响资产支持证券能够达到的最高级别。下面,小编就要充分施展自己工作中的所见所学,分别讲讲这些日期,对ABS评级究竟有什么影响。

基准日和成立日

——

那些年封包期为我们凑的那些利息

在小编还是一枚ABS评级萌新时,经常迷惑于为什么有的项目基准日和成立日是同一天,有的项目基准日又早于成立日很多。直到小编厚着脸皮请教了前辈,才有了今天的恍然大明白。

一般基准日跟成立日是同一天或者间隔非常短,但是有的项目资产池端与证券端收益率出现了负利差,如果发行人同时还想出表,此时劣后投资人肯定无法获得合理回报,就必须想办法通过结构提升劣后档收益。通常的做法是要么折价发行(如福元系列个人汽车抵押贷款ABS),要么拉长封包期(如大部分“钱荒”时期发行的银行CLO))。如采用后一种方案,这样基准日和成立日之间(也就是封包期)产生的利息回收款要直接打入专项计划账户,来缓解基础资产利息流入不足,起到提升劣后档收益率的效果。

兑付日——那些年现金流玩过的那些花样

ABS兑付日的设置可为五花八门,有规律的兑付日和不规律的兑付日,有固定兑付日和临时兑付日。归根结底这是基于什么呢?敲黑板:现金流!现金流!现金流!

首个兑付日要设计在哪天呢?是早一点还是晚一点?要让小编回答这个问题的话,就是看基础资产回收款在什么时间趋于稳定。如果项目初期只是部分基础资产有零星回款(只有利息回款,没有本金回款),首个兑付日自然要设置的晚一些,否则,稍有负面变化就无法达到证券的最低兑付要求,嘿嘿,不是小编吓唬您,很可能因为流动性风险而通不过小编的压力测试。

除了设置固定兑付日,有的项目还会设置临时兑付日(也有叫特殊兑付日的)。这是因为有的项目现金流分布极不均匀,在某些特定的时间会有大额的回收款流入,或者早偿风险太高,如果只设置固定兑付日,就会导致回收款在专项计划账户沉淀时间过长,而证券端持续计息,最终结果是降低次级收益率。这时候就要设置临时兑付日,在有大额现金流回收时直接过手支付证券端本金,这样就可以提高次级持有人的收益啦(也可以说降低不必要的损失)。

预期到期日

——

那些年和交易结构间的那些事

说到预期到期日,咱们不得不提到交易结构的设置了,根据小编对手里所有项目坚持不懈的长期观察,本金兑付方式和触发机制的设计与预期到期日的结合,还有些鲜为人知的小秘密呢。

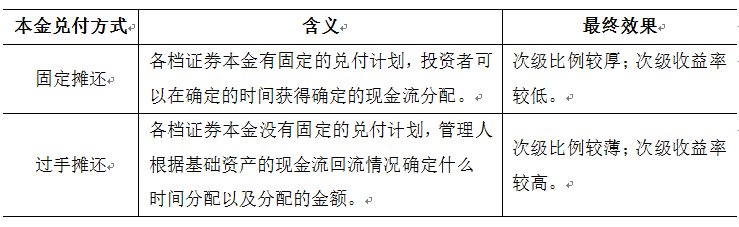

(1)本金兑付方式——降低次级厚度、提高次级收益率so easy!

通常来讲,ABS产品的本金兑付方式无外乎固定摊还和过手摊还两种:

这里,小编有话说,由于固定摊还型ABS的交易合同明确约定专项计划应在固定的时间兑付一定的本金,因此,固定摊还型ABS产品需要确保能够在每档证券的到期日足额偿付该档证券的本息,而过手摊还型产品则不需要满足这样严苛的要求。因而,相比于过手摊还型,固定摊还型ABS产品要求的次级比例会厚一些。

有些项目早偿率很高,如果设置固定摊还方式,就会有较多资金沉淀在专项计划账户中,证券未偿本金仍在计息,而过手摊还可以将此部分早偿回款兑付部分证券本金,所以固定摊还时需要支付的优先级证券利息会更高,也就间接降低了次级持有人的收益率。

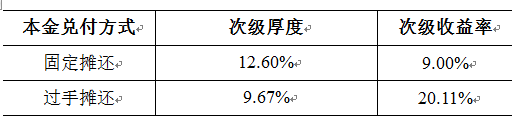

某融资租赁项目,基础资产共89笔,67户承租人,资产池加权平均信用等级为A/A-,加权平均内部收益率为9.74%,拟分AAA级和次级。在不同的本金兑付方式、其他条件保持一致的情形下,有如下结果:

您看,您总有那么几次、或者很多次的机会能够降低次级厚度、提高次级收益率。不过,小编还想提醒的是,在固定摊还型产品设计中,不仅是证券到期日,优先级证券的任何兑付时点的设计都需要谨慎对待,如果在设定的摊还时点现金流回流不足以支付当期应付的优先级证券本息,那……您摊上事儿啦。

(2)触发机制——评级再高一点不是梦!

经过我们上上期闲话ABS,触发机制具体包括哪些以及有什么样的作用您应该很清楚了,小编这里不再赘述了。(什么?你还不明白?乖,把页面拉到最后,点一下链接去复习好吗?)

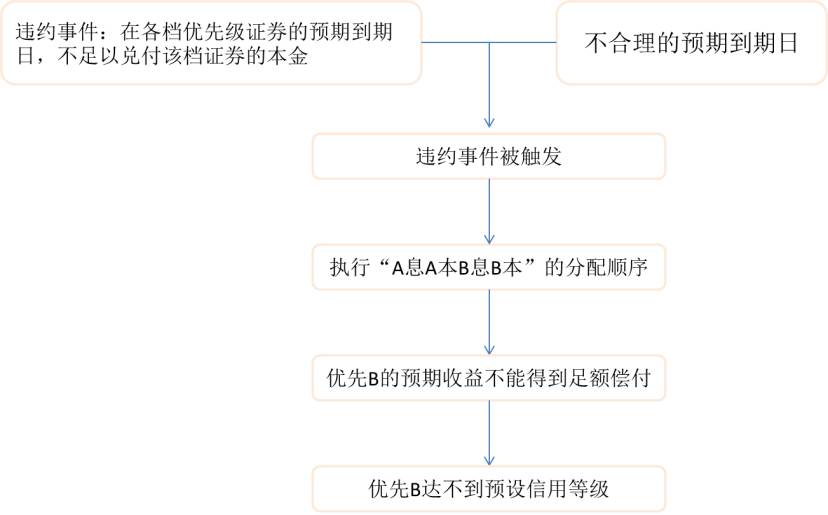

信用触发事件通常与日期有关,如果设置不当,就会导致产品达不到其应有的级别。

某ABS项目底层资产为76笔信托贷款债权,债务人有36个,资产池加权平均级别为BBB+/BBB,资产分散性良好,按照过手摊还方式兑付,该项目预期能分出优先A级(AAA)和优先B级(AA+)两种级别的优先级证券。难道我举这个例子的时候会没猜到你们要问我:“资产池这么分散,分出AAA和AA+有什么困难?”吗?你们想的没错!AA+确实是分......额......没分出来。为什么呢?大家先放下手里的武器!您看看下图就明白了。