地产与金融的火花:美国商业地产资产证券化及对我国的启示和借鉴意义

美国商业地产资产证券化市场是将所有金融工具用到极致的一种展示,它让我们看到了各类产品、各个机构是如何在商业地产行业中发挥着巨大的作用,如何让各类型资产与各类型资金互相选择与匹配,是非常值得学习和借鉴的市场运作模式之一。由于商业地产资产证券化这一商业模式的存在,美国商业物业整体融资成本只有

3.5%-6%

之间,其中,

CMBS

的发展是商业地产“去库存”和轻资产化的枢纽,而

REITs

更被誉为颠覆传统地产的金融模式。

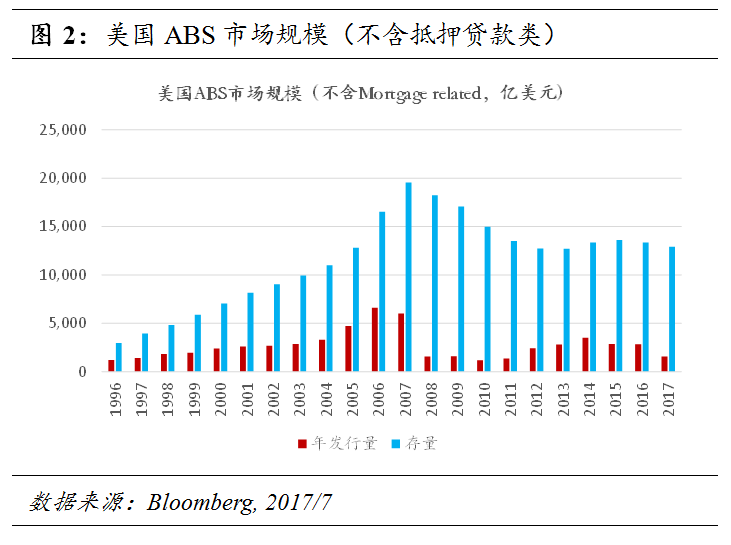

我们先来看一下美国资产证券化市场整体规模情况。美国抵押贷款资产支持证券近

10

年来平均年发行规模超过

1.7

万亿美元,存量近

9

万亿美元

,品种包括

MBS

、

CMO

、

CMBS

、

RMBS

,其中

MBS

及

CMO

以

FHLMC, FNMA, GNMA

三大政府机构(

Agency

)发行为主,两房发行的

MBS

和

CMO

有政府信用支持,流动性近乎国债。美国

ABS

年发行规模则远小于抵押贷款支持证券的体量,过去十年平均年发行规模

2900

亿美元,

2006-2007

年为高峰期,年发行量超

6000

亿美元,存量近

1.3

万亿

。品种包括汽车贷款、信用卡、设备租赁、学生贷款等基础资产类型所支持的

ABS

。

美国商业地产证券化产品主要分为

CMBS

、

REITs

两大类,

REITs

又进一步细分为权益型(

Equity REITs

)、抵押型

(mREITs)

、以及混合型(

Hybrid REITs

)三种。这两类产品的市场情况大致如下所述。

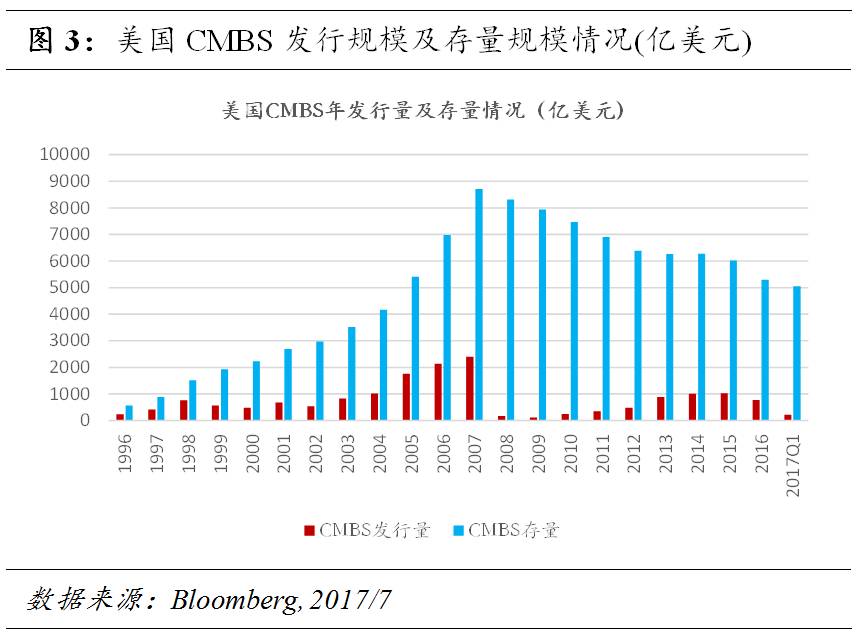

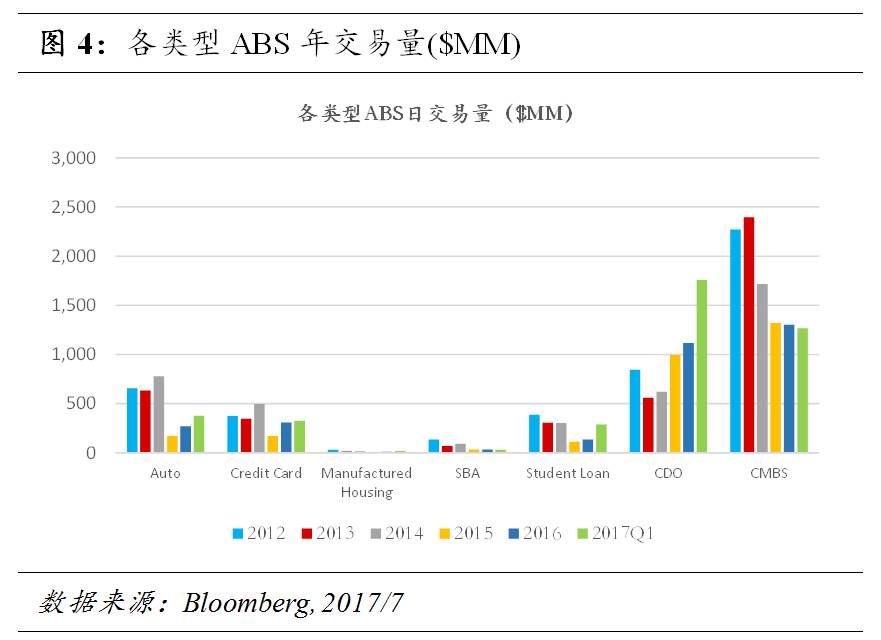

目前美国

CMBS

存量

5000

亿美元左右,

2007

年至

2008

年高峰期存量规模逾

8000

亿美元。

2013-2016

年随着经济金融情况的改善,

CMBS

年发行量在

800

至

1000

亿美元左右。大致估算,美国

CMBS

的体量基本是美国抵押贷款支持证券市场的

5.6%

,是全美

ABS

市场体量的

三分之一

。此外,美国资产证券化市场二级市场较为活跃,

CMBS

是除

Agency MBS

之外交易量最大的品种,平均日交易量在

13

亿美元以上,

2013

年高峰时日交易量接近

24

亿美元。

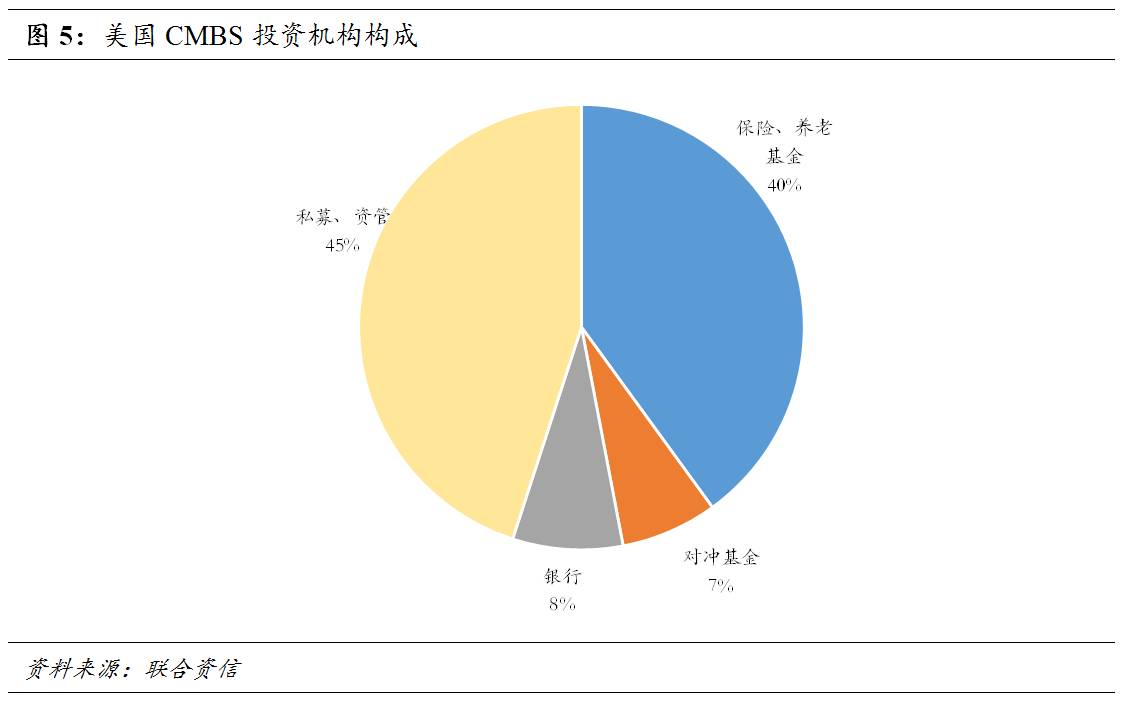

投资人方面,美国

CMBS

投资机构主要为私募、资管(占比

45%

),保险、养老基金(占比

40%

),银行(占比

8%

),对冲基金(占比

7%

),各类机构占比如左下图所示。由于

CMBS

期限较长,

WAL

差不多在

10

年左右,因此对应的投资机构均为长线投资人,如私募、资管、养老金、保险等。

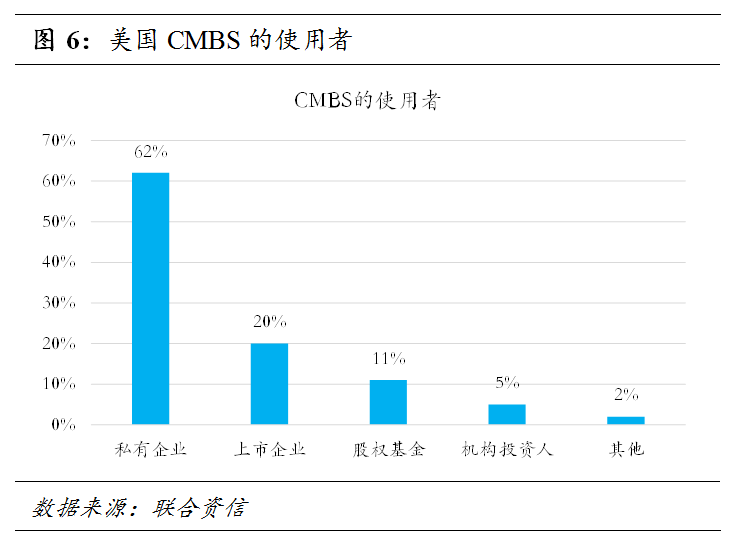

融资人方面,按机构类型分,发行人类型主要为私有企业(占比

62%

),上市企业(占比

20%

),股权基金(占比

11%

),机构投资人(占比

5%

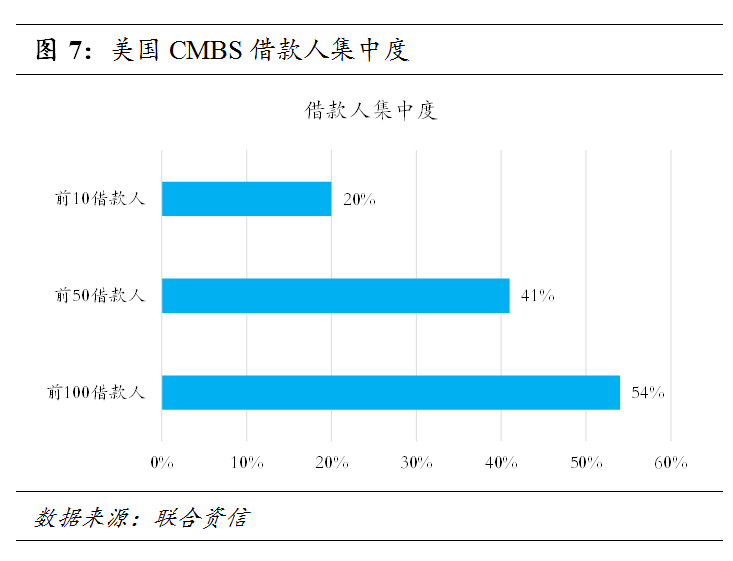

)。美国

CMBS

市场在金融危机之前也追求分散度,和

RMBS

一样,但

CMBS

和

RMBS

有本质的不同,

CMBS

个性化比较强,且底层借款人受同一行业周期的影响,相关度较高,即使地域分散,但在危机的时候表现出较高的同质性,因此在金融危机之后美国

CMBS

底层借款人集中度开始增高,现阶段前

10

借款人占到全市场份额的

20%

,前

50

借款人占到全市场份额的

41%

左右。

按照原始权益人(

originator

)来看,

CMBS

的很多原始权益人是商业银行,比如

JP Morgan Chase

,

Bank of America

,

Citigroup

等等我们较为熟悉的名字。在美国证券化市场逐步开展起来的同时,商业银行也由于监管的要求,需要优化资产负债表的流动性,因此运用资产证券化手段将非流动性的资产转移出表,这与我国市场当前的环境有一定的相似。

美国商业地产资产证券化市场有一个重要的角色是特殊资产服务机构,其主要负责运营和管理物业从而在内生的角度提升物业价值,处置相应的不良资产,垫付相关的不良资产产生的逾期的资金和利息,甚至支付资产运行过程中相关的税费和保险。美国

CMBS

特殊服务商名单如下表所示:

美国

CMBS

收益率较低,其信用增级结构降低融资成本,因此

CMBS

的属性主要为杠杆融资工具,也是流动性较好的投资品种,一些配置

CMBS

的资产管理产品甚至可设置为可赎回的开放式产品,这与我国

CMBS

的概念有着非常大的不同。

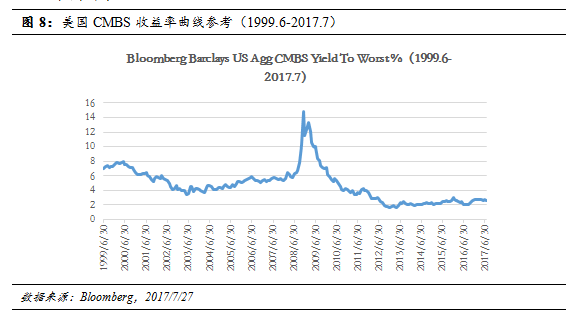

CMBS

优先级评级大多为

AAA

,收益率与投资级美债接近。根据

Bloomberg Barclays US CMBS yield to worst

统计数据,美国

CMBS

历史收益率情况如下图所示。

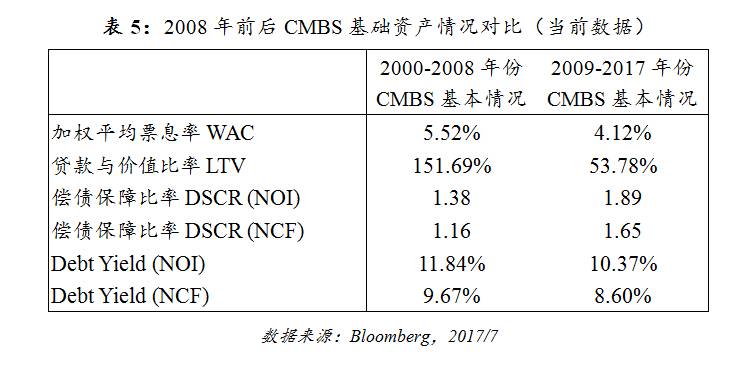

在金融危机之后,

CMBS

的基础资产质量已经有了显著提升,

LTV

比例回归到

53.78%

左右,偿债保障比率

DSCR

在

1.6

倍以上,随着信用质量的提高,票息降低,目前存量

CMBS

平均票息率

3.45%

,平均加权平均期限(

WAL

)

8

年,最长加权平均期限(

WAL

)

29

年。

2008

年之前,

CMBS

基础资产池中占比最高的物业类型为写字楼(

31.17%

),其次为零售(

21.69%

),

2009

年至今,占比最高的物业类型为多家庭住宅(

Multifamily housing

),占比高达

48%,

规模约

4848

亿,多家庭住宅在

2008

年之前占比仅

8.32%

。

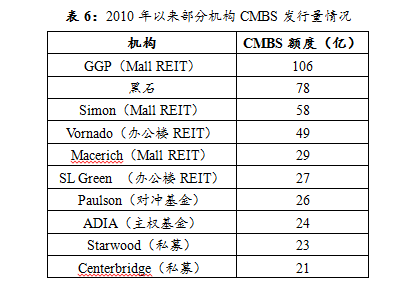

正如前文中所描述的

CMBS

的低成本融资工具的属性特征,我们不难发现,在成熟市场中,

CMBS

是

REITs

重要的融资工具之一,推动了轻资产化发展,下表中引用了联合资信整理的一些机构

2010

年至今

CMBS

发行量情况,可以看出,各类

REITs

是

CMBS

的活跃发行人之一。

值得探讨的是名单上列位第二的黑石集团(

Blackstone

),自

2010

年至今发行了

78

亿美元的

CMBS

。黑石集团是全球最大的私募股权基金之一,管理着全球最大的房地产基金

,

被誉为“地产基金之王”。黑石的地产基金业务起步于

1991

年,如今管理规模已超过

1000

亿美元(截至

2016

年末房地产基金管理规模

1019.63

亿美元),其本身投资了很多商业地产,如

Hilton worldwide

,

Merlin Entertainments Group

,

Invitation Homes

,

SCPG Performance Food Group

,

Equity Office Properties

等等。黑石奉行

“买入、修复、卖出”策略,致力于以低于重置成本的价格来收购这些成熟的物业资产,然后通过提高杠杆率、更换管理团队和提高市场集中度来“修复”资产,并计划在三年内将这些资产出售给保守的长期投资人。

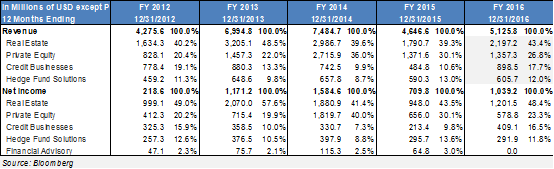

黑石集团的业务包括企业股权私募基金、私募地产基金、对冲基金组合、信贷投资部和财务顾问部五个板块。但是,以企业股权私募投资闻名的黑石在过去几年中,

几乎半数的利润都来自地产基金部门,过去五年平均收入

23.63

亿美元,占比

42%

,

2013

年更是创下全年

32

亿美元的峰值纪录,

而

PE

部门过去五年的平均收入仅

15.46

亿美元,占比

27.1%

。黑石集团地产基金部门的管理资产额已占到公司管理资产总额的

27.8%

,是黑石旗下的第一大业务部门。黑石集团的收入来源主要为管理费和业绩报酬,少量来自投资收益和利息分红,

2016

年,黑石地产基金部门的管理费收入达到

8.83

亿美元,业绩报酬

11.22

亿美元,

2013

年顶峰时期业绩报酬达到

21.56

亿美元。

表

7

:

黑石集团主营业务收入细分

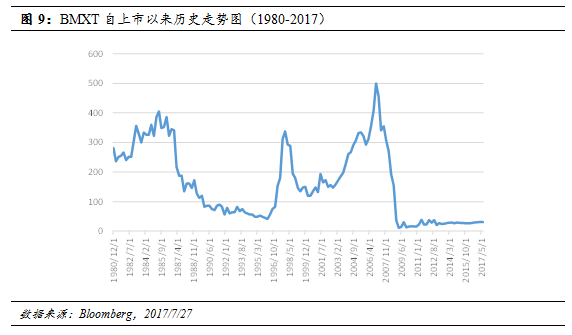

黑石运营管理着一支在纽交所上市的

REITs

,代码

BXMT

,上市于

1980

年,其历史走势如下图所示。另外,有趣的是在下文

REITs

的探讨中,我们将看到从黑石的金融资产管理部门分离出来的贝莱德集团(

Blackrock

),在美国

REITs

市场的持股份额中位列第二。

黑石的

LP

投资人主要为养老金、主权财富基金、以及保险公司,其他还包括捐赠基金,家族投资和个人投资者,银行占比较小。

首先,美国

CMBS

产品是资产证券化产品中的一个大类,在抵押贷款证券化市场中占比

5.6%

,规模相当于美国

ABS

市场的三分之一,是非常重要的一个市场。

其次,美国单笔

CMBS

产品是打包多个物业从融资主体、地域等方面达到风险分散的效果。且有非常活跃的二级市场,日交易量超过了

CDO

。其充分发挥了资产证券化的精髓,将流动性较差的资产转变为可交易的高流动性资产。

第三,美国运用

CMBS

的理念是将之作为低成本的杠杆融资工具,以获得低成本的负债为最终目的,从而降低企业融资成本,由于这一产品的存在,有效的降低了房地产商的融资成本。

第四,美国

CMBS

市场中的特殊服务商是一项重要的创新,也是维护投资人利益,促进市场健康发展的重要角色之一。特殊服务商有从地产商中分离出来的,也有商业银行兼任的,甚至房地美也在这个市场中发挥着作用。这些服务商更有物业管理运营的经验,在一定程度上降低逾期率、损失率,保障投资人的利益,长期而言,他们通过精细化管理提升物业价值。

最后,美国的

CMBS

市场和

REITs

市场是相互依存的关系,而非割裂、独立的两个产品,在美国蓬勃发展的

REITs

市场背后,我们不能忽视

CMBS

市场在其中发挥的作用。由于美国的税法中规定了

REITs

需要分配

90%

以上的收入,因此

REITs

往往需要对持有资产进行资产证券化或销售来盘活,以筹措购买新的资产的本金。

CMBS

促进了美国地产商、商业银行等的轻资产化运营,是

REITs

的重要融资渠道之一。因此,商业地产资产证券化市场中

CMBS

应先行,推行

REITs

将会更易水到渠成。

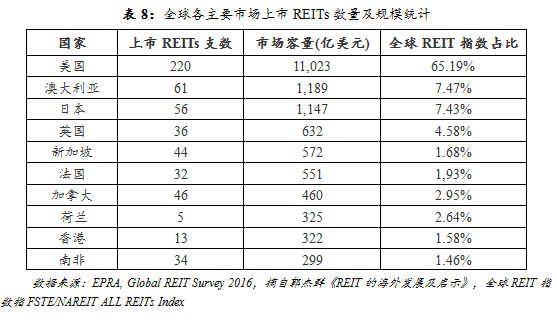

美国是

REITs

的发源地,

1960

年《

REITs

法案》的颁布标志着现代

REITs

的诞生,其准许了中小投资者通过参与

REITs

投资大型商业房地产,获得与直接投资房地产类似的投资收益。

REITs

产品在过去几十年中获得了迅猛发展,在海外发达经济体中,

REITs

已在各自的股市市值和整体资本市场中占有重要地位。目前,全球有

30

多个国家和地区推出了

REITs

产品,但美国是发展最早也是目前国际上最成熟的

REITs

市场,市场规模占全球

REITs

市场的

65%

以上。

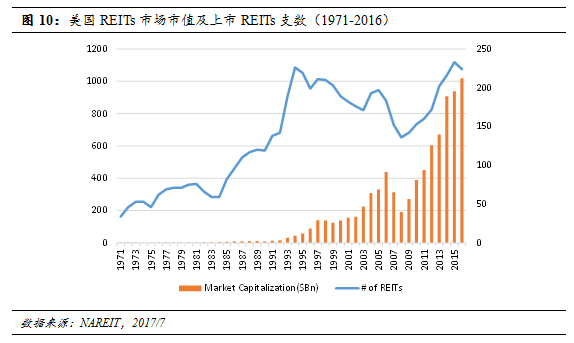

截至目前,美国

REITs

市场总市值已超过

1

万亿美元。在美国,有超过

7000

万居民用过其证券账户或者养老金账户投资了

REITs

产品,更有超过

300

个共同基金投资于

REITs

。目前,美国

REITs

行业的总市值已经远远超越传统地产开发行业。全美最大的商业零售

REIT

-西蒙地产(

Simon Properties Group

)当前市值

501

亿美元,高峰时超过

600

亿美元。可见

REITs

在美国资本市场上的重要地位以及其庞大的发展规模。美国

REITs

市场二级市场流动性较好,

2017

年

5

月平均日交易量达

78

亿美元,较

5

年前平均日交易量

40

亿美元近乎翻倍。

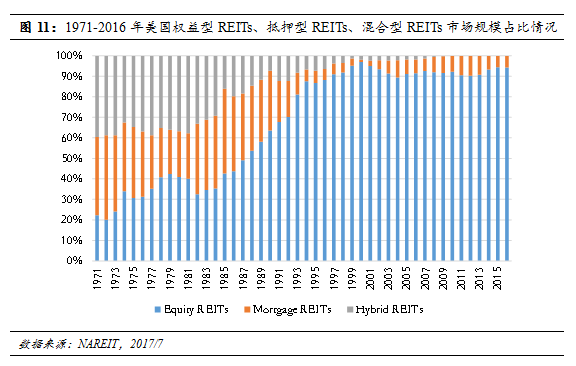

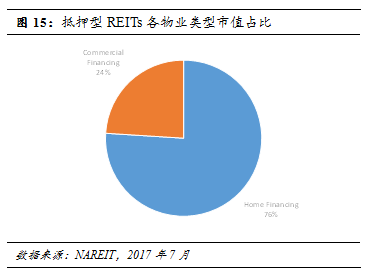

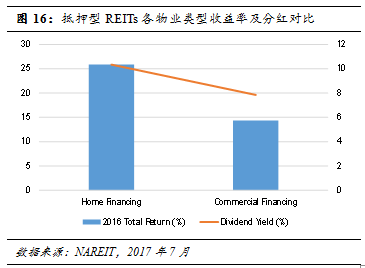

美国的

REITs

可以分为权益型(

Equity REITs

)、抵押型

(Mortgage REITs

,简称

mREITs)

、以及混合型(

Hybrid REITs

)三种。权益型

REITs

主要是以收购商业地产、写字楼或者酒店等物业,并通过持续物业经营中获得的租金和物业增值收益为投资人提供回报的一种投资模式。抵押型

REITs

,即

mREITs

不拥有、不运营物业,主要是为地产开发商提供住宅或商业按揭贷款和投资

CMBS

等房地产相关债权,并从收益中为投资人提供回报的一种投资模式。混合型

REITs

是兼顾权益型和抵押型

REITs

的模式。在

REITs

市场发展之初,权益型

REITs

占比仅

22%

左右,抵押型

REITs

、混合型

REITs

分别占比

38%

、

39%

,随着历史的演变,抵押型

REITs

、混合型

REITs

逐渐萎缩,权益性

REITs

逐渐占有绝对份额。

2016

年,权益型

REITs

占

REITs

市场规模的

95%

,而抵押型

REITs

不到

5%

。

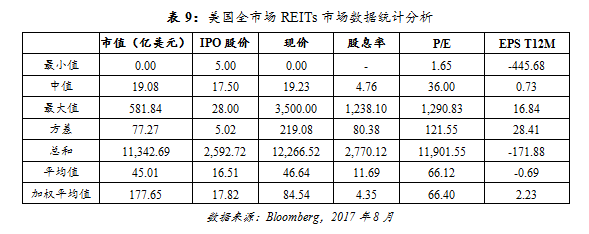

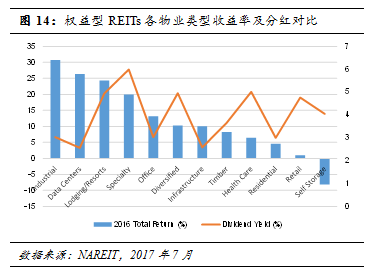

我们对目前美国全市场

REITs

的股价、市盈率、股息率等做了统计分析,结果如下表所示。

REITs

目前总市值

1.13

万亿美元,平均每股

46.64

美元,加权平均

84.54

美元,平均市盈率

66

左右,加权平均

EPS2.23

,

REITs

具有较高的股息率

(Dividend yield)

,平均股息率高达

11.69%

,加权平均后

4.35%

左右,而

S&P500

股息率仅

1.99%

。根据观察,美国成熟

REITs

的股息率在

7-9%

区间,较新的

REITs

较高,有的可达

11%

。

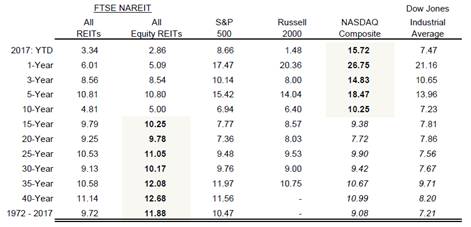

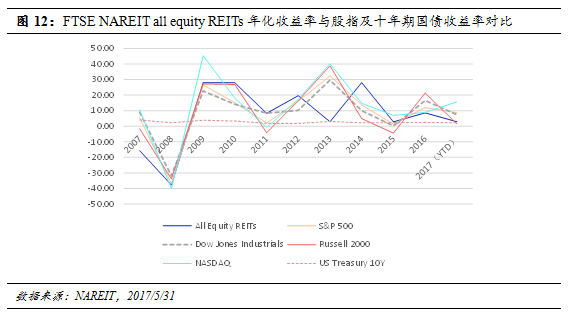

根据

FTSE NAREIT

统计数据,美国

REITs

投资回报率情况如下所示。加粗显示的为该区间回报最高的指数。从表中可以看出,

REITs

不同于股票,它更适宜长期持有,又具有股票的流动性。从年化收益率的角度来看,

REITs

整体的波动性较股票还是略低,在个别年份与股票呈现截然相反的走势,具有分散风险的作用。

表

11

:

FTSE NAREIT

指数与各大股指投资回报率情况对比

数据来源:

NAREIT

,截至

2017/5/31

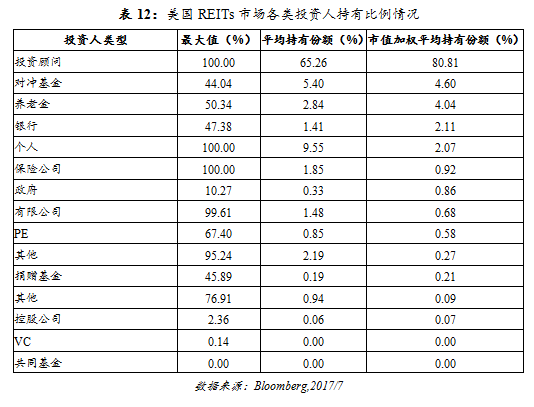

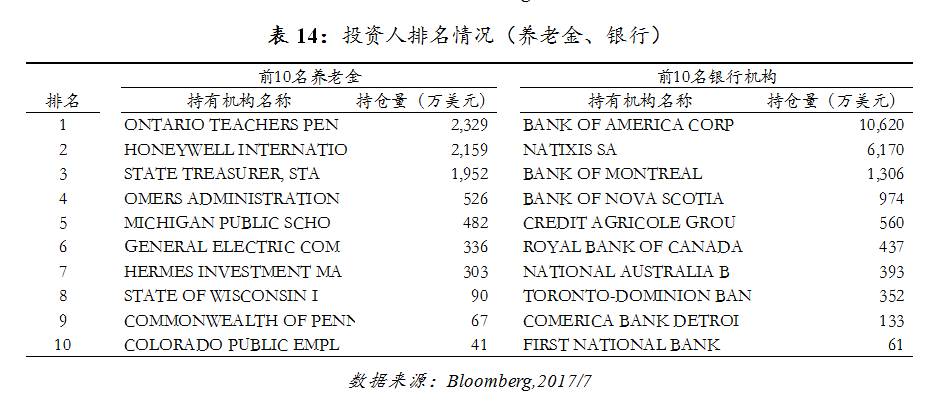

美国

REITs

市场的最主要投资人为

Vanguard Group

、

Blackrock

、

State street Corp.

等的投资顾问公司(包含证券投资基金、证券公司、信托等),持有超过

80%

以上的

REITs

份额,

Vanguard

则为市场份额占比最高的投资顾问公司。

在美国,

REITs

已成为资本市场上重要的资产类别,机构和个人投资者通过投资顾问型金融机构投资

REITs

已非常普遍,

Vanguard

、

Blackrock

是全球顶尖的公募基金,为全球各地的机构与个人投资者管理资产,

REITs

则是这些投资产品中的其中一种配置,以广为投资人所认可,并将之视为稳定的、高收益、可抵御通胀、长期投资品种,同时代替直接拥有房地产的重资产投资形式,为中小型机构及个人投资者参与房地产行业投资降低了门槛。另一方面,基于税收筹划的考虑,部分

REITs

发起人也可能使用信托架构持有

REITs

,进而使得

REITs

的直接投资人多体现为投资顾问。投资人类型按持有份额排序其次是对冲基金、养老金、银行、保险公司以及个人投资者。银行持有份额较少,一般不超过

3-4%

,全市场加权持有份额仅

2.11%

。

下表为以

BXMT US Equity

为例示意的前

20

大投资人持股情况。从表中可以看出,持股比例最高的

Vanguard

仅占比

7.66%

,在美国

REITs

的股份是充分分散的。根据规定,

REITs

所有的股票都应在市场上流通,至少有

100

名股东,每一个纳税年度的后半年内,前五大股东股份之和不得持有超过

50%

的

REITs

股份,除退休基金外,单个股东持股比例不得超过

9.8%

。

REITs

产生于美国,从诞生之日起就与税法密不可分,其独特魅力也正在于其具备税收优势。

REITs

结构的关键优点是避免双重纳税,它能够从税前净收益中减去其支付给持有人的所有股息。因此如果

REITs

将应税收入全部支付给份额持有人,则无需缴纳公司税。然而,根据法律,

REITs

必须支付

90%

的净收入给份额持有人。份额持有人在其个体层面需要为股息支付所得税,除非

REITs

份额是由个人退休账户(

IRA

)、

401

(

K

)或其他税收延迟账户持有的。然而最常见的情况是,一部分

REITs

的股息不需要立即缴税,另一部分则以一个较低的资本利的税率缴税。

为满足税收优惠的条件,

REITs

必须满足一些基本的法律要求和一系列测试,主要包括“主体资格测试”(

Organizational tests

),两个“收入测试”

(Gross income test)

,各种“资产测试”

(Asset test)

以及收入分配要求

(Distribution requirement)

等。

REITs

的独特的法律特性包括:

1

)

REITs

必须分配至少

90%

的年度应税收入(资本利得除外)作为股息给其份额持有人。

2

)

REITs

必须将其资产的

75%

投资于不动产、抵押贷款、其他

REITs

的份额、现金或是政府证券。

3

)

REITs

必须从租金、抵押贷款利息、不动产物业出售实现的利得中获得总收入的至少

75%

。

REITs

的收益的

95%

必须是从这些资源加上股息、利息及证券出售的利得中获得的。

4

)

REITs

至少要有

100

人以上的份额持有人,并且集中在任意

5

人或更少的人手中的现存份额必须小于

50%

。

此外,

REITs

的结构中,除了合格免税主体,还可能包括应税附属机构(

Taxable REIT Subsidiary,

即

TRS)

,为其不满足免税条件的业务视同普通公司课税,因而,美国的

REITs

结构实际上是具有双重征税标准,判断标准异常复杂。

除了权益型

REITs

需要满足的测试之外,

mREITs

还具备其特殊性,主要在于判定特殊收入事项,包括贷款手续费、贷款服务费用、证券化和出售以及破产资产处置等。这些特殊收入事项包括:

1

)发放贷款除利息以外收取的手续费不满足收入测试,理论上要放在

TRS

中征税;

2

)如果是给自身持有的贷款征收的服务费,则可以视为利息收入的一部分而免税,而如果是给第三方服务收取的费用则不能免税;

3

)贷款和房产估值问题:超过房产估值部分的贷款(部分贷款的抵押物包括房产外的资产)不能免税;

4

)由于

REITs

需要分配

90%

以上的收入,因而往往需要对持有资产进行资产证券化或销售来盘活,以筹措购买新的资产的本金,资产售卖往往需要通过

TRS

来进行,而证券化则面临类似情况,需要进行一系列的复杂判定而决定是否需要通过

TRS

进行;

5

)破产资产:

mREITs

由于底层的贷款违约而获得的资产一般可以免税,除非有证据表明在购买前就提前得知破产将会发生。

首先,

美国

REITs

的发展和演变是由各项税制和法案不断修订和完善所催生的,其最初的原动力是大量退伍军人和贫困居民的房地产需求,

20

世纪

70

年代美国

REITs

的发展也经历了盲目性和疯狂扩张,其表现形式是高杠杆,行业危机的引爆点是银行信贷利率不断攀升和房地产过度开发,经济持续下滑。但是在不断的试错和完善机制下,美国为全球展现了最为成熟的房地产金融市场。而这一金融创新所带来的是房地产行业的流动性和低融资成本,理性的房价,风险不再集中于银行体系之内,以及为个人及中小投资者降低准入门槛,提供参与房地产投资的金融产品。

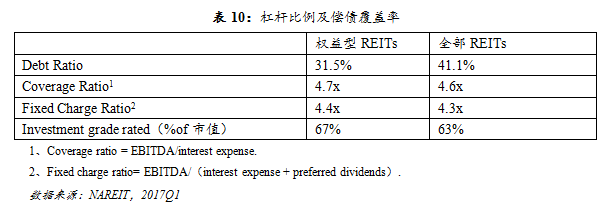

第二,

抵押型

REITs

是

REITs

市场发展初期的必经阶段,也是我国目前发展阶段中可主要借鉴的模式,待权益型

REITs

各项政策制度建立健全后,再逐渐过渡。但在此阶段中,需控制杠杆率,避免盲目扩张。这是由于

mREITs

的盈利模式,主要是通过在资产负债表中持有按揭贷款和

MBS

,赚取利息和融资成本间的息差,为了增强收益,

mREITs

通常采用高杠杆。抵押型

REITs

与

CMBS

可以是互补关系,一方面,抵押型

REITs

可以通过发行

CMBS

盘活其资产,另一方面,也可以在市场上购买

CMBS

,为投资人赚取回报。

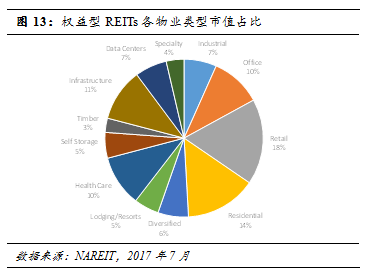

第三,

在美国

REITs

市场中,地产私募基金发挥着重要的作用。他们擅长捕捉市场机会进行投资,待物业成熟后以

REITs

的形式退出,他们根据各自的专长不同,都专注于选择自身的投资领域,可进一步细分为零售类

REITs

,住宅公寓租赁类

REITs

,养老医疗类

REITs

,办公类

REITs

,工业物流类

REITs

,仓储类

REITs

,工业物流类

REITs,

酒店类

REITs

等,或以地理区域为专场,如地区、州、都市的地产。

第四,

美国的

REITs

实质为一个上市公司,有专业化的运营团队持续管理,许多

REITs

上市时间已有几十年历史,一个成功的

REITs

通过经营管理不断增长运营资金,实现长期资本的增值和不断增大的股利。他们通过:

1

)收购、开发以及辅助收入流的创造获得外部增长;

2

)或通过增加

REITs

现有物业的现金流获得内部增长。由于我国目前市场所处的阶段限制,第二个途径显得更为重要,它包括租金率增长,比例租金(业主在商店收入超过一定水平是,参与收入分成),租客升级(维护租客关系),物业翻新,出售和再投资等等。一些具有房地产从业经验的专业团队,包括设计、物业、服务、管理都将在这个市场中举足轻重。

第五,

REITs

区分与股票,有较高的股息率,和较低的波动性,是一款长期投资产品,也是个人及中小投资者参与商业不动产投资的渠道,目前我国普通人群的个人资产中绝大部分比例压注在了房地产资产上,基本没有流动性,通过推行

REITs

,可以使投资者通过具有流动性的金融产品形式参与流动性较差的不动产投资。此外,根据

REITs

的特性,养老金、保险、公募基金都应被鼓励参与

REITs

市场。

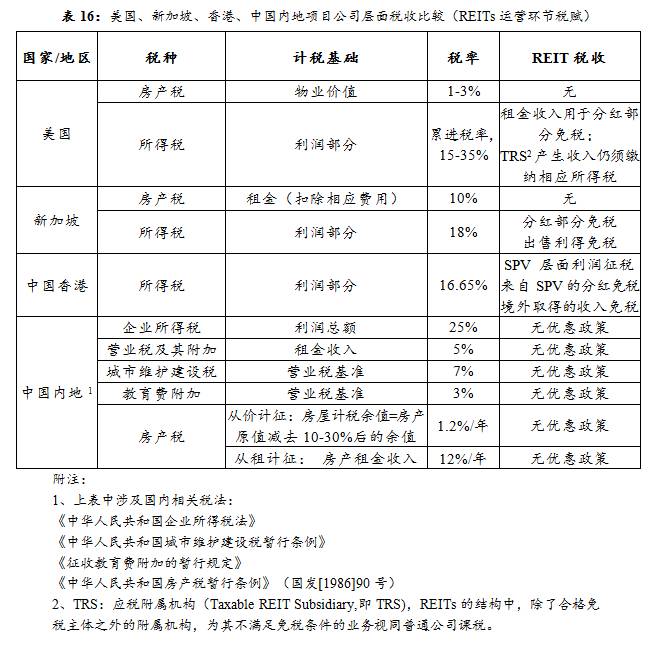

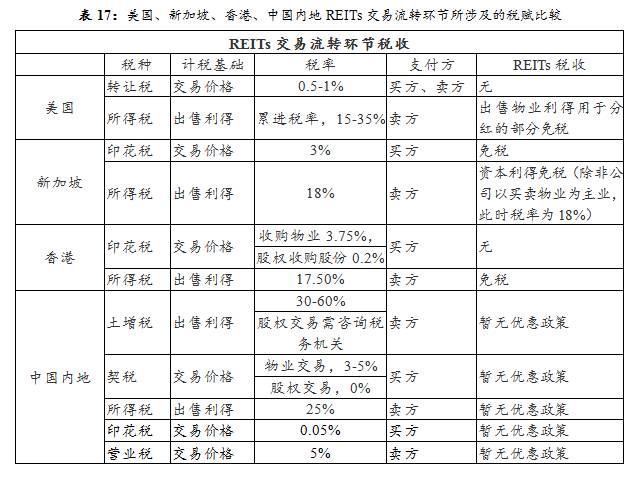

最后,

REITs

非常依赖于税收优惠政策,目前我国推出

REITs

制度面临税赋较重的困境,无合理避税政策,

REITs

存续期间的收益产生的企业所得税纳税义务与向投资者分红时产生的个人所得税纳税义务也可能遇到双重征税。因此,美国的税收优惠制度非常值得借鉴,在

REITs

推出时应同时匹配相应的税收优惠制度,否则

REITs

的开展将难以具备发展的土壤。