新三板“板内”并购已经暗潮汹涌。

8月8日,又一家“板内”并购案惊现江湖。三板公司山东力凯以3000多万估值卖身另一家新三板公司

本益新材

。

值得注意的是,这次并购相当低调,本益新材旗下全资子公司中胜投资在此之前已经悄悄买入山东力凯31.78%的股份,这次仅购买了8.21%的股份,持股比例达到39.99%,成为第一大股东。

山东凯力估值3000万卖身本益新材

▲

8月8日,山东力凯(835503.OC)公布收购报告书,被另一家新三板公司本益新材收购。

收购方中胜投资在8月4日以协议转让方式购买了芜湖君华持有的山东力凯58.71万股,占公司总股本的8.21%,交易价格为4.37元/股,交易总金额为256.55万元人民币。按这个价格算下来,公司估值达到3124.55万。

此次交易完成后,中胜投资持有山东力凯285.93万股股权,占总股本的39.99%,成为第一大股东。

根据资料,中胜投资是另一家新三板挂牌公司本益新材(831810.OC)的全资子公司。也就是说,这是新三板上又一起内部并购案,同时也是第一例基础层协议公司间的并购。

读懂君注意到,本益新材在 2016年12月8日出资1000万元设立了中胜投资,经营范围为“新材料产业、碳材料产业、硅材料产业、石墨烯产业、矿产业、高科技产业、互联网产业、健康产业、教育产业、文化艺术产业、酒店旅游产业、环保产业、工业项目”等领域的投资。

而本益新材在2016年7月刚刚将自己的主因业务变更为,“研发、生产、加工、销售:新材料产业,高端硅材料,光导材料,石英石系列产品……”。

在向新材料领域转型的路上,本益新材第一个相中的就是从事精密自动化设备设计与制造的山东力凯。

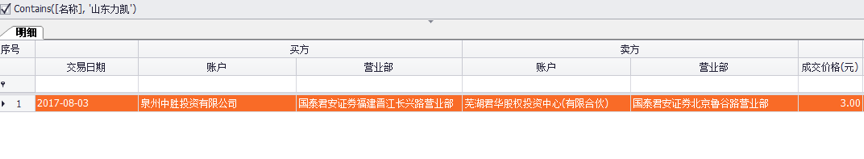

其实中胜投资成立没多久,就开始买入山东力凯股票了。本次收购前,中胜投资已经分别于2017年6月21日、6月22日、6月28日、7月7日、8月3日五次通过股转系统购买山东力凯股票共计227.23万股,占到公司总股本的31.78%,成为公司的第二大股东。而公司第一大股东吕春哲持股38.60%。8月4日,在中胜投资增持58.71万股之后,终于完成了向第一大股东的飞跃。

其中,8月3日的交易出现在了当天的交易异动信息中,交易对象就是本次收购标的股份的持有者——芜湖君华。芜湖君华是一家股权投资机构,在2016年年报中还没有出现在公司的前十大股东名单中,而到8月4日最后一次股权转让前,芜湖君华已经持有公司8.21%的股份。与芜湖君华一起出现在股东名单中的还有另一家投资机构泉州有盛投资合伙企业(有限合伙),持股8.74%。

读懂君注意到,从2016年年底开始,山东力凯原实际控制人吕春哲就开始减持。从2016年年报中的68.63%一路减持到目前的38.6%。也许当时接盘方就有这两家机构。

根据交易异动信息,芜湖君华所在的营业部为“国泰君安证券北京鲁谷路营业部”,读懂君在山东力凯的协议交易明细中发现,芜湖君华于今年4月27日、4月28日、5月4日先后以3元成交2万股,以4.48元成交55万股、以2.64元成交2.71万股。总共出资259.54万元认购了山东力凯59.71万股,约4.35元/股。

收购完成后,山东力凯股权结构如下:

在收购报告书中,读懂君看到,本次收购的目的在于利用山东力凯的平台有效整合资源,提高公众公司综合竞争力,获取公众公司的发展投资收益。

从业绩来看山东力凯正处于上升期,2015年、2016年,公司分别实现营收920万、1249.21万元。今年成功扭亏为盈实现了39.14万元的净利润。

而本益新材2015年、2016年分别实现营业收入6917.64万元、7121.40万元;净利润1248.66万元、757.96万元。去年业绩下滑严重,主要是原材料和销售费用增加,而政府补贴减少所致。

并购山东力凯之后,能让本益新材的业绩再次腾飞吗?

小而美的“板内”并购:

巩固主营业务,提升盈利能力

▲

其实新三板企业内并购已经不是孤例了。

去年9月,卡特股份(830816.OC)以1.86亿元的对价收购合建重科(831147.OC)99.97%股权。

这是新三板第一起做市企业之间的兼并,属于重大无先例案例。收购完成后,合建重科已经摘牌了。

根据收购方案,合建重科的1.86亿收购对价通过发行股份及支付现金方式支付。其中,卡特股份以 7.20 元/股价格向发行对象发行约1959万股股份支付交易对价 1.41亿元,剩余约4500万元则以现金支付。

同时,卡特股份还向军融基金、光谷人才、财通证券、兴业证券4名特定对象发行股份募集配套资金 8179万元,用于支付此次现金对价及增资合建重科。定增价为每股7.2元。

在次收购中,合建重科6家做市商都选择接受现金支付,顺利退出。而天星旗下基金、思考投资等机构股东则选择股份支付。

2015年6月,天星旗下基金、思考投资以每股3元的价格认购了合建重科的定增。以合建重科当时7156万股总股本计算,被收购的价格相当于每股2.6元。这两家机构已经亏了超过10%。

更“受伤”的是从他们持有的卡特股份股票也在下跌,从2016年11月复牌时的7.3元跌到了目前的6.01元。

虽然股东被“坑”,然而并购后,卡特股份的业绩一下就起来了。今年上半年,公司实现营收9469.05万元,净利润1017.44万元。比去年全年还多,去年营收和净利润分别为2323.41万元、-545.78万元。

读懂君注意到,合建重科是一家专业从事起重运输机械的生产制造商,而卡特股份专注于智能液压技术,两家公司的产品及服务主要应用于道路和桥梁工程建设,目标客户高度一致。此次收购后,卡特股份意在通过并购,利用对方客户资源,共同扩大市场。看来他的目标已经初步达到了。

除了卡特股份,去年8月12日,还有另一家创新层公司和创科技(834218.OC)以现金收购基础层公司金科信息(831107.OC)不超过40%的股权。不同的是,收购后,金科信息仍将保持业务和管理的独立性,并不需要终止挂牌。

跟A股公司的并购不同,新三板内并购牵涉的资金金额都不算太大,而且大都是以巩固公司主营业务、提高营收规模和企业盈利能力为目的的小规模并购,这对于提高企业的主营业务竞争力是有帮助的。

未来会不会有更多新三板公司选择这种并购方式呢?