重要提示:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

海通有色团队:施毅、钟奇、李姝醒、陈晓航、甘嘉尧、李骥

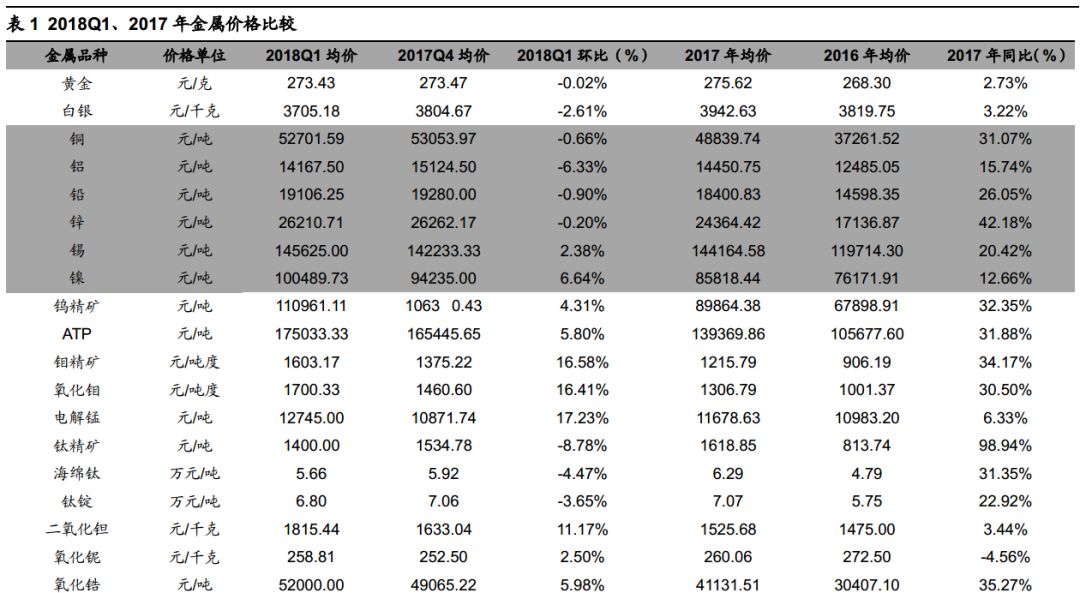

金属价格方面,金银价格在底部震荡,

2018

年

1

季度价格保持强势基本金属是镍、锡、铜。小金属中,钴、钼、这价格在

1

季度呈现强势。

底部估值集中在加工股和新能源汽车产业链:铜铝加工板块仍旧是低估值个股集中区,而矿业股的低估值子板块集中在新能源汽车板块的钴、锂、镍:华友钴业,洛阳钼业,寒锐钴业,盛屯矿业,赣锋锂业,天齐锂业和恒顺众

昇

。此外,铜锌个股的估值快速下降,龙头个股是紫金矿业。

至于二季度预告,新能源汽车上游金属如钴、锂等行业公司业绩持续高速增长。华友钴业、洛阳钼业预告净利润将大幅提高,赣锋锂业、天齐锂业、格林美等公司均预告净利润增长

15%-60%

。

贵金属:

2017

年均价同比微涨,

2018

年

1

季度均价环比略降。从历史数据看,金银比值(金价

/

银价)处于高位往往是在两者价格在底部情况形成。

基本金属:

6

个品种

2017

年均价同比均呈现大幅上涨态势,其实锌价上涨

42%

,铜

31%

居于前两位。

2018

年

1

季度,镍是环比价格上涨最大的品种

(

沪镍价格突破

10

万元

/

吨

)

,锡次之,铝最弱,其他基本金属环比基本持平。

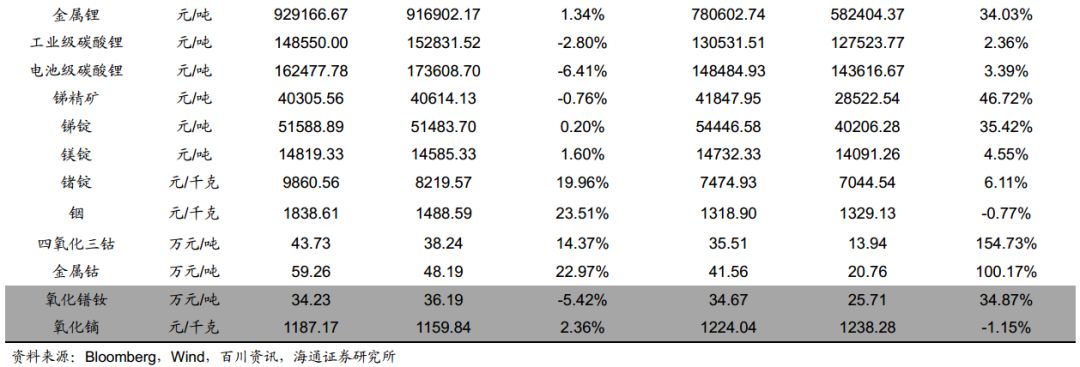

小金属:

2017

年均价同比涨幅在

30%

以上的品种包括:钴、锂、钨、钼、钛、锑;后两者矿价涨幅明显高于下游产品涨幅,显示供给侧影响更大。

2018

年

1

季度维系强势的品种为钴和钼,此外,

2018

年

1

季度锗价呈现强势状态。

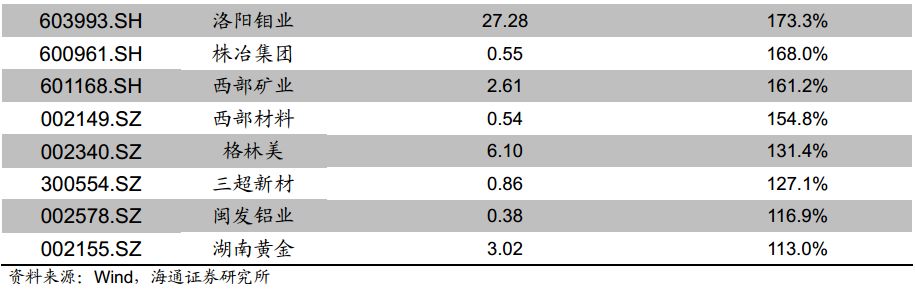

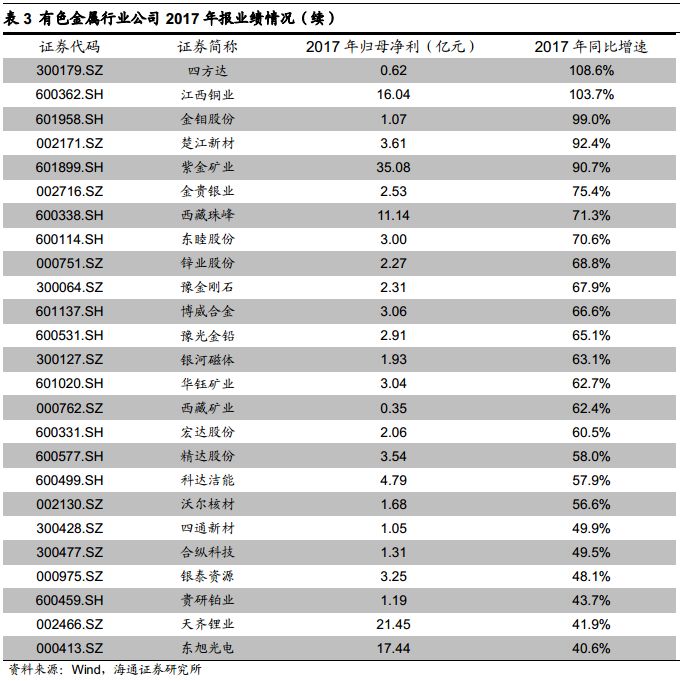

在有色公司披露的

2017

年报中,归母净利同比增速在

40%

以上有

53

家,其中业绩增速最快的华友钴业

2017

年实现

18.96

亿归母净利,同比增长

2637%

。

2017

年归母净利同比增速在

100%

以上的也有

30

家。

从细分子行业看,新能源汽车上游金属如钴、锂等行业公司业绩高速增长,如洛阳钼业、华友钴业、寒锐钴业、赣锋锂业、天齐锂业等,业绩高增速主要得益于金属价格处于高位,也与公司持续经营改善、经营情况超预期有关;与此同理的还有铅锌行业龙头兴业矿业、中金岭南;铜业龙头紫金矿业、江西铜业等。

值得注意的是,受益于

2017

年环保政策趋严、供给侧改革、需求改善等因素影响,锡、稀土、钨、钼等小金属价格稳中有升,行业公司业绩也表现出了高增速,如锡业股份、北方稀土、厦门钨业、金钼股份等。

受益于行业集中度提高、公司加工技术水平提升导致毛利率提升、产能扩张等因素,加工企业

2017

年业绩也表现出了较高的增速,如博威合金、楚江新材、海亮股份等。

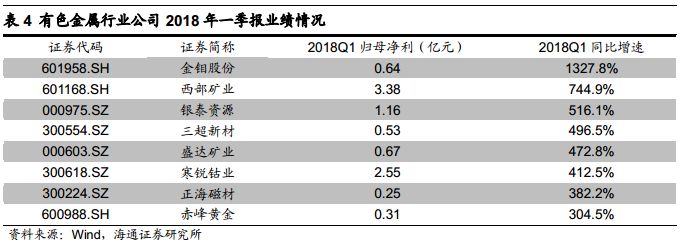

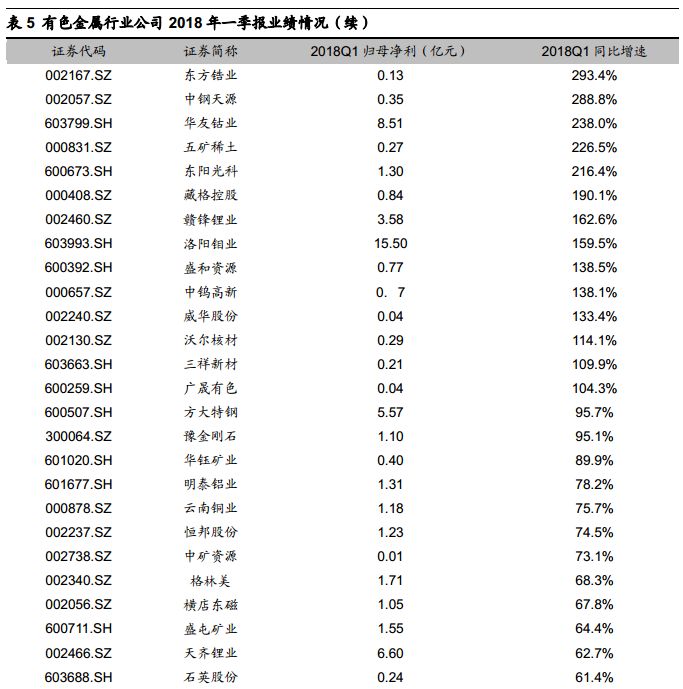

从已经披露

2018

年一季报的公司情况来看,归母净利同比增速在

30%

以上有

53

家,其中业绩增速最快的金钼股份

2018

年一季度实现

0.64

亿归母净利,同比增长

1327%

。

2018

年一季度归母净利同比增速在

100%

以上的也有

22

家,

2018

年一季报情况不及

2017

年年报主要是和一季度包含春节停工期、处于消费淡季导致金属价格处于年度低位有关。

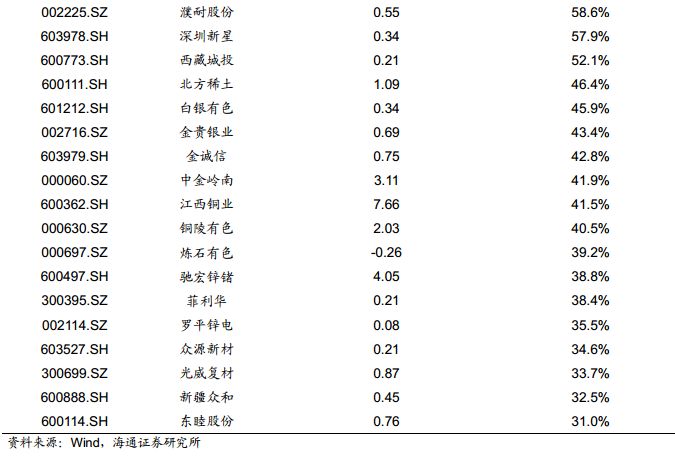

和

2017

年报类似的,钴、锂行业公司

2018

年一季报仍保持高速增长,如洛阳钼业、华友钴业、寒锐钴业、赣锋锂业、天齐锂业等;铅锌行业龙头盛达矿业、中金岭南、驰宏锌锗;铜业龙头江西铜业、稀土龙头北方稀土也取得高增速。

从

2017

年报和

2018

年一季报公司业绩情况综合来看,受益于新能源汽车拉动对金属的需求、提升金属价格的钴、锂行业仍保持着全行业突出的高增速,业绩持续超预期。

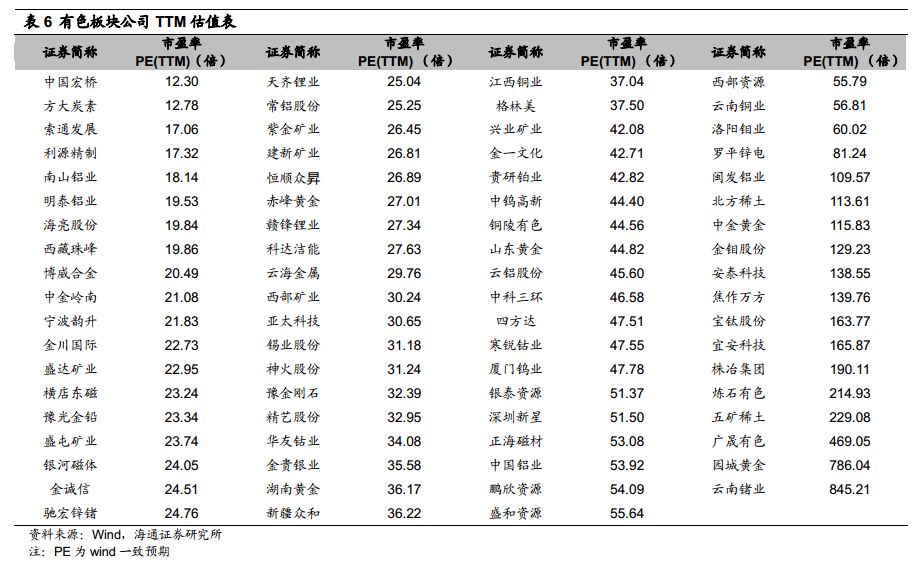

随着全球经济持续复苏以及金属价格上涨,有色板块公司

2017

年年报及

2018

年一季报亮点频出,洛阳钼业、华友钴业、紫金矿业等龙头公司均进入业绩释放期。以

TTM

市盈率计算,天齐锂业

25

倍估值、紫金矿业

26

倍、赣锋锂业

27

倍、华友钴业

34

倍,均处于估值低位。

铜铝加工板块仍旧是低估值个股集中区,而矿业股的低估值子板块集中在新能源汽车板块的钴、锂、镍:华友钴业,洛阳钼业,赣锋锂业,天齐锂业和恒顺众

昇

。此外,铜锌个股的估值快速下降,龙头个股是紫金矿业。

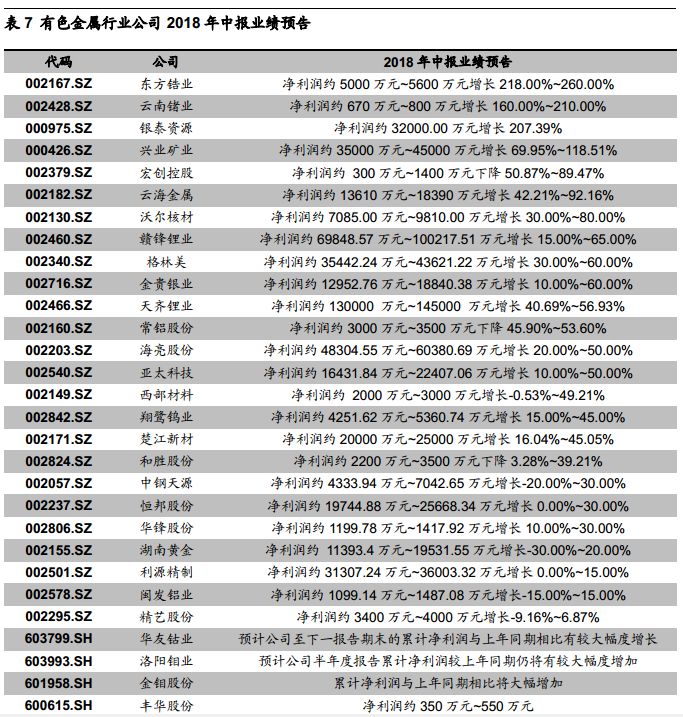

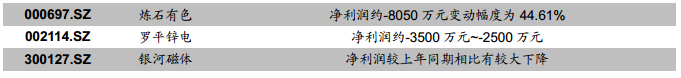

在有色行业公司披露的财报中,有

35

家公司对

2018

年中报业绩作出预告。其中

31

家公司预告盈利,盈利同比增长的公司超过

23

家。整体来看,有色行业公司盈利状况持续改善。

落实到细分子行业,新能源汽车上游金属如钴、锂等行业公司业绩持续高速增长。华友钴业、洛阳钼业预告净利润将大幅提高,赣锋锂业、天齐锂业、格林美等公司均预告净利润增长

15%-60%

。业绩高速增长反映了行业坚实的基本面支撑,随着利润的不断释放,钴、锂行业龙头公司估值已回落到

20-25

倍左右。

小金属行业公司业绩同样亮眼,钨、钼、锗、锆等行业公司均预告大幅增长,多家公司如云南锗业、东方锆业等,预告业绩涨幅在

200%

左右。

基本金属方面,铜、铝加工行业公司业绩多维持平稳,较

17

年同期小幅波动。

【本周(

4

月

23

日

- 4

月

27

日)价格走势】

本周(

4

月

23

日