中国投资有限责任公司资产配置部总监:范华

今天,因为我们题目是资产配置,所以我想给大家介绍海外机构投资者资产配置的框架。接下来我们后面讲的量化策略包括风险匹配,在这个框架中会看的比较清楚一些。

在海外,资产配置在投资中起的作用也就更大一些。有统计表明,资产配置会占到一个机构回报的80%到90%。所以说,作为大型的机构投资者来讲,他们都不太会忽视这一点。

资产配置上,我们是坚持这么几个理念:

第一,持有风险资产是可以获取风险溢价的。所以长期来看,风险越高,获得收益也就越高。

第二,我们要坚持分散化投资。这个是在资产管理行业我们认为唯一的freelunch。

第三,投资回报最终的来源里面是有资产类别指数投资的回报,beta部分,还有积极管理的部分,也就是我们说的超额收益,alpha部分。

一旦涉及海外投资,这个货币风险实际上是不能忽略的。

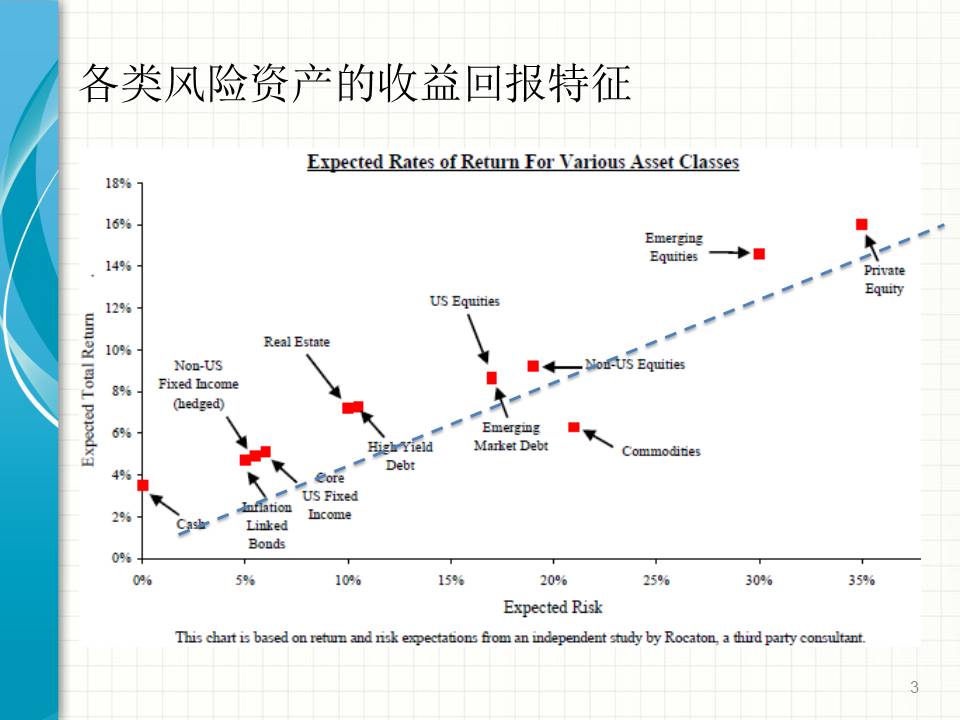

第一个理念我就是想说一下各类资产的收益回报特征。横轴是风险,纵轴是预期收益。长期来看,其实是有这么一个关系---各类资产收益和风险的比差不多是在这条直线上。如果哪一类资产的风险调整后收益特别好或者特别差,常常会有做套利的和动态调整配置的人去抓住这种机会。长期来看,能保证各类资产的sharp ratio是差不多的。

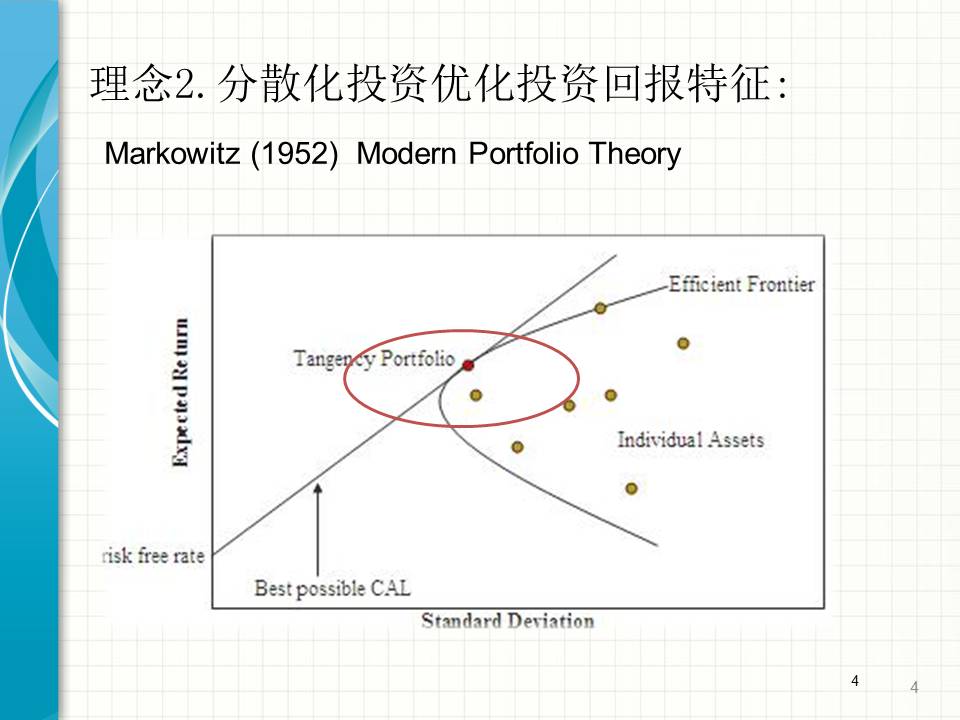

第二个理念呢,大家学过金融或者学过投资的都知道Markowitz1952年的这个理念,就是现在这个组合管理的理论。同样的,横轴是风险,纵轴是回报。我们能够通过一个简单的优化达到一个最有效的投资,这个抛物线的上端是我们投资的有效前沿。实际上这个切点,那个红点,是我们sharp ratio最高的一个投资。

这个图我想强调下分段化投资的效果。如果我们简单地能拿到一个sharpratio最高的投资,其实你投它就够了。但是呢,很多时候这种投资不一定能找得到。就算找到了,量可能也不一定够。所以说,很多时候,我们会把很多sharp ratio不是太高的投资拼在一起。然后从组合层面来说,它的sharp ratio会高一些。

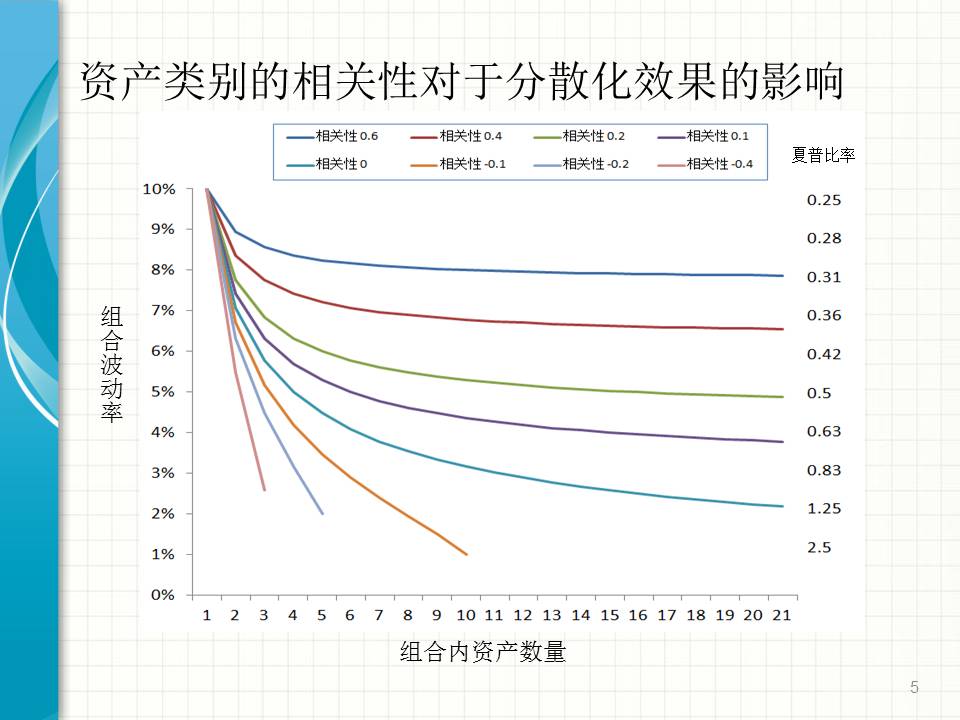

那么这个图就给大家看了一下分散化的效果。最上面一条线是说如果我找一定量的相关性在0.6的投资组合,那么随着我投资组合里面投资标的个数增加,我的风险会有降低。不过你也能看到,可能到了5个6个以上,我再增加投资标的,实际上分散化的效果并不是太好。但如果相关性是0的,底下倒数第四条浅蓝的线,其实5、6个投资可以把组合投资的预期风险从10%降到4%,效果还是非常好的。所以说,大家在选取投资标的的时候,如果能找到低相关的,投资标的在组合里面是有非常好的分散化效果。

第三个理念,我们提到了投资回报是beta加上alpha。Beta实际上是市场提供的,这也是个共赢的关系。其实所有市场的投资者都能享受这个beta的收益,容量也比较大,包括我们说到的很多指数投资都是这样的。它的费用会比较便宜,也比较容易拿得到。但市场上大家花时间最多的都在alpha的投资上。对于比较有效的市场来说,这个alpha的投资其实是个零和游戏,就是有人赚,有人可能就会亏。以500为例,有人超配了科技,有人可能就低配了科技,因为它整个就是一个市值权重的指数。最终,有人就会受益,有人就会underperform,从而拿不到超额收益。Alpha的容量比较有限,接下来我们就会讲到一个比较好的管理人,他做得好了以后,他就只管自己的钱,不管外面的钱了,可能会对外面机构投资者关闭,那么他收的费也会相对高一些。但现在比较流行的是smart beta和systematic alpha,差不多是介于alpha和beta之间去找一些投资机会。费用和获取的难易程度也是在两者之间。

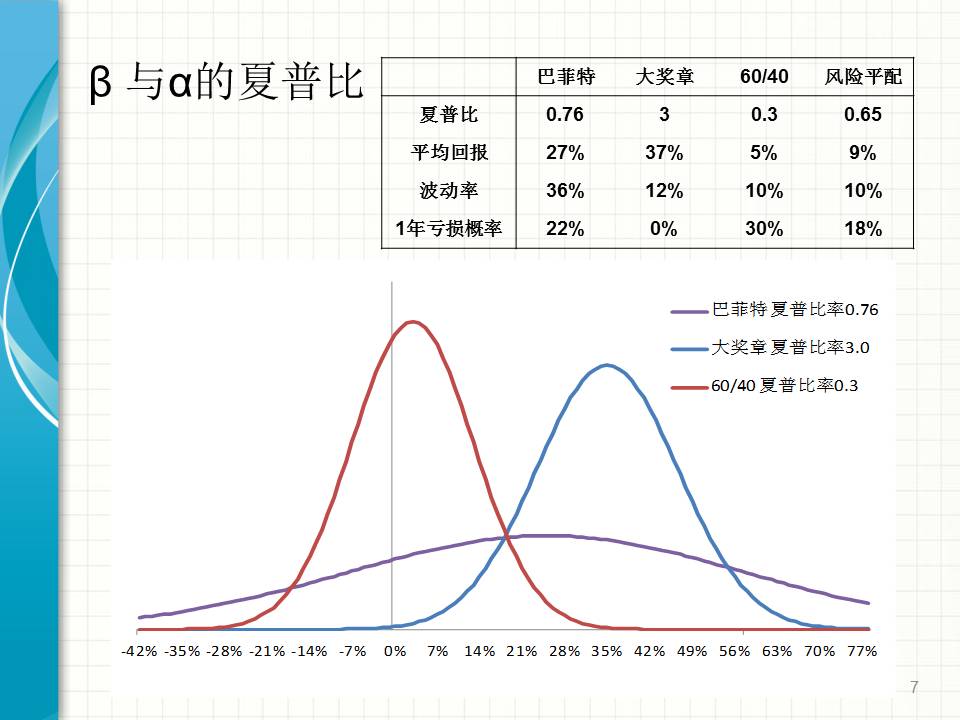

这个图我们就看几个大家常常提到的配置也好,或者说我们知道的基金也好,看他们投资分布的情况。海外机构投资者最开始的一种比较传统的分布是40-60,就是60%投在股票,40%投在债券。那么它的分布图基本是在红的这条线。平均回报长期来看是5%,波动率大概10%,sharp ratio只有0.3。简单来看这是一年的分布,所以一年亏损的概率在30%。待会我们会提到的风险平配,其实是说作为一个更优化的静态配置,实际上,我们可以把这条红线,如果在风险不变的情况下,预期回报有所提高,向右稍微平移一点。

另外我们常常熟知的两个比较著名的管理人,一个是巴菲特,他的投资回报的情况实际上是紫色的这条线,就是比较平,比较低的这个分布图,长期的预期回报实际非常的好,是27%。但波动率其实也相当大,有36%。那么在某一年,他这边的亏损概率还是有22%。实际上是说,相对指数来看,他可能在太bubble的时候,有相当长的一段时间,大概是2年左右的时间,都是按照perform指数70%左右。他建立的这个投资结构实际上是保证了有长期的资金支持,没有短期赎回的压力,所以他可以在这种不好的时候坚持他的理念,最终拿到一个好的预期回报。

那么从alpha这方面来讲呢,实际上最有名的是Renaissance的Medallion Fund。我们拿到的数是长期回报预期是37%,波动率12%,sharp ratio大概是在3以上,这个我们没有特别具体的数。所以这个也是大家比较追求的一个目标吧,这个蓝色的分布情况。基本上,它一年的亏损概率是在0%,预期又挺好。如果说我们有钱的话,都愿意放在它那。但它现在一个是对外关闭了,一个是它曾经收的费用也相当高,我们听到过的是说有一个是收50%的绩效费。当然我们说的也是背后的收益了,就是说它比较有一个主导的地位。

作为投资者来讲呢,其实考虑配置的时候呢,要首先回答几个问题。因为刚才提到了,好的alpha不一定找得到,所以很多时候我们还得从beta下手。像中投这样的,因为规模比较大,更难去拿到这些想要的alpha。

所以我们想回答的问题第一个就是说投资目标是什么?我们能够容忍什么样的风险?然后最大的回撤能够容忍多少?我们在投资中有没战略方面的考虑?我自己的自身优势是什么?能不能拿到相应的alpha?

这里面我们就举几个例子。一个就是海外机构投资者会用预期回报,以前都是用8%。风险容忍度呢,可能我希望我组合波动率小于12%。然后配置方法呢,一般也是以资本配置为主。也有的呢,像我们09年出去看海外机构的时候,多数实际上是在用一个长期的保值增值概念,比方说5年的回报要比CPI加上5%要好。那么这几年来看呢,大家对各类大类资产的预期收益都有所下降,实际上已经朝着CPI加3%的目标在转换了。还有一些美国的养老金历史上会用60股40债的方法来管。像insurancecompany更多的会考虑它的资产负债管理。

在风险容忍度的考虑上其实也是有不同的表示方式,除了常用的组合波动率以外,也有人是用3年回撤,有的人会用5年输钱概率小于5%这种概率的表述。

另外一个说到配置方法,其实今年比较流行的是这个风险配置,接下来我们说到的风险平配就是其中的一个特例。从这个维度方面来讲呢,越是大机构,越是专注长期的战略配置,考虑的是3年以上的配置过程,可能会做一些短期的配置调整,比如说一年以内的,我们通常叫它战术配置。然后也根据机构能力的不同,在战略配置上有一个相应的风险配置。像淡马锡这样的机构更多的是在做一个主题投资,更像PE公司。

最大的资产配置模型有三类: 一类就是我们刚才提到的60股40海外的主权财富基金,以挪威的养老基金做代表。第二类实际上是捐赠基金的模式,我们其实场上说到是耶鲁模式。它们的一大特点是重仓另类投资,重仓另类投资主要是希望它们能带来一个alpha。第三类也是最近比较流行的,风险因子的配置,那么接下来会用丹麦的养老金ATP做一个例子。

如果是看这个传统的股债模式,这个是我们画的一个过去110年以来60-40组合滚动10年的回报。然后你能看到,如果我们拿CPI+3%作为我们的投资回报目标,实际上每次还是用这个10年滚动收益来衡量,有1/3的时间是underperform的。这个组合呢,因为它的sharp ratio不是太高,所以说有相当多的时间是有underperform的压力。另外就是组合输钱,就是10年滚动收益低于0的概率也不低,有15%。

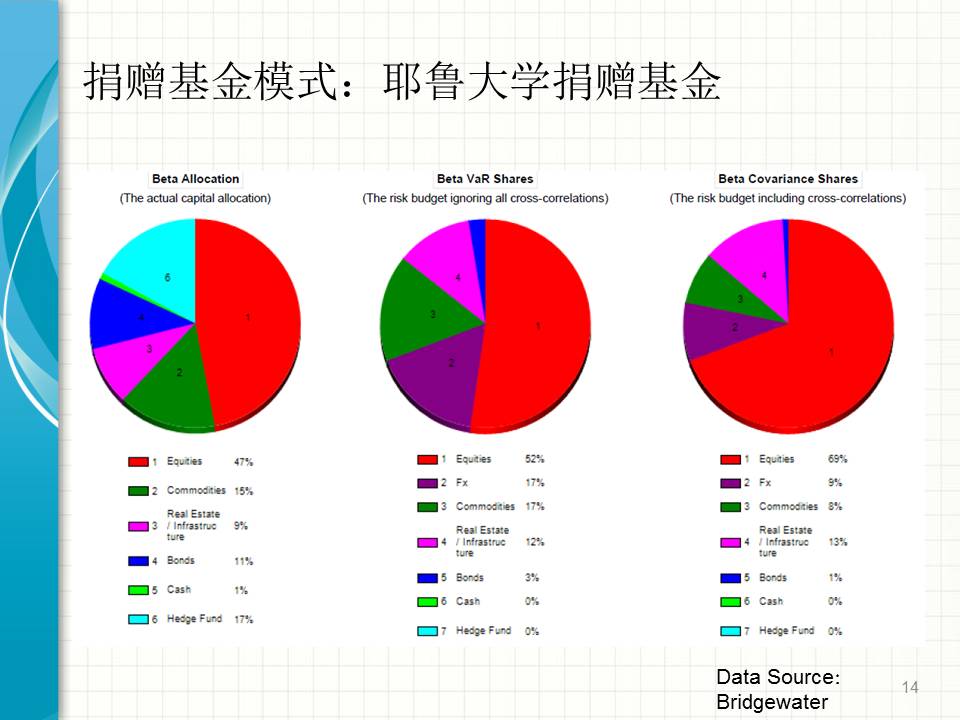

那么来看捐赠基金的模式,在它的资产类别上实际上是非常多元化了,加入了大众商品、房地产、PE和对冲基金。但如果我们看它回报,其实危机前后,就是08年的时候,有另类投资和没有另类投资的大方向还是一致的。这原因在哪呢?我们看它这个资产配置实际上是多元化的。你看它风险配置,最右边一个图比较有说服力,多半还是红色,原因就是它的组合主要风险因子来源还是股票的风险。

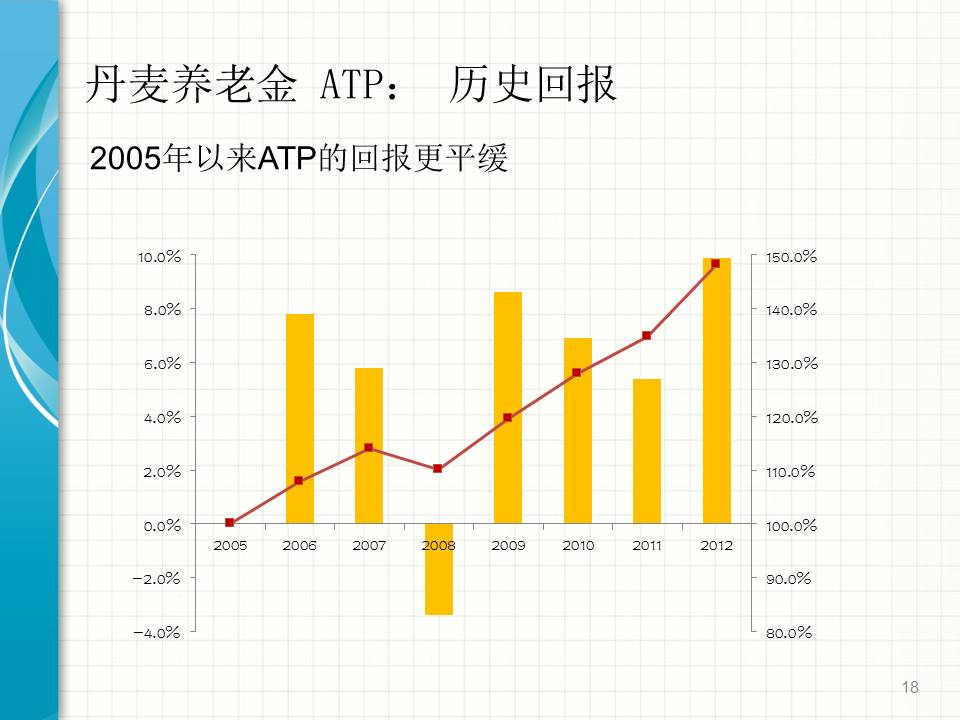

另外一个模式就是现在业界走的比较靠前的机构---丹麦养老金ATP。在整个公司层面,它是一个比较早的做风险因子配置的。它选的这5大因子是: 利率、信用、股票、通胀和商品。在风险上,它基本是每个分20%,可能近年随着它们对风险因子的risk premium有一个不同的看法,最近几年不是一个简单的平配,但基本理念还在。然后风险的配置转化成资本的配置以后,实际上是高风险的资产的资本配置会低一点,像商品从20%降到6%。风险低的资产类别,像利率,就升到了38%。

它的回报特征在08年实际上会相对更平缓一些,好的时候,比方说09年,人家20%、30%,它就没那么好。在08年别人跌20%、30%的时候呢,它只跌了4%,所以说会更平缓一些,更接近于机构的投资目标和风险容忍度。

比较一下这三家的特点,像挪威,它们这种配置方式比较简单,流动性高。像耶鲁这个另类投资,预期回报很高,但流动性会比较差。像风险平配有点介于两者之间,就是说它会把简单的40-60风险调整后收益提高。但是呢,会需要用到杠杆,同时呢会在一定程度上依赖风险因子。

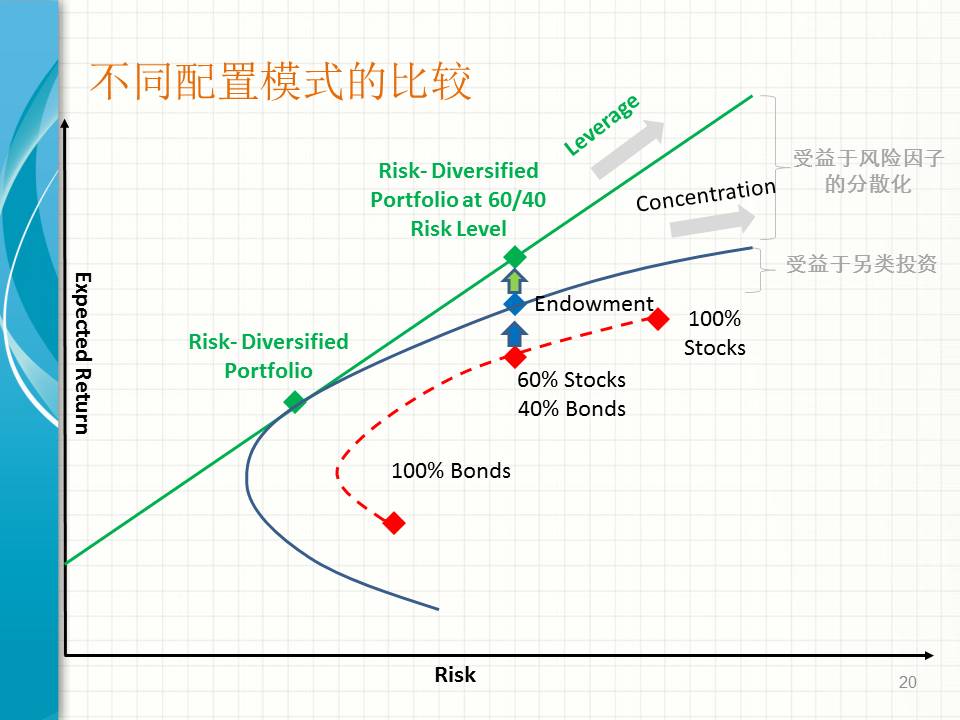

回到我们之前提到的投资的有效前沿上,如果引入了另类投资,我们可以把有效前沿往左上方推一些,预期回报也更好一点。如果在相同风险的情况下,像这个耶鲁的建设基金模式,我们画的蓝色的这一点。如果我们能够使用杠杆,这个是可以进一步地提高预期回报就是我们绿色的这点。所以基本上是这么一个关系。

如果是比较不同类型的配置模式呢,传统的可能大家更熟悉一些吧。我会定义我的资产类别,然后作出对回报、风险和相关性的这么一个预测,然后优化adjusted return,最后得到一个组合的权重。像这个风险因子的配置,实际上是多了一层

然后货币风险这边,我简单地提一句。我们觉得货币其实是双向的,长期看其实不一定有预期收益,其实是有beta的risk premium。所以说货币风险管理是增加风险,不一定增加收益最好是对冲掉。很多机构觉得货币市场的参与者里面,包括央行,也有一些零售其实并不是那么有效。很多机构会在里面做积极管理,去拿alpha。

常见的货币管理操作,有的机构觉得不对冲,它愿意承担额外风险,因为它觉得管理这个对冲其实也有一定的成本。做的比较好的机构是100%对冲,为了拿alpha,它会找一个积极的团队去管理。还有一个就是说不是很确定但也考虑到对冲的成本,有的人就是做一半一半。

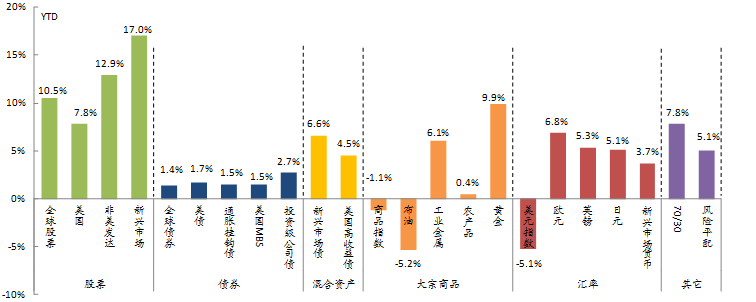

看一下海外的年初至今大类资产表现,股票比我们的预期要好很多。今年的风险平配,这个地方写的是5.10%,实际是一个指数,其实今年有超过7%的回报。实际上像今年beta收益还是不错的,相对于去年来讲,股票的alpha策略有很大的回升。但是宏观的管理还是挺有挑战性的。

后面我简单介绍一下当前大类资产的特点: 预期收益更低,风险和不确定性更高,在危机的时候相关性也是非常地高。这导致大家对完成投资目标的概率降低。

机构投资者的应对也是这几个方面。

一个是调整组合风险水平。这个是分两类,一个是增加杠杆,增加更多一些高风险资产、非流动性资产来拿到更多的预期收益。另一类可能觉得现在资产价格过高,出于保守,增加这个组合的现金和流动性,等待以后的一个更好的入场时机。

第二个是寻找积极管理来拿到alpha。拿到alpha,我们之前的分布图也可以看得到,会增加我们完成目标的可能性。积极管理配置风险会有所增加,比方说很多机构会多配一些对冲基金和PE。另外我们看到的一个趋势就是,大家从传统的相对收益改变到绝对收益。

第三类就是更多的强调分散化投资,风险因子的配置是一个非常明显的潮流。另外就是说降低管理成本,管理费低了等于变相地提高回报。

最后一点可能是最重要也是最容易做到的一点,就是管理投资者的预期。前面几年,在国内,大家对回报要求还是挺高的。这几年稍微更趋于合理,挺少会有一个单类大类资,或者说我们理财产品简单地给你一个比较好的风险比较低的回报。更多的机构把关注点挪到资产配置上来。如果我们能在事前跟投资者说明我们大概投资情况,实际上会让我们整个资产管理行业更趋于理性。

结论就是实际上没有最好的配置,但是有最适合投资者自己的配置。呼应我们前面提到的资产管理理念,就是:

第一,明确投资目标和风险承受能力,不承担风险就没有回报,承担合适的风险就会有合适的回报。

第二,就是强调的这个分散化投资。如果我们能够找到相关性低的、正收益回报的资产,把它组合起来会得到一个比较好的效果。

第三,客观判断自身的投资能力,我能拿到alpha多一点我就去做alpha。拿不到,长期来看,beta也能给我们一个合适的收益。

最后,要管理货币风险。

好,谢谢大家!

持续学习是业绩持续的唯一动力

勤劳的老郑,最近以码字维生

打赏与购书请点击原文链接!