8月中国经济增长数据全线放缓,财政刺激意愿的阶段性下降,环保限产等政策对工业生产的压制,以及房地产销售的放缓,对此起到了关键性的影响。从莫尼塔草根调研了解的情况来看,地方政府前期资金储备相对充裕,融资条件收紧应不至影响到今年基建项目的正常安排。因此,后续基建投资或仍存在空间。不过,环保限产仍将持续施压工业生产(尤其是非国企的生产);房地产销售放缓应已具备趋势特征,其对房地产相关消费、从而对整体社会消费的影响仍将持续,对后续房地产投资的制约作用也将逐步凸显。

短期内中国经济在回落过程中仍出现反复,但基建投资后劲乏力、房地产销售全面放缓、制造业投资仍显羸弱的趋势或已更加明显,资本市场对经济增长的预期是时候适度下修了。

我们提示两个风险:一是,增长数据出台后,黑色商品大幅下挫。但目前终端需求的边际变化并不剧烈,供给收缩的基本方向没有变化,需要关注这会不会已是“超调”;二是,增长预期调整后,债券市场迎来大涨。8月金融数据很快就将公布,不出所料地可能也会比较低迷;再叠加降准声音的再度兴起,市场可能对资金面抱有过于乐观的预期。我们相信政府不刺激的定力(看看依然平稳的就业数据吧),也相信央行不放水的定力(没降市场利率不也降了)。因此,需要关注这会不会又是“超调”。

8月工业增加值同比较上月进一步回落0.4个百分点,至6%,创年内最低,并回到了去年的较低水平上;季调环比数据也只是在上月创下的低点上略有回升(图表1)。工业生产整体表现不及市场预期,其中,采矿业增加值同比大幅下滑至-3.4%,创2013年6月以来最低,是拖累工业增加值增长的主因,而这或与环保限产对采矿业生产的压制有关。8月工业产销率大幅攀升至98.5%,明显高于近年同期水平(图表2)。工业品供给的相对紧张除了与企业库存意愿下降有关外,或也与政策层面对产量的压制相联系。此外,注意到8月国有控股企业的增加值增速进一步攀升至2014年以来新高,显示环保限产及去产能等政策对非国企冲击更为明显。

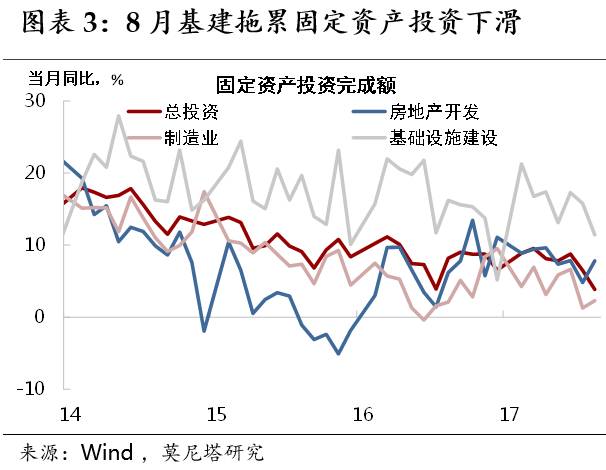

8月固定资产投资当月同比由上月的6.5%进一步下滑至3.8%,创下历史新低。从各主要分项来看:基建投资由上月的15.8%加速回落至11.4%,为年内最低水平,也是拖累8月投资下滑的关键原因;房地产投资由上月4.8%的低点显著回升至7.8%,显示房地产投资仍具一定韧性;制造业投资在上月1.3%的低点上略有反弹,回升至2.3%,显示经济增长的内生动能依然羸弱,也是对此前甚嚣尘上的“新周期”观点再度证伪(图表3)。

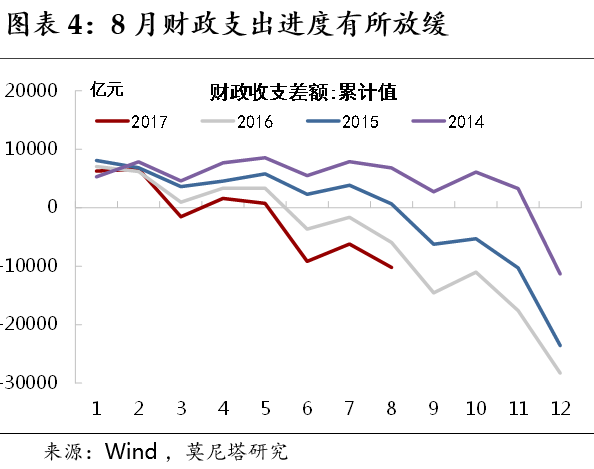

基建投资的下滑,与8月公共财政收支增速双双下滑的情况相一致。今年我国预算内财政支出的节奏明显快于往年,上半年累计财政赤字已接近1万亿。在此情形下,政府势必有意放慢支出节奏,8月新增财政赤字明显少于往年同期(图表4)。而在87号文要求整改不合规的融资担保行为之后(7月31日为整改截止日),8月地方政府预算外的支出或也转向谨慎。不过,从莫尼塔草根调研了解的情况来看,地方政府前期资金储备相对充裕,融资条件收紧应不至影响到今年基建项目的正常安排。因此,8月基建投资的放缓,应主要源于资金来源收紧背景下,地方政府财政刺激意愿的阶段性下降,年内或仍有调整空间。

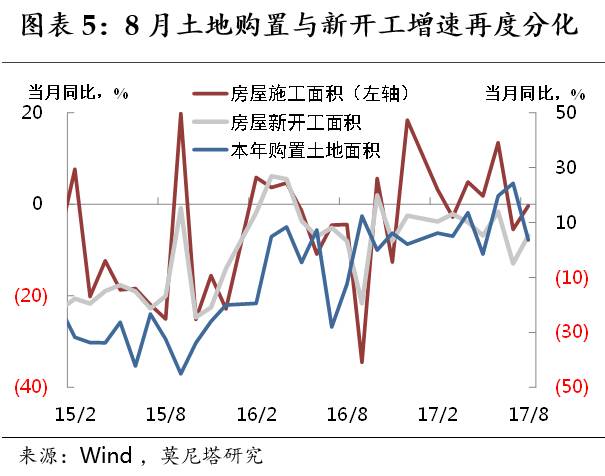

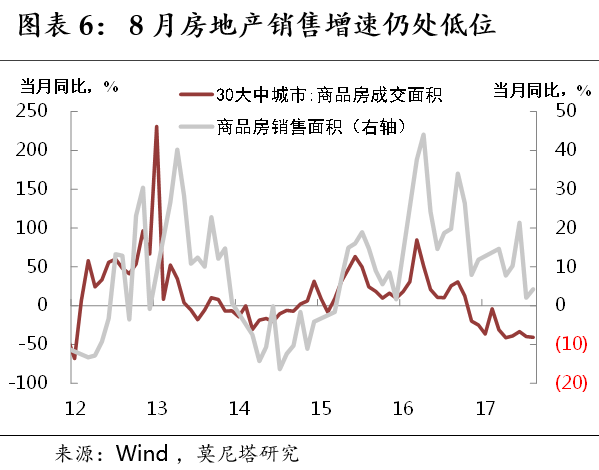

8月房地产投资的回升,主要源于新开工和施工增速的反弹,而上月攀至高位的土地购置面积增速则出现了明显回落。此消彼长之下,当前的房地产投资仍具一定韧性(图表5)。8月全国商品房销售面积仅在上月2%的低点上,略微回升至4.3%,显示房地产销售的放缓应已具备趋势性特征(图表6)。由于当前在融资渠道收缩的压制下,开发商投资对销售回款的依赖度较高,后续需相应警惕房地产投资资金来源下滑,对房地产投资增速构成冲击。

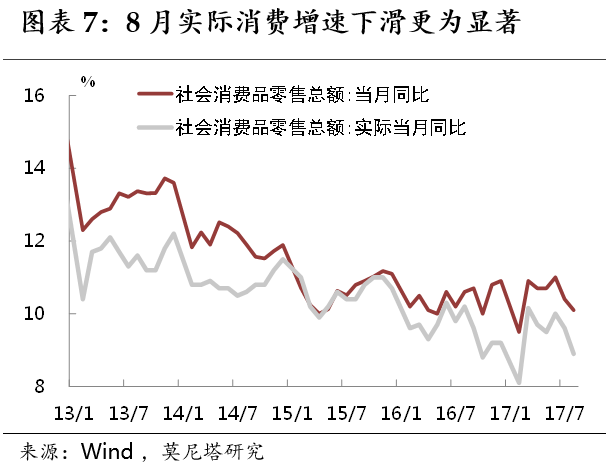

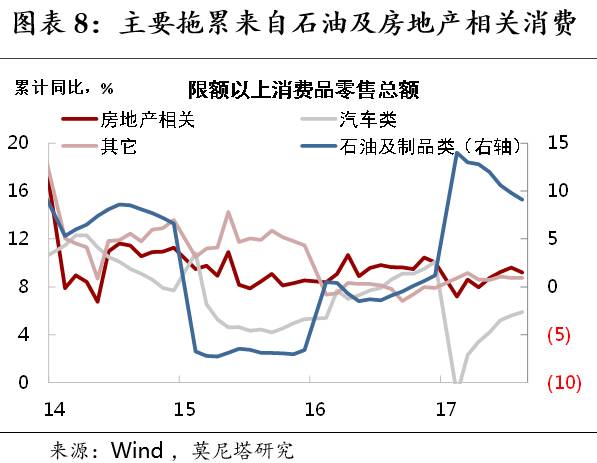

8月社会消费品零售总额同比进一步回落至10.1%,为今年2月以来最低,且实际同比增速出现了更为明显的下滑(图表7)。从限额以上企业消费品零售结构来看,石油及其制品类和房地差相关消费增速的回落,是拖累社会消费增长的主因,而这又分别与国家战略石油储备进程放缓、原油价格回升和房地产销售的放缓相一致。相反,8月汽车类消费进一步回升,其它消费品零售增速基本与上月持平(图表8)。

联系作者,请发送邮件至:

[email protected]

[email protected]

财新智库莫尼塔,是财新智库旗下的独立投资研究与商业咨询公司,专注于“宏观政策”、“市场策略”、“草根调研”与“海外研究”四大板块,服务国内外金融机构与企业客户。欢迎洽谈合作!