文:方正宏观任泽平、宋双杰

我们在

2016

年初提出“卖出高风险偏好的伪成长,向低估值有业绩的方向抱团”。

2017

年大票创新高,小票创新低,我们认为主要原因是新周期和估值体系重构。

A

股估值体系正在重构。

近期

A

股走出了鲜明的价值投资行情,蓝筹上涨估值修复,高估值中小创则一路下行,

A

股的估值体系开始重构,与国际接轨。从中长期来看,价值投资复兴是大势所趋,投资者开始更重视基本面,炒题材炒壳不被市场认可。估值重构的原因在于国内外制度环境的变化:一方面

IPO

提速、打击炒壳等导致壳价格缩减,另一方面

A

股国际化程度上升。

壳价值大幅下降:

IPO

提速、严格退市制度、规范并购重组以及再融资新规趋严。

2017

年以来,国内股市

IPO

延续去年年底的加速度,提速明显。截至

7

月

14

日,今年

IPO

发行数量已达到

260

家,超过前

5

年全年水平,融资额达

1306.34

亿元,接近

2015

年和

2016

年全年水平。国内

IPO

热火朝天,而美国

2016

年仅有

105

家

IPO

,融资规模仅有

188

亿美元。中国股市

IPO

在核准制下的发行速度和规模超越注册制下美国市场,这意味着国内市场即使未实行注册制,但实质上已是注册制。

IPO

提速、严格退市制度、规范并购重组以及再融资新规趋严,使得壳价值大幅下降,题材炒作受到打击,市场壳交易数量和规模均出现明显下滑,投资者会越来越重视上市企业真正的价值和成长性。

A

股国际化程度上升:价值投资复兴。

国内股市国际化程度正不断提高,先有沪深港通,后有

A

股加入“

MSCI

”,在这样的趋势下,海外资金会持续不断的流入中国股市。截至

7

月

14

日,沪股通累计资金净流入达到

1581.87

亿元,深股通去年年底开通,净流入额累计也已达到

902.63

亿元。而根据

MSCI

预计,“入摩”初始流入

A

股的资金约在

170-180

亿美元,若

A

股在未来完全纳入,资金流入会达到

3400

亿美元。

A

股走向开放是大势所趋,外资在短期内对

A

股投资风格更多起一种引导作用,从更长期来看,其则会成为

A

股市场重要的投资者。海外资金价值型的投资风格也会使得

A

股市场的估值体系发生重构与国际接轨,使市场风格向“价值投资”切换。从

2017

年第一季度

QFII

的股票投资情况来看,海外投资者持有的股票市值达

1144.40

亿元,较去年年底增加了

39.21

亿元。分行业来看,银行业

414.58

亿元、食品饮料

189.36

亿元和家用电器

138.65

亿元位居前三,银行和消费龙头受青睐。

价值投资复兴,回归基本面。

A

股逐渐走向开放与国际接轨,估值体系向价值投资切换。在这种背景下,业绩稳定、估值低的蓝筹股估值开始向上修复,而高估值高溢价的中小创估值则会逐步回归理性。对标美股,

A

股蓝筹存在修复空间,其中以银行业的低估最为明显,截至

7

月

14

日,

S&P500

中银行业滚动

PE

为

14.11

,而

A

股银行业仅为

7.03

,不足美股的一半;保险业尽管

PE

估值相当,但中国平安等龙头

PEG

明显低于美股对应标的,存在修复空间;食品饮料和家电等部分消费品行业在消费升级的大背景下,具备高增长潜力,且龙头企业估值不高,应予估值修复和成长性溢价;周期性行业盈利情况和成长性都优于美股,且受益于行业集中度提升的逻辑,龙头的估值有待进一步提升。总体而言,

A

股估值体系的修复和重构正在发生,并且在未来会一直持续,价值投资将成为主流。

风险提示:

A

股估值体系重构进度不及预期

1 A

股估值体系重构,与国际接轨

2 IPO

提速,壳价值缩减

2.1 IPO

提速,较去年发行数量或翻倍

2.2

并购重组和再融资新规趋严,限制“炒壳”

2.3

壳交易数量和规模均下滑,壳价格缩减

3 A

股国际化程度上升

4

价值投资复兴,回归基本面

4.1

蓝筹估值修复,小票“杀估值”

4.2

金融、消费和周期性行业将填平估值洼地

4.3 A

股估值体系重构,向价值投资切换

1

A

股估值体系重构,与国际接轨

近期

A

股走出了鲜明的价值投资行情,蓝筹上涨估值修复,高估值中小创则一路下行,

A

股的估值体系开始重构,与国际接轨。

从中长期来看,价值投资复兴是大势所趋,投资者对上市企业的评判也将回归以基本面为核心,忽视基本面去炒题材的做法越来越不被市场认可,究其原因,这是内外合力的共同作用,也是

A

股与国际接轨的必然结果。

一方面,随着

IPO

提速、并购重组新规、再融资新规趋严,

A

股市场壳股等题材股稀缺性不再,且运作成本明显提高压缩了牟利空间,炒壳明显降温,且伴随着退市制度的推进,上市企业优胜劣汰更为常态化,投资者会越来越重视上市企业真正的价值和成长性。

另一方面,

A

股与国际接轨是必然趋势,先有沪深港通,后有

A

股被纳入

MSCI

。海外资金的投资风格偏价值型,追逐稳定收益和低风险,青睐银行和大消费蓝筹,尽管短期来自海外的增量资金有限,但这种投资风格无疑为

A

股起到指引作用,从更长期来看,外资会成为

A

股市场的重要参与者。

伴随着价值投资复兴,

A

股不平衡的估值结构开始修复,高估值中小创下跌明显,

A

股中被高估的部分开始回归理性。与此同时,相较于美股,

A

股的银行、保险、部分消费行业和周期性行业也存在明显的价值洼地待修复,其中以银行业的低估最为明显。

无论是经济整体增速还是行业成长性来看,中国银行业都要优于美国,但国内银行板块

PE

估值不足美国的一半,存在严重的低估;保险业和消费品等行业具备高增长潜力,且龙头企业估值不高,应予估值修复和成长性溢价;周期性行业盈利情况和成长性都优于美股,且受益于行业集中度提升的逻辑,龙头的估值有待进一步提升。

总体而言,

A

股估值体系的修复和重构正在发生,并且会持续,而价值投资无疑是新估值体系的核心所在。

2

IPO

提速,壳价值缩减

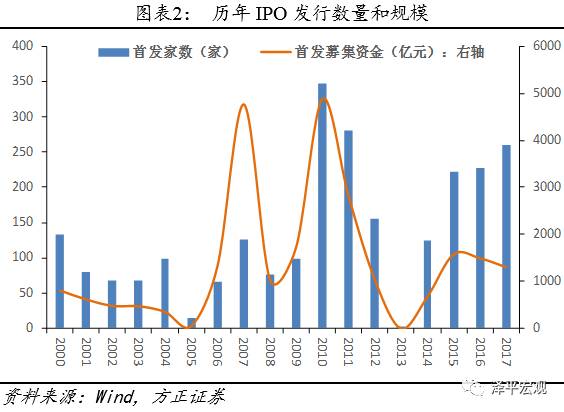

2.1 IPO

提速,较去年发行数量或翻倍

进入

2017

年以来,国内股市

IPO

延续去年年底的加速度,提速明显。

截至

7

月

14

日,今年

IPO

发行数量已达到

260

家,超过前

5

年全年水平,融资额达

1306.34

亿元,接近

2015

年和

2016

年全年水平。目前

IPO

排队企业数仍较多,截至

7

月

14

日,申请在沪深主板、中小企业板和创业板上市的公司仍多达

548

家,

IPO

需求旺盛,按照目前的

IPO

节奏,新申请

IPO

排队等待时间约在

1

年左右。

国内

IPO

热火朝天,而美国

2016

年仅有

105

家

IPO

,融资规模仅有

188

亿美元。

中国股市

IPO

在核准制下的发行速度和规模超越注册制下美国市场,这意味着国内市场即使未实行注册制,但实质上已然为“非注册制下的注册制”。

IPO

提速使得曾经火热的壳资源和题材股的稀缺性下降,配合着退市制度的推进,上市企业优胜劣汰,投资者会越来越重视上市企业真正的价值和成长性,股市会往“健康”和“理性”的方向发展。

2.2

并购重组和再融资新规趋严,限制“炒壳”

2016

年

9

月

9

日,证监会宣布正式实施《关于修改〈上市公司重大资产重组管理办法〉的决定》,该并购重组新规规范了借壳上市的各项指标,旨在使炒壳行为降温,引导更多资金投向实体经济。

该借壳新规为火热的炒壳行为泼上一盆冷水,在监管进一步完善后,借壳门槛提高,卖壳成本提高,炒壳的牟利空间被大幅压缩,资本市场的并购重组向为促进行业整合,服务实体经济的方向发展。

2017

年

2

月

17

日,证监会发布并实施《关于修改〈上市公司非公开发行股票实施细则〉的决定》,重点在于打击此前定增市场中存在的过度融资和价差套利等问题。

该新规对再融资发行的规模、频率和价格等做出了限制,为较快节奏的

IPO

让路,同时通过遏制过度融资,打击了部分中小股票为炒作“转型”和“转行”等概念进行的不合理的并购重组。

2.3

壳交易数量和规模均下滑,壳价格缩减

在

IPO

提速的背景下,原打算借壳的优质企业看到了

IPO

排队的希望纷纷转道

IPO

,按照今年上半年的发行节奏,排队等待的时间在一年左右。与此同时,并购重组和再融资新规趋严,

双管齐下使得市场壳交易数量和规模均出现明显下滑,壳资源的价格也直线下降。

2016

全年

A

股借壳交易数量仅为

24

起,较

2015

年的

54

起腰斩,壳概念股如

*ST

昌鱼、

*ST

宝实、

*ST

准油、香梨股份等今年来跌幅超过

50%

。与此同时,壳概念股的市值也大幅下降,大多不足

45

亿元,如

*ST

准油总市值跌至仅有

21

亿元,甚至面临较大的退市风险。

3

A

股国际化程度上升

国内股市国际化程度正不断提高,先有沪深港通,后有

A

股“入摩”,在这样的趋势下,海外资金会持续不断的流入中国股市。

截至

7

月

14

日,沪股通累计资金净流入达到

1581.87

亿元,深股通去年年底开通,净流入额累计也已达到

902.63

亿元。而根据

MSCI

预计,“入摩”初始流入

A

股的资金约在

170-180

亿美元,若

A

股在未来完全纳入,资金流入会达到

3400

亿美元。

A

股走向开放已是定局,外资在短期内对

A

股投资风格更多起一种指引作用,从更长期来看,其则会成为

A

股市场重要的投资者。

海外资金价值型的投资风格也会使得

A

股市场的估值体系发生重构与国际接轨,使市场风格向“价值”、“低风险”和“绝对收益”切换。

从

2017

年第一季度

QFII

的股票投资情况来看,海外投资者持有的股票市值达

1144.40

亿元,较去年年底增加了

39.21

亿元。分行业来看,银行业

414.58

亿元、食品饮料

189.36

亿元和家用电器

138.65

亿元位居前三,非银金融为一季度新进行业,持仓为

0.3

亿元。个股而言,居前

10

的分别为北京银行、南京银行、宁波银行、贵州茅台、美的集团、海康威视、五粮液、格力电器、上海机场和洋河股份。总体来说,外资偏好业绩稳定、估值低、风险低的优质蓝筹股,银行、大消费龙头等格外受青睐。

近期上证

50

指数一路走高,

A

股行情走出鲜明的“价值投资”色彩。

一方面,沪深股通“北上”资金对

A

股蓝筹行情起到了推动作用,引导蓝筹股估值与国际接轨,如深港通开通第一周,格力电器和美的集团买入金额均超过

10

亿元,而年内格力和美的上涨已超过

50%

;另一方面,高估值高溢价的中小创、题材股等亦不再受市场的青睐,创业板萎靡,进入“杀估值”的下行阶段,亦向国际并轨。

4

价值投资复兴,回归基本面

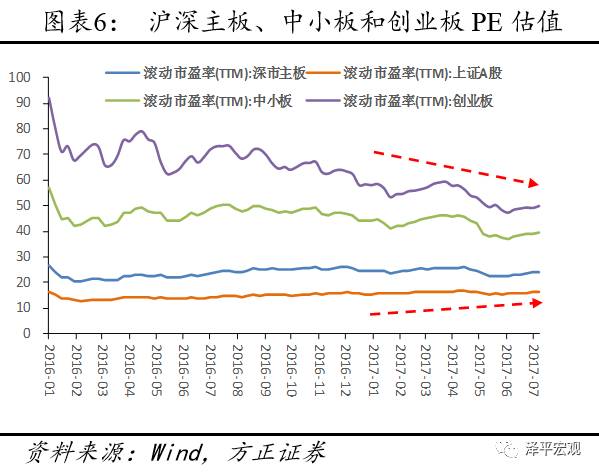

4.1

蓝筹估值修复,小票“杀估值”

A

股逐渐走向开放与国际接轨,估值体系向价值投资切换。在这种背景下,业绩稳定、估值低的蓝筹股估值开始向上修复,而高估值高溢价的中小创估值则会逐步回归理性。

截至

7

月

14

日,全部

A

股的滚动

PE

在

20.8

,上证

A

股和深市主板滚动

PE

分别为在

16.3

和

24.0

左右,较为平稳,上证

50

和中小创估值则出现分化,修复趋势明显。创业板滚动

PE

已降至

47.7

左右的低位,创近三年来新低,且仍处于下行通道中,中小板滚动

PE

降至

38.9

附近,亦接近三年来低点;与之相比,上证

50

的滚动

PE

由去年同期的

9.55

上升至

11.32

,上行趋势稳健。

举例来看,大盘蓝筹如工商银行的滚动

PE

自去年同期的

5.53

上升到

6.60

,格力电器的滚动

PE

自去年同期的

8.25

大幅上升至

15.18

,估值修复明显。

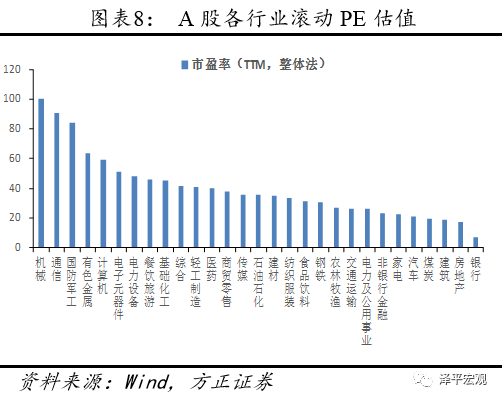

4.2

金融、消费和周期性行业估值修复

A

股与海外市场在不同行业存在估值水平的差异,这种差异一方面取决于基本面因素,即各行业在各国的发展状况存在差异;另一方面,由于

A

股长期处在相对封闭的市场环境中,小票估值虚高、大票折价等现象是由市场特质的博弈因素所导致的。在

A

股与国际接轨的过程中,后一种差异将首先消解,

A

股企业的价值也会面临全球市场的再定价,存在价值洼地的行业将被填平。

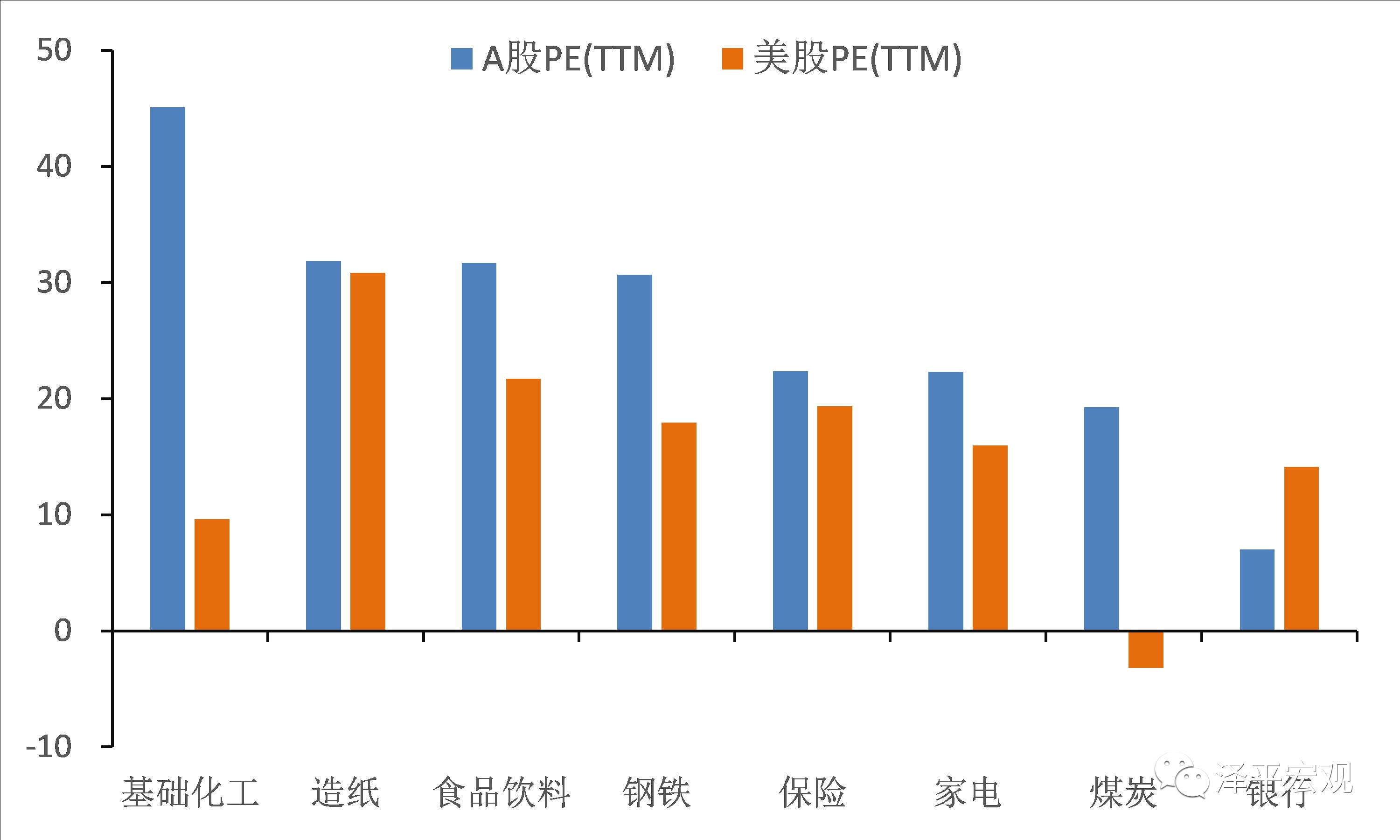

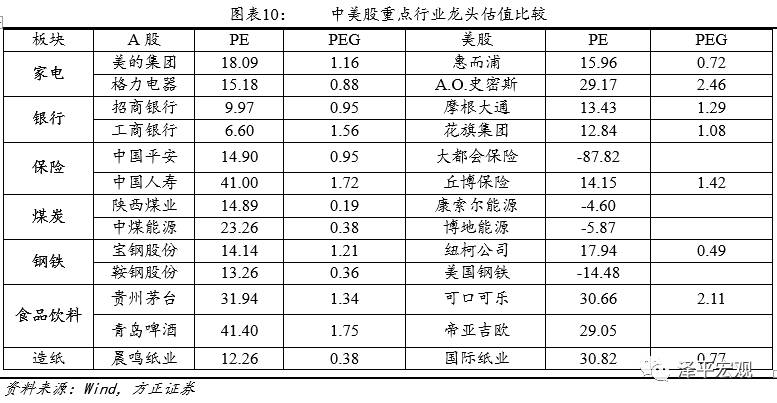

本文选取银行、保险、家电、钢铁、煤炭、造纸和食品饮料等

7

个行业,来探究中美股市间存在的估值差异,采用的指标为整体法估计的滚动

PE

;此外,也对这些行业的龙头企业进行了滚动

PE

和

PEG

(基于

2

年

EPS

增速预测)的比较,以期将业绩增速也纳入考量。

A

股银行和保险板块相较于美股,存在明显的价值洼地。

截至

7

月

14

日,

S&P500

中银行业滚动

PE

为

14.11

,保险业为

19.35

,而

A

股银行业仅为

7.03

,保险略高为

22.37

。龙头股方面,工商银行和招商银行的

PE

均大幅低于摩根大通和花旗集团的

PE

,中国人寿估值较高,但中国平安无论是

PE

还是

PEG

均低于美股龙头丘博保险。

银行保险等金融股具有低估值、高股息且风险小的特点,确定性较高,是外资青睐的类型,且与美国相比,从经济整体增速来看,中国的金融业还是成长性行业。

银行业方面,由于居民部门杠杆率仍较低,对标国际水平,中国消费信贷领域仍有较大增长空间;伴随着金融脱媒,银行拓展重点在非息业务,盈利结构改善正在进行,经营管理效率也可进一步提高。保险业方面,中国人均保费水平低,渗透率低,保费稳健增长;且伴随着消费升级,中产家庭保障性需求将维持高增长,寿险等保障性保险迎来高增长,行业回归保障,保费结构同时也逐渐改善。

估值修复加成长性溢价,

A

股金融板块存在估值修复空间。

钢铁、煤炭、造纸等周期性行业中,

A

股尽管总体

PE

略高,但研究中美龙头标的,发现

A

股无论是盈利还是成长性都要优于美股。

煤炭行业美股两大龙头康索尔能源和博地能源均处在亏损状态,美国钢铁也处于亏损状态,而反观

A

股,

PE

均不高,且

PEG

多不及

0.5

,

在国内供给侧改革促使行业集中度提升的大趋势下,周期性行业的龙头股无疑是受益者,其估值还有修复空间。

食品饮料和家用电器等消费品行业,

A

股

PE

相对较高,但中国的消费品行业仍将维持较高增长,应给予成长性溢价。

且看龙头股,贵州茅台和青岛啤酒尽管

PE

高,但

PEG

要明显低于可口可乐,格力电器无论是

PE

还是

PEG

都明显低于美股对应标的惠而浦和

A.O.

史密斯,估值提升的空间很大。中国经济中长期

L

型,但仍维持较高增速,在消费升级的趋势下,消费者的消费能力和品牌意识都有较大提升,高端消费品市场和三四线城市都存在拓展空间,以中高端白酒为例,消费升级意味着市场份额将进一步向茅台和五粮液等龙头集中,意味着市场渗透率将进一步提高,也意味着量与价都可进一步提升。

4.3 A

股估值体系重构,向价值投资切换

近期上证

50

一路上扬,中小创连创新低,

A

股走出鲜明的价值投资行情,估值结构失衡正在修复。对

A

股而言,价值投资复兴是大势所趋,投资者对上市企业的评判也将回归以基本面为核心,忽视基本面去炒题材的做法越来越不被市场认可,究其原因,这是内外合力的共同作用,也是

A

股与国际接轨的必然结果。

A

股逐渐对外开放,先有沪深港通,后又被纳入

MSCI

。海外资金的投资风格偏价值型,追逐稳定收益和低风险,这一投资风格指引了近期

A

股的走势,也将在更长期指引

A

股持续向国际并轨。对标美股,

A

股蓝筹存在估值修复空间,其中以银行业的低估最为明显,截至

7

月

14

日,

S&P500

中银行业滚动

PE

为

14.11

,而

A

股银行业仅为

7.03

,不足美股的一半;保险业尽管

PE

估值相当,但中国平安等龙头

PEG

明显低于美股对应标的,存在低估待修复;食品饮料和家电等部分消费品行业在消费升级的大背景下,具备高增长潜力,且龙头企业估值不高,应予估值修复和成长性溢价;周期性行业盈利情况和成长性都优于美股,且受益于行业集中度提升的逻辑,龙头的估值有待进一步提升。总体而言,

A

股估值体系的修复和重构正在发生,并且会持续,价值投资将成为主流。