本文分析了11月经济数据,指出工业生产基本回到疫情前状态,出口增速创下9年来的新高。但与此同时,存在运价高企、海运效率下降和限电问题。文章从外部问题和内部限电两个方面分析了这些问题对经济复苏的影响,并提出了两个关键观点:一是这些问题会成为经济复苏的插曲,影响短期加速度,但不影响2021年开年的趋势;二是出口产品内部结构短期分化,高价商品更具出口主动性。此外,文章还提到了国内多省限电的情况和其对经济的影响。

国内多省出现限电情况,主要是由于电力供应紧张,用电负荷过大。限电对经济复苏造成短期扰动,但不会对长期趋势造成影响。

在集装箱价格高涨的背景下,出口产品内部结构发生变化,高价商品更具有出口优势。

11月经济数据出炉,我们看到工业生产基本回到疫情前状态,出口增速剔除季节因素创下9年来的新高,但与此同时运价高企、海运效率下降,“拉闸”限电重出江湖,二者是否会成为经济修复的插曲?

外部问题上,集装箱价格高企源于多方面原因:

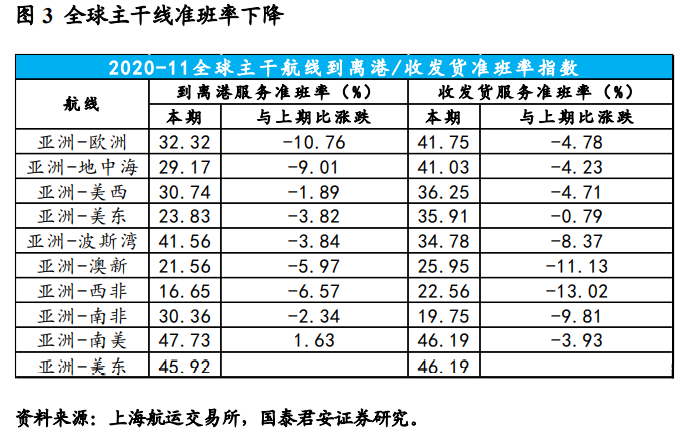

运力缩减后陷入紧平衡、海外出口动能弱、疫情导致海外港口效率和准班率下降,最终国内出口集装箱有去无回,到港集装箱减少。从目前高频数据来看,问题依然没有显著改善,对出口的后续影响我们认为有两点:

一是出口加速度短期抬升会受到制约,但2021年景气度不变。

准班率、缺箱问题短期仍会延续,改善时点难以判断,在仓位率、运力突破空间不大的制约中,出口短期加速度再提升会受到抑制。但我们认为随着海外疫情修复以及航运效率改善,缺箱问题缓解之后,2021年的出口动能仍将顺畅体现。

二是出口产品内部结构短期分化,“高价”商品更具出口主动性。

一方面是高价值产品出口会更顺畅(高新技术产品与设备类),另一方面单位价值有限的传统制造产品,出口会更倾向于价格昂贵的一端。

内部限电上,经济暖遇上天气冷,成为了供需矛盾爆发的导火索之一。

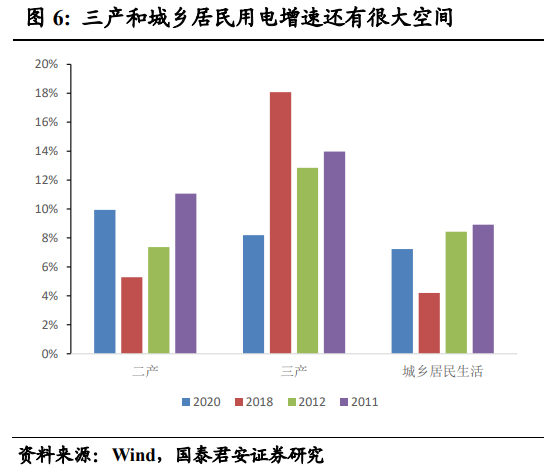

当前限电情况相对复杂,部分省份电力吃紧,用电超负荷,错峰用电实施限电,也有部分省份由于能源双控、环保减煤等要求进行限电。本轮的两个特殊点,提升了限电对生产的扰动概率:一是限电省份较多且后续随着用电量增加仍可能增多,二是复苏行至当前,二产用电增速最高,第三产业和城乡居民生活用电增速仍有较大的上行空间,这是与近年最大的不同。

限电与高运价背后的“涨价”逻辑,仿佛走入了传统的蛛网模型。

当供给弹性小于需求弹性时,价格虽然长期会走向收敛,但目前来看仍要经历一段供需再平衡,这个过程中价格仍将维持相对高位。

国内经济:

上游景气度显著提升。地产销售同比增速小幅回落,土地供应与成交大幅下降。中游高炉开工率小幅回升,原油价格持续回升,铁矿石价格和阴极铜价格涨幅较大。此外蔬菜、猪肉价格环比上涨。流动性方面,货币市场利率走低,人民币汇率持平。

国际、国内政策:

英国脱欧谈判难推进,美联储宽松依旧,美国正式开始接种新冠疫苗。中央经济工作会议定调,政策不急转弯。

下周关注:美国、英国将公布三季度GDP数据。日本央行将公布10月货币政策会议纪要。

由于本报告篇幅较长,以下为部分节选内容。欢迎联系国君宏观团队获取完整版报告。

11月经济数据出炉,我们看到工业生产动能基本已经回到疫情前状态,出口剔除季节因素创下9年来的新高,一切仿佛走向了新的阶段,而在这个时点,局部出现了供需格局的矛盾,运价高企、海运系统效率下降,“拉闸”限电重出江湖,二者是否会成为经济复苏的插曲。我们的观点是二者会影响复苏短期的加速度,但不影响2021年开年的趋势。

对于外部问题,集装箱的持续涨价是在全球集运系统紊乱的背景中所发生。(国君交运,“全球集运行情第三阶段:紊乱”,20201120)。

1)全球运力紧张(疫情中各大运输公司缩减运力,运输舱位减少导致集装箱有去无回)。

2) 国内外出口动能差异(国内供给强,出口持续增加但进口平平,海外国家出口受限,国内到港集装箱减少)。

3) 海外港口拥堵(疫情影响海外国家港口效率,部分港口货物积压,空箱爆满,准班率下降,拉长部分航线周期)。

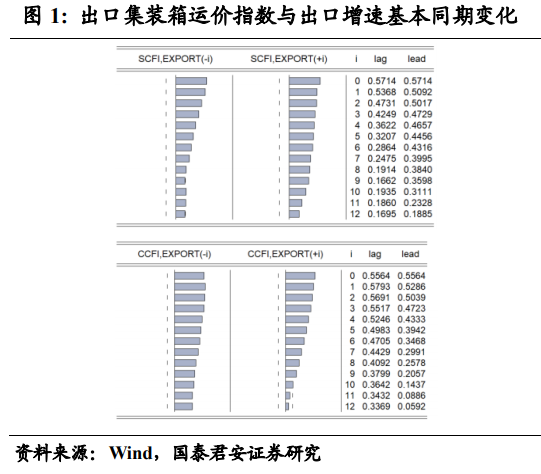

一般情况,集装箱运价指数基本是出口的同步指标,CCFI综合指数小幅领先国内出口1-2个月。但是当前的集装箱涨价不仅包含了出口需求的因素,供给的缺失无疑也加剧了涨价的动力,那么这种涨价和系统紊乱会不会对国内出口带来抑制?

从12月的高频数据来看,主要航线的仓位率基本临近满仓水平,集装箱船运力闲置比例基本处于1%左右的低位,同时准班率仍在下降,我们认为这样的状态会带来两个影响:

一是出口加速度短期的抬升会受到制约,但2021年景气度不变。

准班率、缺箱问题短期仍会存在制约,完全改善的时点难以判断,

在仓位率、运力突破空间不大的背景下,出口短期加速度再提升会受到抑制,甚至不排除出口供给端的影响短期拖累需求的完全体现。但我们认为出口高景气的韧性仍将延续,随着海外疫情修复以及航运效率改善,运力逐渐回升、缺箱问题大幅缓解之后,出口的动能仍将进一步顺畅体现。

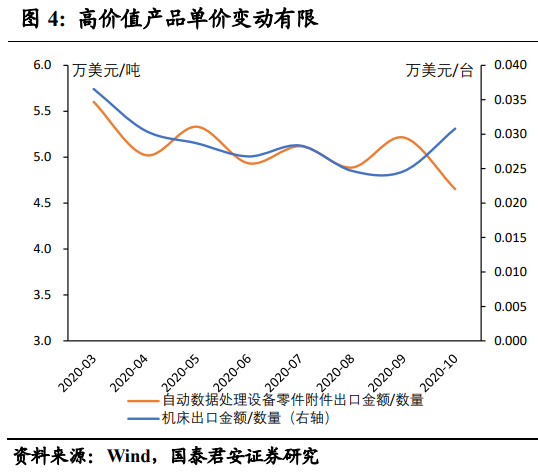

二是出口产品内部结构在短期分化,“高价”商品更具出口主动性。

我们回顾了集装箱价格高企的阶段,整体来看对各类出口产品的总额影响并不突出,但我们发现产品内部可能会发生一些变化。一方面是高价值产品出口会更加顺畅(高新技术产品与设备类),另一方面单位价值有限的传统制造产品,出口会更倾向于价格昂贵的一端。从年内的数据来看,集装箱价格9月开始跳升,对于机床和自动数据设备零件附件等产品的影响并没有体现,单位数量产品的价格变化非常有限。但美容化妆品、家用电器等产品出口,“单价”的变化都出现了一定程度的上行。

回到内部,国内多省开启久违的“拉闸”限电,经济暖遇上天气冷,成为了供需矛盾爆发的导火索之一。

从目前已有信息来看,浙江、湖南、内蒙、江西均发布了限电要求,但当前的限电情况相对复杂,一方面部分省份电力吃紧,用电超负荷,为错峰用电带来限电,另一方面也有部分省份(浙江)由于能源双控、环保减煤等要求进行限电,相较于前者有序用电方式的限电,后者(浙江)限电措施以更加严格的停产方式来推动。

限电对于复苏动能的影响,我们偏向于认为短期的弱扰动,复苏节奏不会被打乱。

回顾几轮冷冬阶段(2011年初、2012年初、2013年初、2018年初),我们看到工业增加值开年的表现不一,2011、2018上行,2012、2013下行,首先工业生产强度与冷冬并不具备严格的对应关系。

但是,本轮有两个特殊点决定了短期的弱扰动。

一是限电省份较多且后续随着用电量增加仍有可能继续增多,二是复苏行至当前,二产用电增速最高,这是与往年情况最大的不同,第三产业和城乡居民生活用电增速仍有较大的上行空间,而且对用电量贡献也存在空间。我们无法预估天气原因对电量使用的挤占有多大,但三产和居民用电量将随着服务业修复而上升是确定性的,在电力供应紧平衡的状态,势必会对工业生产带来一些抑制影响,因此在这个过程中,经济内部的服务业动能会持续复苏,但生产端边际动能会受到一个短暂的扰动。