正文

本篇微信公众号仅展示报告部分核心观点与内容,如需报告完整版——50页4万字深度报告(包括核心军品未来五年的产业逻辑及核心标的详细逻辑

)请点击文末“阅读全文”。欢迎交流:王君,徐驰(

18918777726

)。

1、

工业化转型视角:核心军品作为最具创新的产业集群,对制造业升级有重要引领作用。

二战后,美国的五次重大军事工程计划与其后的五次关键制造业技术突破高度对应。同时,美国核心军品企业在向民品制造业产业链外溢的过程中,自身业绩获得爆发性增长。

2、军工板块复盘:军工成为高贝塔主题板块与连续三年下跌的三大原因:

1)前期上市集团内非核心民品,“类壳属性”突出;2)“人事调整”之下,14-17年军费增速连续3年下降;3)军工不透明性及5%军品定价加成机制,限制了军工企业利润增长预期。

3、未来5-10年,核心军品或将迎来成为新蓝筹的“三级驱动”:

第一,核心强国战略之下装备投入或迎来军费增速拐点,裁军后装备占比提升,人事到位后加速落地的“三重拐点”;

第二,军工股自身属性变化:伴随核心军品整体上市及股权激励,我国核心军品投资逻辑由“类壳属性”向“质优资产”转变:

1)沈飞等一批优质核心军品整体上市;2)17年在军费投入小年背景下,中航机电现金流,中航飞机“净利润+研发费用”等均大幅增加;3)去年以来,兵器工业、中航工业等军工集团股权激励等混改举措落地加速;

第三:军品定价机制改革和军民融合产业基金或是板块修复的强催化。从政策角度看:

1)军品定价机制改革:

未来我国核心军品定价方式或由当前5%的成本加成向“目标价格管理”机制转变,总装龙头净利润率与美国平均7%-12%相比提升空间较大;

2)军民融合产业基金:

目前各省市及央企设立的军民融合产业基金规模已超过1300亿元。核心军品龙头有望复制集成电路企业在“大基金”支持下“弯道超车”成长路径。

4、核心军品龙头国际比较:板块估值离散化分布,与美国相比,龙头估值业绩性价比更优。

美国核心军品龙头公司业绩增长一般在0-8%, PE一般在50倍以上,但其股价过去20年一直处于稳步攀升。A股核心军品龙头未来三年,仅考虑订单增加带来的收入及利润增长或达15%-30%,板块有望迎来系统性修复。

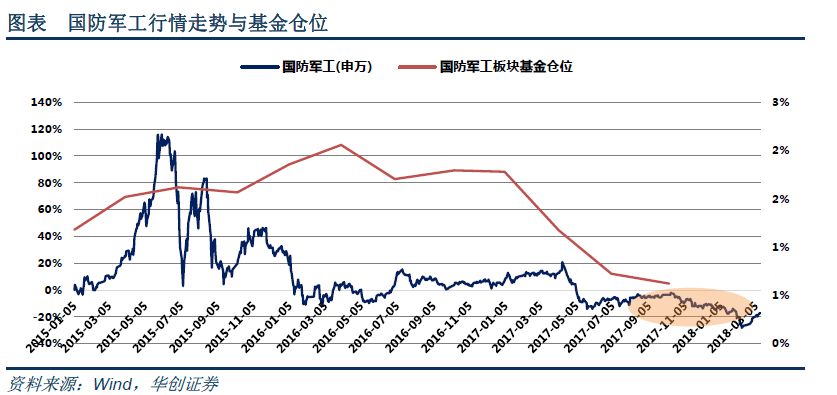

5、策略视角:“横纵向估值割裂”之下,关注基金配置洼地—当前军工板块为十年最低。

从策略角度看,在目前A股行业横纵估值割裂背景之下,仓位博弈因素更加重要。复盘发现,年度级别“反转行情”往往出现在基金仓位低点。而当前军工板块基金仓位为0.86%,处于过去十年的配置最低点,且跌幅为过去三年所有板块之首。

6、投资建议:立足中美差距“短板”,布局三大军种核心军品龙头。

我们认为,与美军目前差距最大的“短板”或将是军费集中投向的关键,而这其中已初步具备规模与技术优势的核心军品龙头或迎来“由1到N”的成长。

具体而言:陆军看三年完成机械带来的装甲车与直升机需求提速;海军看航母产业链舰载机及电磁弹射与全电推“弯道超车”;空军看大飞机列装加速。

建议重点关注:1)海军—航母链:湘电股份、中航沈飞、中国动力;2)陆军—机械化链:内蒙一机、中直股份;3)空军—大飞机链:中航飞机、中航机电

7.风险提示:军改政策推进不及预期,金融监管下市场风险偏好下行风险。

卷首语

军民融合与核心军品(提供核心主战装备或核心配套的龙头军品企业)产业是工业化转型中“大国重器”的王冠

。

两会期间,供给侧结构性改革的由传统产业向新动能倾斜的政策密集出台,逐步布局代表未来中国新型工业化转型方向的“新蓝筹”是未来五年最为重要的投资机遇。

我们华创策略团队自

2017

年

8

月以来市场首发重磅深度《新型战略性工业化下的产业趋势与市场选择》,详细描述了供给侧结构性改革这一重心转向,并通过对德国、日本等追赶型经济体工业化转型的经验与教训的深度梳理,

指出我国转型的主导产业或将选择产业链长且前向与后向效应显著的相关产业,注重在释放需求过程中实现技术的外溢

。

相对市场对于

TMT

的关注,我们注意到,两会期间,除了军费增速超预期外,习近平主席多次对于军民融合战略提到前所未有的高度。我们在

2017

年

5

月的深度《为什么军民融合是流动性改善下的超跌反弹龙头?》、《五大细分深度透视军民融合之“大国重器”》于全市场首次提出,

军民融合及其“军用技术民用化”所延伸的高端装备制造“大国重器”是我国大国崛起的必由之路。

本篇报告作为上承《新型战略性工业化下的产业趋势与市场选择》、《军民融合专题深度系列(三篇)》,下启“寻找新蓝筹”系列的承上启下之作。

站在未来

5-10

年视角,我们认为军民融合之中的核心军品或将由之前的短期风险偏好驱动的高贝塔主题向具备良好成长性的“新蓝筹”转变。

我们将详细分析:军工高贝塔板块的成因,装备投入“三重拐点”,核心军品龙头质地的变化及其与国际相比的“性价比”以及军品定价制度改革的方向与军民融合基金对于估值体系的重塑。在此基础上,我们通过策略视角观察各板块估值“横

-

纵向割裂”突出之下,军工十年仓位最低的现状使得其具备超跌反弹的可能性。

在梳理上述逻辑之后,我们遵循与美军“补短板”主线,

重点对于三大军种:陆军三年机械化;海军航母—电磁弹射与全电推“弯道超车”;空军—大飞机列装加速及相关的产业链龙头进行了梳理。

一、工业化转型经验:以史为鉴,核心军品作为最具创新的产业集群,对制造业升级有重要引领作用

根据德、日追赶型经济体工业化转型经验,过度金融化、泡沫化和实体的凋敝往往是同一枚硬币的两面,而主导产业顺应产业链长且前向与后向效应显著的相关产业,注重在释放需求过程中实现技术的外溢。

(一)美国经验:核心军品为代表的军民融合产业集群作为技术创新的最前沿,对于制造业升级具有引领性作用

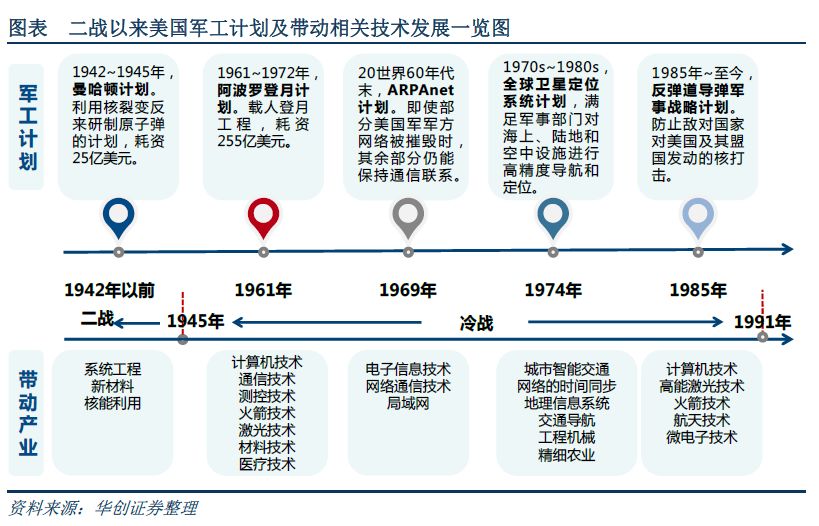

从国际经验看,核心军品为代表的军民融合产业集群作为技术创新的最前沿,对于制造业升级具有引领性作用。二战后,美国的五次重大军事工程计划与其后的五次关键制造业技术突破高度对应。

(1942-1945年曼哈顿计划与系统工程、新材料及原子能革命,1961-1972年阿波罗登月计划与计算机、通信、火箭、材料技术革命,20世纪60年代ARPANET计划与电子信息、通信、局域网革命,19世纪70-80年代全球定位系统计划与交通导航、地理信息、精细农业革命,1985年至今反弹道导弹与计算机、激光、火箭、微电子革命。)

(二)美国核心军品企业在技术向民品制造业上下游产业链外溢的过程中,自身的业务范围与收入、利润获得爆发性增长

与此同时,由于技术上的“军民同源性”,

美国核心军品企业在技术向民品制造业上下游产业链外溢的过程中,自身的业务范围与收入、利润获得爆发性增长

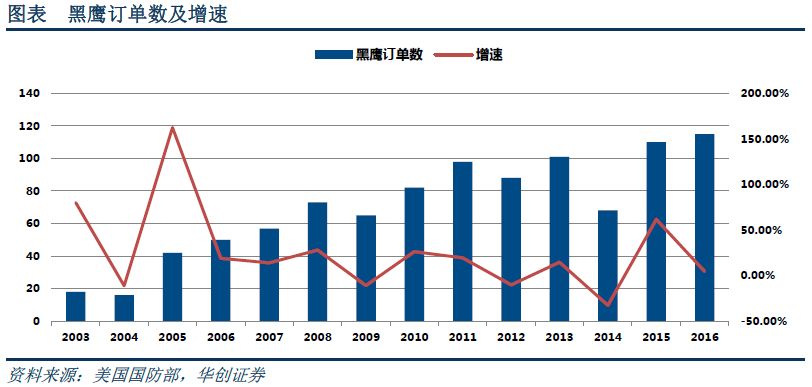

,西科斯基(黑鹰直升机)与波音(大飞机)在十年收入翻3倍的历史是这一逻辑的典型体现。

西科斯基公司是美国的主要直升机制造商之一,由现代直升机之父西科尔斯基于

1923

年创建。

其主要业务包括军民用直升机及通用飞机的设计、研发与制造,以及后市场服务。

1942

年,西科斯基公司设计的第一架稳定的单引擎可操纵直升机开始大规模生产。随后,

公司于

1974

年推出的“黑鹰”直升机成为迄今为止最为成功的军用和民用通用直升机

,

可执行商业飞行、公司专机、搜索救援和紧急医疗救助等业务。

2016

年,“黑鹰”直升机销售额接近

15

亿美元,其军民用客户遍布全球

27

个国家。同时,西斯科基总营业收入从

2004

年

20

亿美元左右增长至

2014

年

70

亿美元,且黑鹰订单额从

2003

年的不到

20

架增长到

2016

年的

120

架左右,民用直升机订单大幅增长。

表明随着军用直升机民用率不断提高,其或将带来军工产品订单增长。

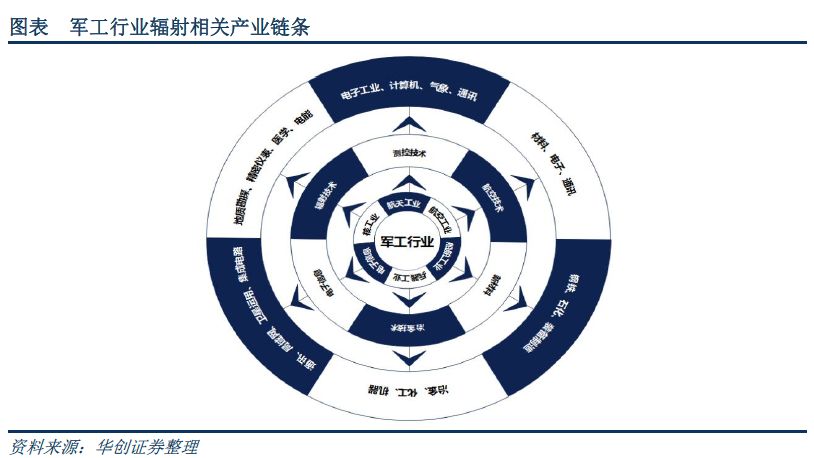

(三)中国核心军品企业迈向世界一流创新企业集群

对于中国来说,

中国核心军品企业是世界一流创新企业集群。核心技术能力仅次于美国十大军工集团相关部门。

我国开发的1100余种新材料中,约80%是因航天需求而诞生的,60%的制造业新技术源于航空工业,兵器工业之中每投入一元人民币可以产生15元左右效益。

二、军工板块复盘:军工成为高贝塔主题板块及连续三年下跌的三大原因

历史上A股军工板块一直作为高贝塔和流动性及风险偏好驱动的主题板块,原因在于:

(一)前期军企以非核心竞争性民品为主,“类壳资源属性”是使军工板块表现低迷重要原因

受制于传统机制及国防特殊性,前期上市的企业以军工集团中非核心的竞争性民品为主,由于高估值和低业绩增速以及所在子行业完全竞争特性,使之成为壳资源类资产,

市场对其关注点主要是集团背后核心军品资产注入预期的“壳价值”。

而类壳资源属性使得其受科研院所改制政策、金融监管政策、市场风险偏好等影响较大。

15

年年中以来,金融监管持续趋严之下,类壳资源属性也是使军工板块持续低迷的重要原因之一。

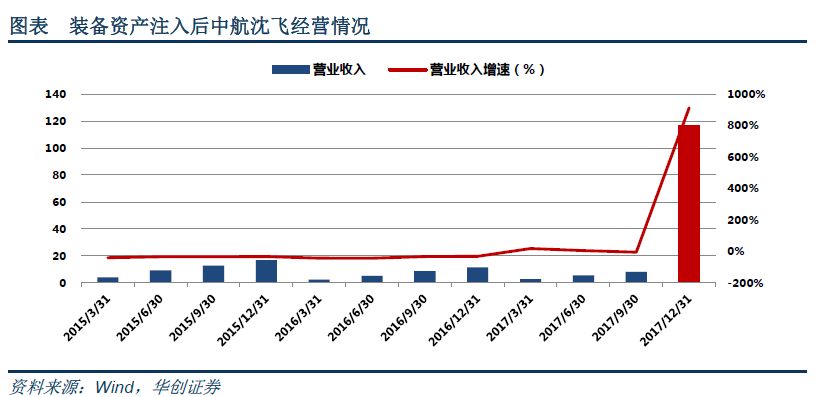

可以看到,对于航空领域的中航沈飞而言,其前身中航黑豹主营业务以专用车、微小卡和液压零部件业务(也即非核心民品业务)为主,重组之后转变为航空产品制造业务,主要产品包括航空防务装备和民用航空产品,核心产品为航空防务装备。军工核心资产的注入明显改善中航沈飞营收情况,增速由过去维持在-30%提升至2017年一季度20%左右,同时其股价的持续高走也体现了市场的“认同”。

(二)过去军队人事变动,军工实际投入多数年份低于预期

从军事实力与军费投入角度,对标美国而言,可以看到,虽然中国军事实力目前排名全球第三,并且正逐步加速追赶美国、俄罗斯,但整体综合实力远落后于美国。

从国防军费预算来看,虽每年呈增长态势,但增速有所放缓。

2013年中国军费预算为7202亿元,2014年军费预算约8082亿元,较上年涨12.2%,达到近五年增速高点之后逐年下滑,2017年国防预算首次超过1万亿元,但增速达到了最低点,仅7%左右。过去的几年时间里,习近平主席“军队是拿枪杆子的,军中绝不能有腐败分子藏身之地”的重要指示坚定了全军惩贪肃腐、除恶务尽的决心。在习近平主席和军委领导下,严格遵循《中国共产党军队纪律检查委员会工作条例》和《军队党委纪委批准党纪处分权限规定》。伴随十九大、两会、三中全会机构改革完成及人事调整到位,前期受制于人员变动造成的装备投入实际落地率或有望得到提升。

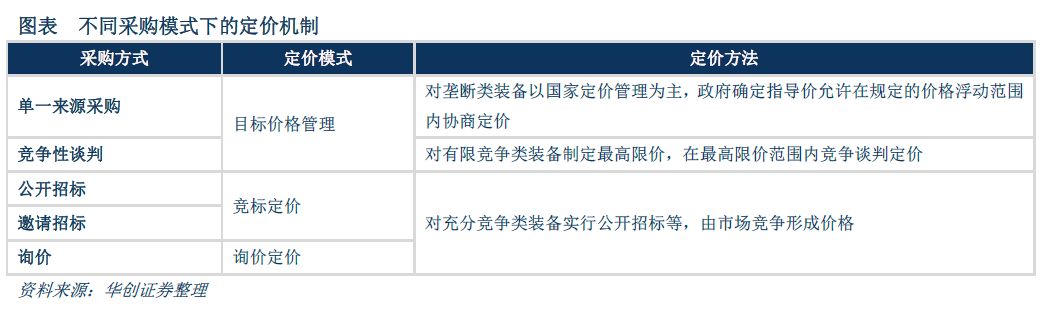

(三)军工板块不透明性,成本加成限制净利润及估值空间提升

在

1978

年引进竞争性采购机制前,单一来源采购作为唯一的采购模式,采用成本加成的定价机制,但成本口径不断变化。在考虑采购金额、保密性和通用性的前提下,

军方

通过细化约束条件,

大力推动竞争性装备采购

,尽可能避免单一来源

采购

,鼓励军工企业竞争来

提升装备质量,

降低装备价格

,以

求双赢。

同时,与之相对应的是,采购模式的转变推动了定价机制的升级。

自

1978

年后,军品定价模式早已由“成本加成”单一模式演变为“成本加成”、“竞标”、“询价”多种模式,

但大型武器装备整机

/

总体类产品及其“单一来源采购”的上游产品以“成本加成”为主。

传统的成本加成法,仅在计划成本的基础上加成

5%

,且三年调整一次。具有以下弊端:

a.

由于单位价格=定价成本×(

1+5%

),成本越高利润越高,企业无降低成本动力,效率低;

b.

利润率上限接近

5%

,低于社会平均利润率,无法完全体现军工产品科技含量;

c.

成本核算时,部分成本未能合理计入,如软件费等;

d.

原则上三年一调价,受

CPI

影响,企业利润波动。

因此,上述资产注入预期的“类壳属性”、热点事件的“看短做短”、核心主业难以形成稳定增长预期,使得军工呈现出以流动性和政策催化等风险偏好驱动的高贝塔主题板块特征。这一特征使得其过去3年,在货币与监管趋紧的环境之下,跌幅位于各大板块之首。然而,我们强调,军工板块自身逻辑或正发生变化,

未来5-10年,核心军品(提供核心主战装备或核心配套的龙头军品企业)或将迎来成为新蓝筹的三级驱动。

三、成本加成限

核心军品未来5-10年或将迎来成为“新蓝筹”的三级驱动

(一)驱动之一:核心强国战略之下装备投入或迎来军费增速拐点,裁军后装备占比提升,人事到位后加速落地的三重拐点

从长逻辑看,核心强国战略对于军队“实战化”的坚定推动以及中美关系的基础——贸易关系走向“贸易战”,使得未来局部冲突发生概率增加,核心军品持续增加的中长期未来可见;而2018年或是这一拐点的大年:1)18年军费增速为8.1%,结束了三年下行;2)17年底30万裁军基本完成,或将节省600亿人员生活及训练经费用于装备投入;3)伴随十九大、两会、三中全会机构改革完成及人事调整到位,前期受制于人员变动造成的装备投入低实际落地率或有望得到提升。

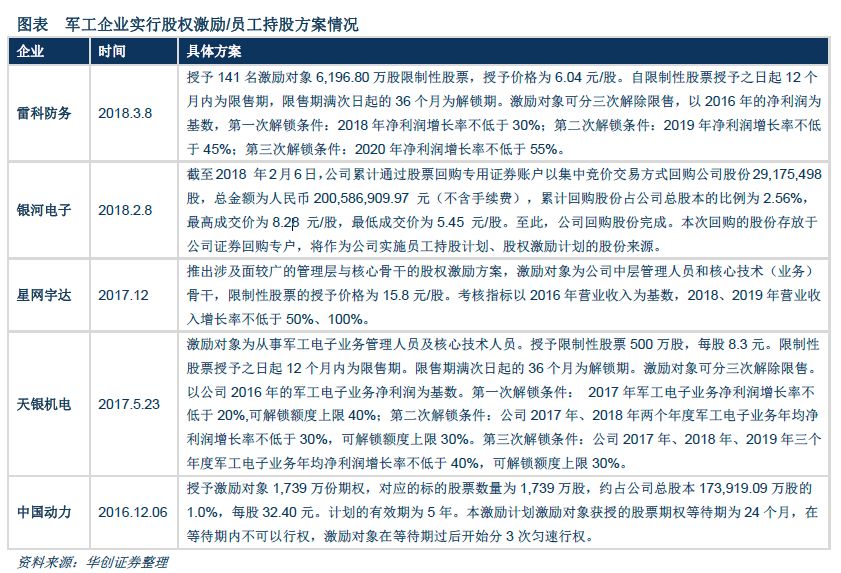

(二)驱动之二:军工股自身属性变化:伴随核心军品整体上市及股权激励,我国核心军品投资逻辑由“类壳属性”向“质优资产”转变

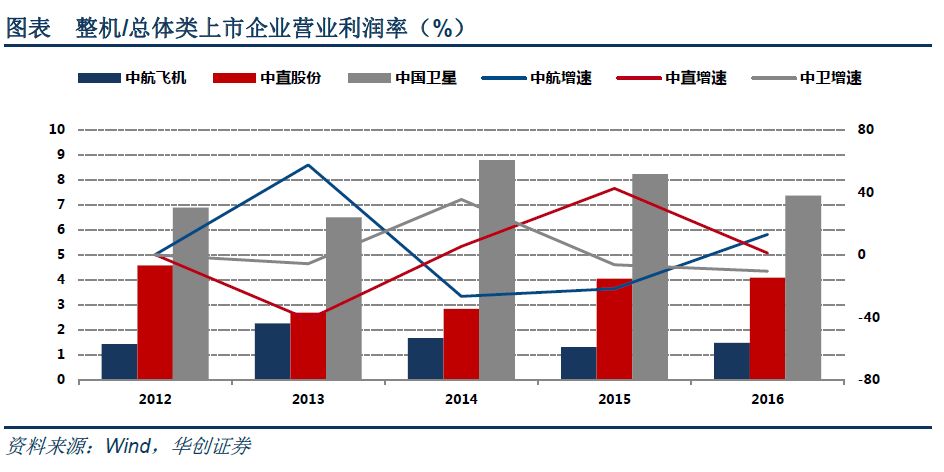

1)过去5年,伴随沈飞、一机、动力等一批优质核心军品整体上市,军工企业订单、业绩与现金流大幅好转,投资逻辑由“类壳属性”向“质优资产”转变;2)17年在公认的军费投入小年背景下,中航机电经营性现金流近20亿元,中航飞机“净利润+研发费用”大幅增加至12.89亿元;3)去年以来,兵器工业、中航工业、航天科工等军工集团股权激励与员工持股等混改举措落地加速,参考国企股权激励实施之后2-3年业绩快速增长的规律,预计今年起上述军工企业利润或将加速释放。

(三)驱动之三:军品定价机制改革和军民融合产业基金或是板块修复的强催化

从政策角度看,2018年军工领域两项最重要改革:军品定价机制改革和军民融合产业基金有可能取得重要突破。

1)军品定价机制改革:

“加快国防科技工业体制、装备采购制度、军品价格和税收等关键性改革”是习近平主席在十九届中央军民融合发展委员会会议上明确的,18年将要实现关键性改革突破。我们认为,参考国际先进经验,未来我国核心军品定价方式或由当前5%的成本加成向着更为灵活的“目标价格管理”机制转变。与美国等发达国家相比,目前我国武器装备整机/总体产品净利润率与美国平均7%-12%的利润率相比有较大提升空间。若改革顺利推进落地,将改变市场对军工企业“不挣钱”的利润增长预期。

2)军民融合产业基金:

自去年《关于推动国防科技工业军民融合深度发展的意见》明确要求“设立国家国防科技工业军民融合产业投资基金”以来,我们统计,目前各省市及央企设立的军民融合产业基金规模已超过1300亿元。我们认为,伴随上述产业基金进入实质性投资阶段,核心军品龙头有望复制集成电路企业在“大基金”支持下“弯道超车”的成长路径。

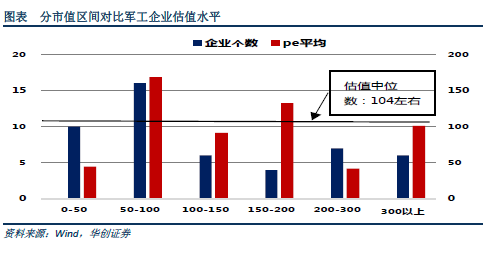

四、核心军品龙头估值与业绩的国际比较:板块高度离散,与美国相比,龙头估值业绩性价比更优

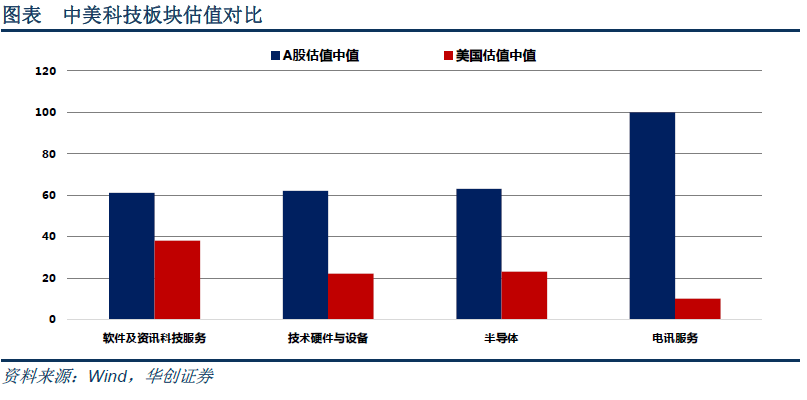

从中美相应板块内上市公司最新估值水平来看,

目前军工板块估值处于历史较低水平,

虽然表面上看,估值仍处于各板块之首。但我们特别强调,

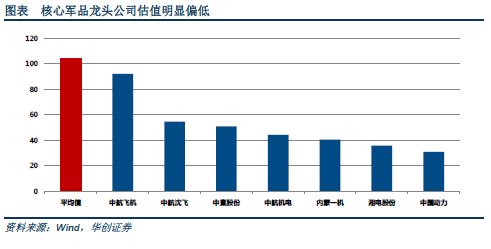

在A股所有行业之中,军工板块的估值呈现高度离散状态。

换言之,

军工板块目前较高的估值很大程度上是众多非核心军品的“民参军”中小市值公司造成的,而市场在估值上并没有给予核心军品龙头“溢价”和必要的区分度。

因此,我们认为,观察军工企业估值的横向全球比较,应重点考虑核心军品龙头与国际核心军品龙头的比较,而非仅仅使用军工板块整体估值中位数。

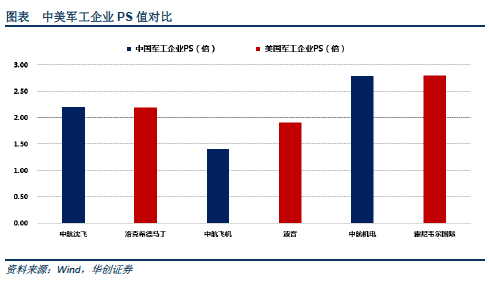

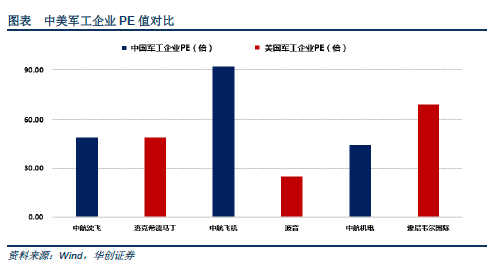

我们发现,整体来看中国军工企业估值均与美国军工企业估值相近,但就核心军品龙头而言,中国性价比或更高:如:战斗机方面,中航沈飞PS为2.37倍,PE为61倍;同比洛克希德马丁PS为2.2倍,PE为48.75倍。中航飞机PS为1.41倍,PE为101.21倍;同比美国波音PS为1.91倍,PE为25.05倍。中航机电PS为2.17倍,PE为45倍;同比美国霍尼韦尔国际PS为2.81倍,PE为68.72倍。

从业绩来看,近两年,核心军品平均营收及业绩增长率也远高于同类美国军工企业。

中航沈飞业绩增长迅速,根据最新业绩预增报告,中航沈飞业绩增长迅速,根据最新业绩预增报告,中航沈飞核心产品业绩增速达25%,同比洛克希德马丁仅为8.04%。中航飞机营业收入增长率23.23%,同比美国波音公司出现业绩下滑,仅为-1.25%。中航机电营业收入增速突破8.45%,而美国霍尼韦尔国际仅为-2.49%。

另一方面,从股价角度看,美国核心军品龙头公司业绩增长一般在0-8%,增速最快的洛克希德马丁8%,PE一般在50倍以上,但其股价过去20年一直处于稳步攀升,并未见回调。

考虑到中国军费及装备投入增速拐点的到来,中国核心军品未来三年,仅考虑订单增加带来的收入及利润增长15%-30%(未考虑军品定价机制改革或突破后带来的净利润率上升),

因此我们认为未来三年,中国核心军品龙头或将迎来系统性估值修复。

五、策略视角:“横纵向估值割裂”之下,关注基金配置洼地——当前军工板块配置为十年最低

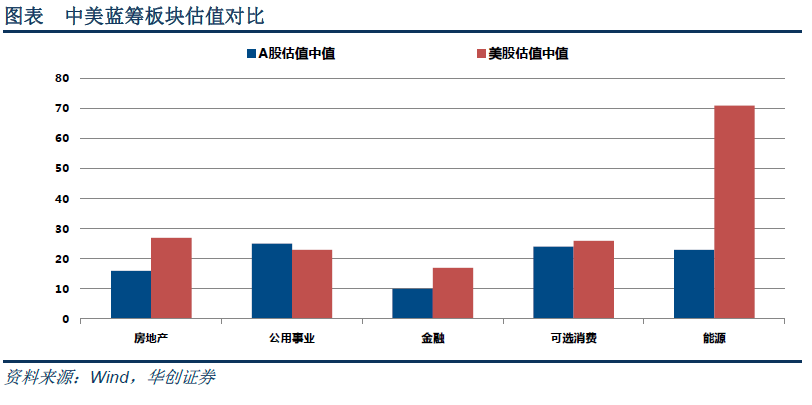

从策略角度看,经历了去年单边行情后,目前A股绝对低估值洼地基本被填平,表现为横向与国际比较相对便宜且质优的板块,处于自身历史高位;而估值处于自身历史低位的板块,与国际相比仍然偏高。在这一估值背景之下,今年需在估值和业绩基础上加入仓位博弈因素。

第一,消费、银行、地产等上证50蓝筹经历过去2年上涨,纵向上已处于过去十年历史高位,但与横向国际水平比,在质地并不弱于国际龙头的同时估值相对较便宜,仍有空间。如:一方面,可选消费与美股较为接近(估值在25倍左右),而银行、地产龙头等则与美股相比明显便宜(房地产、金融估值中国是美国一半左右),另一方面,从公司质地看,A股茅台、伊利等消费品种与美股可口可乐,四大行、保利等与大摩等可以说已经到了同一起跑线的位置;

第二,以计算机、通信、军工为代表的成长板块经历过去2年下跌,纵向与自身相比,已处于过去近十年历史低点,但横向与国际水平相比,估值仍然较高,且普遍质地明显弱于国际龙头。如:一方面,电信服务估值中国是美国近8倍、信息技术估值中国是美国近2倍;同时,与相对估值较高的中概股独角兽龙头估值相比,如:腾讯、阿里、百度、鸿海、网易等相比估值也并不占优势。另一方面,从企业质地看,A股中小创公司与美股科技龙头或中概股独角兽龙头相比,质地差距显然较大,往往A股中小创公司催化股价上涨的因素仅仅为:布局某谷歌苹果在研方向、BAT参股或苹果等美股龙头涉及的产业链。

我们复盘发现,年度级别“反转行情”往往出现在基金仓位低点,如:15年四季度食品饮料,16年二季度的银行板块。而当前军工板块目前基金仓位为0.86%,处于过去十年的配置最低点,且跌幅为过去三年所有板块之首。从仓位情况看,配置价值正日益显现。

六、从中美军事差距看未来我国核心军品发展方向

(一)中美陆军机械化对比:巨大差距与三年迫切要求

我军机械化与美军等军事强国的差距表现在如下方面:

1)机械化装备数量少,人均数量更少;2)陆军辅助车辆少,直升机更少;3)储备数量少,影响大规模战争动员和消耗;4)后勤保障不足。我国坦克和步兵战车数量较少,人均分摊数目更少,远远落后于美俄;火炮数量总体可观但人均同样较少。