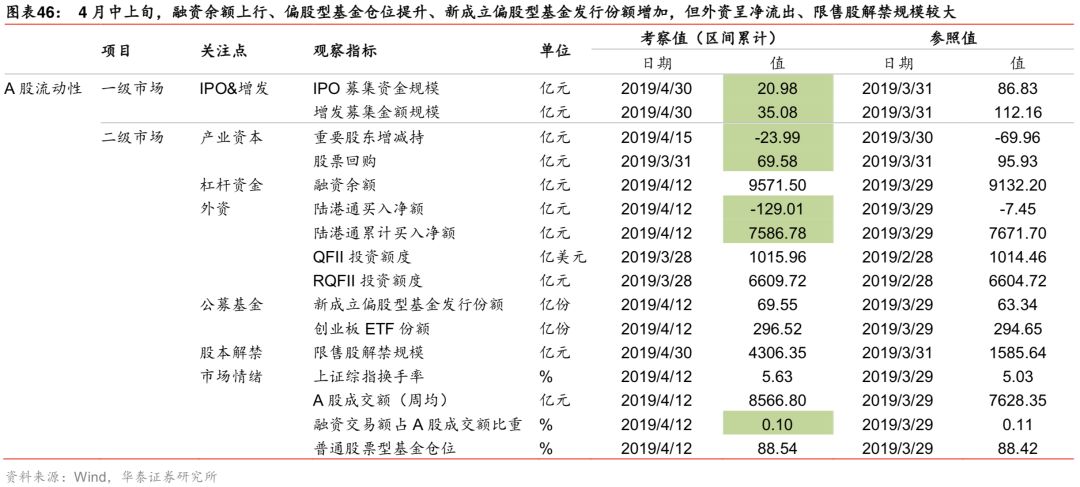

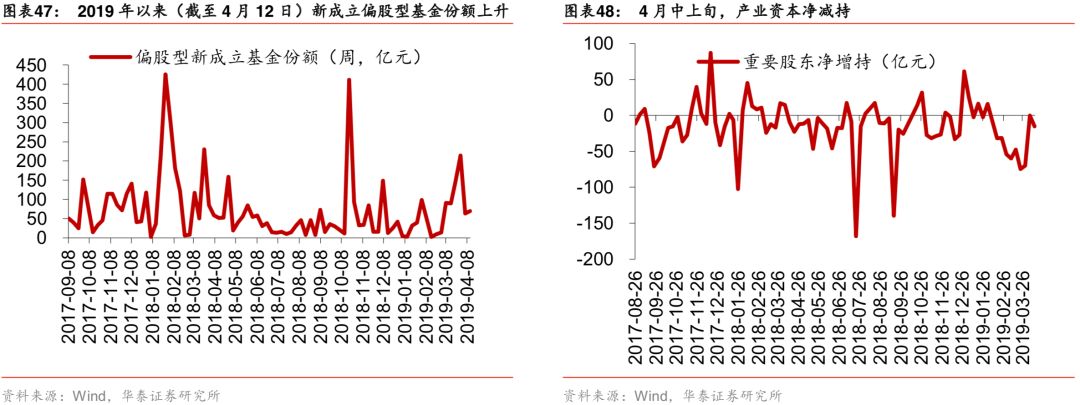

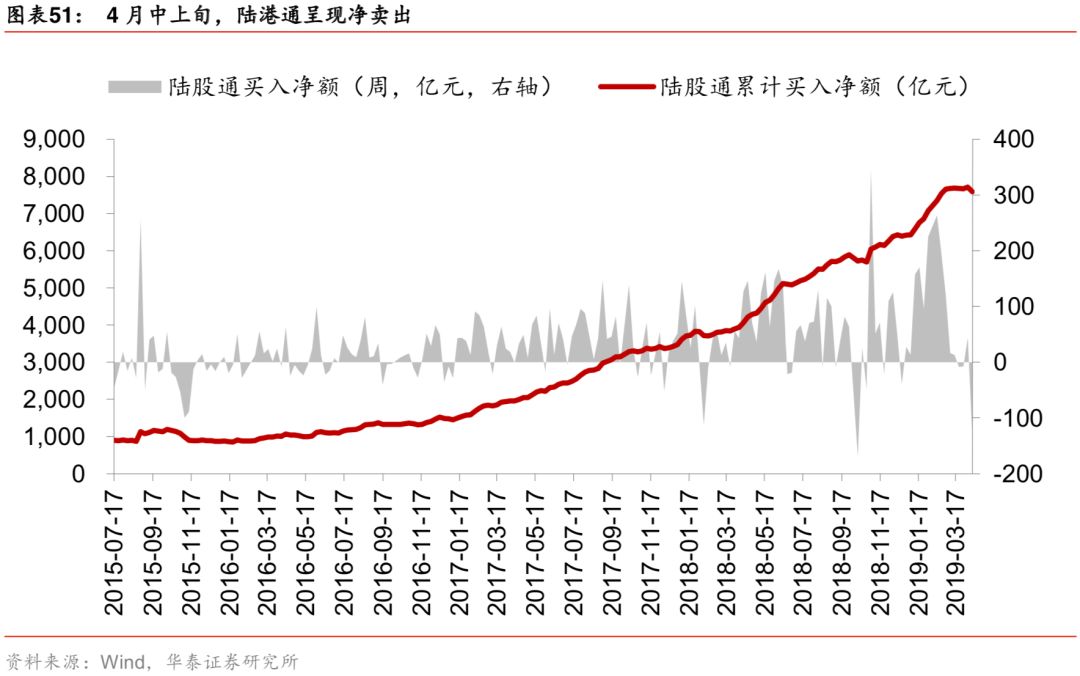

4.16央行结束连续18个交易日无公开市场操作;央行一季度例会表述的微妙变化,表明后续流动性仍将保持合理充裕,但进一步宽松可能性下降。值得重视的是,3月证券净投资再次大幅增长,历史上证券净投资大幅上行大多是在大牛市期间。4月以来,外资净流出、产业资本继续净减持,杠杆资金继续上行、偏股型基金仓位继续提升。4月迎来解禁高峰,建议重视。

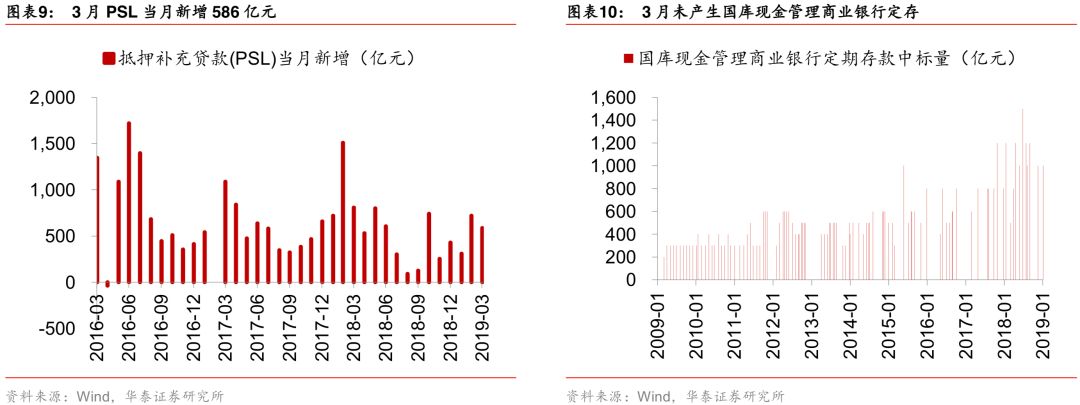

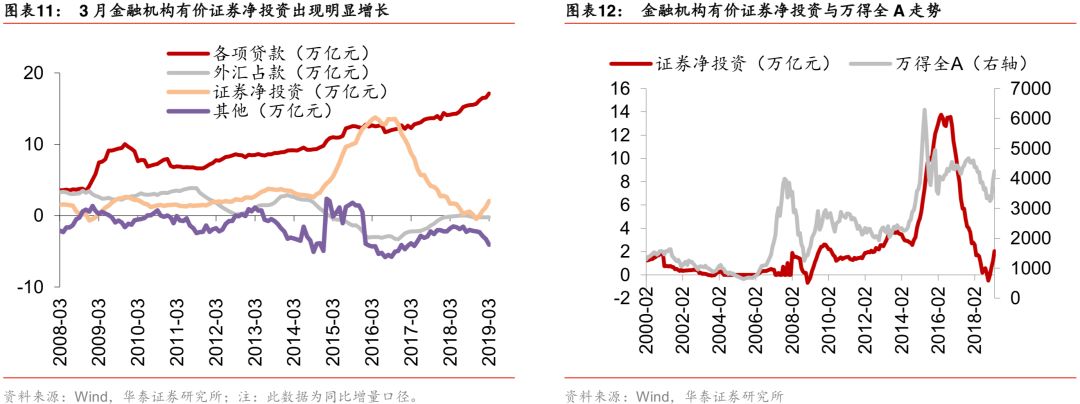

今年以来,金融机构有价证券净投资拐点向上,3月再次出现明显增长

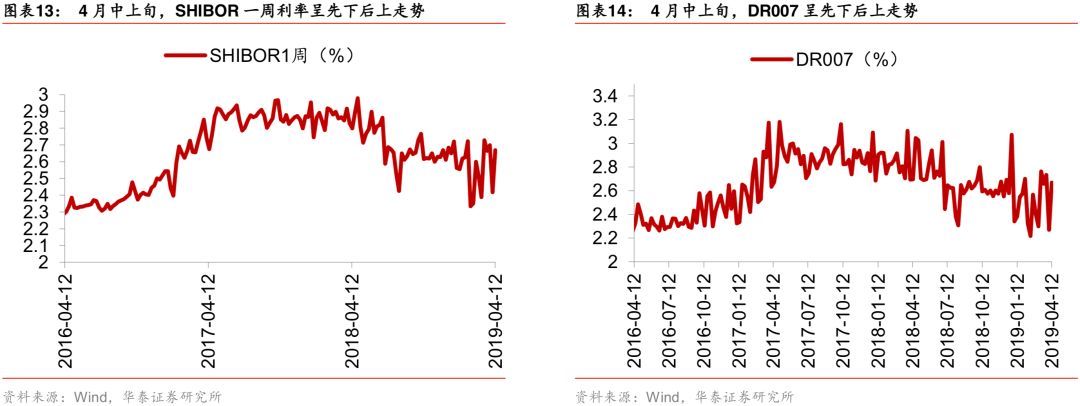

4月中上旬,银行间市场利率呈先下后上走势、长端利率明显上行,4.16央行结束连续18个交易日无公开市场操作,我们认为央行一季度例会表述的微妙变化,表明后续流动性仍将保持合理充裕,但进一步宽松可能性下降。值得重视的是,3月证券净投资再次大幅增长,历史上证券净投资大幅上行大多是在大牛市期间(2009-2010、2014-2015),这与二级市场回暖带动一级市场融资上行有关。4月迎来年内解禁高峰,建议重视。4月以来,外资净流出、产业资本继续净减持,杠杆资金继续上行、偏股型基金仓位继续提升。后续关注3月经济数据、4月PMI、4月政治局会议等。

“量-价”:

4.16央行重启公开市场操作,4月中上旬长端利率明显上行

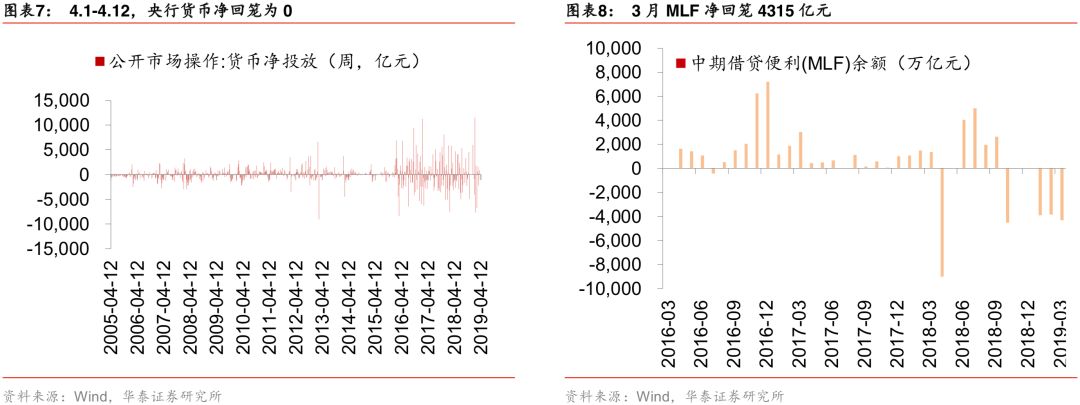

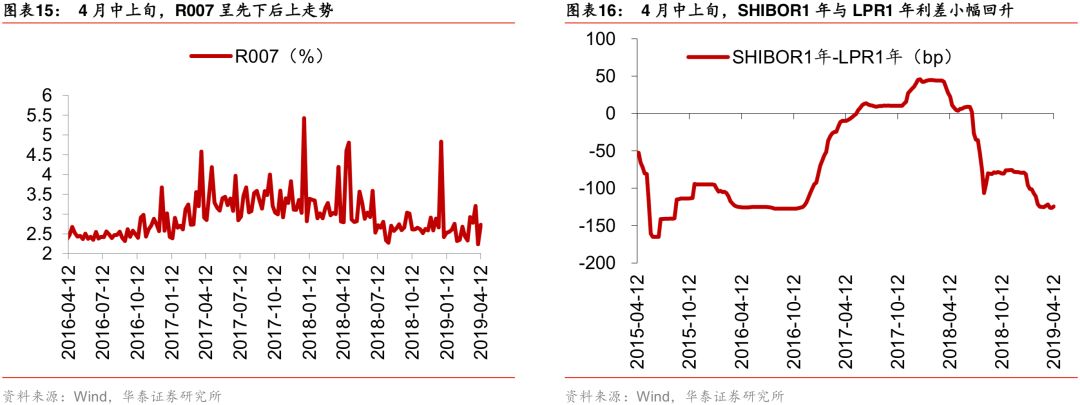

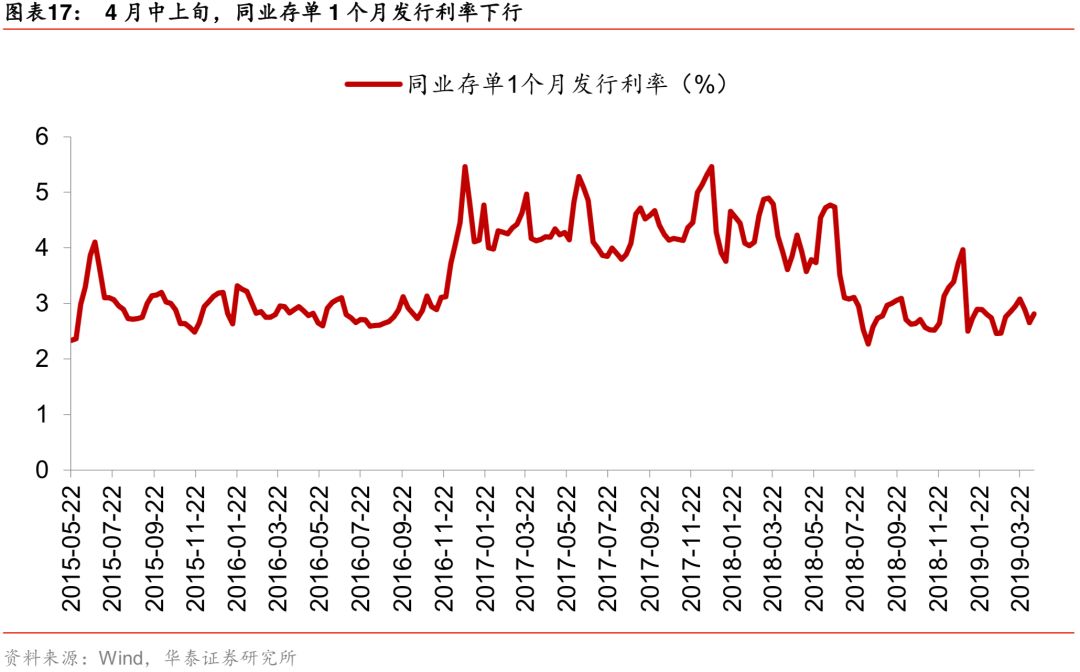

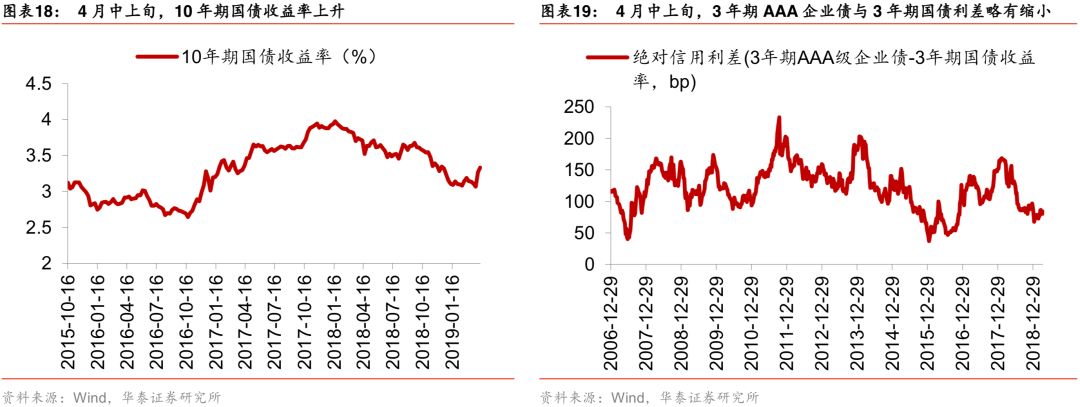

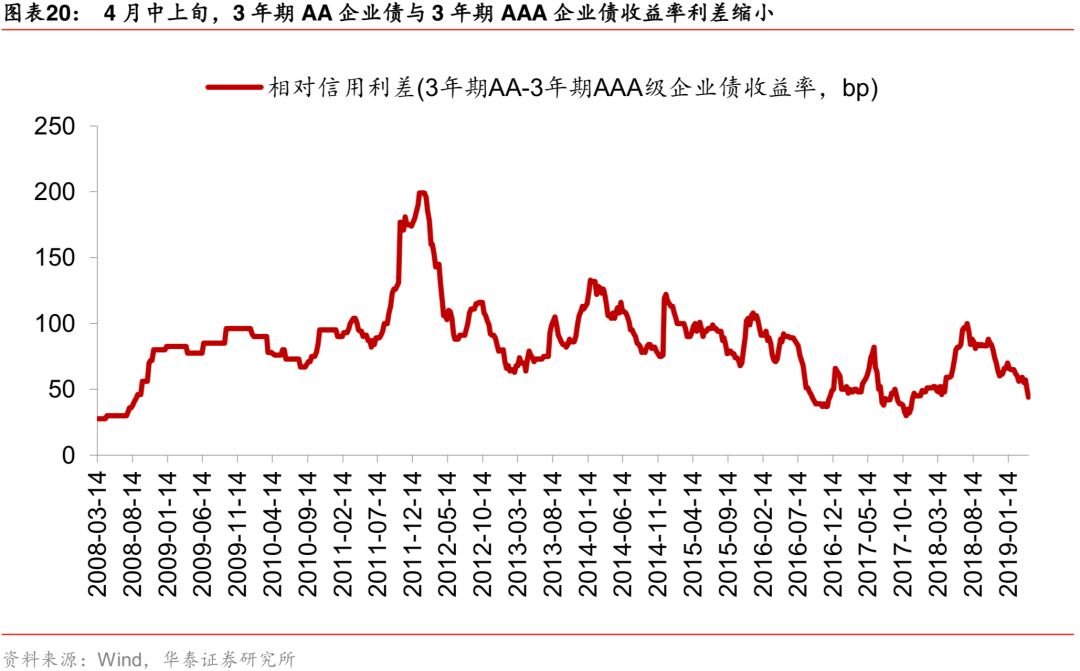

“量”:4.16央行结束连续18个交易日无公开市场操作。“价”:4月中上旬,银行间市场利率呈先下后上走势,价格相比3月底略低;10年期国债收益率明显上行、信用利差收窄;票据市场利率略有下行;人民币相对美元略有升值。我们认为,央行一季度例会关于货币政策的微妙变化表明前期逆周期调节措施出现成效,后续流动性仍将保持合理充裕,但进一步宽松的可能性下降,A股估值提升动能减弱、难以成为市场继续上行的主变量。值得重视的是,今年以来,证券净投资拐点向上,3月再次大幅增长,历史上证券净投资大幅上行大多在牛市期间(2009-2010、2014-2015)。

“供-需”:

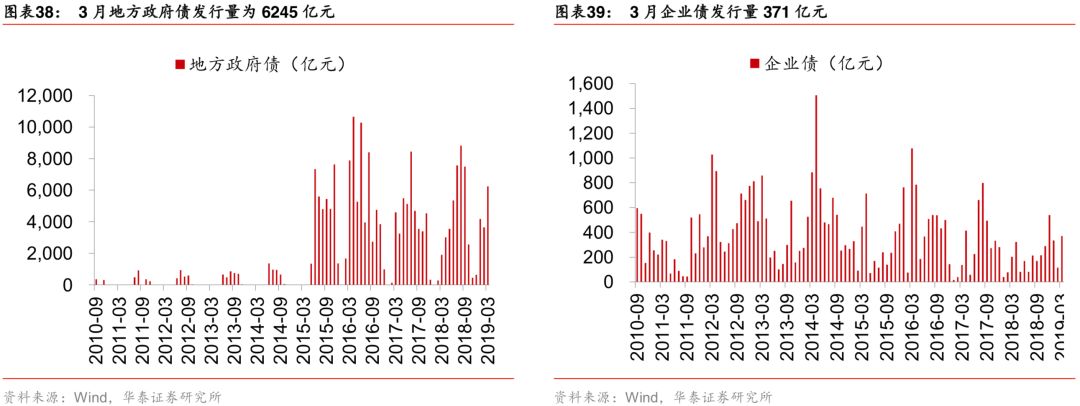

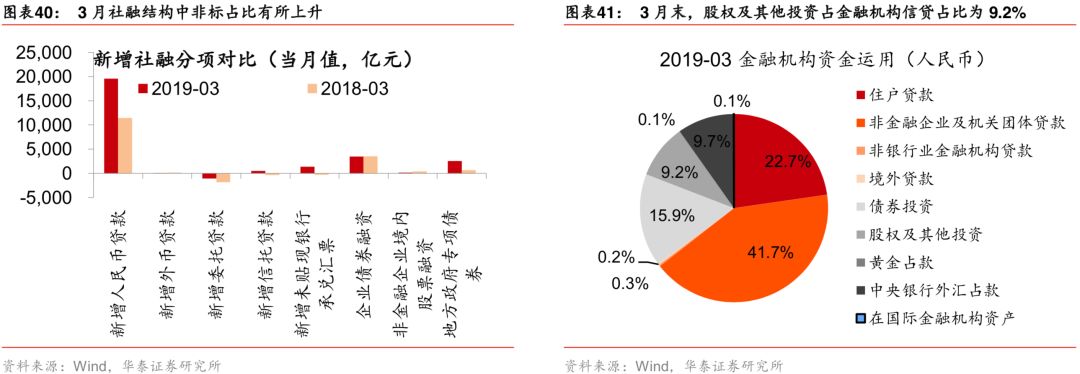

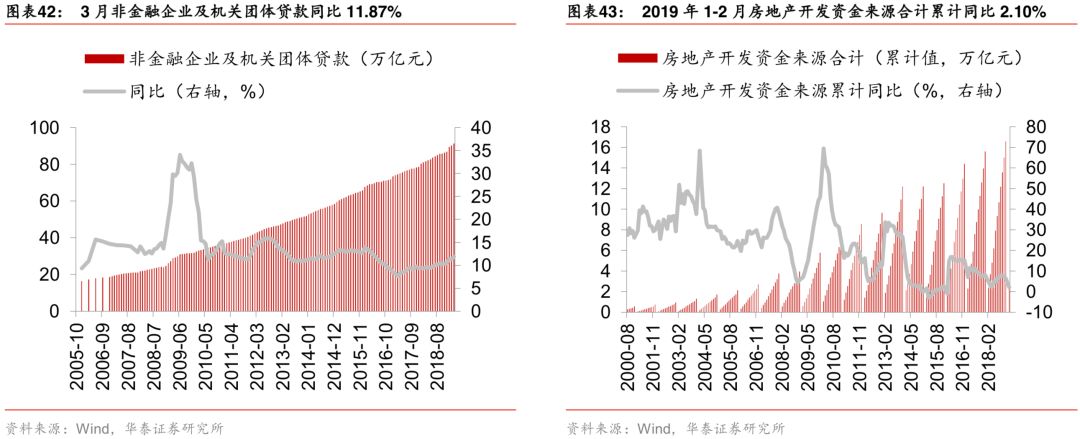

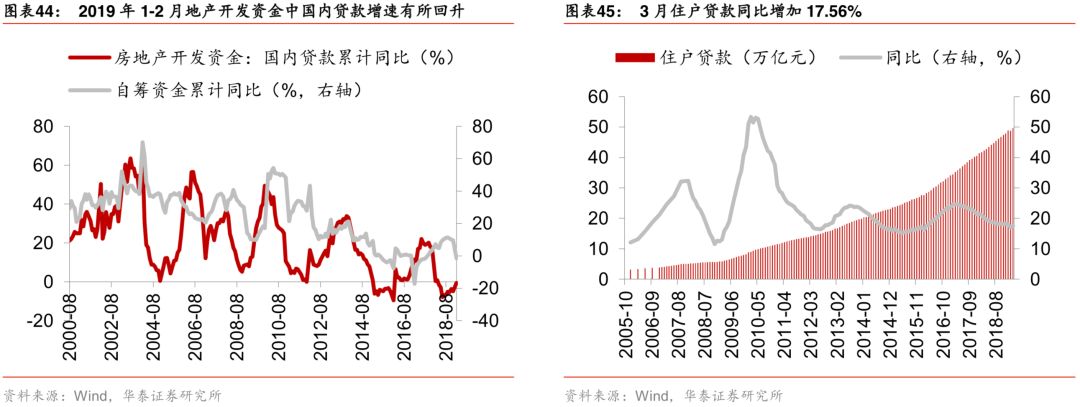

3月中长期信贷增速低于短期信贷、地方债继续高增

供给端,3月人民币各项贷款同比增速回升;外汇占款已连续8个月减少;实际利率略有下降。需求端,企业部门:3月非金融企业贷款同比继续上行,但新增中长期贷款增速低于短期信贷;居民部门:3月住户贷款同比较上月上升,其中新增短期贷款增速高于中长期贷款;政府部门:3月地方政府债发行量继续高增。一季度中小微企业短期融资环境改善情况最为明显、居民中长期贷款增速回升,两个结构分别对应:就业→消费、地产销售→消费传导链条预期改善会更显著;社融结构看,非标融资占比明显提升,我们认为这有助于激活微观主体活力、企业盈利有望改善。

A股资金面:

4月迎来年内解禁高峰,外资净流出,杠杆资金继续上行

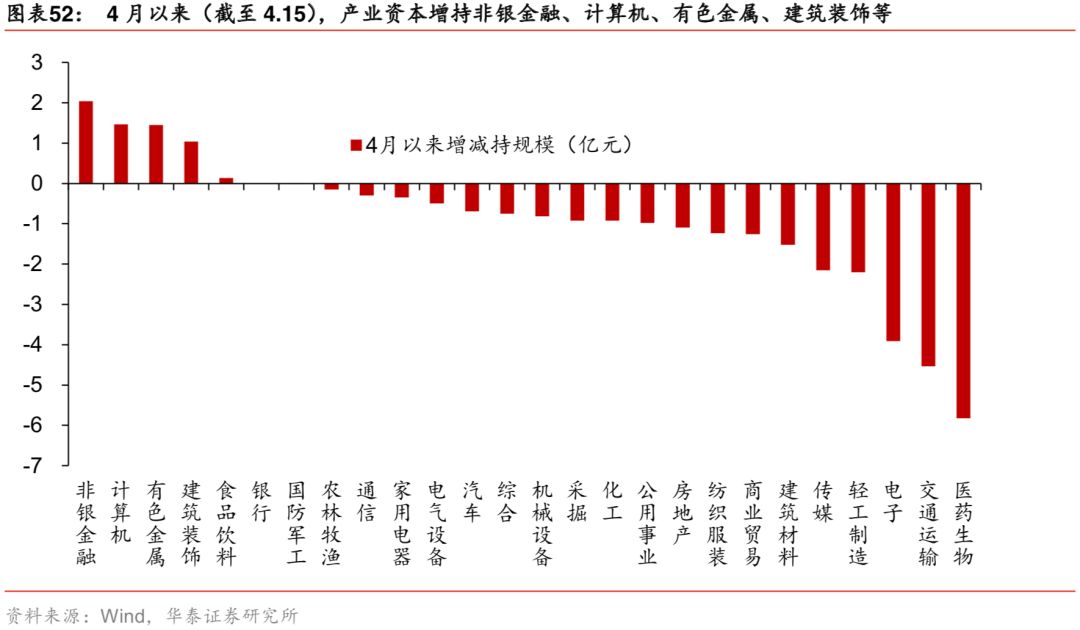

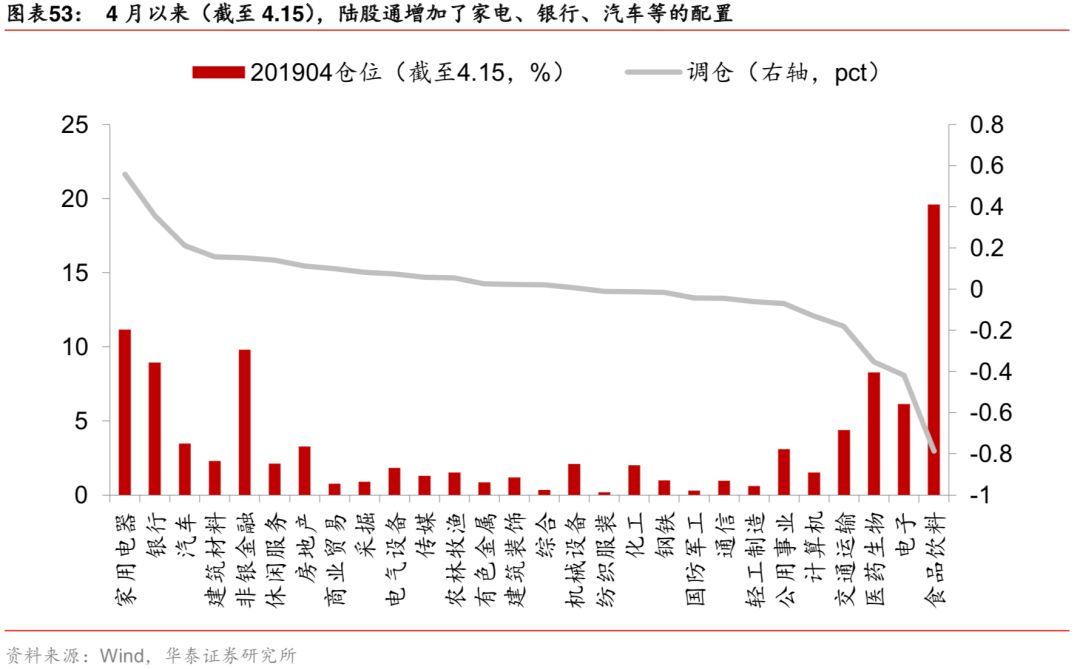

4月以来(截至4.15),陆股通累计净流出108亿元,我们认为可能的原因有二:一是外资持股高占比个股估值已明显修复,二是今年以来部分个股涨幅明显,外资获利了结;融资余额(4.15)达9590.72亿元,相比3.31增长459亿元;产业资本继续净减持;相比3.31,创业板ETF(4.12)份额增加1.9亿份。此外,4月限售股解禁规模达4306亿元,为年内高峰,建议重视。4月中上旬,外资配置变化:截至4月12日,家电、银行、汽车、建材、非银等板块陆股通持仓占比提升,食品饮料、电子、医药、交运、计算机等板块配置比例下降。

市场情绪:

换手率再次回升,两融交易占比继续提升

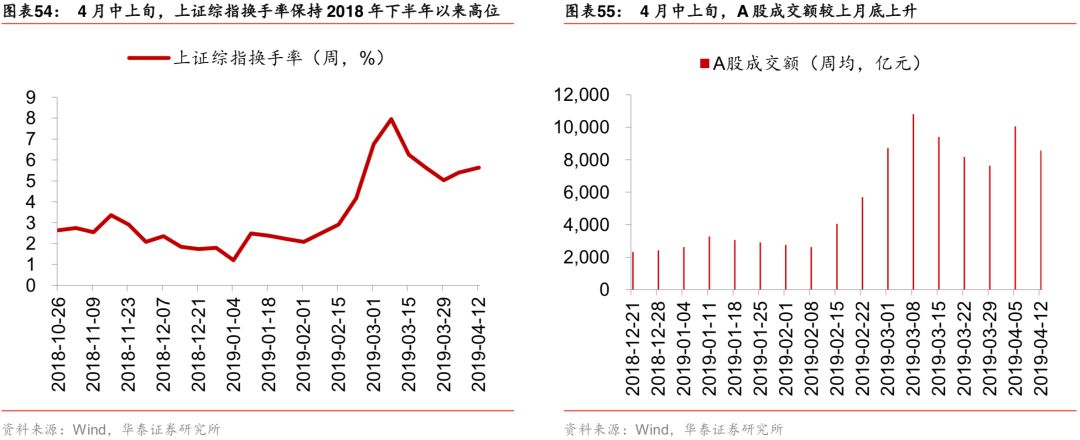

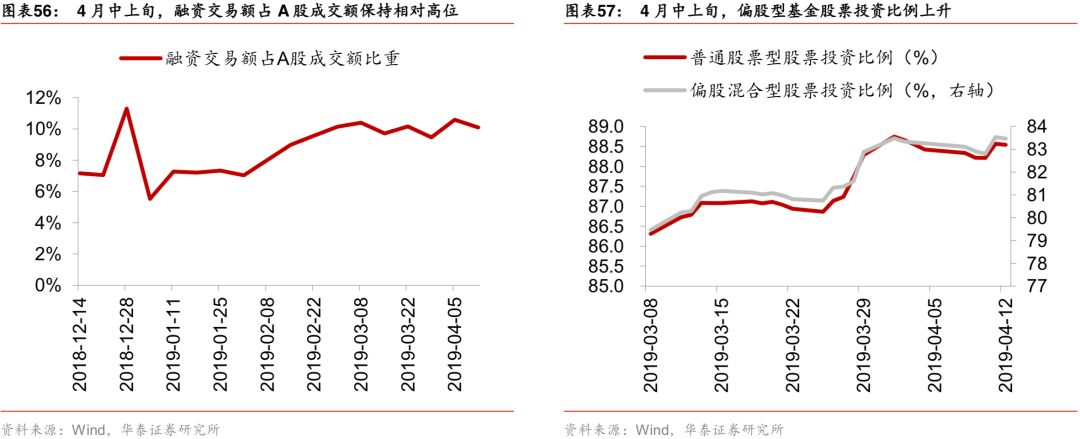

4月中上旬,投资者交投意愿仍较高:上证综指日均换手率再次回升、沪深两市日均成交额近万亿(9228亿元)、两融交易占比继续提升、偏股型基金仓位继续提升。我们认为接下来可能影响市场情绪的重要事件主要有:(1)4.17公布3月经济数据、4.30公布4月PMI数据;(2)4月政治局会议;(3)4月下旬第二届“一带一路”国际合作高峰论坛将于北京举办;(4)5月MSCI扩容正式落地。我们维持下述观点:利率回升+盈利预期改善,市场风格或将继续偏大中盘,配置银行股、消费股、混改主题。

风险提示:宏观经济出现大幅下行风险;中美贸易冲突再度升级;美股等外围市场出现大幅波动,全球悲观情绪蔓延;信用传导不及市场预期等。

“量-

价”:

流动性总量仍充裕,长端利率上行

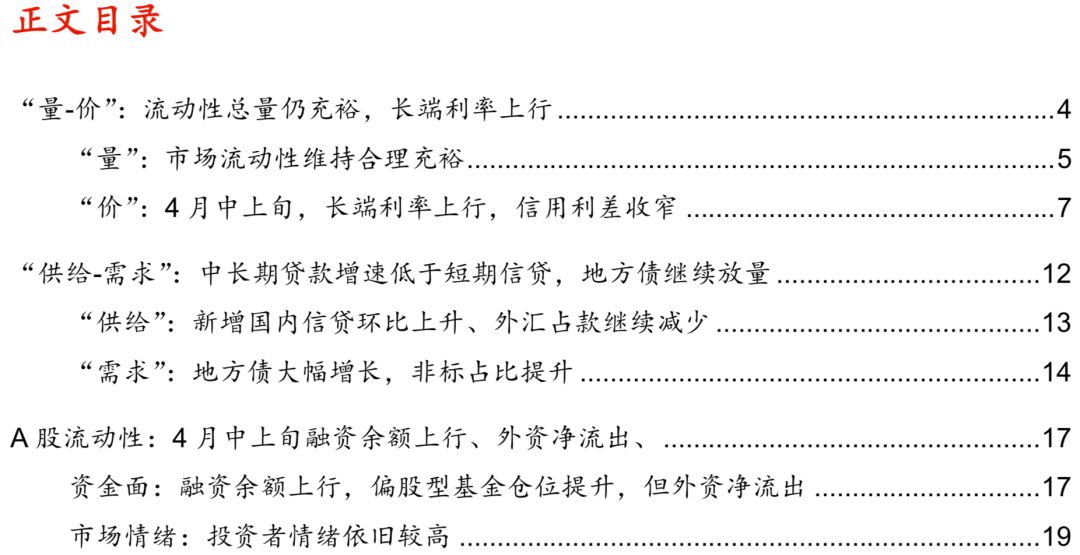

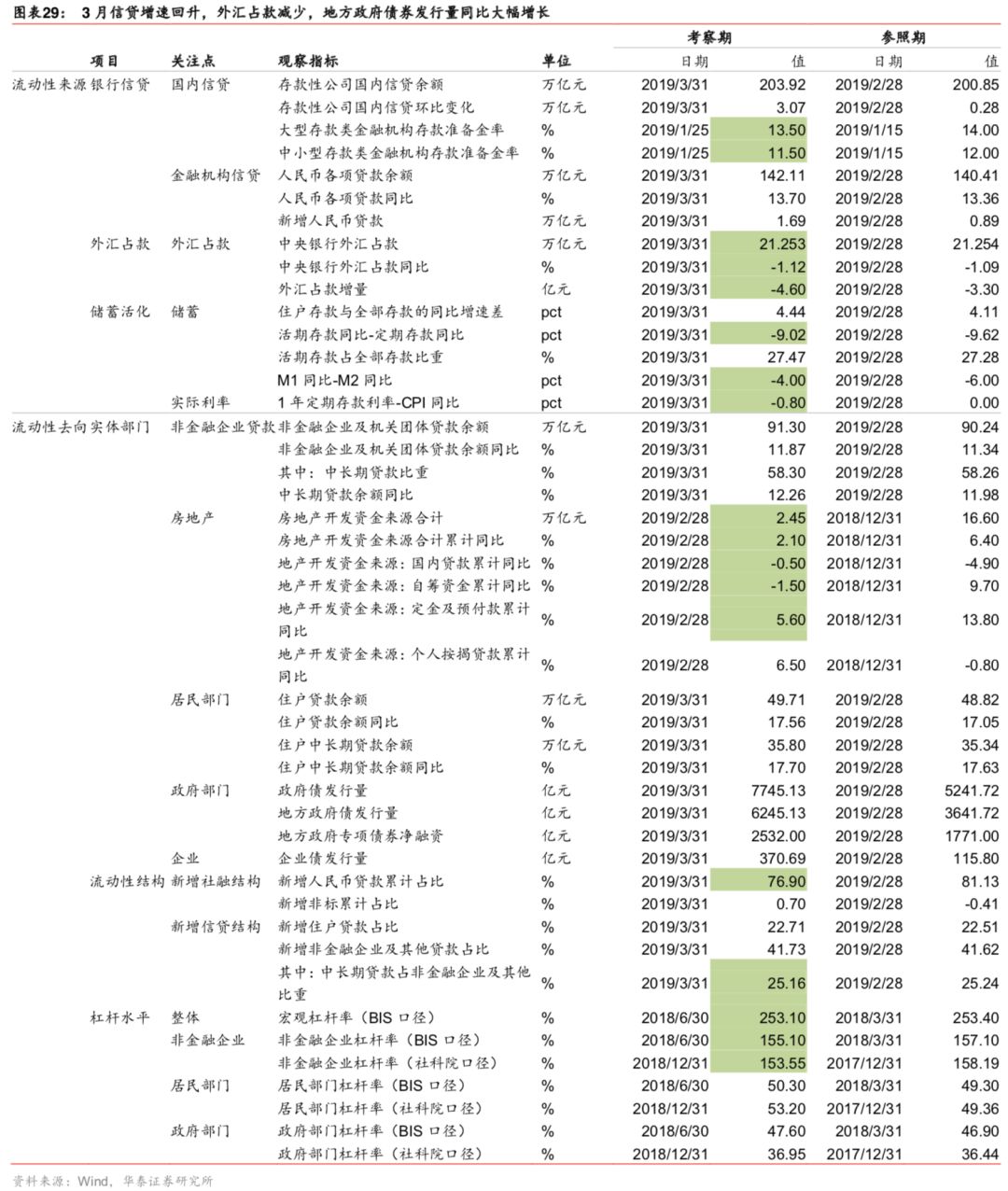

下表为从“量-价”出发考察的主要流动性指标考察值与参照值:底色标绿的部分代表考察值为负或考察值小于参照值

。

“量”:

市场流动性维持合理充裕

本期主要数据变化:

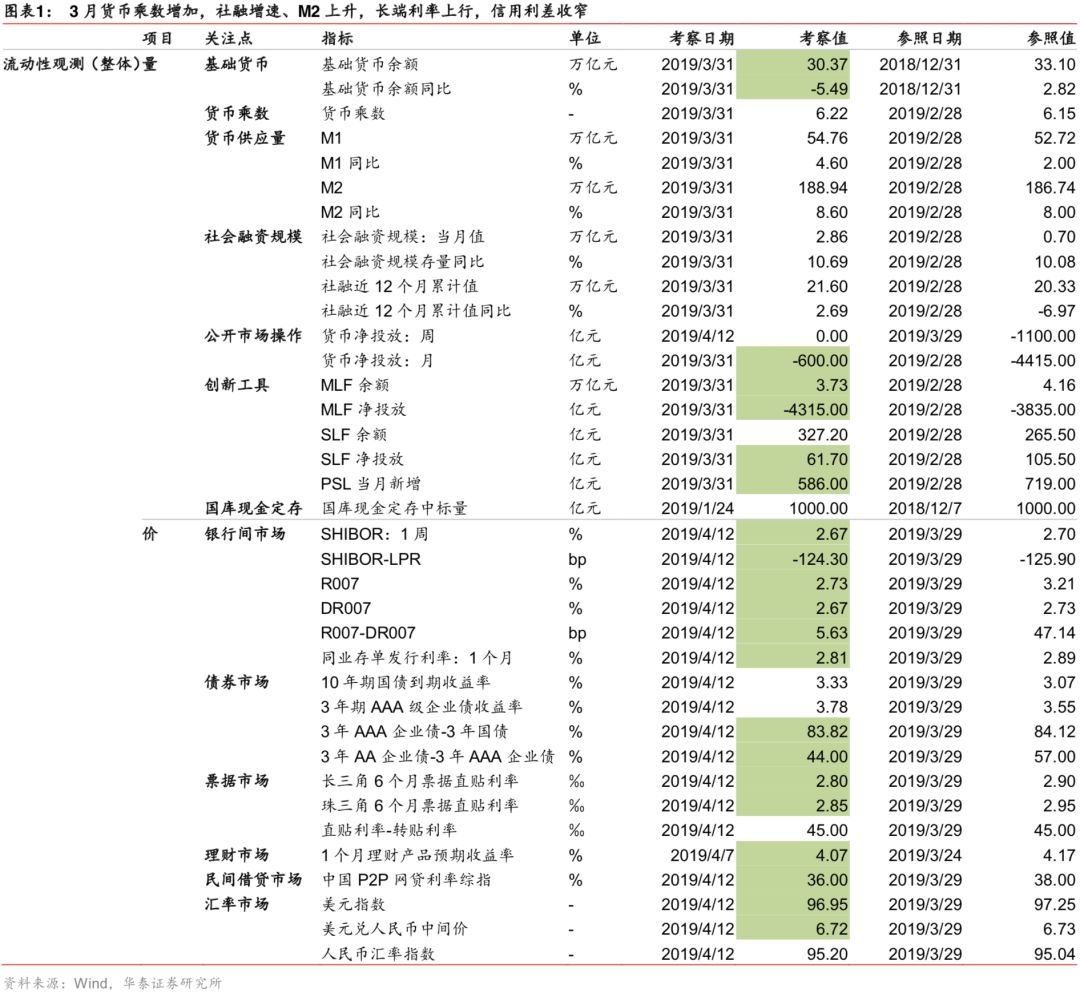

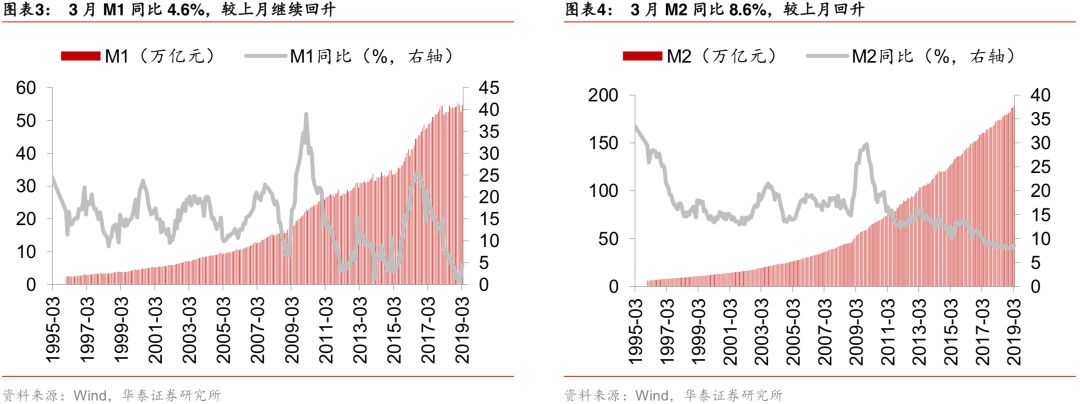

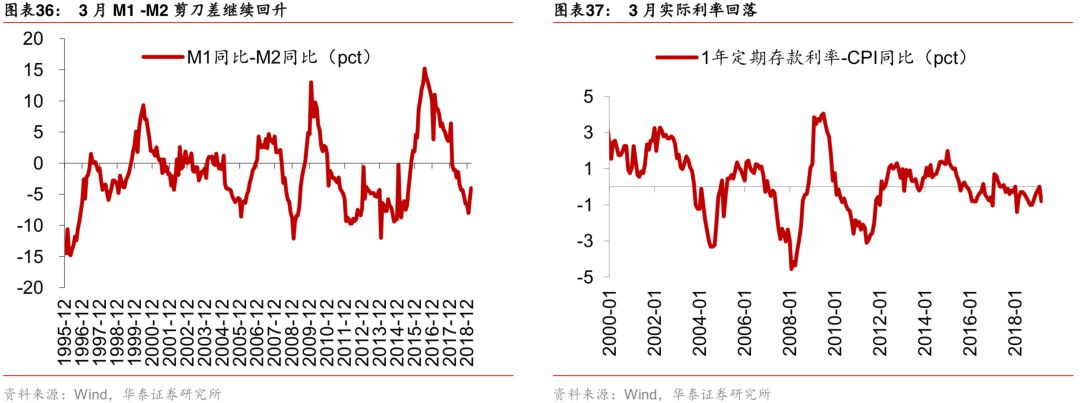

(1)3月M1规模54.76万亿元,同比4.6%,较上月增速提高2.6个百分点;M2规模188.94万亿元,同比8.6%,较上月增速回升0.6个百分点;(2)3月社融当月新增2.86万亿元,新口径社融存量同比10.69%,较上月增速回升0.61pct;社融近12个月累计值同比2.69%,较上月增速回升9.66个百分点;(5)3月货币乘数6.22,较上月上升1.13%。

“价”:

4

月中上旬,长端利率上行,信用利差收窄

“价”:4月中上旬,银行间市场利率呈先下后上走势,价格相比3月底略低;10年期国债收益率明显上行、信用利差收窄;票据市场利率略有下行;人民币相对美元略有升值。结合量的维度,我们认为,央行一季度例会关于货币政策的微妙变化表明前期逆周期调节措施出现成效,后续流动性仍将保持合理充裕,但进一步宽松的可能性下降,A股估值提升动能减弱、难以成为市场继续上行的主变量。我们认为值得重视的是,今年以来,证券净投资拐点向上,3月再次大幅增长,历史上证券净投资大幅上行大多伴随一波大牛市(2009、2015)。

银行间市场主要数据变化:

4月12日SHIBOR1周、DR007、R007、同业存单1个月发行利率相比3月29日分别下降3、6、48和8个bp。

债券市场主要数据变化:

(1)4月12日10年期国债收益率较3月29日上行27个bp;(2)4月12日3年期AAA级企业债收益率较3月29日上升23个bp;(3)4月12日绝对信用利差(以3年期AAA企业债收益率-3年期国债收益率进行表征)、相对信用利差(3年期AA企业债收益率-3年期AAA企业债收益率)较3月29日分别缩小0.3、13个bp。

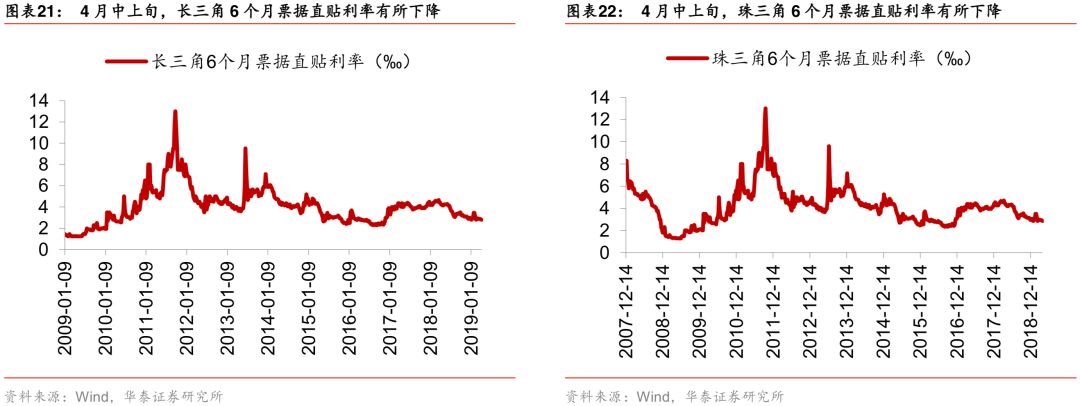

票据市场主要数据变化:

(1)4月12日长三角、珠三角6个月票据直贴利率相比3月29日均下降10bp;(2)4月中上旬(4.1-4.12)票据直贴利率与转贴利率利差保持稳定。

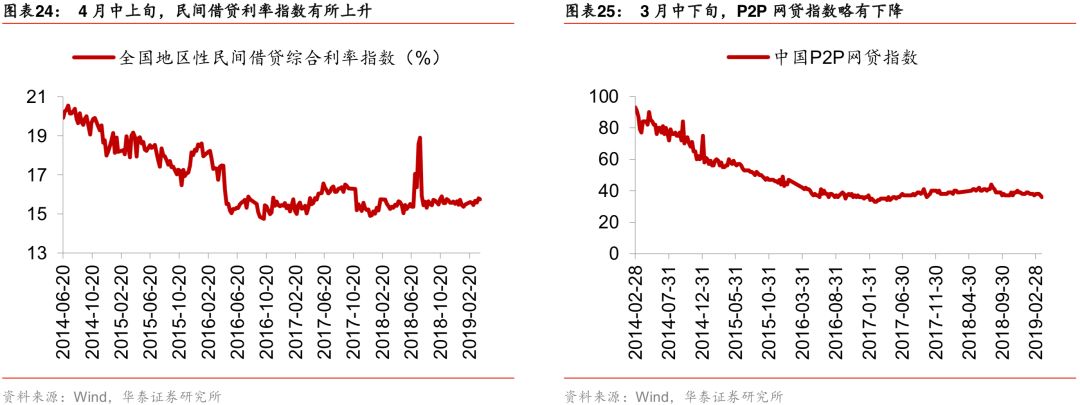

民间借贷市场主要数据变化:

4月中上旬(4.1-4.12)民间借贷利率指数有所上升。

理财产品市场主要数据变化:

4月7日全市场1个月理财产品预期年收益率相比3月31日下降3.4个bp。

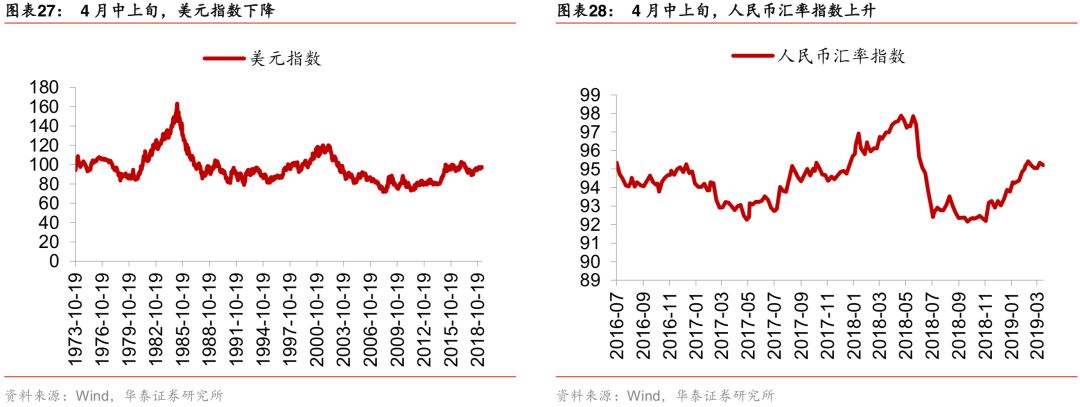

汇率市场主要数据变化:

4月12日美元指数、美元兑人民币中间价、人民币汇率指数相对3月29日分别变动-0.30%、-0.17%和0.17%。

“供给-

需求”:

中长期贷款增速低于短期信贷,地方债继续放量

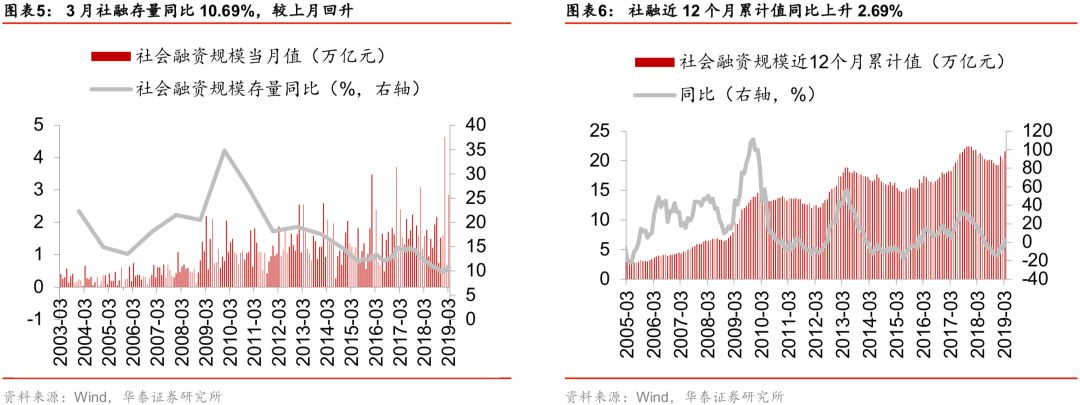

下表为从“供给-需求”出发考察的主要流动性指标:底色标绿的部分代表考察值为负或考察值小于参照值。

“供给”:

新增国内信贷环比上升、外汇占款

继续减少

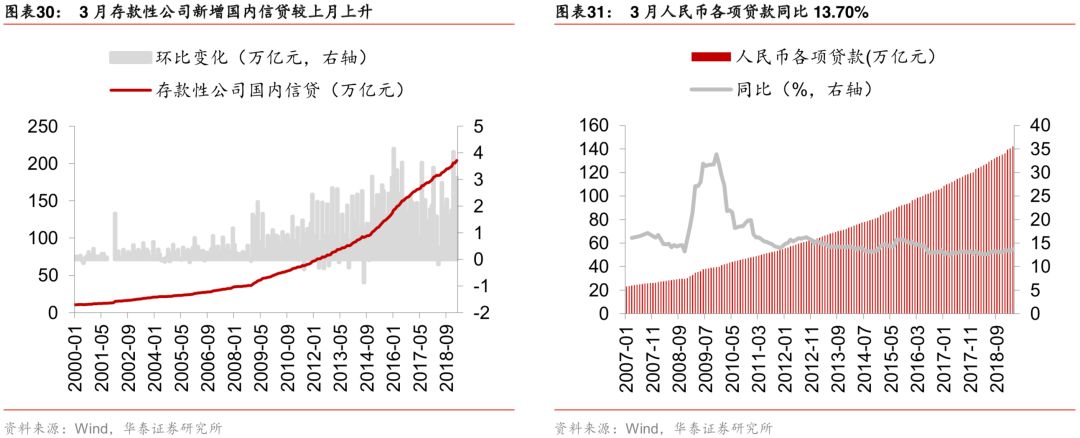

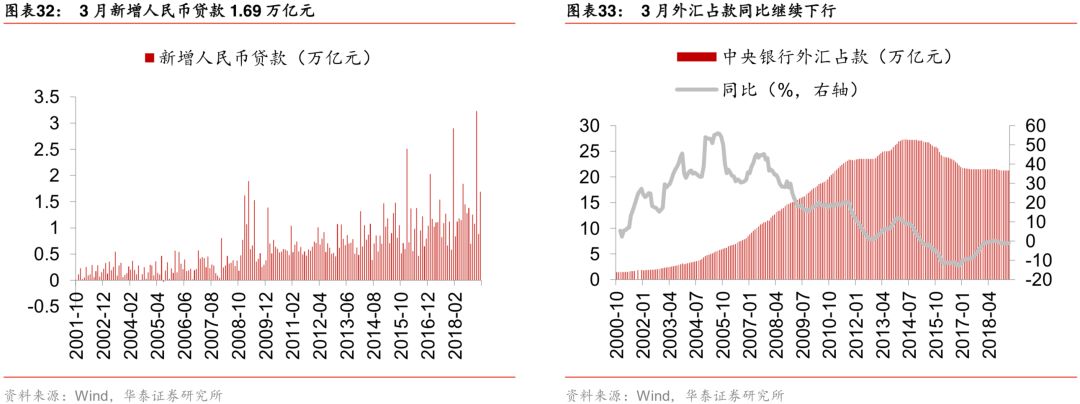

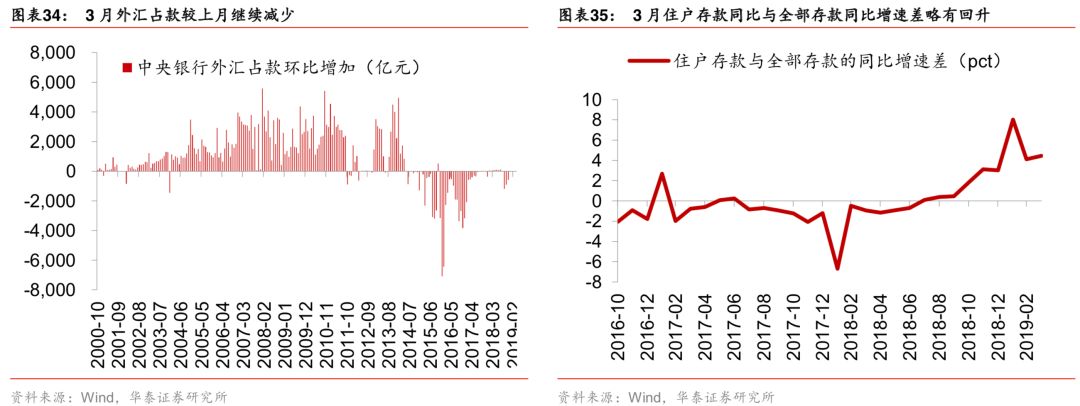

流动性来源主要数据指标变化:

(

1)信贷:3月人民币各项贷款同比增长13.70%,较上月上升0.34pct,新增人民币贷款1.69万亿元,较上月增加0.80万亿元;(2)外汇占款:3月外汇占款相比2月末减少4.60亿元,已连续8个月下降;(3)储蓄活化:1月实际利率(以1年期定期存款利率与CPI同比之间的差额表征)较上月回落,M1和M2增速剪刀差为-4.0pct,较上月继续收窄。

“需求”:

地方债大幅增长

,非标占比提升

流动性需求端主要数据变化:

(1)企业部门:3月非金融企业及机关团体贷款存量同比11.87%,相比上月增加0.53pct,3月企业债发行371亿元,相比上月增加255亿元;(2)居民部门:3月住户贷款存量同比17.56%,相比上月上升0.51pct,其中中长期贷款同比17.70%,相比上月上升0.07pct;(3)政府部门:3月地方政府债发行6245亿元,相比上月增加2603亿元,较2018年同期增加4335亿元。

A

股流动性:

4月中上旬融资余额上行、外资净流出

下表为主要A股流动性指标的考察值与参照值:底色标绿的部分代表考察值为负或考察值小于参照值。

资金面:

融资余额上行,偏股型基金仓位提升,但

外资净流出

A股流动性主要数据变化:

(1)4月以来(截至4月15日),产业资本净减持23.99亿元;(2)相比3月29日,融资余额(4月12日)增加439亿元;(3)4月以来(截至4月12日),陆股通累计净买入-129亿元;(4)相比3月29日,新成立偏股型基金发行份额(4月12日)份额增加5.21亿份。

4月中上旬,产业资本与外资(陆股通表征)的投资行为存在差异

从产业资本增减持行业结构看,4月份(截至4月15日),非银金融、计算机、有色金属、建筑装饰等行业产业资本净增持规模居前;减持规模居前的包括医药(5.83亿元)、交通运输(4.54亿元)、电子(3.91亿元)、轻工(2.21亿元)和传媒(2.15亿元)等。

从陆股通仓位变动看,4月份(截至4月15日),陆股通增加了家电、银行、汽车、建材和非银金融等的配置;食品饮料、电子、医药、交运、计算机等板块配置比例下降。

市场情绪:

投资者情绪

依旧较高

4月中上旬,市场情绪仍然较高。沪深两市日均成交额近万亿,接近2014-2015牛市期间的水平,是本轮市场多头情绪的重要支撑,4.8-4.12两市日均成交额8567亿元,低于上上周(4.1-4.5)日均1.01万亿,环比下降15%,但仍维持高位;截至4月12日,融资买入额占A股成交额比重为10.09%,相比3月29日上升0.63pct;截至4月12日,普通股票型和偏股混合型基金股票投资比例相比3月29日分别提升0.25、0.59pct。

风险提示:宏观经济出现大幅下行风险;中美贸易冲突再度升级;美股等外围市场出现大幅波动,全球悲观情绪蔓延;信用传导不及市场预期等。