梅昕/孙丹阳

核心观点

龙头优势突出,业绩亮眼

19H1免税业绩表现亮眼,国人中高端香化需求强劲。

酒店、出境游仍待改善。

景区客流/票价承压,旅游演艺表现相对突出。

电商成化妆品行业主力发展驱动,市场竞争加剧、板块公司业绩表现分化。

政策积极鼓励文化及旅游消费,A股在MSCI指数扩容有助引入海外增量资金,板块估值处历史相对低位。

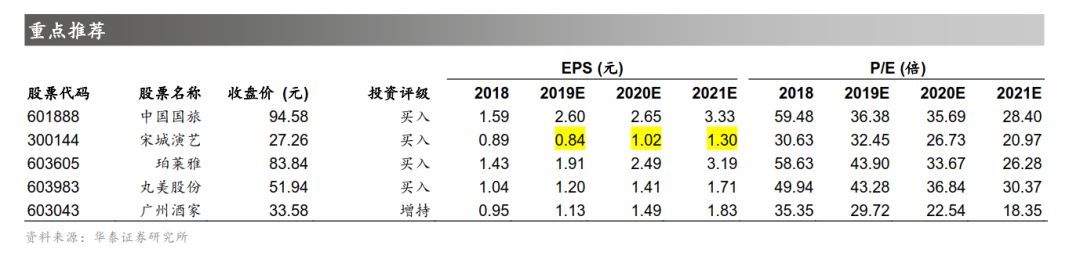

中长线继续看好中国国旅/宋城演艺/珀莱雅/丸美股份/广州酒家,建议关注首旅酒店、科锐国际。

餐饮旅游:免税持续高增,酒店、出境游静待复苏

中高端香化需求强劲,19H1免税龙头中国国旅收入高增长,日上上海/三亚收入增速亮眼。

19H1酒店Revpar仍承压,加盟扩张、费用结构改善,利润增长相对稳健。

需求低迷,出境游19H1表现平淡,Q2收入增速持续下滑,Q3行业低基数复苏有望带动龙头业绩边际改善。

自然景区门票降价压力仍存,旅游演艺表现相对亮眼,政策积极鼓励发展,剔除六间房扰动,19H1宋城演艺主业收入10.34亿/+15.99%;

归母净利润5.45亿/+13.28%。

化妆品:

行业增速渐放缓,电商成增长主力

电商渠道成板块发展新驱动,对电商渠道发展重视/先发布局/市场反应迅速的企业业绩更突出。

珀莱雅19H1收入13.28亿/+27.48%,其中电商收入6.11亿元/+48.08%。

7月以来黑泡泡面膜销售亮眼,爆品策略初见成效,有望带动全年业绩增长提速。

上海家化19H1营收39.23亿/+7.02%,旗下佰草集品牌Q2推广冻干面膜,带动业绩改善。

丸美股份19H1收入8.15亿/+11.85%,线上尚未发力,受分销拖累电商渠道增长平淡。

人力资源服务:

灵活用工快速发展,猎头受经济影响可能承压

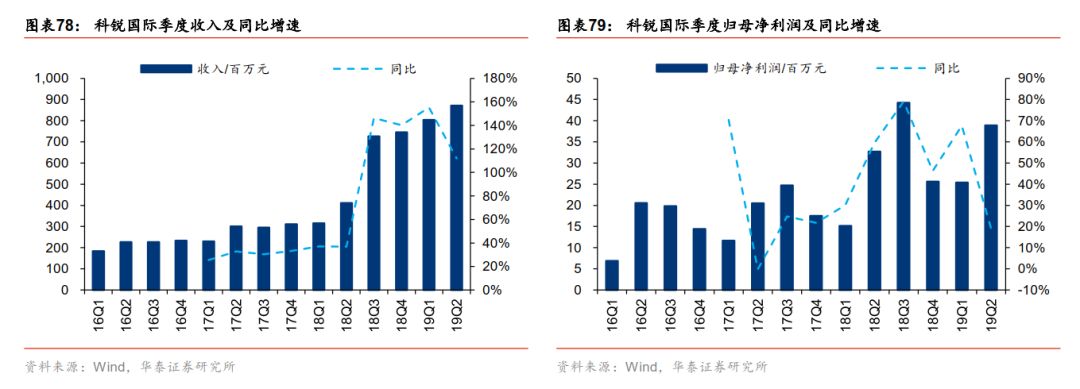

科锐国际19H1收入16.75亿/+130.82%。

归母净利6428万/+34.42%。

剔除并表影响,内生收入增48.53%,净利润增9.42%。

灵活用工处黄金发展期,公司客户、候选人资源及口碑优势凸显,H1高速增长,长期成长逻辑未变。

猎头业务受经济影响较大,预计H1收入持平。

职业教育:

公考龙头高增长,积极投资扩大壁垒

中公教育19H1收入36.37亿/+48.79%,预收款56.57亿元(年初19.2亿),归母净利4.93亿元/+132.18%,培训人次和客单价持续增长,考研、IT等新品类表现靓丽,公考外业务收入占比近50%/+8.89pct,迅速提升。

投资建议:

坚定买入行业龙头

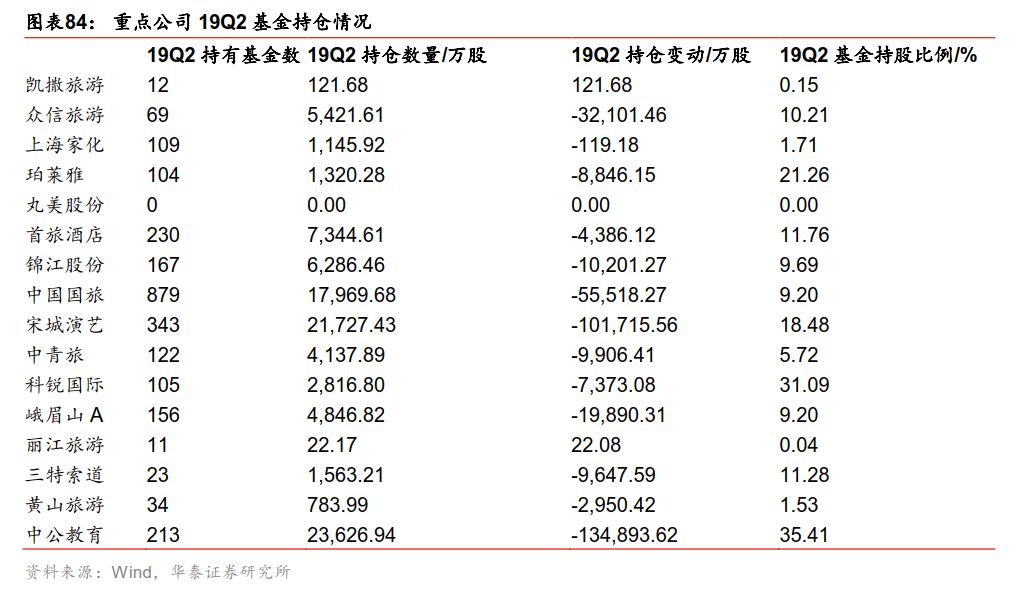

A股在MSCI指数中的权重将从5%增加至20%,有助引入海外增量资金,龙头有望受益。

板块估值处于2013年以来相对低点。

免税、化妆品、演艺等子板块在消费低迷的情况下表现相对突出,中长线继续看好中国国旅/宋城演艺/珀莱雅/丸美股份/广州酒家,建议关注首旅酒店、科锐国际。

餐饮旅游:

免税表现亮眼,酒店、出境游静待复苏

19H1

收入增速放缓,细分板块分化

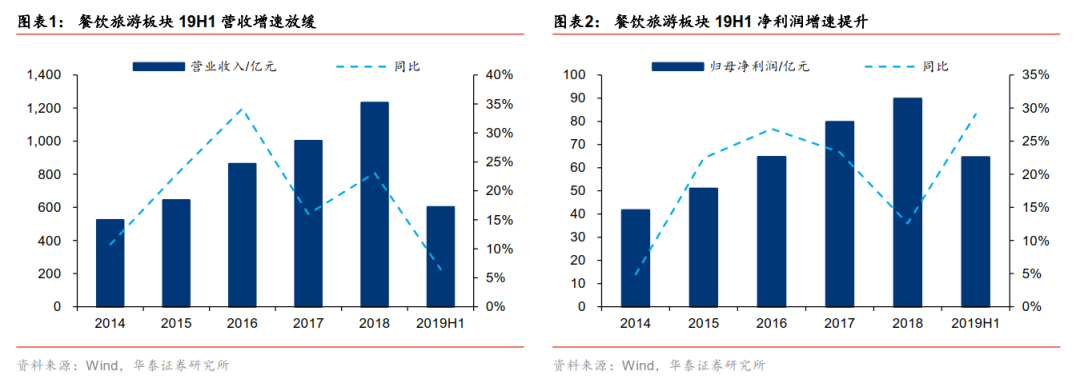

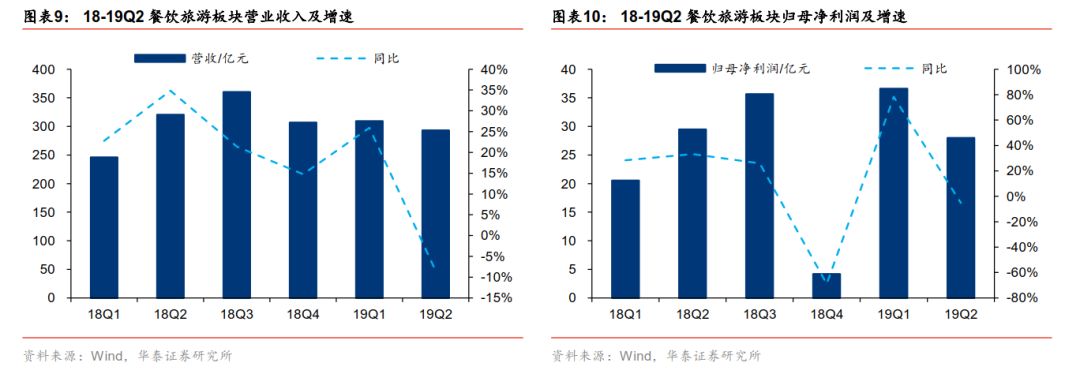

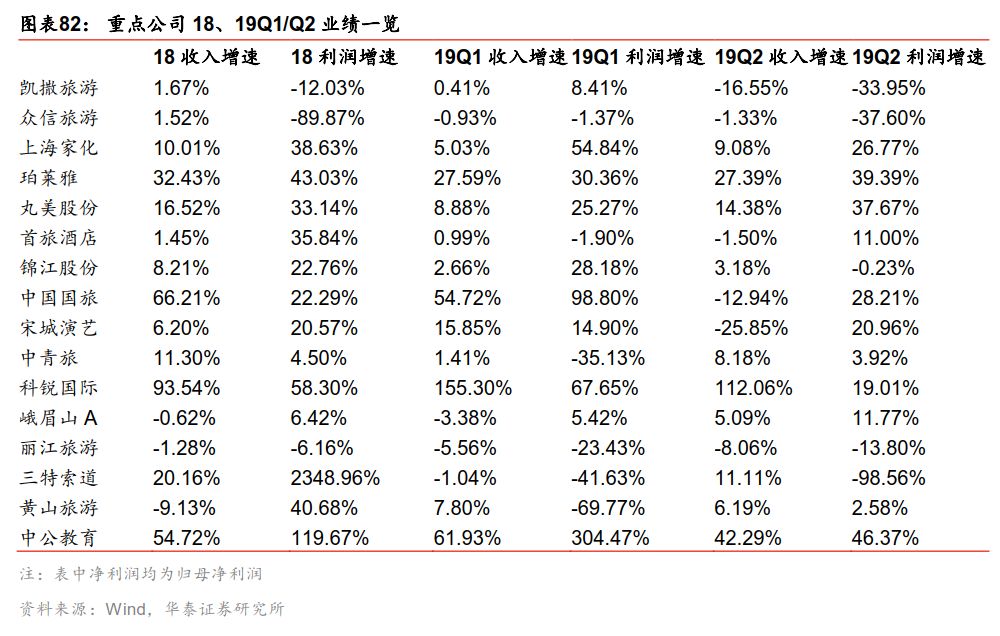

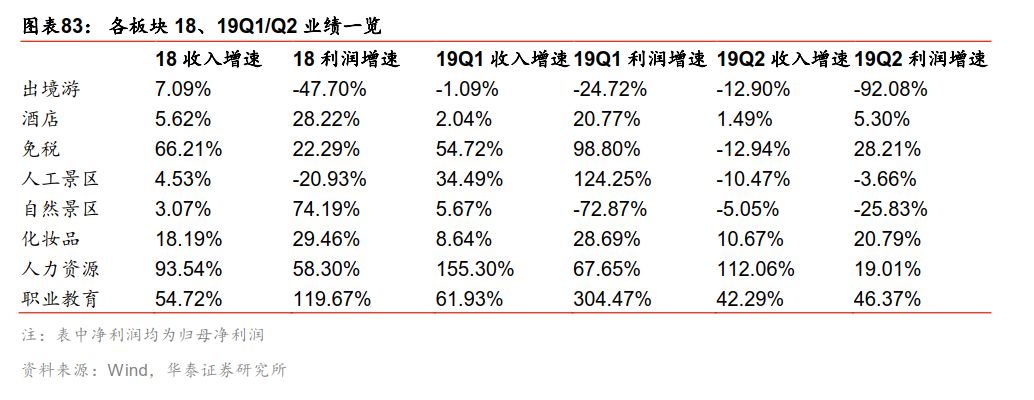

餐饮旅游板块19H1实现营收603.43亿元/+6.46%,归母净利润64.54亿元/+29.08%,收入增速有所放缓。

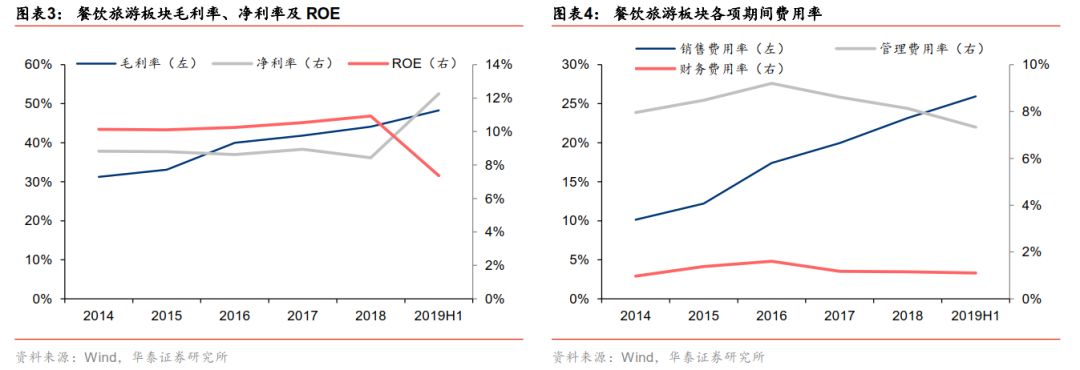

板块整体毛利率48.28%/+3.90pct,净利率12.26%/+2.06pct,盈利能力明显提升。

销售费用率25.93%/+3.04pct,增幅较高,管理费用率7.33%/-0.36pct,财务费用率1.10%/-0.08pct,费用管控有所优化。

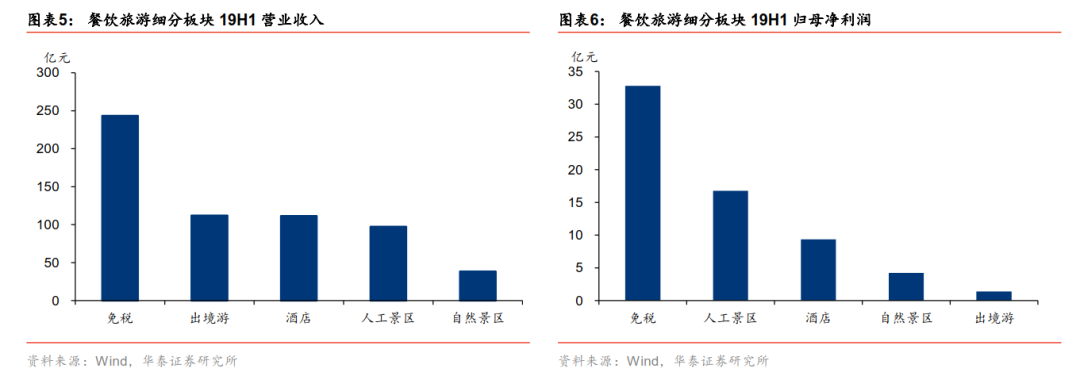

餐饮旅游子行业中,19年营收增速免税>自然景区>人工景区>酒店>出境游。19H1免税板块收入位列第一,占行业整体收入的40%,营收达243.44亿元/+15.46%,归母净利润32.79亿元/+70.87%;出境游板块受宏观经济低迷、泰国普吉岛沉船事件等影响,业绩大幅下降,19H1营收112.11亿元/-7.61%,归母净利润1.39亿元/-68.63%;酒店板块营收111.33亿元/+1.75%,归母净利润9.35亿元/+10.91%,较为稳健;人工景区收入97.33亿元/+8.64%,归母净利润16.77亿元/+35.69%;自然景区板块收入38.21亿元/+10.18%,归母净利润4.24亿元/-24.31%,受门票降价

等影响利润大幅下降。

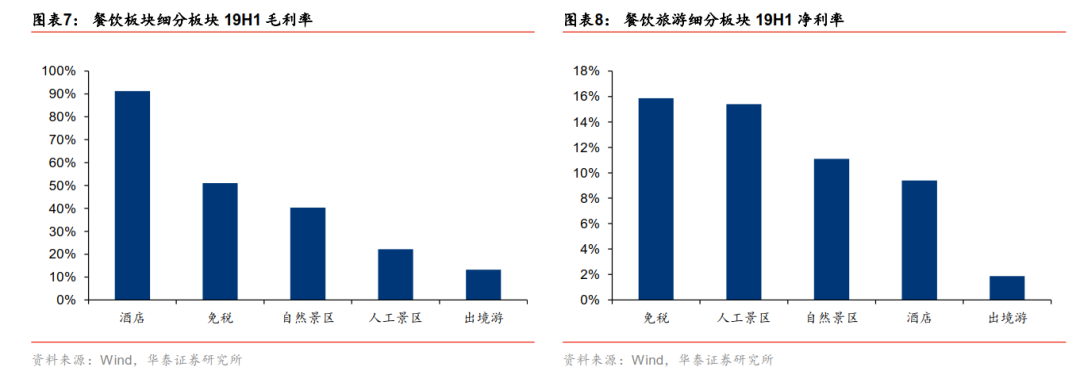

分板块来看,销售毛利率由高到低依次为酒店/免税/自然景区/人工景区/出境游,销售净利率由高到低依次为免税/人工景区/自然景区/酒店/出境游。

分季度来看,2019年Q1/Q2餐饮旅游板块整体营收分别为309.29亿元/293.14亿元,同比增速分别为+25.93%/-8.47%,归母净利润分别为36.58亿元/27.96亿元,同比增速分别为+78.25%/-5.15%,Q2收入与净利润均出现下降,主要因占比较高的中国国旅旅行社业务出表。

免税:

免税持续高增,龙头畅享红利

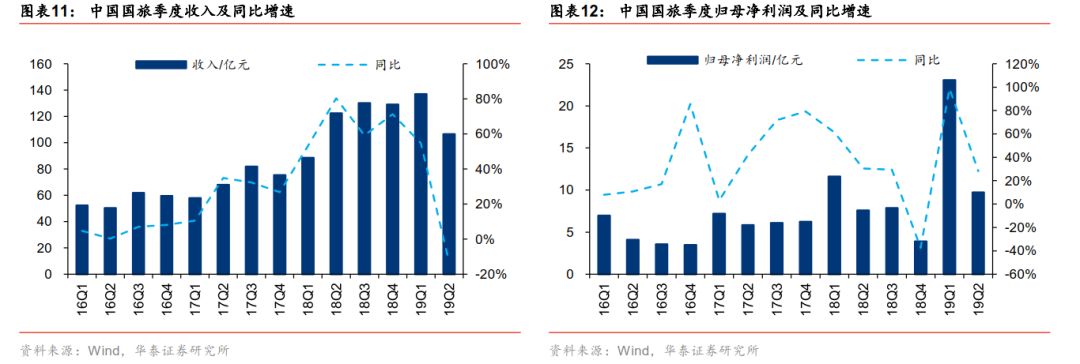

免税收入整体增长靓丽,毛利率保持平稳。

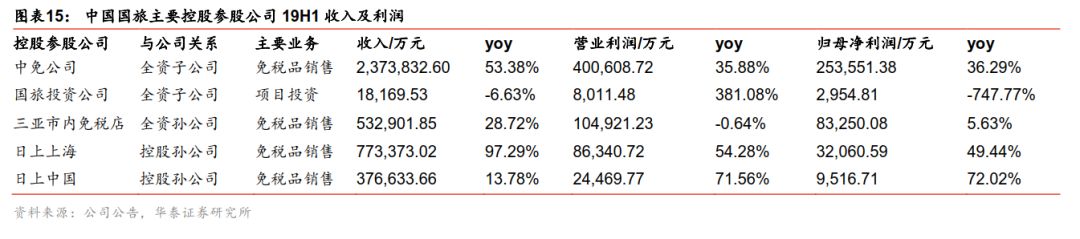

19H1中国国旅实现收入243.44亿/+15.46%,归母净利32.79亿/+70.87%,扣非归母净利25.00亿/+30.86%。19H1中免集团收入237.38亿/+53.38%,净利润25.36亿/+36%。免税毛利率52%较去年同期保持平稳,规模优势提升,非香化品类占比提升拖累。

分渠道

:1)日上上海收入73.77亿,归母净利3.21亿/+49%,剔除并表差异收入同比+30%;2)海棠湾收入53.29亿/+29%,净利润8.33亿/+5.63%,预计批发结算价格和租金费用提升拖累;3)首都机场免税收入43.65亿元/+26%(剔除内部交易),T3收入37.66亿/+13%,归母净利9517万/+72%;4)香港机场免税收入12.96亿/+36%;5)广州白云机受益店面18Q2陆续开业,免税收入8.44亿/+193%。

酒店:

景气继续承压,

费用结构改善

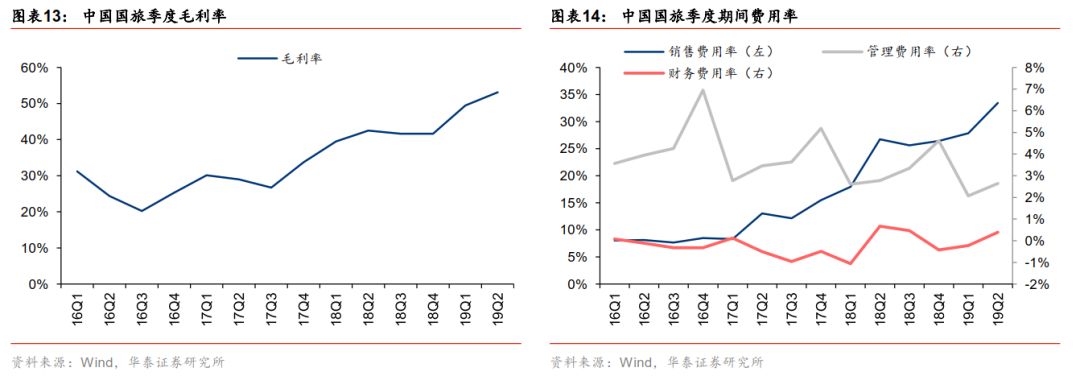

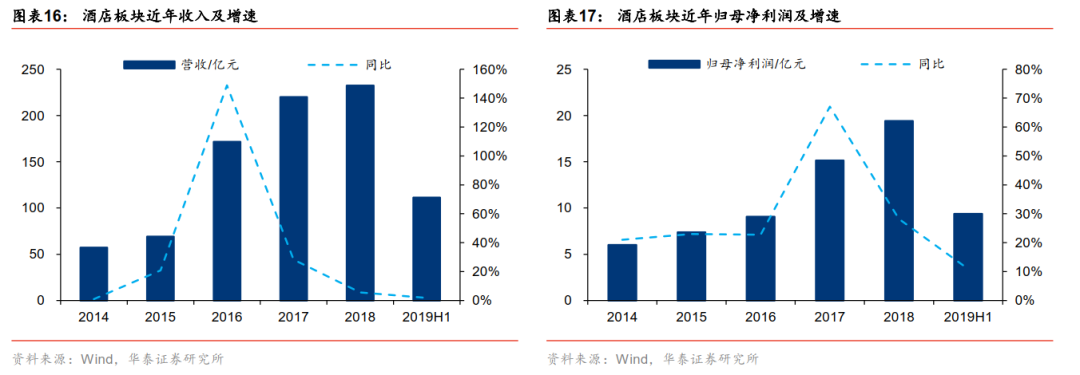

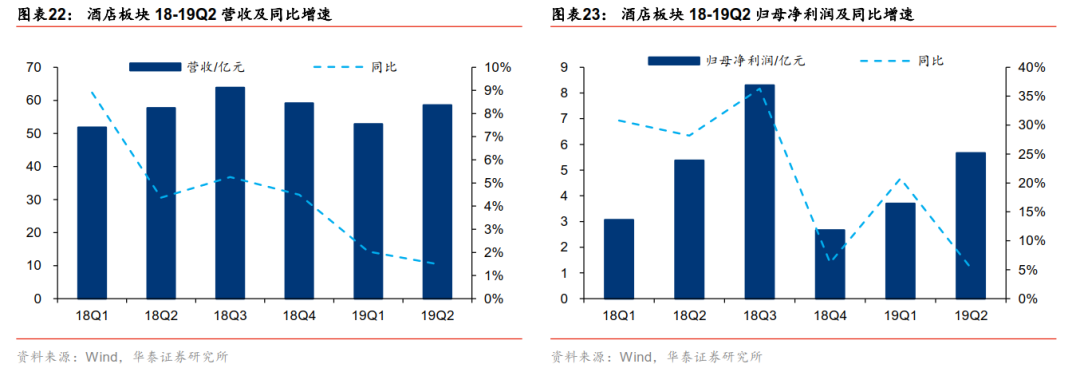

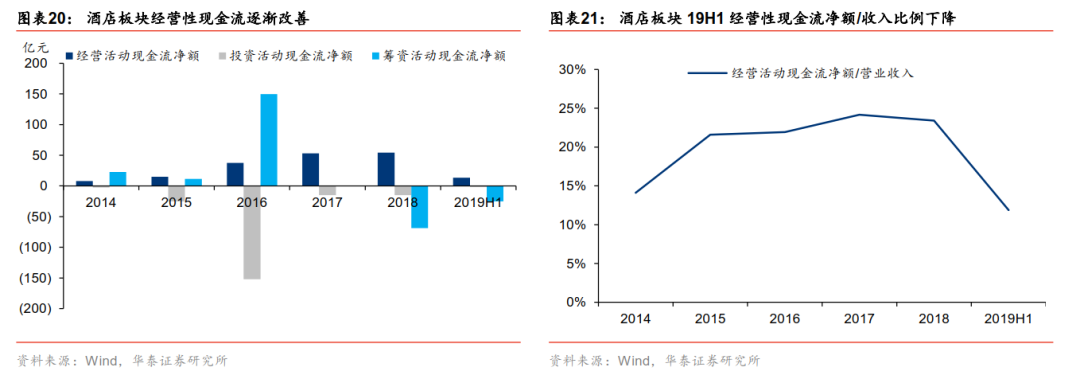

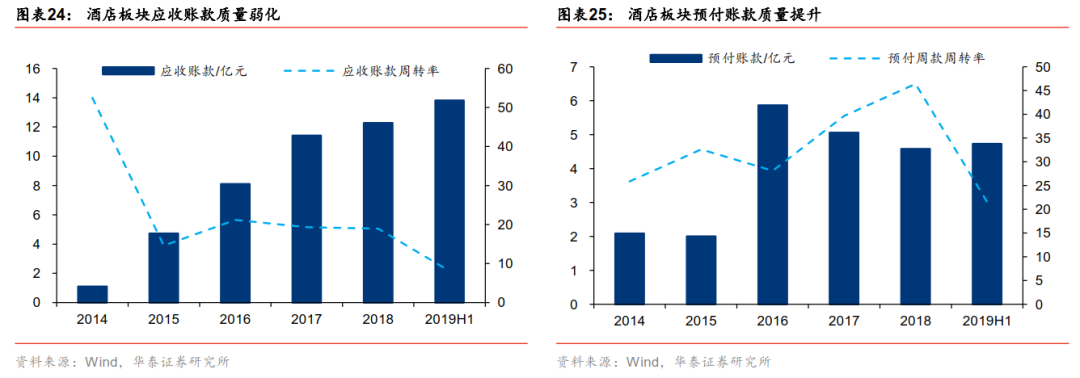

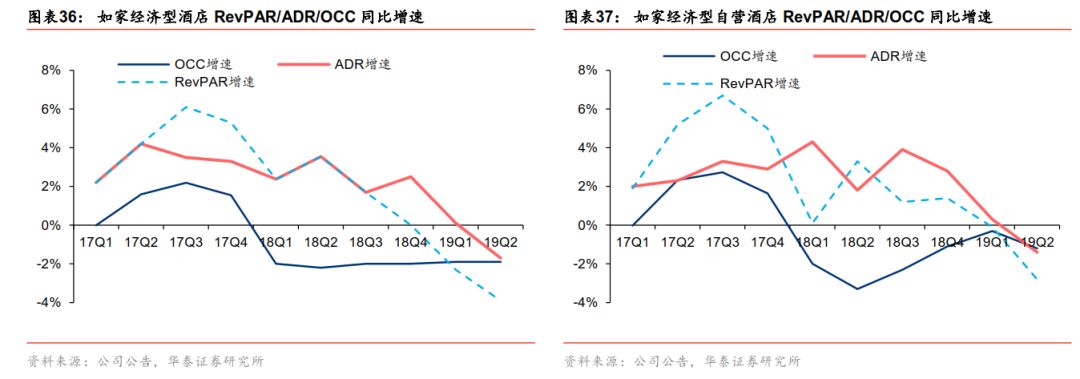

入住率持续下降、房价降价压力仍存,19H1酒店revpar增速仍承压,酒店营收增长趋缓。

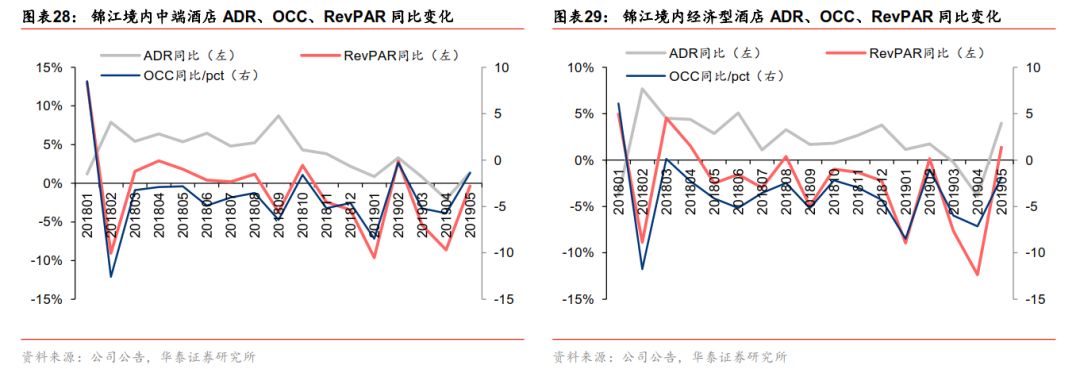

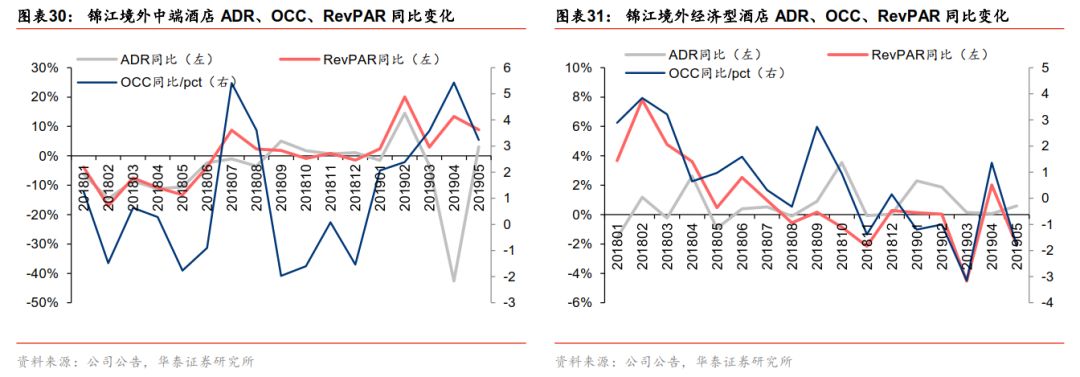

酒店Revpar仍承压,板块整体营收增速均较18年有所放缓,19H1酒店板块(锦江股份+首旅酒店)营收111.33亿/+1.75%。19H1锦江股份营收71.43亿/+2.93%,其中酒店收入70.26亿/+2.94%;19H1首旅酒店营收39.90亿/-0.30%,其中如家收入33.12亿/-0.57%。

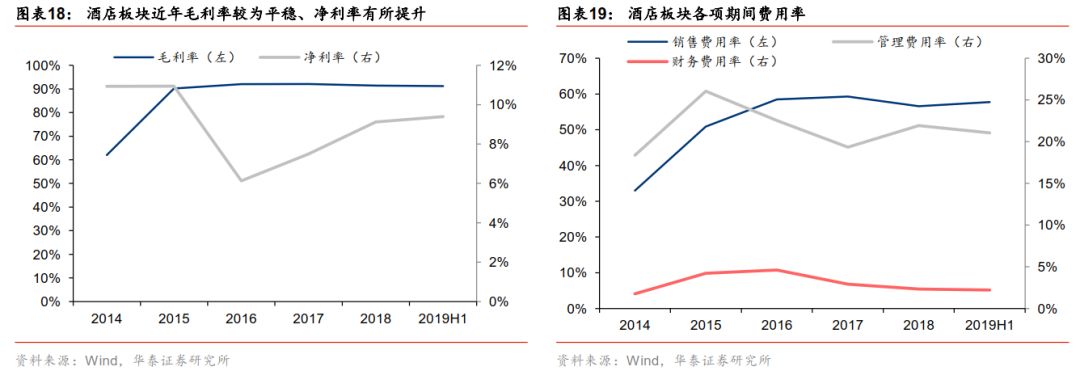

成本费用结构优化,利润持续增长。

19H1酒店板块整体净利润9.35亿/+10.91%。其中,19H1首旅酒店的酒店业务利润总额4.38亿元/+5.67%,如家为4.98亿元/+5.54%。19H1销售费用率57.71%/-0.81pct,管理费用率21.07%/+0.05pct,财务费用率2.21%/-0.38pct。19H1锦江股份酒店收入70.26亿/+2.94%,净利4.91

亿/+25.06%(境内/境外利润4.33/0.57亿)。19H1锦江股份销售费用率52.85%/-0.63pct,管理费用率26.01%/-0.03pct,财务费用率2.48%/-0.42pct,成本结构优化。

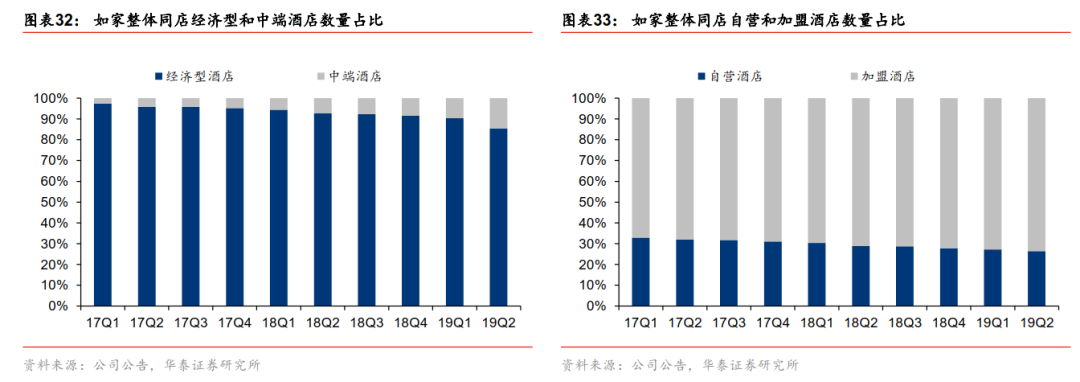

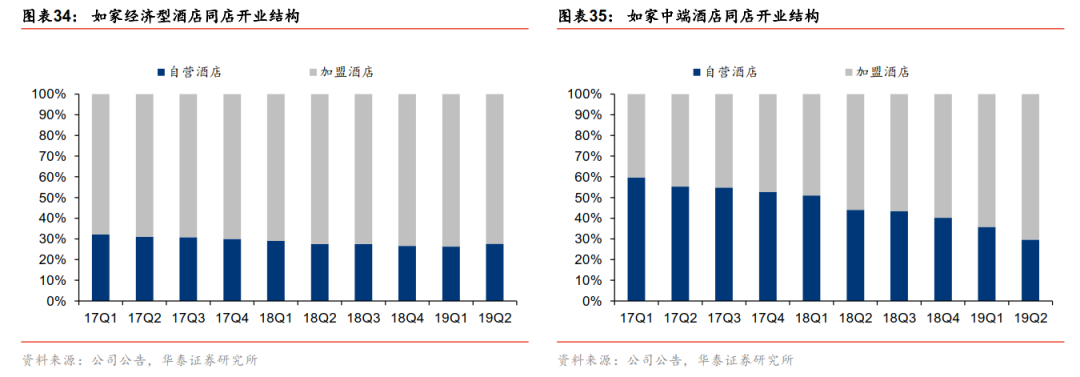

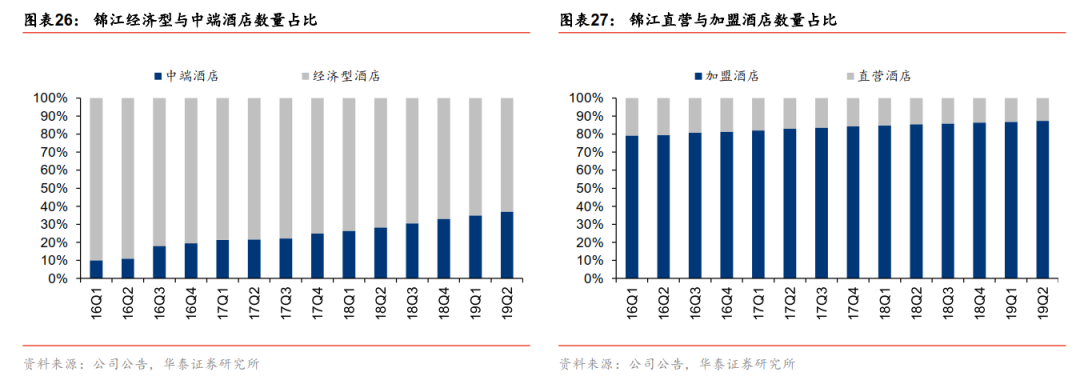

持续较快开店扩张,加盟店占比提升带动酒店周期性减弱。

首旅酒店19Q2新开店159家(直营店2家/特许加盟店157家),较19Q1的75家提速。按类型分,经济型/中高端/云酒店/管理输出分别为28/43/34/36/51家。截至19年6月,公司酒店总数4117家,中高端占比18%,已签约未开业和正在签约店689 家。锦江股份Q2净开218家,亦较Q1净开的188家提速。其中加盟/直营分别净增421/-15家;中端/经济型净增445/-39家。分品牌看,维也纳/铂涛系列分别净开239/142家,为主要开店驱动。截至19年6月,中端/加盟酒店占比分别达87%/37%,占比均持续提升。

重点公司情况:

首旅酒店

:调结构效果显现,业绩稳增。19H1营收39.90亿/-0.30%,其中如家收入33.12亿/-0.57%。如家特许收入增加6592万,因关店及升级改造影响,直营店收入同比减少8414万;首旅存量酒店收入37.4亿元/-0.48%;景区收入2.50亿/+2.55%。19H1扣非归母净利3.36亿元/+6.22%,分业务看,酒店利润总额4.38亿元/+5.67%,其中如家为4.98亿元/+5.54%,主要因Revpar下降拖累;景区利润总额1.19亿元/+6.66%。静待酒店行业景气复苏,公司持续加大经济型酒店改造升

级、中高端酒店产品创新,市场份额、盈利能力有望提升。

锦江股份:

RevPAR仍承压,费用结构有优化。19H1营收71.43亿/+2.93%,归母净利5.68亿/+12.78%,扣非净利3.58亿/+13.48%。19H1销售费用率52.85%/-0.63pct;管理费用率26.01%/-0.03pct,财务费用率2.48%/-0.42pct,成本结构优化。

19H1国内酒店收入50.65亿/+4.49%,归母净利4.33亿/+57%。其中前期服务费收

入2.70亿/+1.4%,持续加盟费6.69亿/+19%。分子公司来看,卢浮亚洲收入7713万/-0.1%,净利4649万/+48%;锦江之星收入5.98亿/-11%,净利6428万/35%;锦江国际4.88亿/+4%,净利-2618万/增亏284万;时尚之旅收入1.15亿/-3%,净利1258万/-32%;铂涛收入20.75亿/3.27%,净利2.9亿/+126%, 主要因铂涛间接持股的同程艺龙因公允价值变动产生收益1.83亿;维也纳收入14.68亿/+15.65%,净利1.37亿/+13.6%;卢浮集团收入2.57亿欧元/-0.85%,净利809万欧元/-19.77%。长期看国内连锁酒店市场空间广阔,公司为国内最大连锁酒店集团,19H1成本费用结构有所优化,整合效应不断显现有助释放业绩弹性。

出境游:

静待行业回暖,Q3

业绩有望改善

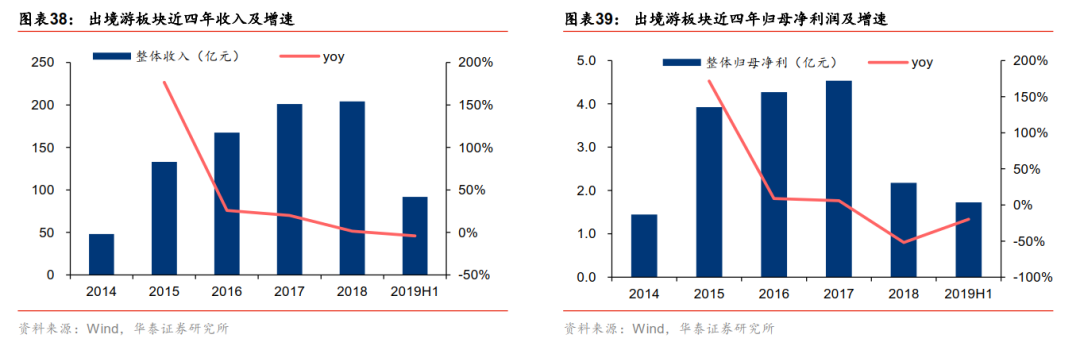

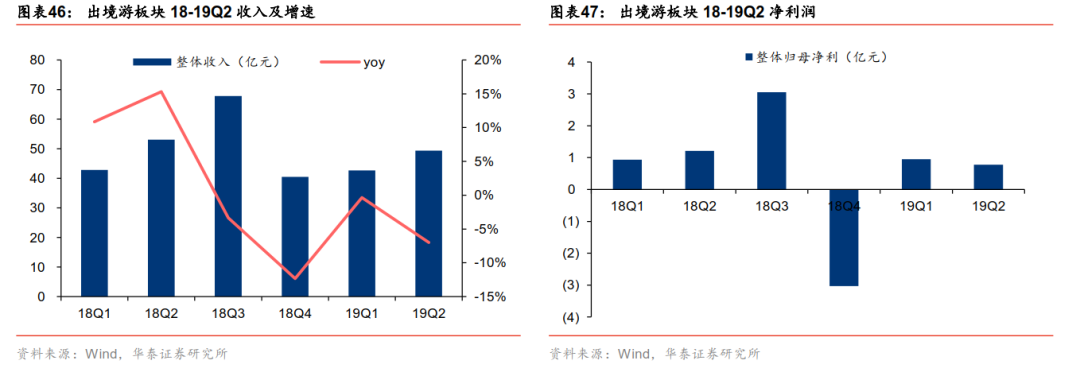

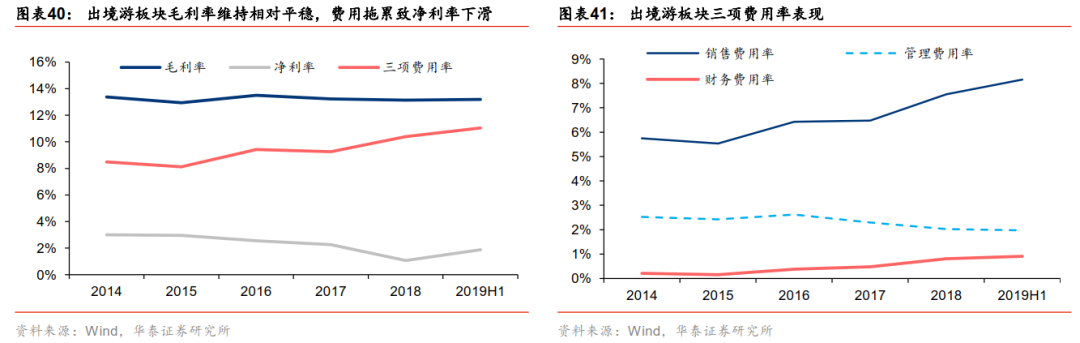

需求低迷,收入增速下滑。

19H1出境游板块91.95亿/-4%,归母净利1.73亿/-20%。18年普吉岛沉船事件、极端天气等拖累行业增速,19H1可选消费低迷,行业景气度仍承压。分季度来看,19Q1/Q2收入增速分别为0%/-7%,归母净利增速分别为1.5%/-36%,经营情况有所恶化,主要因是凯撒旅游子公司天天商旅剥离影响、同时华东地区收入下滑幅度较大(19H1华东地区收入2.53亿/-39.71%);众信旅游华东区收入亦出现下滑,19H1收入13.72亿/-7%。

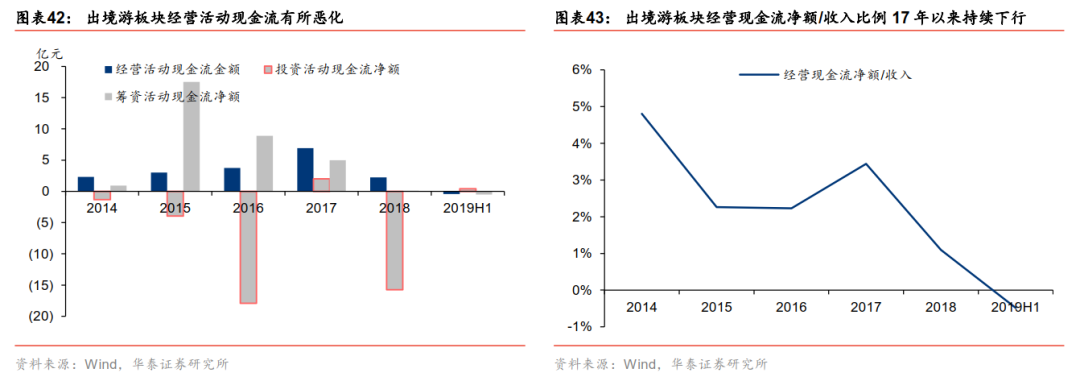

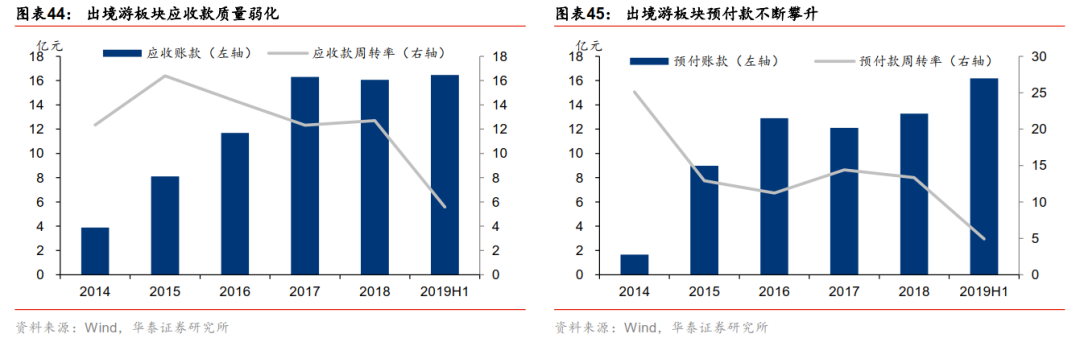

从盈利能力来看,19H1板块毛利率13.2%/-0.74pct,净利率1.88%/-0.37%。19H1经营现金流净额-4400万,较18年的2.24亿明显下降。经营现金流净额/收入比例为-0.48%,17年以来持续下行,盈利质量在不断减弱。

板块重点公司情况:

众信旅游:

业绩平淡,静待下半年低基数修复。公司19H1收入57.19亿元/-1.09%,归母净利1.10亿元/-20.37%,扣非净利1.09亿/-6.07%。19H1出境游收入51.74亿/-3.1%,其中批发收入42.33亿/-4.68%,毛利率8.52%/-0.12pct;零售收入9.41亿元/+4.72%,毛利率16.29%/-1.04pct。按出发地看,华东地区因出游需求变化,收入下滑7.13%;北京大区略有下滑,西南/华南地区增长迅速。分目的地看,欧洲地区强化机位及团控管理,营收增10%以上;东南亚市场受去年普吉岛沉船事件影响,产能略有收缩,亚洲收入同比降10%;美洲市场受中美贸易摩擦影响有所下降。国内游及单项产品业务收入1.62亿/+52.30%。整合营销收入3.61亿元/+10%,稳健增长。预计H2旺季泰国等东南亚目的地有望在低基数上回暖,带动公司业绩修复。

景区:

旅游演艺突出,景区

降价压力仍存

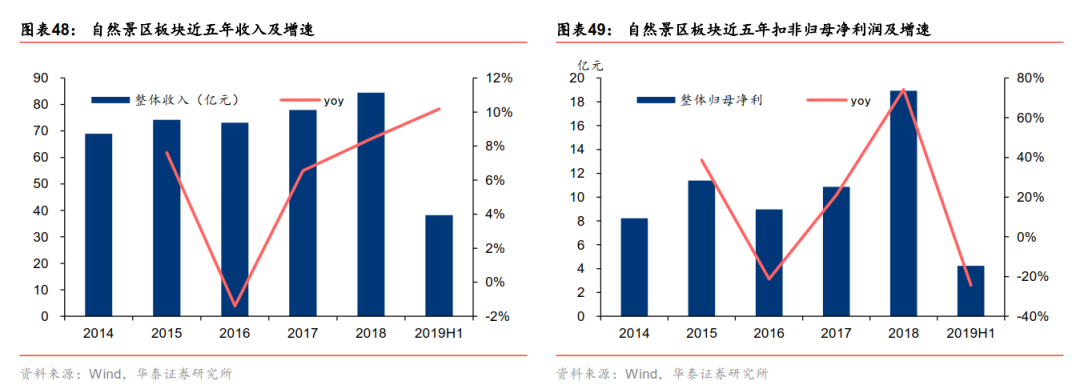

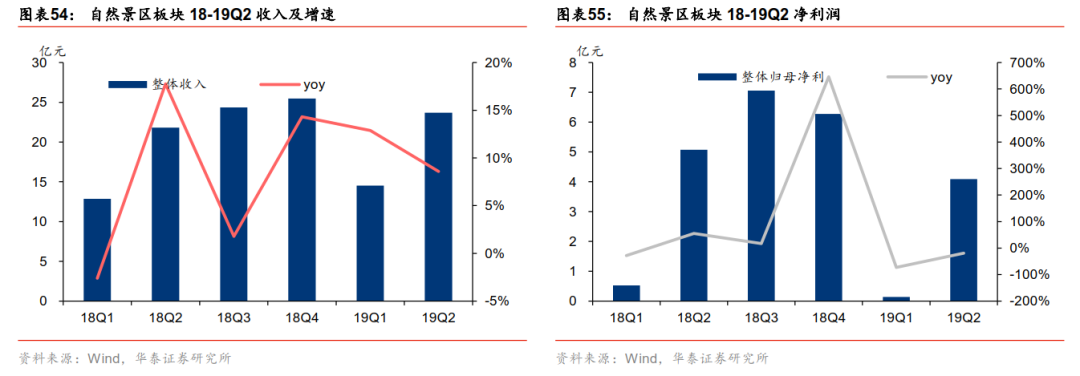

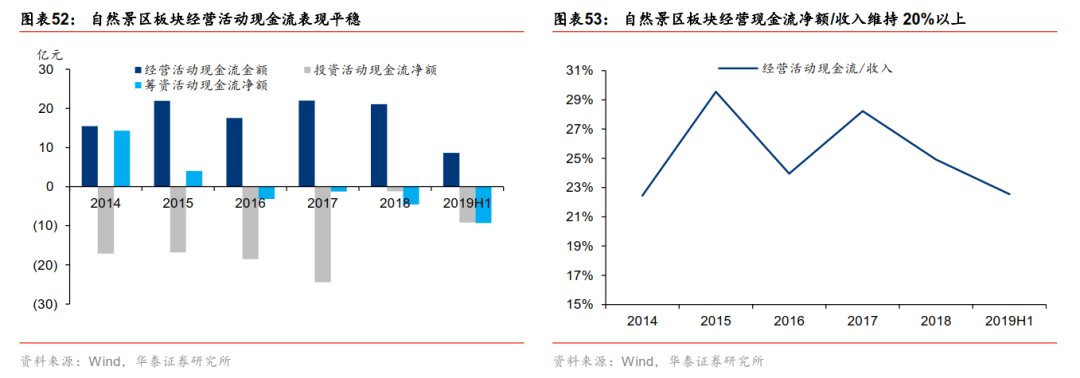

自然景区:长期面临客流分流压力,19H1整体增长平淡

。19H1收入38亿/+10%,归母净利润4.24亿/-24%。自然景区面临客流增长瓶颈、新休闲度假产品分流压力,整体增长相对平淡。分季度来看,Q1/Q2板块收入增速分别为12.88%/8.59%,增长趋缓,Q1/Q2归母净利分别下滑73%/19%,Q1主要受黄山旅游持有的华安证券投资收益变动影响。

门票降价压力可能长期存在

。19年8月23日国务院办公厅印发《关于进一步激发文化和旅游消费潜力的意见》,提出继续推动国有景区门票降价,制定实施景区门票减免、景区淡季免费开放、演出门票打折等政策,门票降价压力有可能长期存在。

自然景区门票降价对板块上市公司业绩仍有拖累。

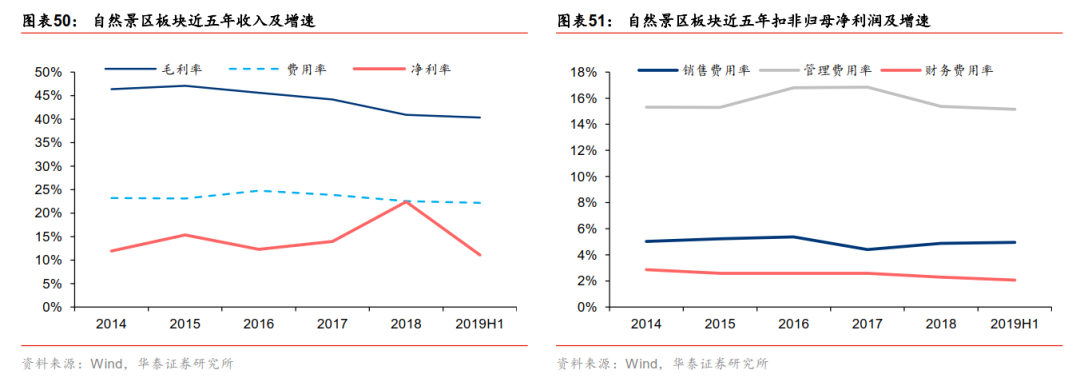

19H1板块毛利率42.52%/-2.2pct,净利率11.09%/-5.05pct。

19H1经营现金流净额8.6亿/+8.36%,占收入的比重达23%,维持相对较高水平,现金流质量较高。

板块重点公司情况:

黄山旅游:

景区19H1接待游客162.4万人/+9.6%,实现营业收入7.28亿元/+6.77%,高铁开通带动客流增长。

归母净利润1.68亿元/-23.19%,扣非归母净利润1.63亿元/+1.60%。

毛利率54.09%/+0.59pct,其中索道业务毛利率86.74%/+1.13pct,驱动公司毛利率提升。

销售费用率6.50%/+0.98pct,管理费用

率14.39%/-0.27pct,财务费用率-0.77%/-0.86pct,期间费用率小幅下降0.15pct。

峨眉山:

景区19H1接待购票游客160.11万人/+0.10%,与去年同期基本持平,实现营业收入5.29亿元/+0.82%,归母净利润0.77亿元/+10.10%,毛利率40.29%/+0.39pct,其中游山门票毛利率略升0.09pct。

销售费用率3.55%/-1.03pct,管理费用率15.05%/-1.21pct,财务费用率0.46%/+0.11pct,期间费用率下降2.13pct,费用管控良好。

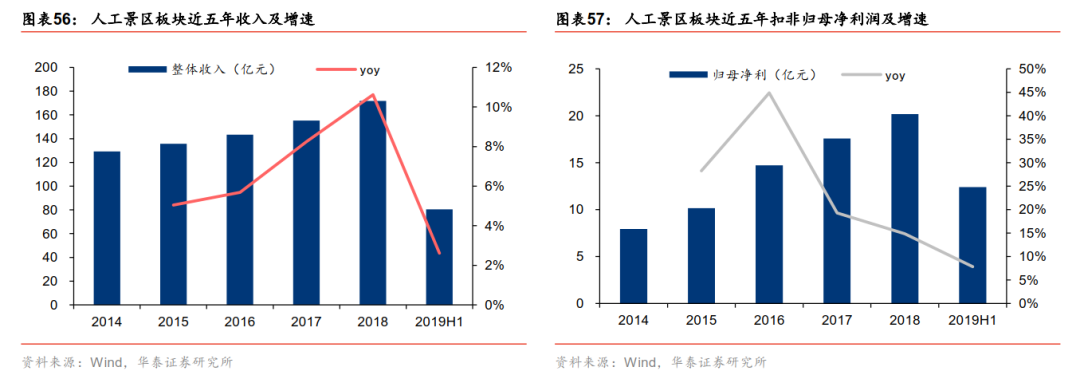

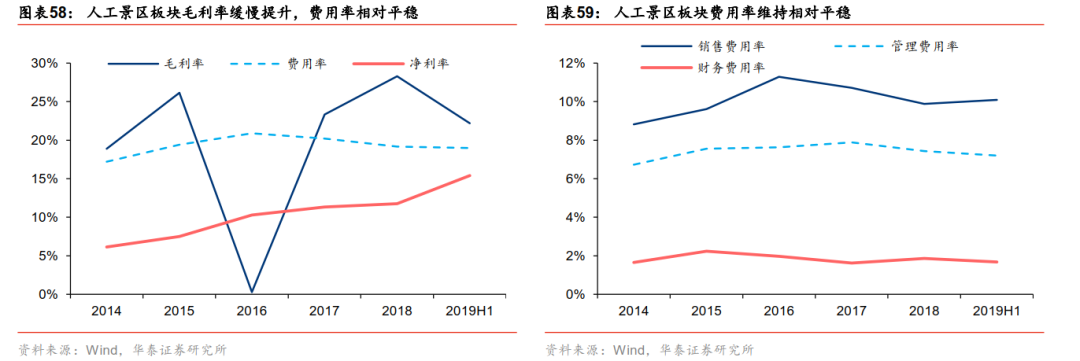

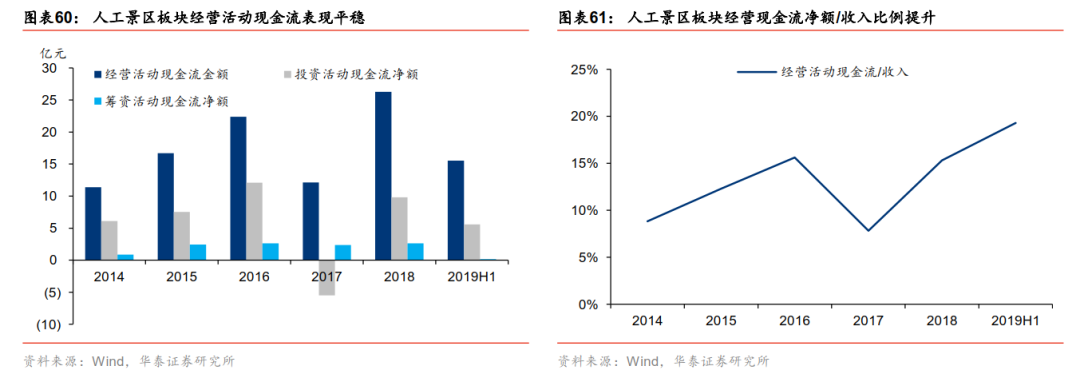

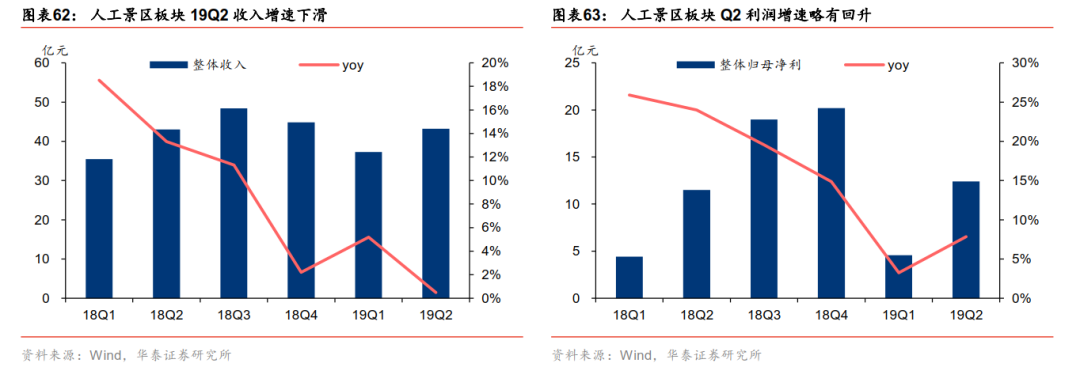

人工景区:

表现分化,旅游演艺表现相对突出。

19H1收入80.51亿/+2.6%,归母净利12.40亿/+7.84%,业绩整体平淡。

分拆看,Q1/Q2营收增速5.19%/0.49%,Q2/Q2归母净利增速3.2%/7.8%,主要系宋城演艺19Q2六间房完成出表拖累整体收入,确认投资收益带动Q2业绩增速回升。

一系列政策不断推出,积极鼓励旅游演艺市场发展,龙头有望受益。

19年3月文化和旅游部印发《关于促进旅游演艺发展的指导意见》,明确将推进旅游演艺的转型升级作为首要任务。

鼓励发展中小型、主题性、特色类、定制类旅游演艺项目。

支持条件成熟的旅游演艺项目向艺术教育、文创设计、展览展示、餐饮住宿、休闲娱乐等综合配套业态转型。

8月23日国务院印发的《进一步激发文化和旅游消费潜力的意见》文件中特别提出,鼓励打造中小型/主题性/特色类的旅游演艺产品、建设夜间文旅消费聚集区,旅游演艺市场有望不断扩大,龙头宋城演艺

的千古情系列高利润率/快速盈利/可复制性强,品牌IP实力彰显,有望受益。

板块重点公司情况:

中青旅:

古镇客流承压,静待改革催化。

19H1公司收入58.53亿/+5.13%,净利润3.82亿/-5.61%,剔除乌镇补贴等影响,扣非归母净利润2.58亿/-15.67%。

19H1乌镇游客445.98万,Q1客流同比持平,Q2略降1.27%;

收入8.55亿/+2.6%,净利润4.72亿,同比持平。

19H1古北游客100.68万/-8.81%,Q1/Q2分别降5%/10.39%。

营收4.20亿/-8.10%,净利润0.65亿元/-47.58%,剔除房地产结算影响同比持平。

宋城演艺:

主业增长稳健,新项目明年开业在即。

19H1实现收入14.17亿元/-6.21%,归母净利润7.85亿元/+18.03%。

剔除六间房重组影响,19H1演艺主业收入10.34亿/+15.99%;

归母净利润5.45亿/+13.28%;

存量项目增长稳健,丽江受益当地旅游市场回暖,19H1收入1.47亿/+31%,杭州19H1 收入3.99亿元/+4.05%,三亚因整体海南旅游市场承压,收入2.33亿,基本持平。

新项目表现亮眼,桂林去年8月开业,19H1收入已达7483万,贡献1366万归母净利。

展望未来,公司19-21年储备项目聚焦一线旅游目的地,选址优化、推进步伐加快,并逐步向城市演艺和演艺谷模式升级,有望打开新空间。

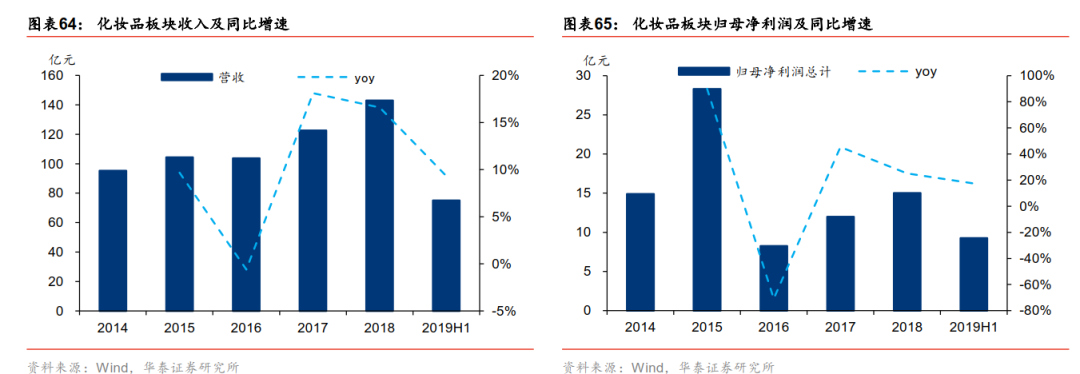

化妆品:

行业增速渐放缓,电商成增长主力

19H1化妆品板块5家企业(御家汇、上海家化、丸美股份、珀莱雅、拉芳家化)共计实现营收74.96亿元/+9.31%,实现归母净利9.27亿元/17.49%。

分季度看,19Q1/Q2分别实现营收36.12亿元/38.84亿元,同比增速9.42%/9.20%,实现归母净利4.92亿元/4.35亿元,同比增速25.93%/9.20%。

电商渠道成板块发展的新驱动,对电商渠道发展重视、布局较早、反应迅速的企业业绩表现相对突出,如珀莱雅,19H1收入13.28亿/+27.48%,归母净利1.73亿元/+34.49%,其中电商收入6.11亿元/+48.08%,占收入比重46%,为主力发展驱动。

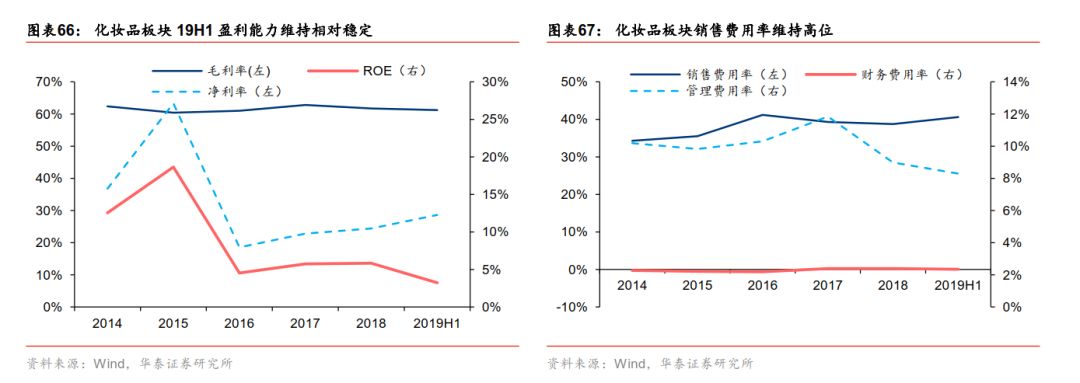

从盈利能力来看,化妆品板块19H1整体毛利率61.2%,较去年同期变化-0.91%;

板块净利率12.27%,较去年同期变化0.78%;

板块ROE为7.53%,较去年同期变化1.37%。

盈利能力维持相对稳定。

从费用构成来看,化妆品板块19H1销售费用率40.62%/+0.65pct,行业竞争加剧,各公司销售费用投放维持高位;

管理费用率8.29%/-2.13pct,主要因2018年起研发费用单列,剔除此影响,管理费用率10.44%。

财务费用率0.04%,维持相对稳定。

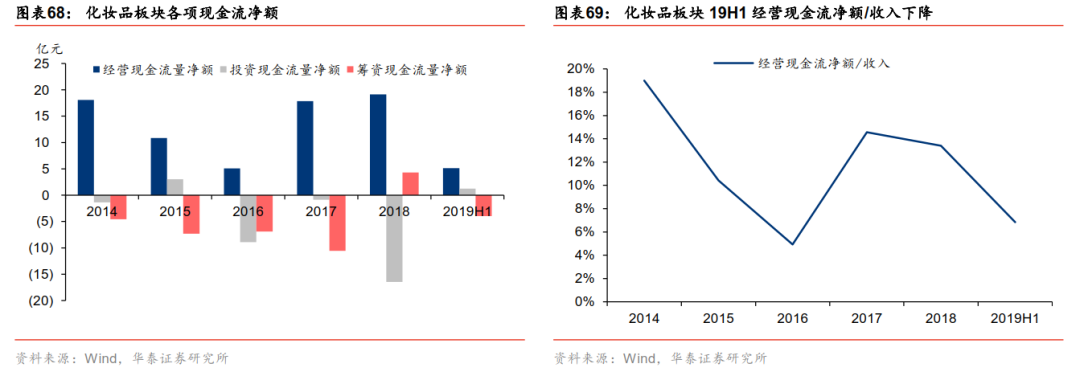

从营运情况来看,化妆品板块19H1经营现金流量净额5.12亿/-48%,占收入比重为6.84%,较18年亦有下降,我们认为主要因企业加大618促销备货,电商平台结算账期延长

拖累。

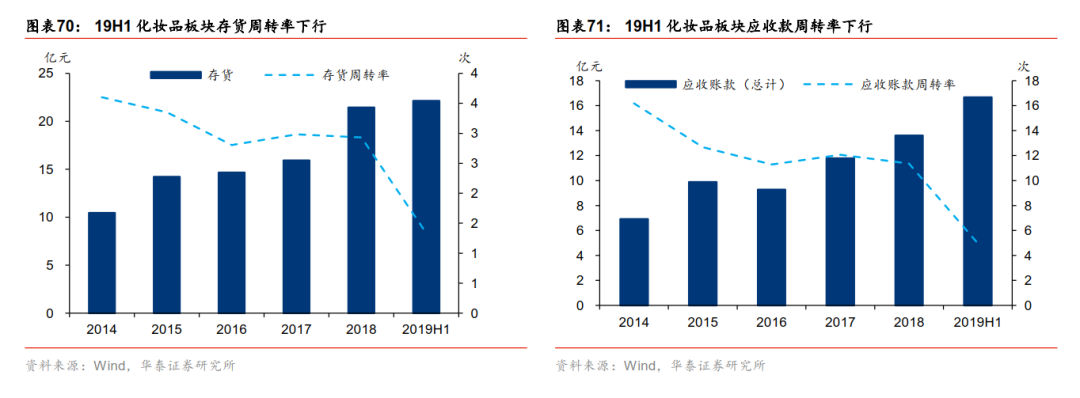

化妆品板块19H1存货22.14亿元,较18年底提升3.28%。

存货周转率1.34次,较18年底下降54.42%。

板块19H1应收账款16.68亿元,较18年底提升22.64%。

应收款周转率4.97次,较18年底下降56.30%,为618促销加大备货亦为主要影响因素。

板块重点公司情况

珀莱雅:

19H1收入13.28亿/+27.48%,归母净利1.73亿元/+34.49%。

分品牌来看,主品牌珀莱雅19H1收入11.74亿元/+26.28%,占比达88.5%。

上半年公司推出精华家族/深海保湿酵母/修护面膜/insbaha彩妆等新品系列,带动较快增长;

优资莱品牌收入0.53亿/+10.42%,占比3.99%,市场竞争激烈,增速放缓;

TZZ/YNM/韩雅等新品牌19H1收入1亿/+53.85%,增长迅速、体量尚小。

19H1电商收入6.11亿元/+48.08%,占收入比重46%。

线下日化专营店渠道收入5.25亿/+11.70%,商超渠道收入0.95亿/+13.10%,单品牌店渠道收入0.74亿元/+10.45%,行业线下增长整体承压。

7月以来黑泡泡面膜销售亮眼,爆品策略初见成效,后续公司平台化、生态化组织架构有望持续孵化新品类、新品牌,不断打造新增长点。

上海家化

:

19H1公司营收39.23亿/+7.02%(Q1/Q2分别为5%/9%),净利润4.44亿/+40.12%,剔除子公司动迁确认的资产处置收益等,扣非净利润2.61亿/+9.52%(Q1/Q2分别为6.69%/14.38%)。

旗下品牌佰草集19Q2重点推广冻干面膜,表现突出,带动增长提速。

Q1佰草集收入下跌,Q2两位数增长。

下半年主推太极精华,8月中旬有望开始传播蓄力,10月之前完成百货渠道上架,计划单品销售过亿,值得期待。

公司历史积淀、品牌底蕴深厚、生产研发能力领,多品牌、全渠道布局,佰草集的品牌焕活有望带动业绩持续改善。

丸美股份:

公司19H1收入8.15亿/+11.85%,归母净利2.56亿/+31.57%,剔除政府补贴等,扣非归母净利2.17亿/+19.75%。

19H1毛利率68.42%/-0.36pct,销售费用率29.22%/-0.84pct,管理费用率4.51%/-0.38pct。

研发费用率2.21%/-0.11pct,费用管控持续优化。

经营现金流量净额1.93亿/+30.99%;

存货1.28亿,较去年基本持平。

截至19H1丸美品牌占公司总收入91.92%,仍为主力增长驱动。

渠道层面,受益MARUBITOKYO系列占比提升、柜台单产增加,百货渠道收入同比增速超30%。

电商渠道中,天猫旗舰店/唯品会收入增速超20%,分销渠道因竞争加剧,增速有较大拖累。

主品牌丸美切入中高端眼霜市场,具较强品牌认知度;

快周转/低费用/高盈利,精细化运营能力突出。

百货渠道受益产品升级快速增长,线上后续有望加大直营比例,增长再提速。

职业教育:

公考龙头高增长,积极投资扩大壁垒

业绩如期高增长,龙头马太效应提升。

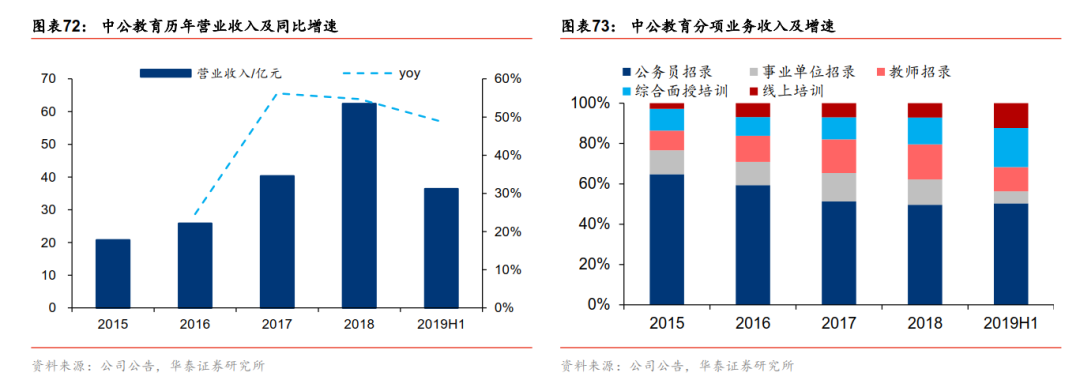

中公教育为公考第一股,目前是A股市值最大的职业教育公司。

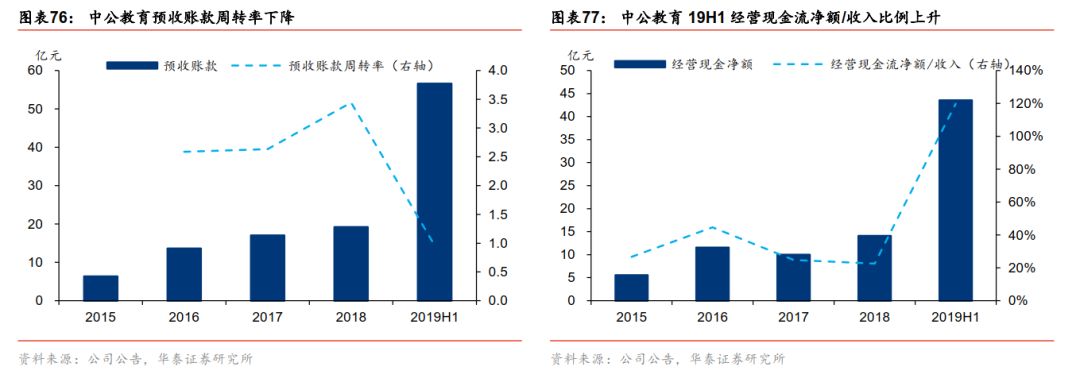

19H1营业收入36.37亿元(同比+48.79%),预收款56.57亿元(年初19.2亿),归母净利4.93亿元(同比+132.18%),扣非净利4.72亿元(同比+138.76%)。

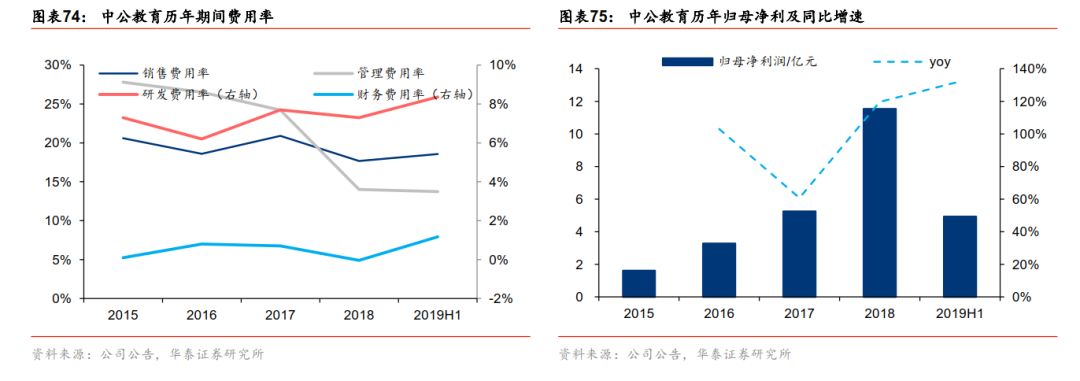

H1毛利率57.52%/+2.1pct,新品类成本投入持续增加导致毛利率提升较缓慢;

研发费用率8.36%/+0.04pct;

销售费用率18.56%/-3.32pct,管理费用率13.75%/-2.24pct。

分业务看:

1)公务员、事业单位序列受机构改革影响,公司市占率和客单价提升部分抵消招录人数下滑,营收分别同比增长26.32%、7.01%,不排除未来招录人数回升;

2)教师受益于市场需求增长,收入同比增长52.18%;

3)考研和IT培训等职业能力提升新业务受益于优质供给增加,所属类别综合面授序列收入同比高增长89.43%;

4)线上培训人次受益于在职报考学习人群增加,达到85.81万(同比+63%),线上收入同比增长205.94%。

人力资源:灵活用工快速发展,猎头受经济影响承压

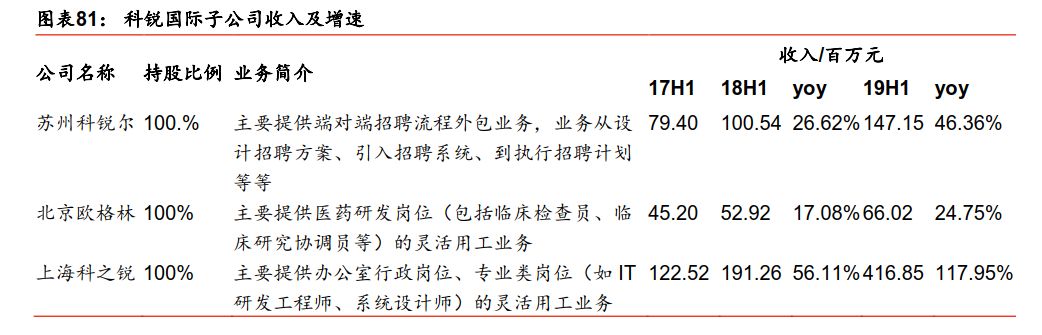

科锐国际为中国首家登陆A股的人力资源服务企业,19H1收入16.75亿/+130.82%。

归母净利6428万/+34.42%。

剔除并表影响,19H1内生收入增48.53%,净利润增9.42%。

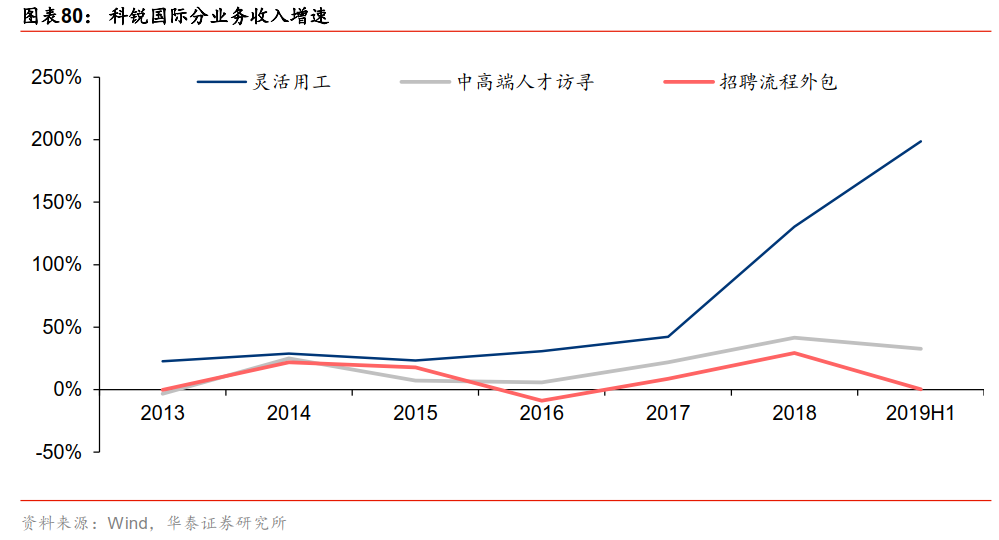

分业务来看:

报表19H1灵活用工收入12.78亿/+199%,毛利率7.97%/-1.49pct,主要系并表Investigo,我们预计Q3/Q4公司内生灵活用工业务持续高速成长。

截至19H1公司管理外派员工1.31万人,较年初的1.19万提升10%。

19H1招聘流程外包收入7389万/+0.17%,毛利率44.29%/-3.31pct;

猎头收入2.55亿/+32.74%,毛利率

36.05%/-2.05pct,除Investigo并表影响,两项业务受宏观经济影响较大,Q2中美贸易摩擦等宏观不确定因素影响加剧,内生收入增速较Q1有所放缓,我们预计19H2增速持平。

投资建议

A股在MSCI指数中的权重将从5%增加至20%,有助引入海外增量资金,龙头有望受益。

19H1社会服务板块整体营业收入801.11亿元/+9.11%,归母净利润81.10亿元/+29.69%,29个中信一级行业中,板块收入增速排名第11位,归母净利润增速

排名第6位,表现相对突出。

截至19年9月2日餐饮旅游板块PETTM 30.61倍,相对沪深300(11.80倍)的PE估值为2.59倍,处于2013年以来相对低点。

免税、化妆品、演艺等子板块在消费低迷的情况下表现相对突出,中长线继续看好中国国旅/宋城演艺/珀莱雅/丸美股份/广州酒家,建议关注首旅酒店、科锐国际。

风险提示:

经济持续下行;

地缘政治、自然灾害等突发事件;

政策利空。

1)宏观经济持续下滑影响居民消费意愿。

减税增收、扩大供给、促进消费的政策仍需逐步落地,若传导机制不够顺畅,宏观经济持续下行,有可能会持续影响居民的消费意愿;

2)突发事件影响客流风险。

若地缘政治、自然灾害、交通问题等预期之外的突发事件导致游客增速下滑,可能影响板块企业的收入及盈利;

3)超市场预期的利空政策风险,如门票降价等政策,影响景区经营业绩。

免责声明

本报告仅供华泰证券股份有限公司(以下简称“本公司”)客户使用。本公司不因接收人收到本报告而视其为客户。

本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。同时,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。

本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“华泰证券研究所”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。

全资子公司华泰金融控股(香港)有限公司具有香港证监会核准的“就证券提供意见”业务资格,经营许可证编号为:AOK809

©版权所有2019年华泰证券股份有限公司

华泰社服团队简介

梅昕

,华泰社服组组长。具有三年证券研究经验,美国LeHigh大学分析金融硕士,武汉大学金融工程学士,曾任职长江证券,2015年加盟华泰证券,深度覆盖餐饮旅游、职业教育等行业领域。

孙丹阳,

华泰社服组研究员。复旦大学金融学硕士,浙江大学管理学学士,曾任职中泰证券,2017年9月加入华泰证券,目前深度覆盖餐饮旅游、教育领域。