王

以

S0570520060001

研究员

报告发布时间:2020年12月27日

沪指年内第10次冲击3400,成长型顺周期优于再通胀+传统低估值

“不急转弯”基调后沪指年内第10次冲击3400点,中游制造为代表的成长型顺周期再度占优,大金融偏弱,再通胀涨价主线分化,对比年内前9次沪指冲击3400,考虑内外信贷环境(内“不急转弯”、外美联储稳定QE+二轮财政刺激规模有望扩大)与疫情(欧洲三轮疫情发酵)的边际变化,成长型顺周期的细分风格仍占优;短期亦可关注冷冬/出口/事件催化下的煤炭/燃气/纺服/家电/通信/PCB;中线继续以大宗为盾,以制造为矛。

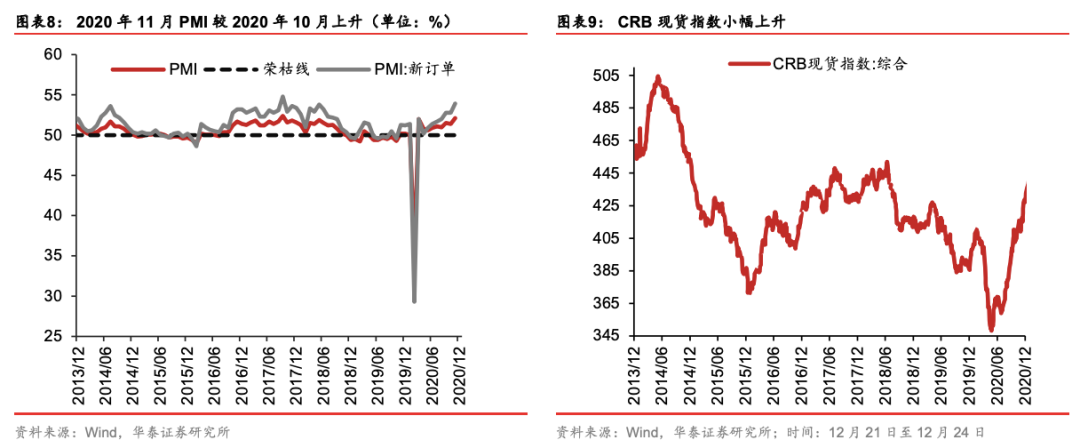

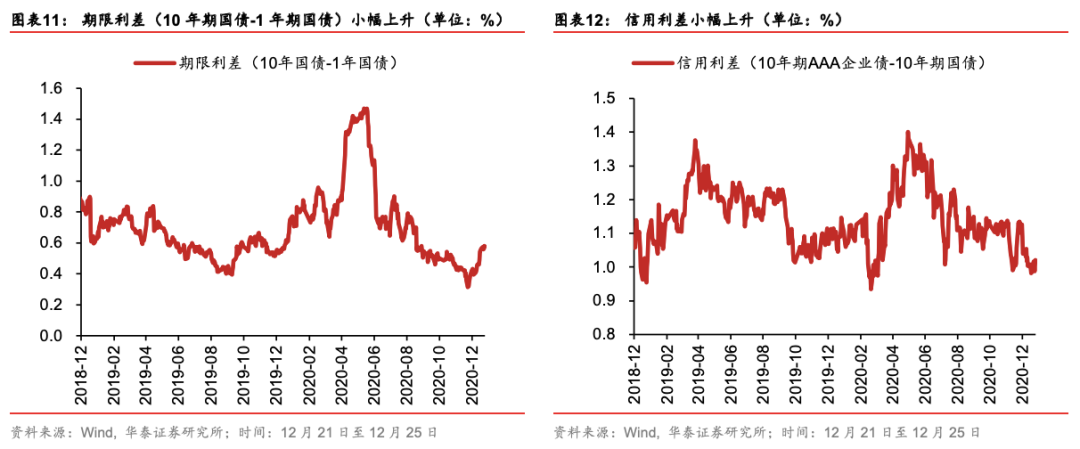

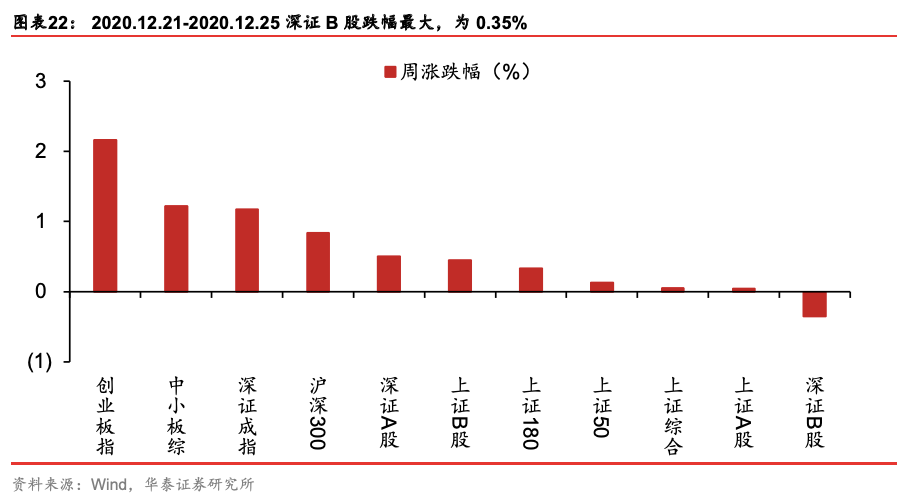

市场特征:信贷预期+外围疫情主导顺周期中的细分风格,中游制造占优

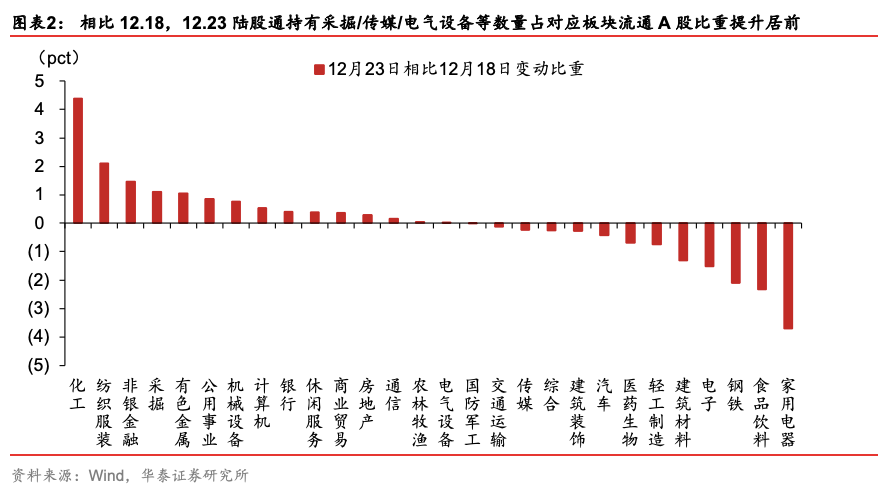

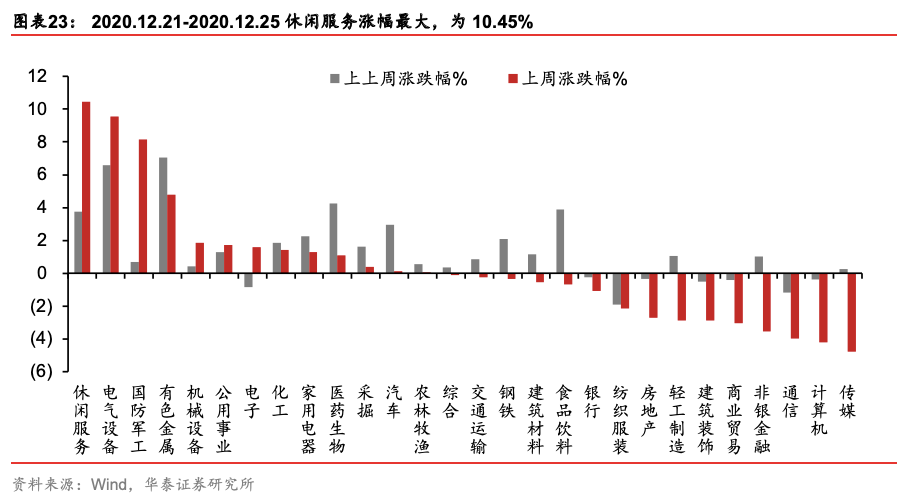

上周两市成交额环比回升16%,结构热度高于整体。顺周期风格中,碳中和相关的电新、受益于十四五订单改善+订单模式优化的军工强势,大金融偏弱,再通胀涨价主线分化,冷冬相关煤炭+碳中和相关的小金属强势,欧洲第三轮疫情冲击下采掘走弱。顺周期内部分化体现:1)市场仍在评估后续信贷政策,“不急转弯”、普惠小微贷款延展计划续期等信号拉长久期偏好,对中高估值风格有支撑,2)外围疫情冲击下,再通胀逻辑遇短期挑战。

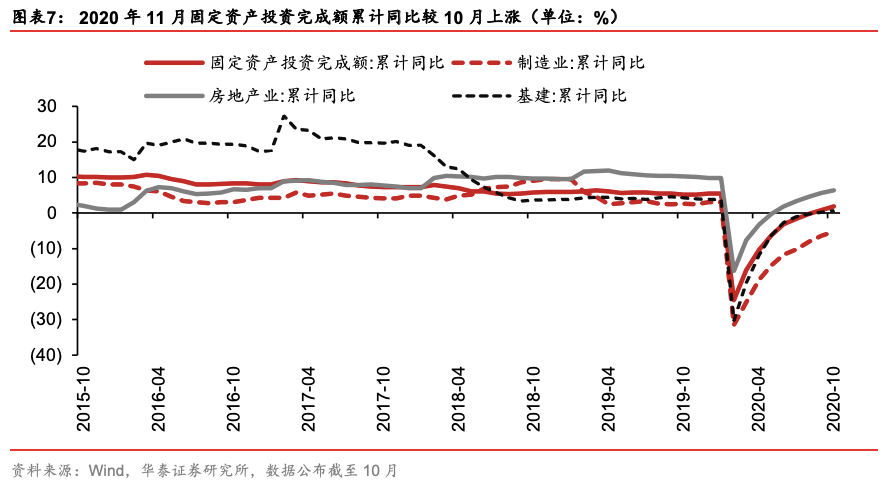

基本面:高端制造→中游设备→传统行业冷冬/转单效应的景气扩散

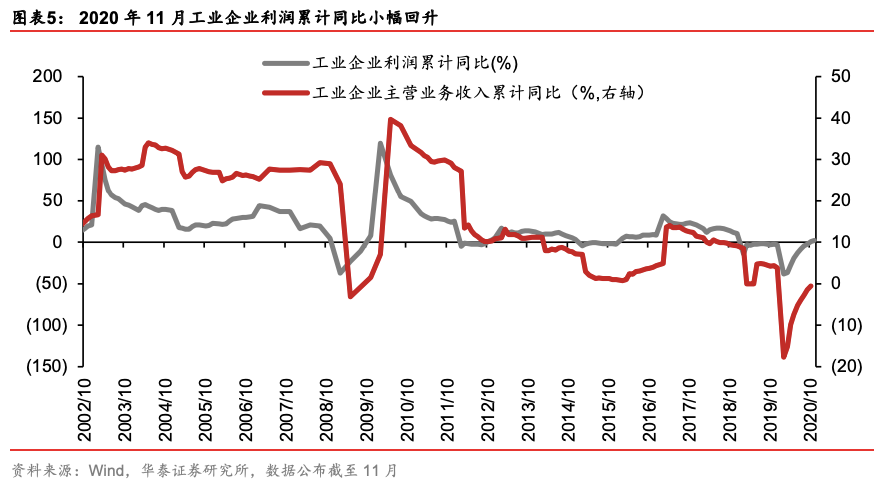

11月工业企业利润同比较10月回落,但仍维持双位数较快增长,1-11月工业企业利润率升至6.1%,接近2017年3-7月水平;高端制造→中游设备→传统行业的景气扩散趋势清晰;1-11月计算机通信及电子业利润累计同比较上月扩张3.1pct;1-11月通用设备/电气设备利润累计同比增速分别较上月扩张0.5/3.1pct;1-11月煤炭开采洗选/纺服/家具业利润累计同比跌幅分别较上月收窄3.2/0.5/2.4pct;上述行业盈利趋势体现:5G科技周期仍强、中游设备景气延续上行、冷冬与转单效应继续支持传统行业修复。

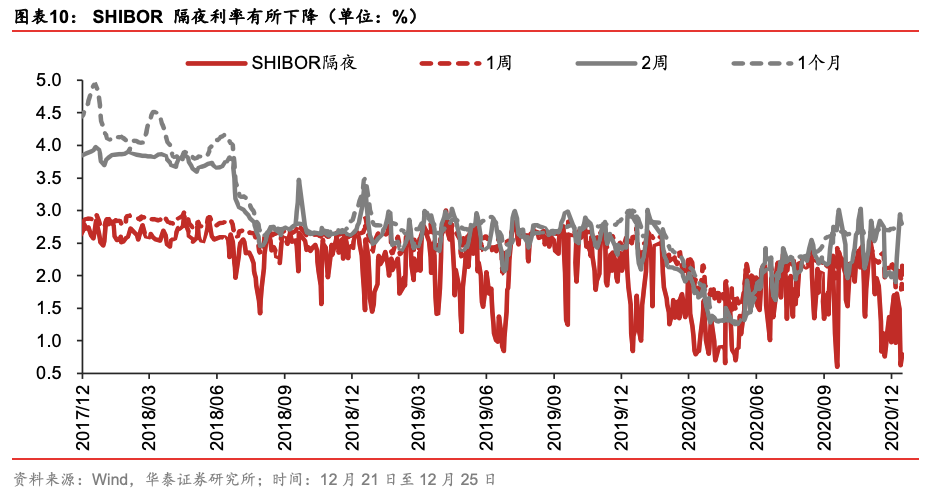

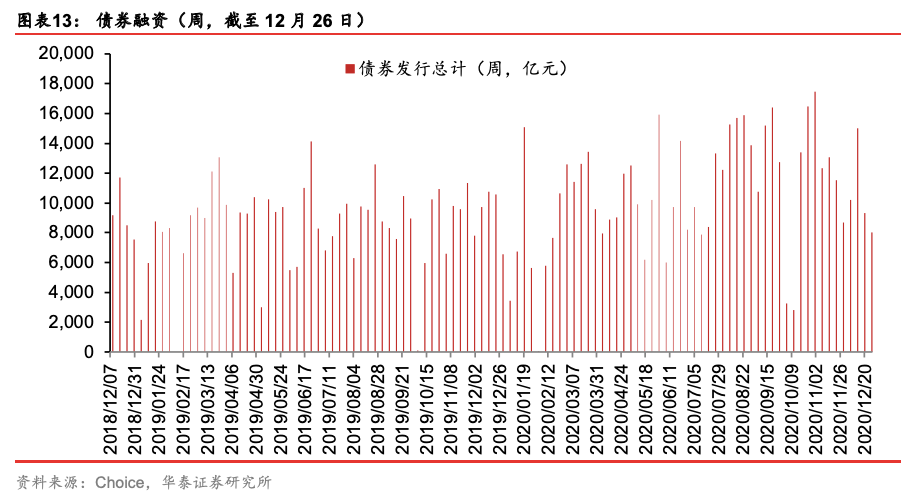

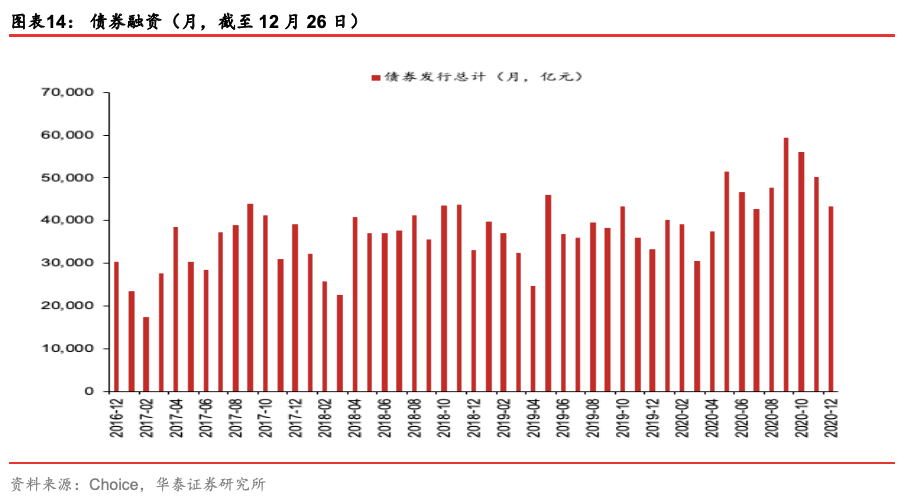

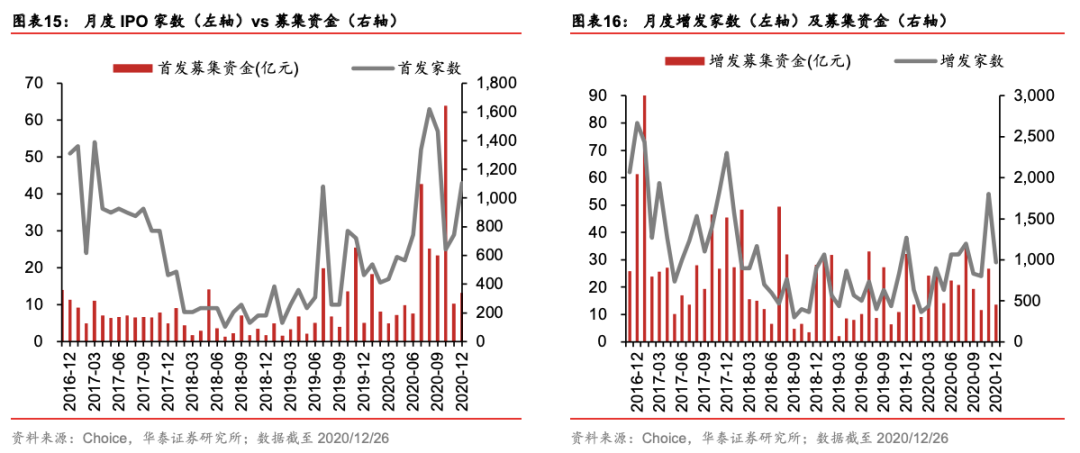

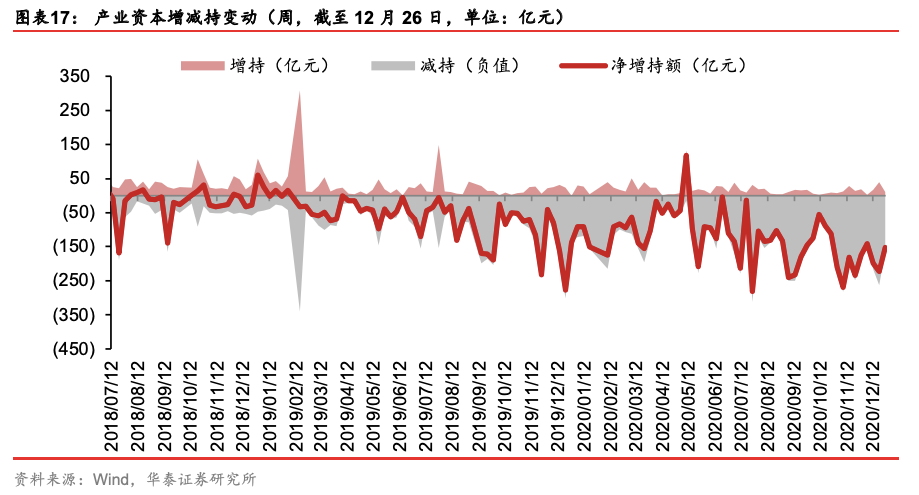

资金面:公募发行与产业减持对冲,三因素下春季躁动或有资金面支撑

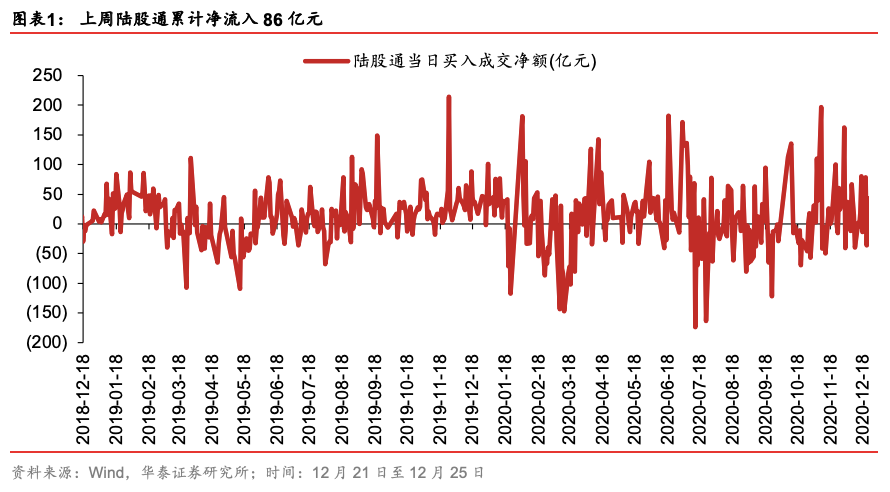

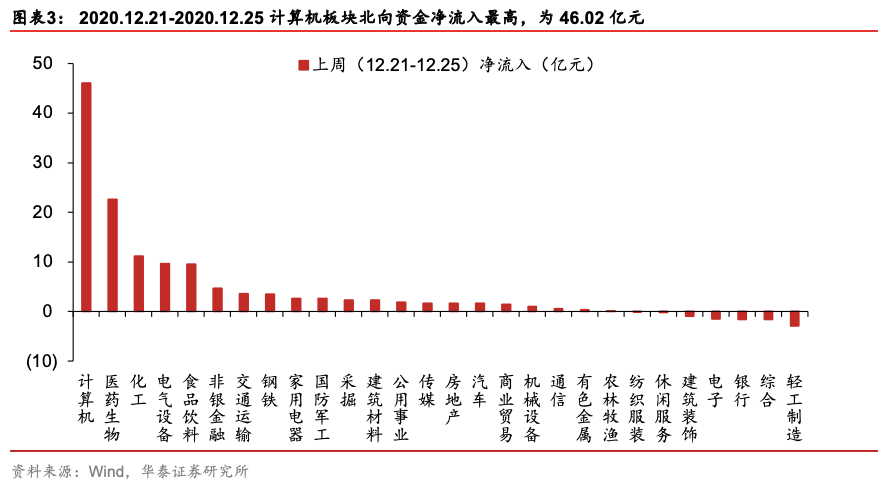

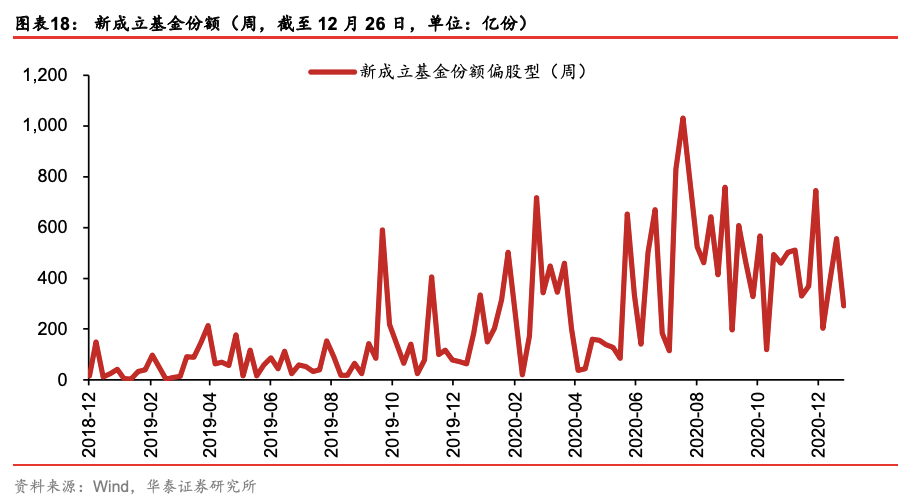

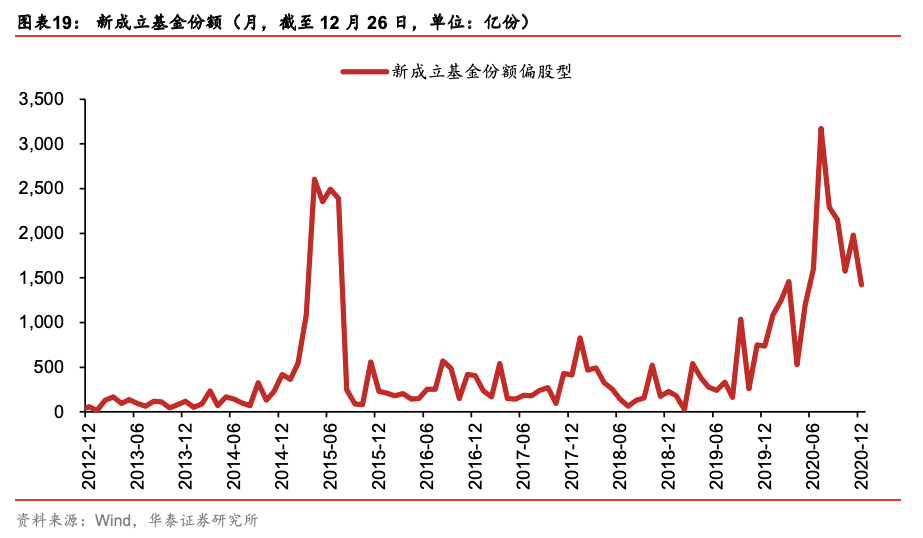

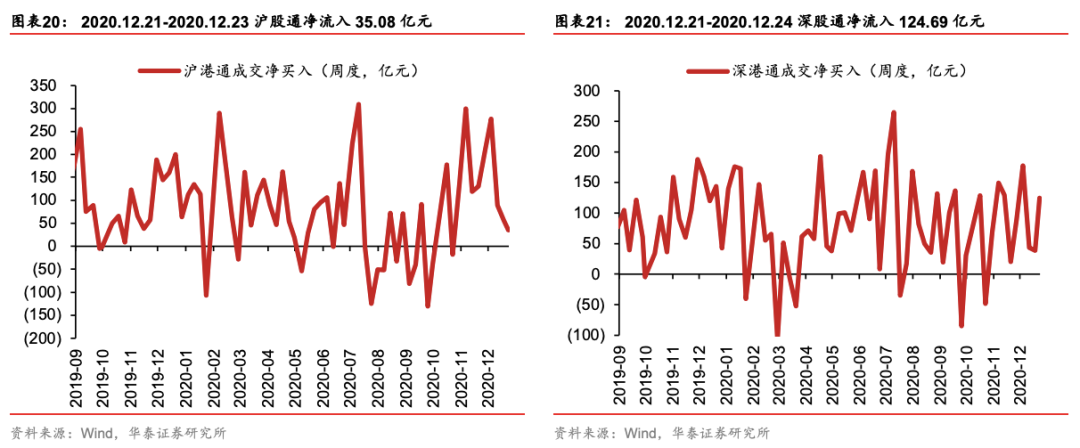

上周北向资金净流入86亿,环比微升;新成立偏股型基金292亿份,9月以来周发行规模基本处于300-600亿份区间波动;融资净买入109亿,净买入额与两融成交占比均延续12.11以来升势;产业资本净减持153亿,环比收窄,但部分大额减持计划带来结构性压力(如计算机)。三因素下春季躁动或有资金面支撑:监管发文引导居民储蓄向股基转化,科创基金规模上限放开、深圳私募注册登记重启等或有体现;12月年内解禁小高峰后,明年1-5月压力趋缓;年初银行理财子与保险开门红资金有望择机入市。

回顾全年沪指5轮10次冲击3400,三类顺周期品种接力

年内沪指共计5轮、10次冲击3400点,第一轮(7.8/7.13)两次冲击3400点的背景是PPI同比拐点出现,大金融拉升;第二轮(8.17/8.28/9.1)的背景是美国二次疫情拐点出现、美债利率反弹,军工/化工/汽车等成长型顺周期领涨;第三轮(11.23)的背景是辉瑞疫苗捷报+大选靴子落地,有色/石化/钢铁等再通胀主线领涨;第四轮(11.27/12.1)背后是加权贷款利率回升、工业利润等数据强势,银行保险再度走强;第五轮(12.17/12.21)背景是内外流动性均缓压,美联储稳QE前瞻指引+二轮财政刺激落地,国内定调“不急转弯”,电新/军工/汽车等成长型顺周期再度领涨。

配置思路:成长型顺周期仍占优,节前亦关注冷冬/出口/事件催化主线

考虑春节前央行相对呵护流动性(过去10年间仅11/17年短端利率在节前上升)及“稳杠杆”/“不急转弯”政策基调、欧洲第三轮疫情发酵对全球再通胀逻辑的短期扰动,成长型顺周期相对占优。此外明年1月通信运营商大会、2月前低温雨雪天气或继续扩大取暖需求、3/4月疫苗量产前海外供需缺口仍在,分别对应短期通信/PCB、煤炭/燃气、纺服/家电阶段性机会。明年PPI同比与国债利率见顶前,银行保险的配置逻辑也继续顺畅。

风险提示:

内外疫情反弹,景气修复节奏遭遇冲击;

中美关系压力显著增大,市场风险偏好显著恶化;

通胀大幅超预期,引发货币或信用政策显著收紧。

风险提示

内外疫情反弹,景气修复节奏遭遇冲击;中美关系压力显著增大,市场风险偏好显著恶化;通胀大幅超预期,引发货币或信用政策显著收紧。

指数研究系列 :

【

20200922

】

从指数风格视角看择时选“指”策略——被动投资与指数研究系列

十四五·双循环系列 :

【20201022】区域的择区择时择线——十四五·双循环系列之四

【20201020】

三阶段节奏与五方向预判——十四五·双循环系列之三

【20201014】技术生态内循环:美、德、中比较——十四五·双循环系列之二

【20200913】供需内循环:渗透率与自主率全景手册——十四五·双循环系列报告

【20201213】

社融顶部 ≠ 顺周期估值顶部

——信号与噪声系列之一百九十六期

【20201206】跨年行情-春季躁动的4阶段接力 ——信号与噪声系列之一百九十五期

【20201129】银行保险股第三次走强的信号意义

——信号与噪声系列之一百九十四期

【20201115】

信用债违约风波中的A股画像——信号与噪声系列之一百九十三期

【20201108】三因素共振下的A股修复行情——

信号与噪声系列之一百九十二期

【20201030】

外部扰动集中释放,内部结构性分化——信号与噪声系列之一百九十一期

【20200920】

节前+会前交易模式,政策敏锐度或提升——信号与噪声系列之一百八十七期

【20200628】

金融股的β和α逻辑或开始兼具

——信号与噪声系列之一百七十五期

【20200621】

增量资金有望助力指数上台阶

——信号与噪声系列之一百七十四期

【20200614】国内外疫情反弹后的A股支撑与压制力

——信号与噪声系列之一百七十三期

【20200607】主力资金或在调整仓位机构

——信号与噪声系列之一百七十二期