统计局发布产能利用率数据,周期行业景气度继续分化

——高频数据跟踪十一月(上)

天风策略,刘晨明/徐彪

报告联系人:许向真

要点

1

、统计局公布产能利用率数据

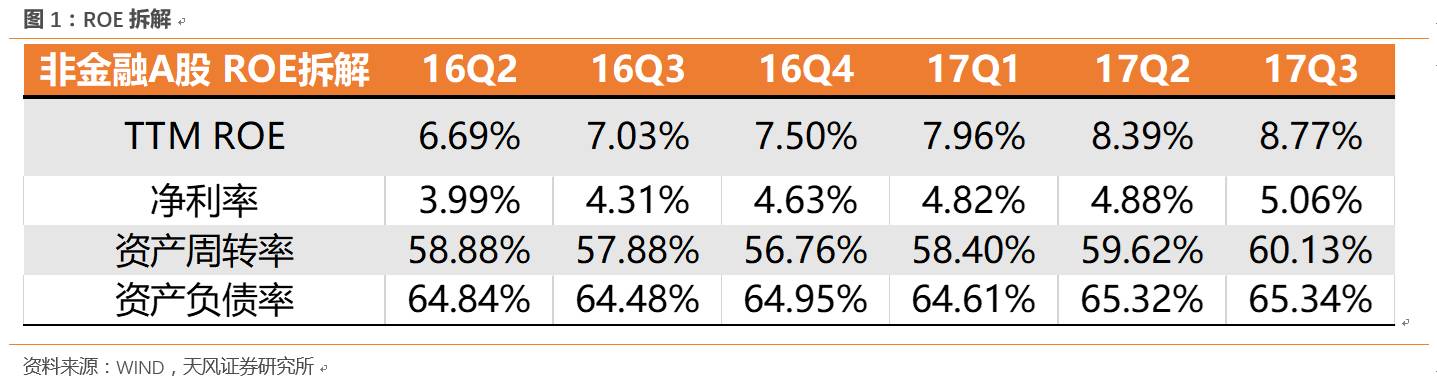

过去一段时间我们多次在报告中强调,关注总资产周转率对企业ROE的支撑。从三季报的情况来看,这一趋势再次得到确认。代表产能利用率的总资产周转率持续改善,带动ROE继续反弹,也与过去每一次ROE反弹的周期类似——PPI驱动的净利率回升支撑ROE反弹的前半场,产能利用率驱动的总资产周转率回升支撑ROE反弹的后半场。

此外,近日统计局首次披露工业产能利用率数据,三季度全国工业产能利用率为76.8%,

与二季度持平,与去年同期相比提高3.6个百分点。这一数据也持平13年四季度,为4年来

的最高值,一定程度上反映了供给侧改革的成效。目前在调查的41个大类行业中,有30个行业三季度产能利用率在75%以上,有39个行业同比回升,有近半数行业环比回升。黑色系如煤炭开采和洗选业改善明显,Q3产能利用率69%,同比提高10.6个百分点——这一数据也与我们所强调的“总资产周转率回升从而支撑ROE”相吻合。

与此相对应的是在建工程数据底部抬升,领先指标CAPEX继续反弹,产能周期正在从底部走出来。这一过程我们大概率将看到制造业投资的增速(代表需求)开始慢慢超过固定资产形成(代表供给)的速度,需求超越供给,进而产能利用率得以持续改善。

在之后的报告中我们将分行业来进一步讨论这个问题,敬请关注。

2、一周行业

估值及重要政策

从11月上半月开始,我们的高频跟踪将增加行业估值及重要政策部分。

过去半个月,周期行业出现分化,钢铁受益于采暖季全面开启涨幅5.3%排名所有一级行业之首,有色则一定程度上受电解铝限产不及预期及库存始终在高位等因素,跌4.1%排在最末;以家电和食品为首的大消费攻守兼备,在过去半个月涨幅靠前;保险板块受益于高利率环境、产品备案及投资收益等预期涨幅靠前;TMT中通信和电子白马也有不俗表现。总体看,

过去半个月涨幅排名前5的申万一级行业分别是钢铁(5.3%)、食品(5.2%)、通信(4.5%)、家电(3.8%)、非银(3.2%);涨幅垫底的是有色(-4.1%)、商贸(-3.8%)、建筑装饰(-2.9%)、纺织服装(-2.6%)、交运(-2.0%)。

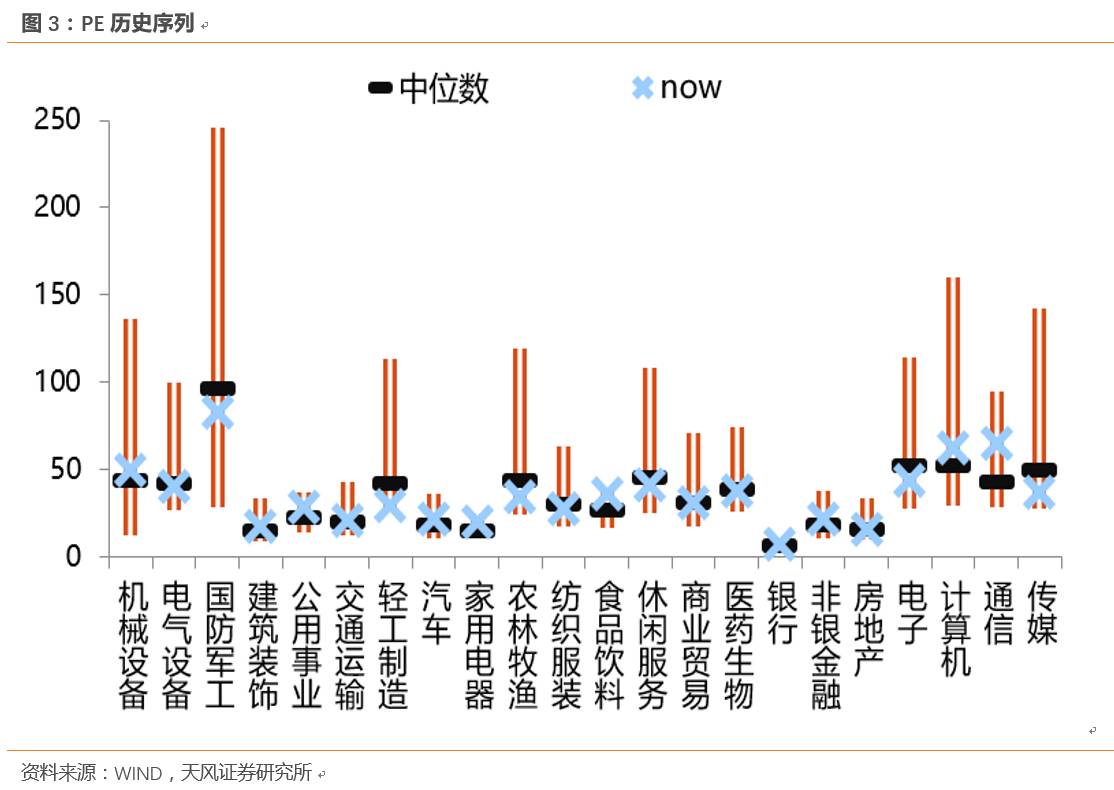

从PE历史序列来看(除周期),目前估值高于12年以来中位数的一级行业有机械设备、建筑装饰、公用事业、交通运输、

家用电器(较明显)、食品饮料(较明显)、

商业贸易、银行、非银金融、

计算机(较明显)、通信(明显)

;

低于12年以来中位数的一级行业有电气设备、国防军工、

轻工制造(明显)

、农林牧渔、纺织服装、休闲服务、医药生物、房地产、

电子(较明显)、传媒(明显)

。

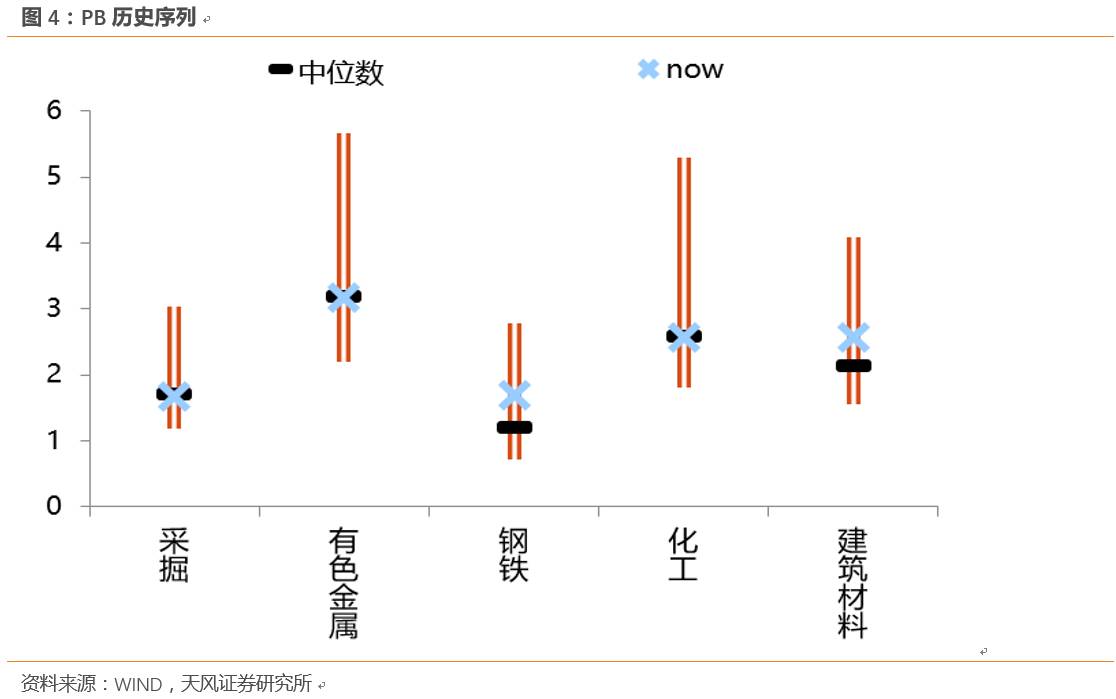

从周期行业PB历史序列来看,目前估值高于12年以来中位数的一级行业有

钢铁(较明显)

、建筑材料;持平的有采掘、有色金融、化工。

另外,上半月主要行业政策中几方面值得注意。

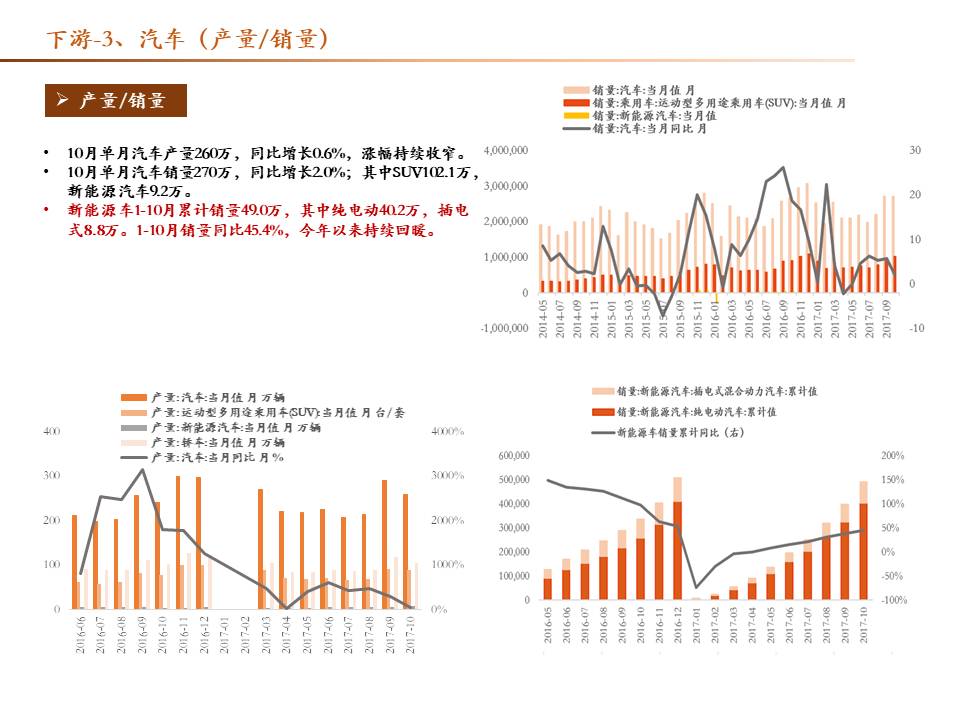

第一,新能源车相关

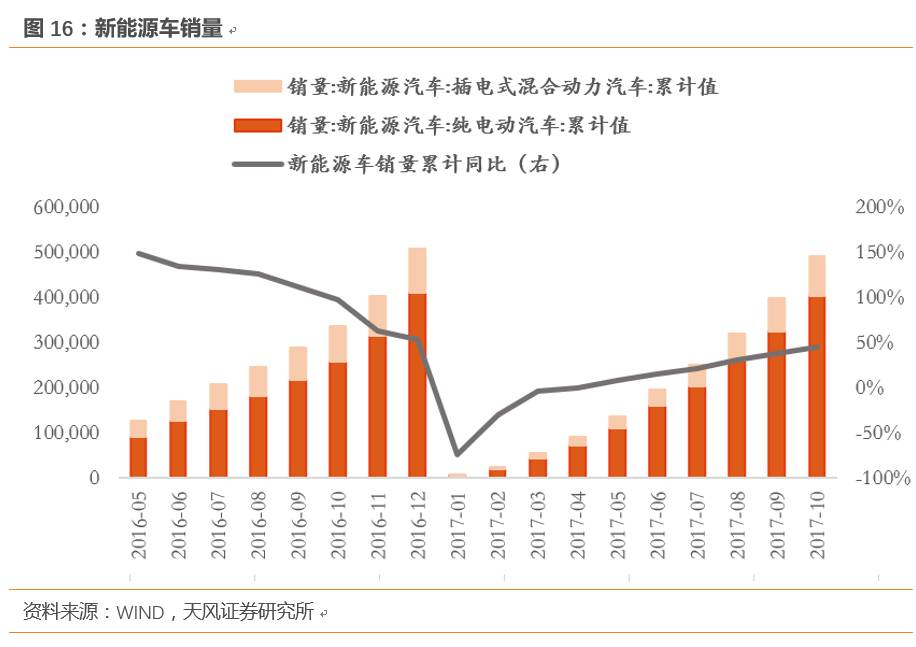

,除工信部下发的第10批《推荐车型目录》以外,央行、银监会在汽车贷款层面也予以支持。从10月销量数据来看,今年以来累计同比45.5%,增幅继续扩大。新能源车主题仍然具有较大想象空间。

第二,养老金入市更进一步

,

据人社部消息,目前已有1800亿自己到账并开始投资,证监会也就养老目标证券投资基金指引公开征求意见。

第三,高端智能制造方面

,上半月政策密集,工信部印发《高端智能再制造行动计划(2018-2020)》,提出到2020年再制造产业2000亿规模的目标;

我们近期重点推荐的工业环保设备本周也有政策支持,工信部公开征求对《国家鼓励发展的重大环保技术装备目录》的意见,其中对大气、水、土壤治理均有涉及。

3

、十一月上半月中观行业数据概述

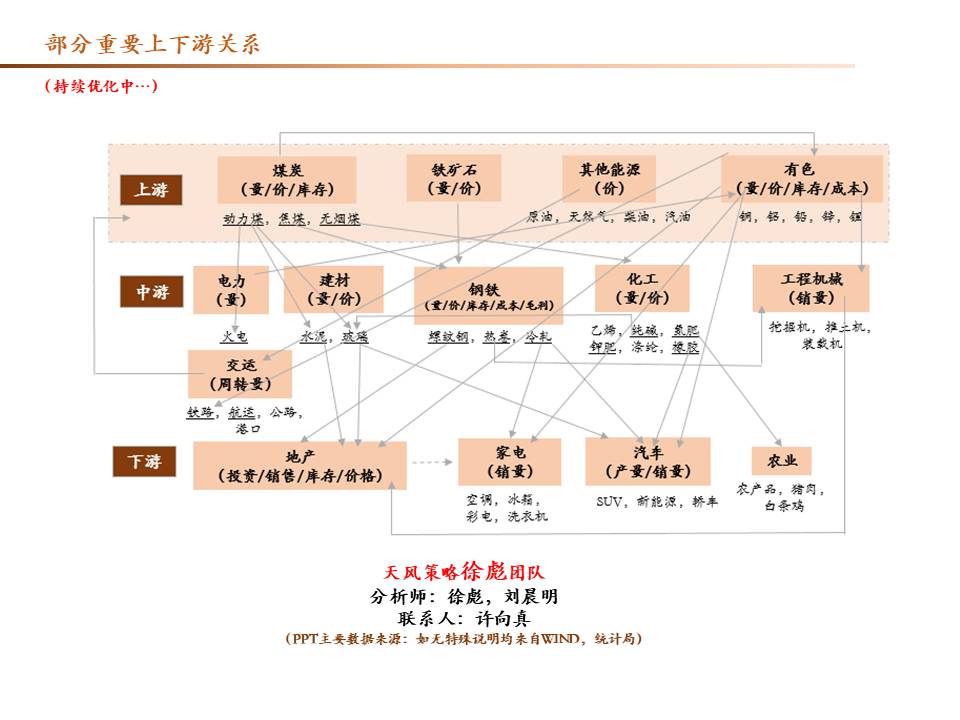

上游资源类

:

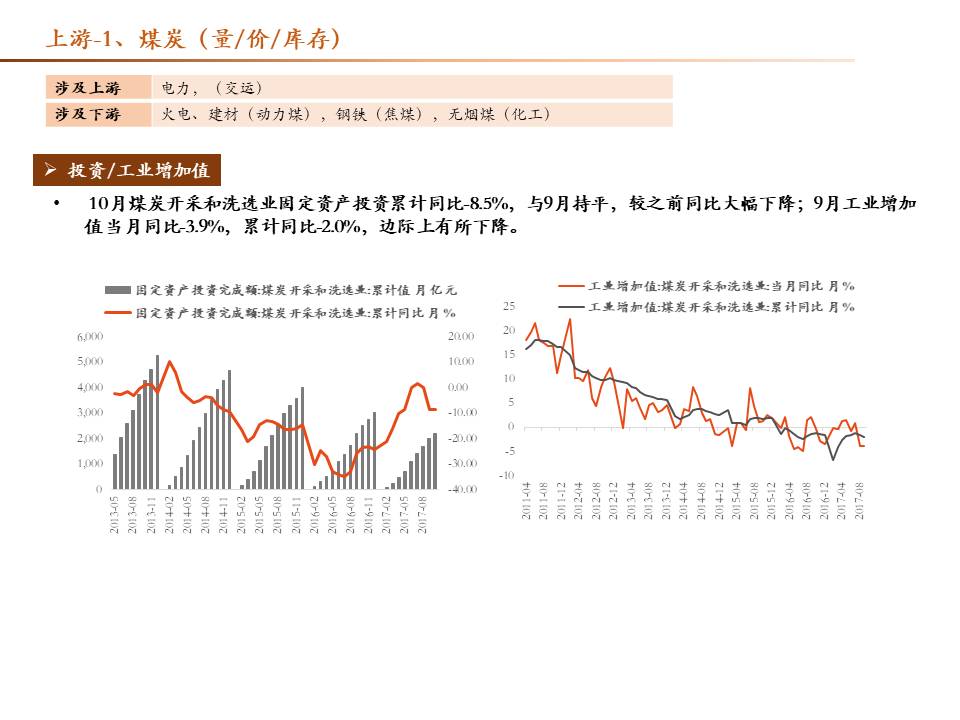

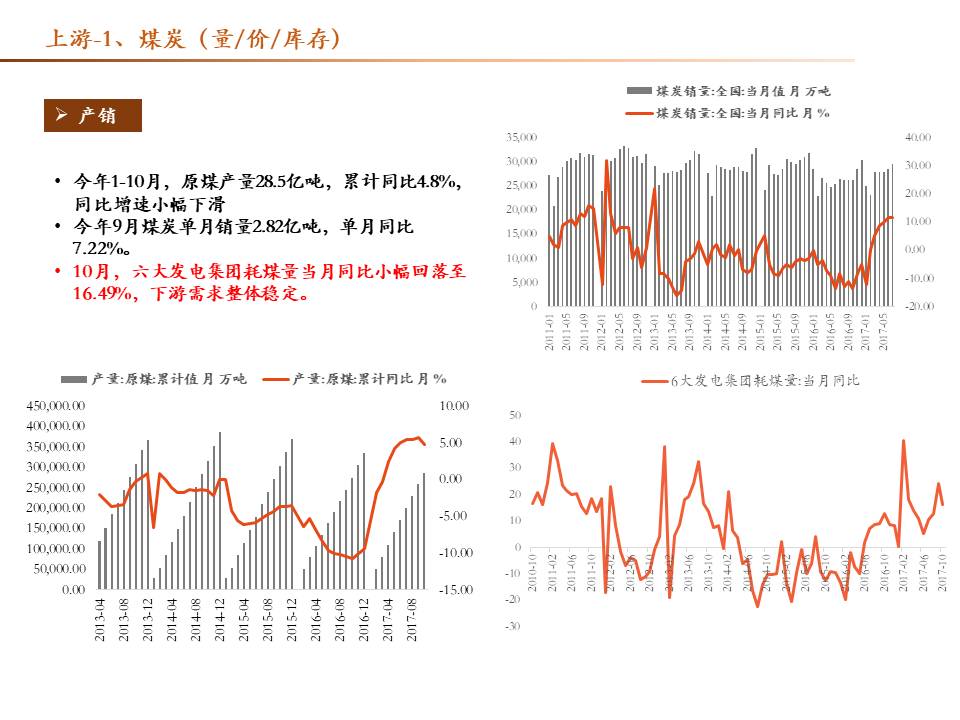

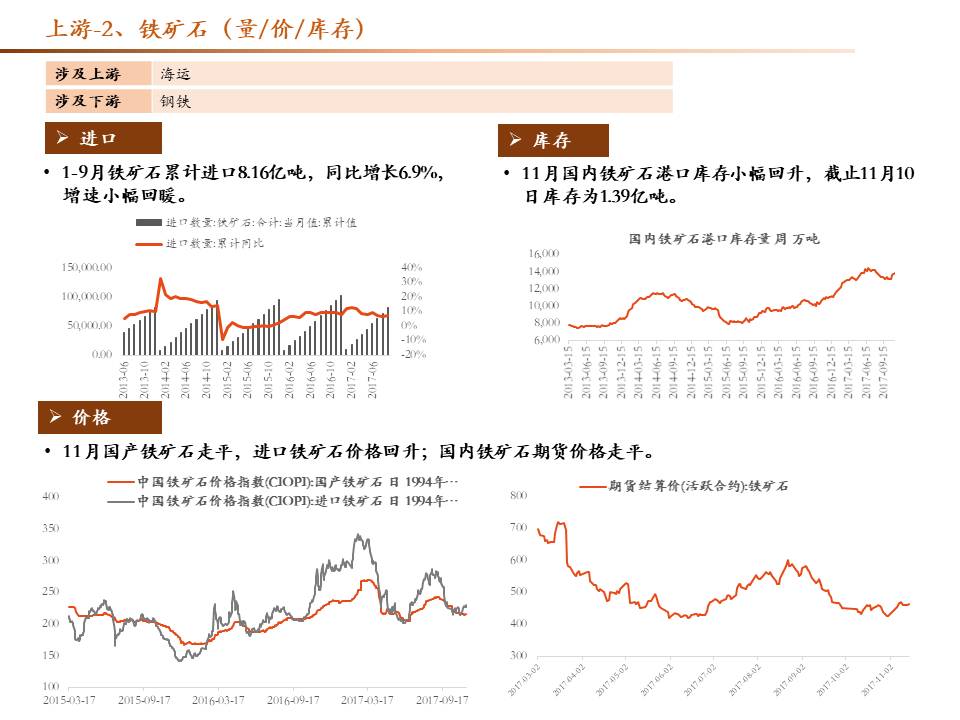

煤炭

价格11月上继续全面调整,其中双焦跌势更甚;10月以来需求端粗钢日均下降,发电耗煤11月上也继续回落,接近去年同期值。

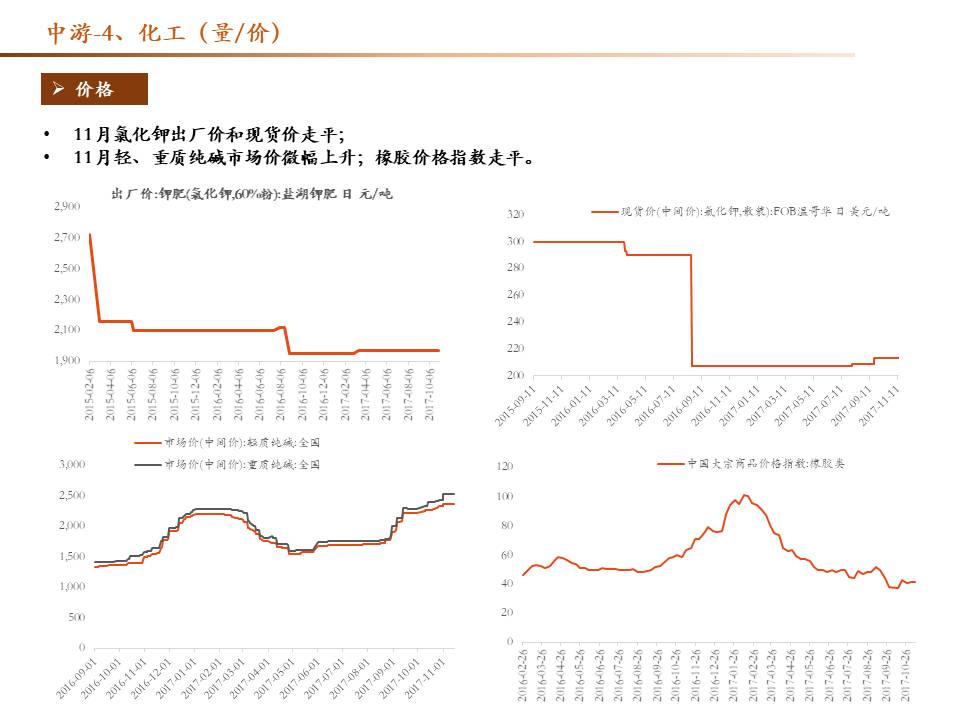

有色

方面期货现货除铅以外全面调整;

另外电解铝库存

继续在高位,易上难下,对铝价形成压制。

中游制造类:

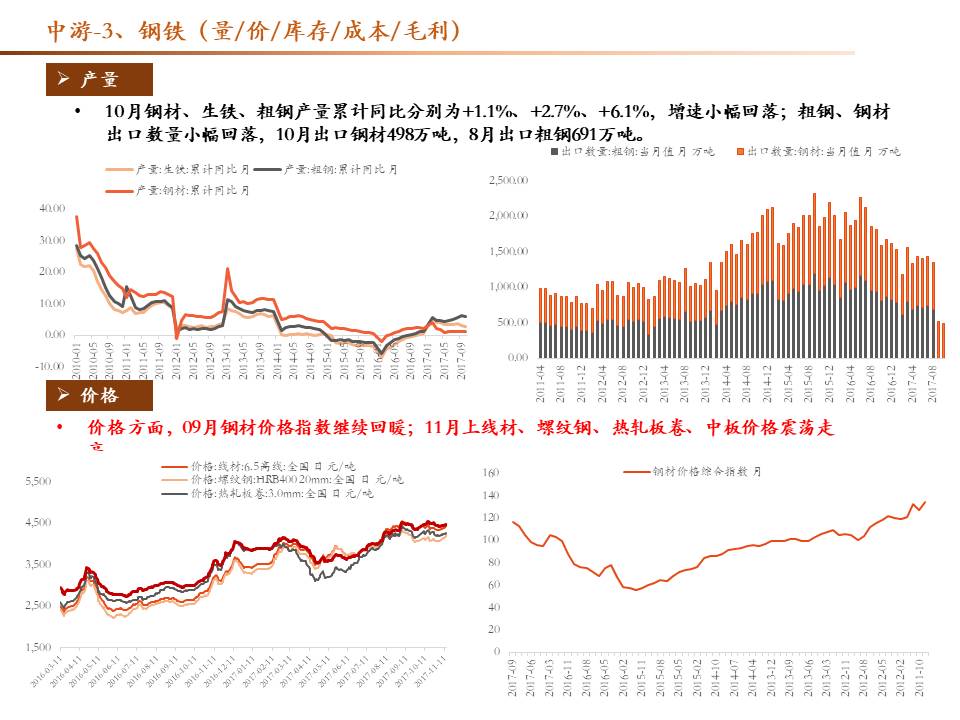

钢铁

11

月上各细分产品价格震荡走高;粗钢产量开始萎缩;但社会库存和企业库存都开始明显回落,是钢价的一个有利信号。

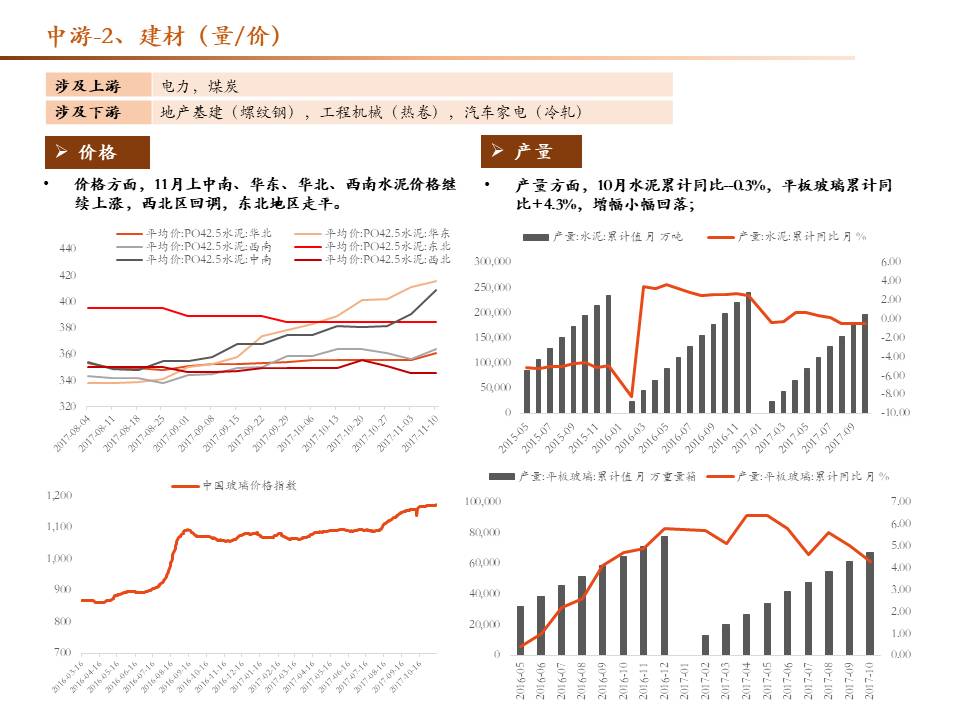

水泥

价格上,11月上中南、华东、华北、西南水泥价格继续上涨。

海运指数

11月上分化,BDI、BPI指数回落,BCI指数继续向好。

电力

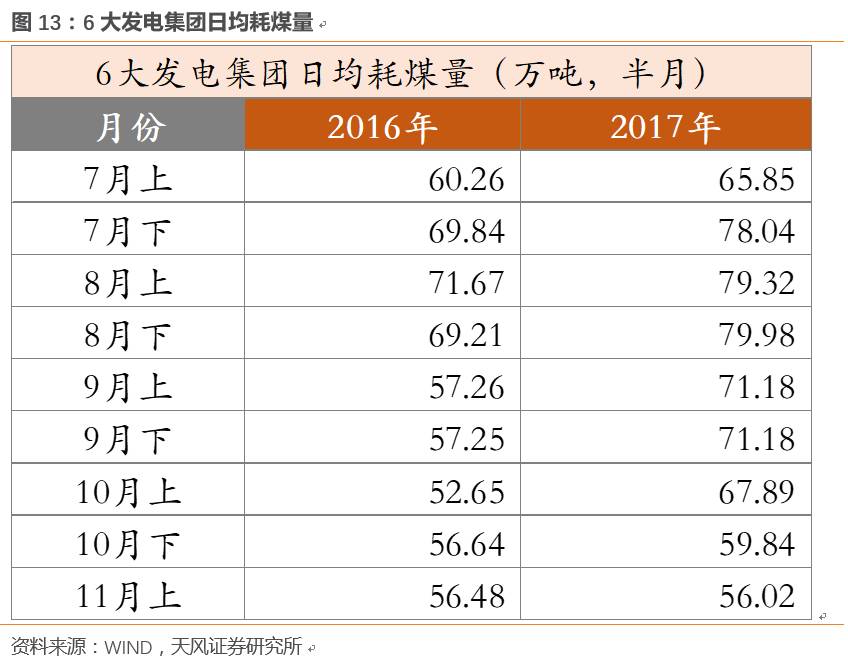

方面,11月上6大发电集团耗煤量继续下降至56.02万吨

(

10

月上日均

67.89

万吨,

10

月下日均

59.84

万吨;去年

10

月上日均

52.65

万吨,

10

月下日均

56.64

万吨,

11

月上

56.48

万吨)。

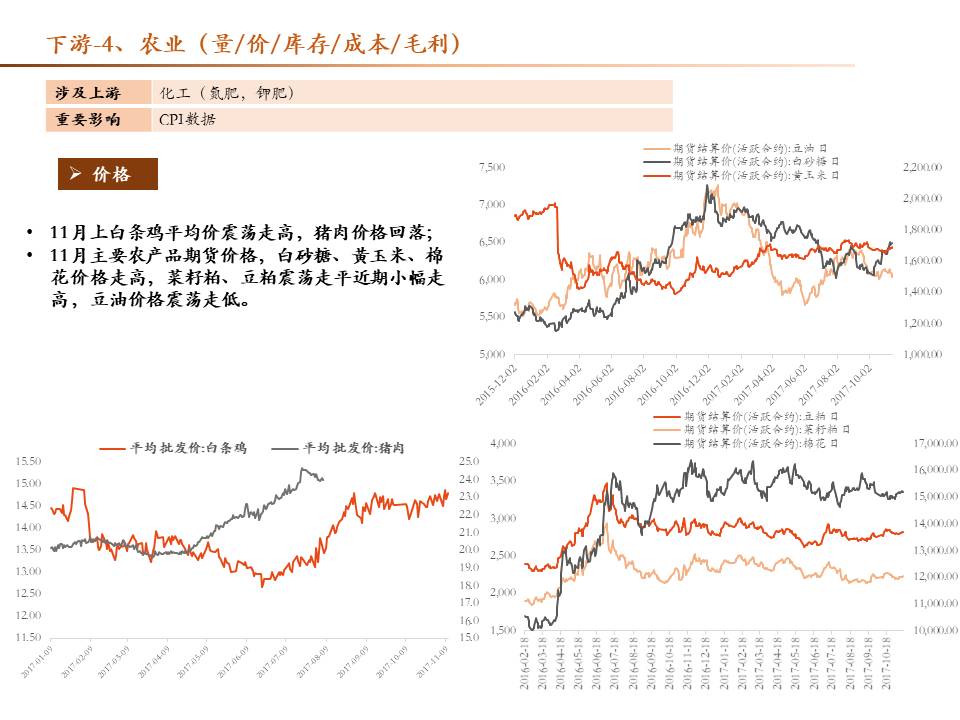

下游消费类:

地产

11

月上半月一线、二线、三线城市销售端有所好转,同比降幅收窄,价格指数继续全面回落。

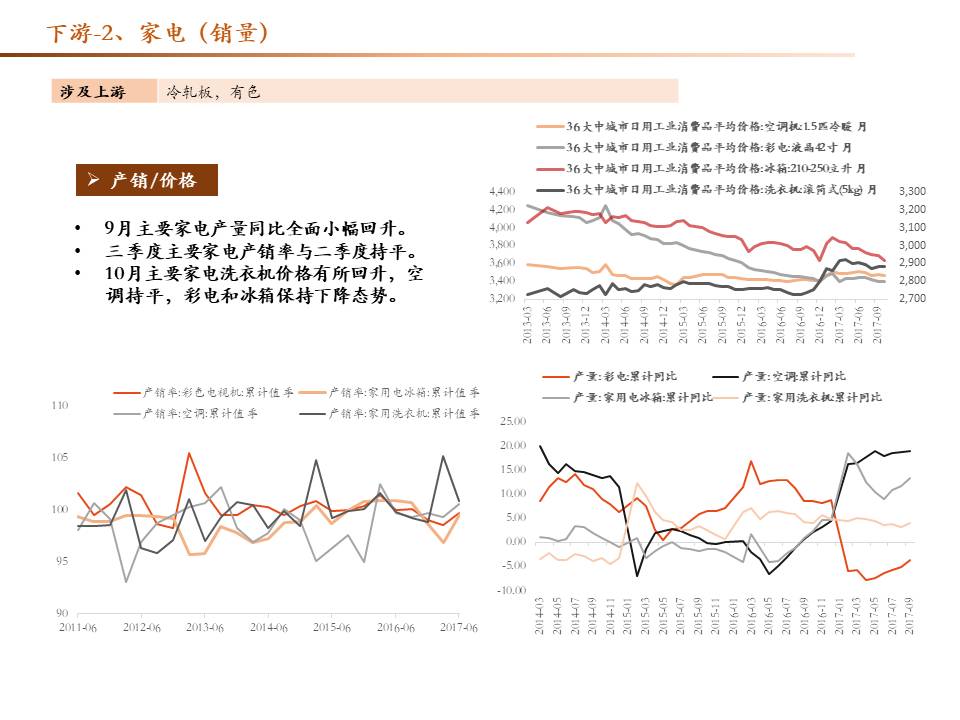

汽车

方面新能源车1-10月累计销量49.0万,同比45.4%,持续回暖。

11

月上高频数据核心变化

(本部分梳理重点行业,详细行业数据及图表见第三部分;下文中的“10月下”、“11月上”分别代表10月下半月,11月上半月)

一、上游资源类:

1

、煤炭:

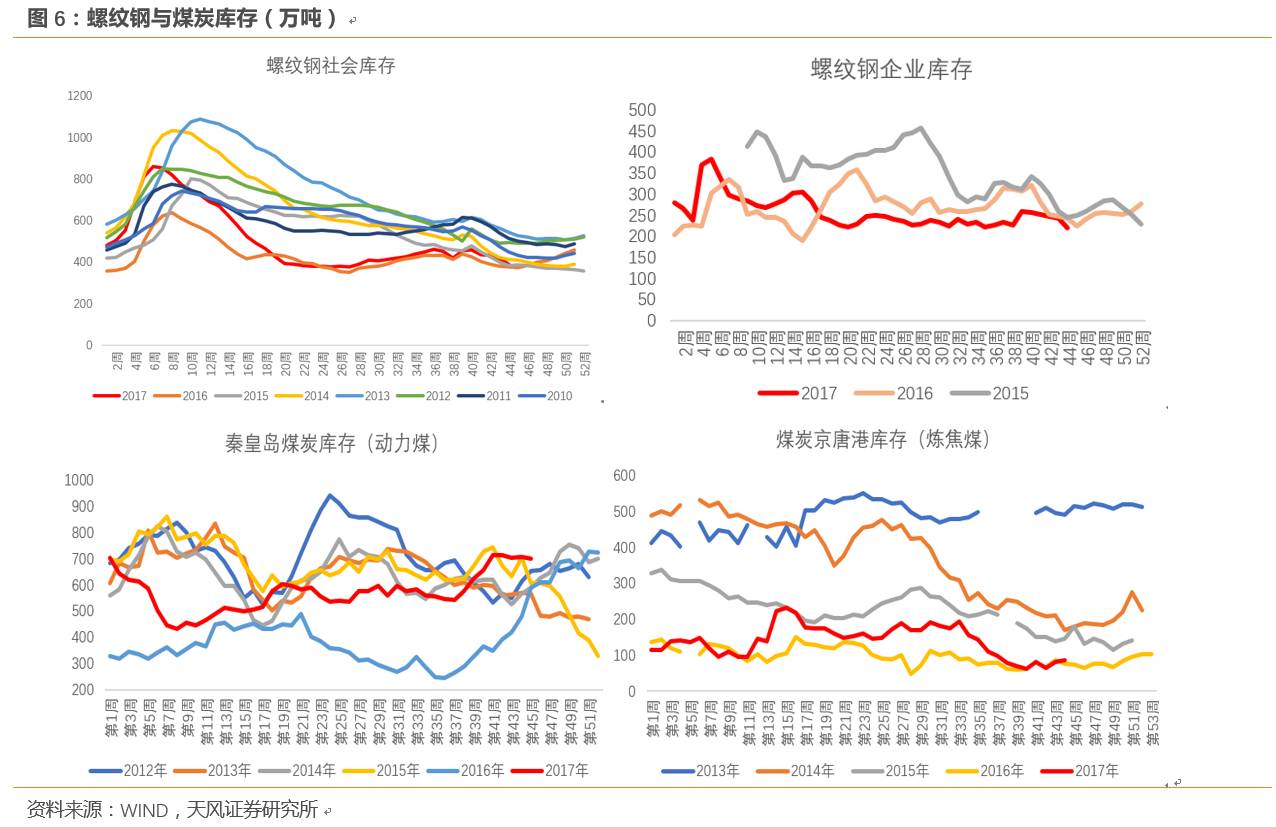

①价格方面,11月上动力煤市场价、港口价和产地价均有所下调;双焦价格继续走弱。

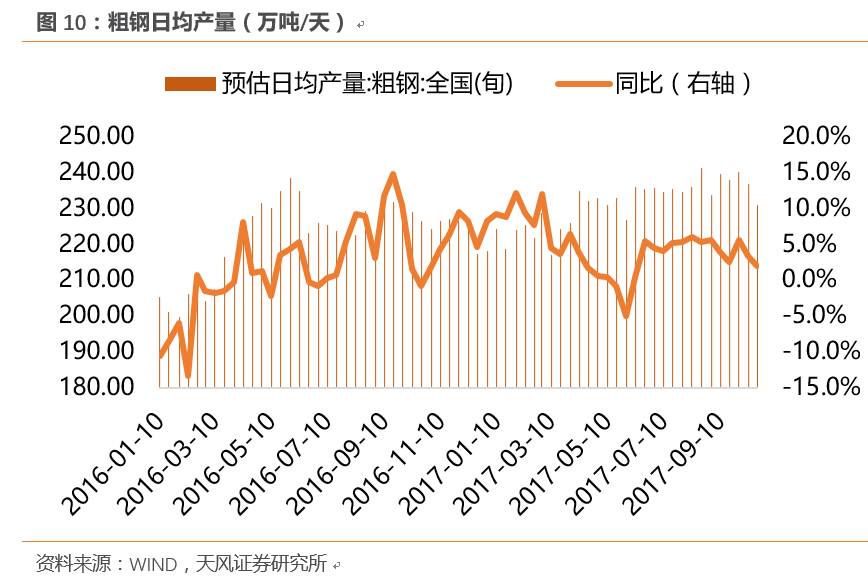

②下游需求方面,焦煤条线,目前11月上旬数据未出,从10月下粗钢预估日均产量来看有下降趋势。11月考虑限产全面开启,可能会进一步受影响。动力煤条线,6大发电集团耗煤量11月上继续下降

至

56.02

万吨(10月上日均67.89万吨,10月下日均59.84万吨),但仍略高于去年同期的52.52万吨。停工限产压力进一步显现。

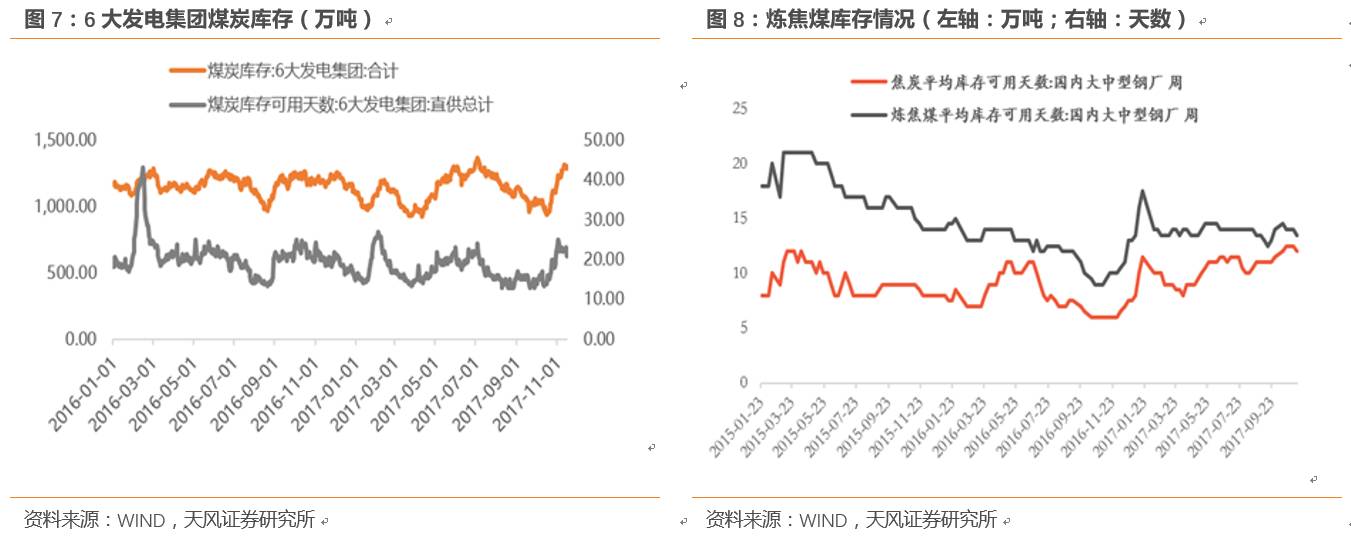

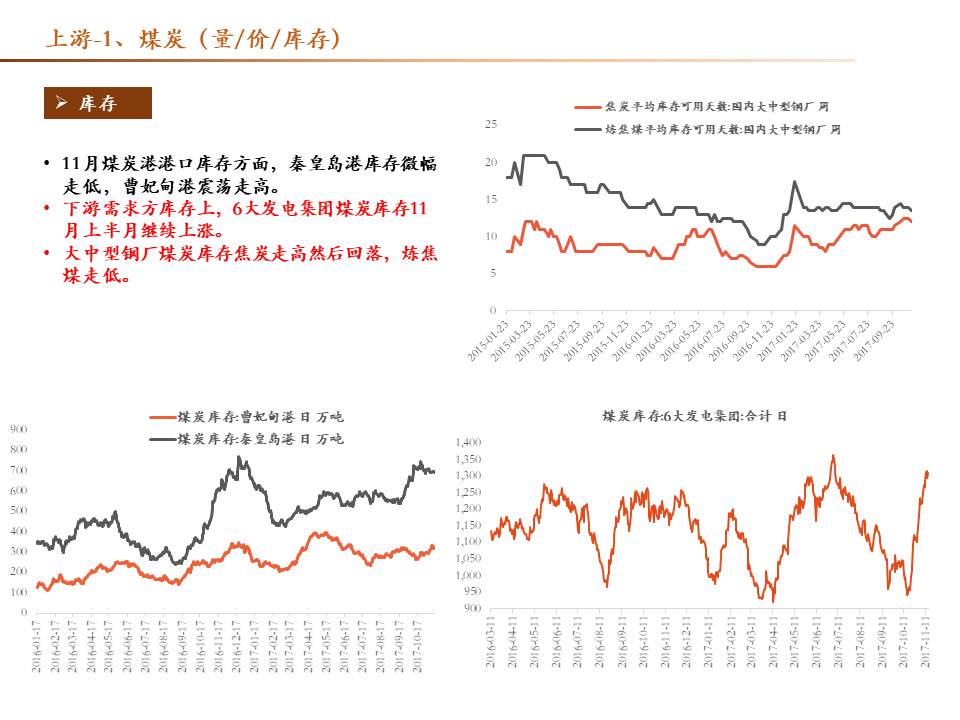

③库存方面,11月上六大电厂煤炭库存明显提高,可用天数由23天小幅回落至21天。大中型钢厂焦煤平均库存可用天数从14天小幅回落至13.5天;焦炭平均可用天数小幅回落至12天。

2

、有色:

①价格方面,11月上国内期货有色品种中,铜铝锌不同幅度回落,铅价微幅上升;现货价除铅价走平以外,铜铝锌均有不同程度下调。

②聚焦电解铝去产能:8月电解铝的产能利用率有所下降;

库存方面,电解铝库存依然没有回落,此前电解铝领域限产不及预期也成为近期铝价疲弱的重要原因

。

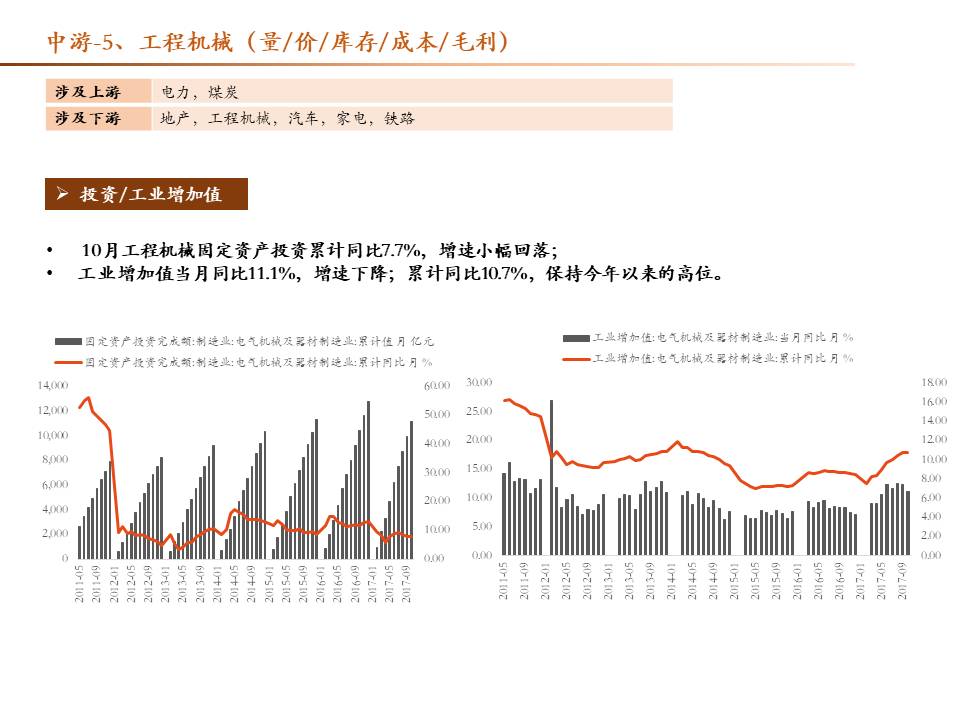

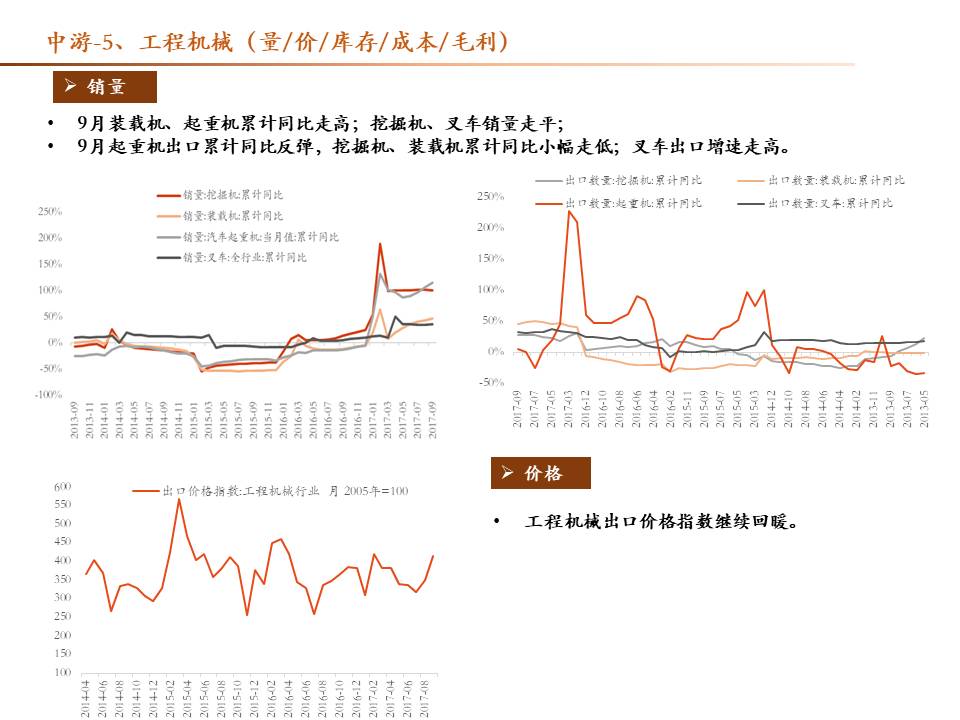

二、中游制造类:

1

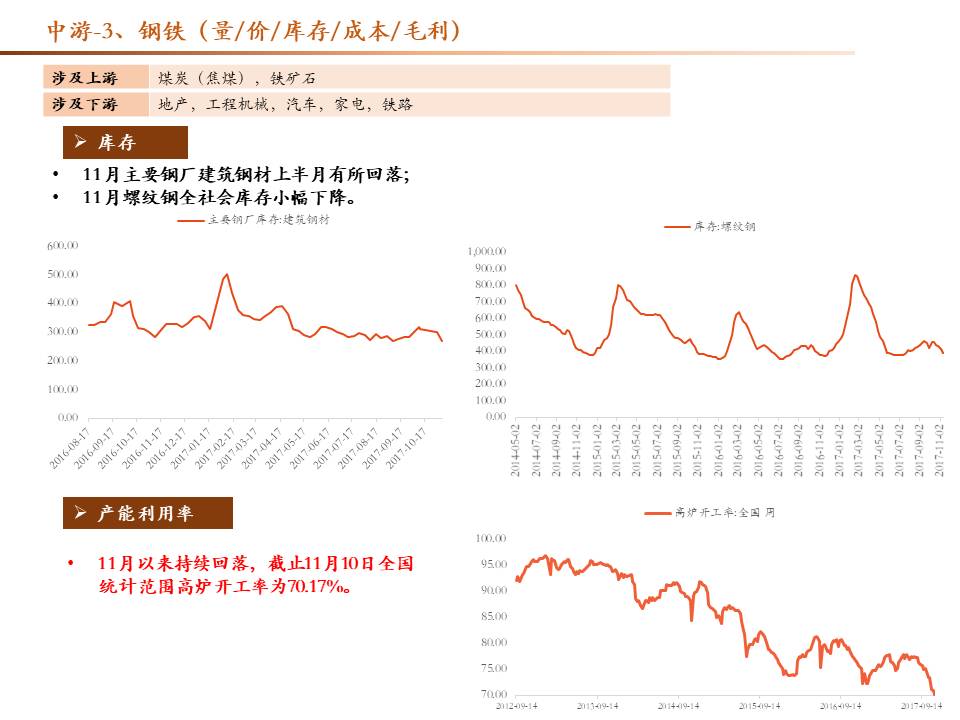

、钢铁:

①价格方面,11月上线材、螺纹钢、热轧板卷、中板价格震荡上升。

②高炉开工率上,WIND数据全国口径的高炉开工率在11月上继续下降,截止11月10日为70.17%。

产量方面,10月以来粗钢预估日均产量有所下降(11月未有数据更新)。

③从库存来看,一方面,螺纹钢社会库存在过去两周明显下降,已经跌破400万吨;另一方面,螺纹钢企业库存明显下降且低于历史同期。

④从成本端来看,矿石和双焦价格下调一定程度上将继续支撑钢企毛利,但下游停工对钢价形成压力。

随之11月15日限产全面开启,供需缺口有待进一步观察。我们也将于近期组织2+26领域的环保督查执行情况的调研活动,敬请关注。

2

、建材:

①价格方面,11月上中南、华东、华北、西南水泥价格继续上涨,西北区回调,东北地区走平。

②产量方面, 10月水泥累计同比-0.3%,平板玻璃累计同比+4.3%,增幅继续回落

3

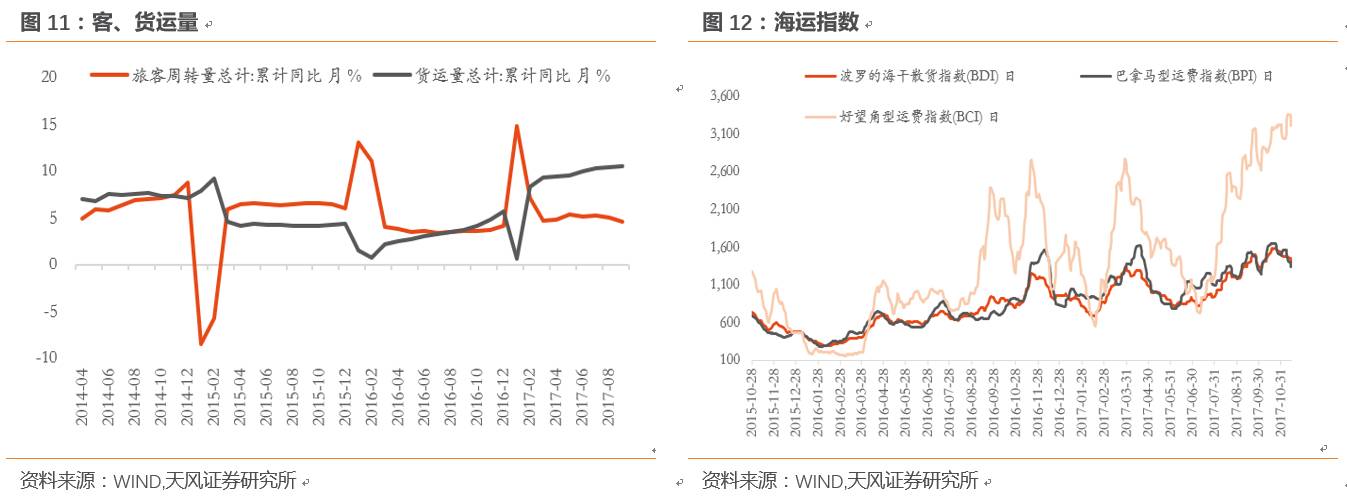

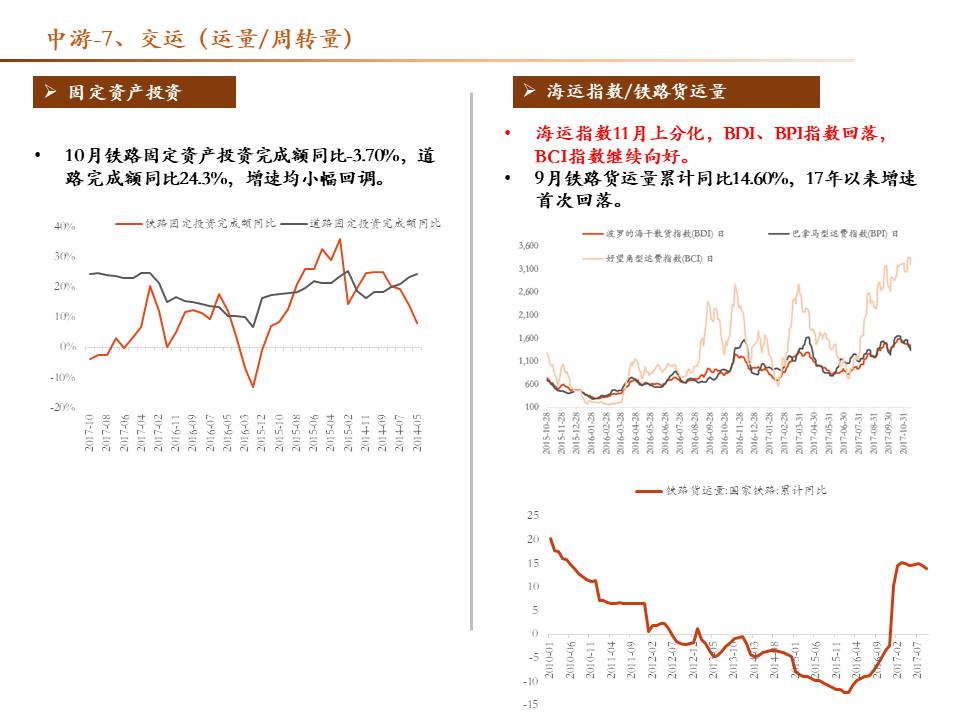

、交运:

①货运量上,9月货运总量累计同比回升至10.50%,货物周转量增速有所回落,累计同比+7.50%。

②FAI方面,10月铁路固定资产投资完成额同比-3.70%(注意两年两会给出目标一样),道路完成额同比24.3%(公路投资今年目标低于去年,则实际完成略超预期),增速均小幅回调。

③海运指数11月上分化,BDI、BPI指数回落,BCI指数继续向好。

4

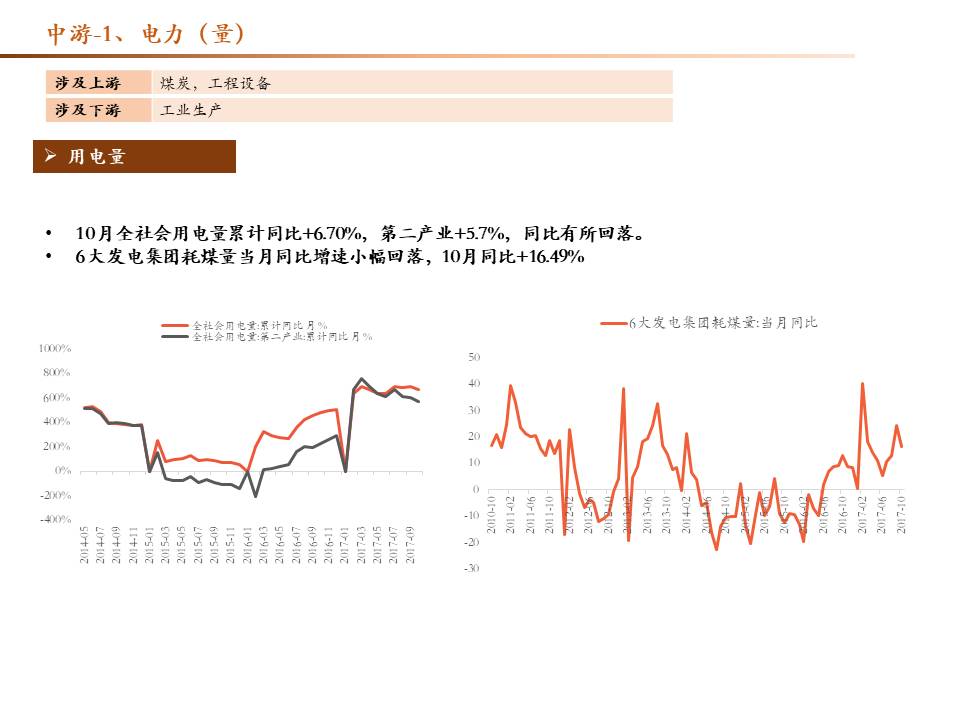

、电力:

①6大发电集团耗煤量11月上继续下降至56.02万吨(10月上日均67.89万吨,10月下日均59.84万吨),自高位回落至去年同期水平(2016年11月上为56.48万吨)。

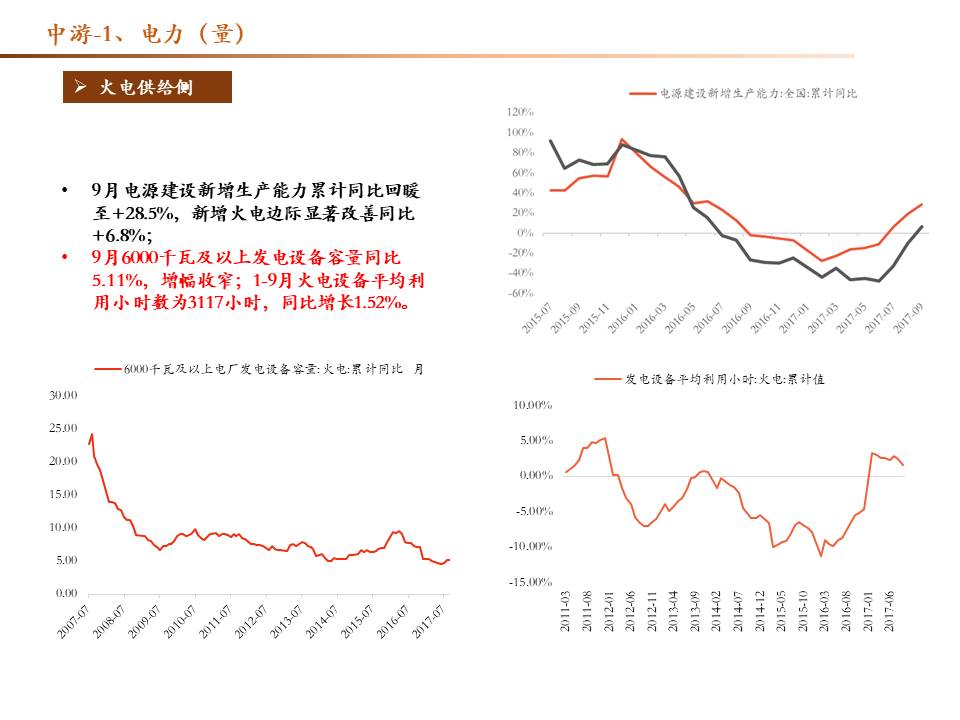

②聚焦火电供给侧:9月6000千瓦及以上发电设备容量同比5.11%,增幅继续收窄;1-9月火电设备平均利用小时数为3117小时,同比增长1.52%。

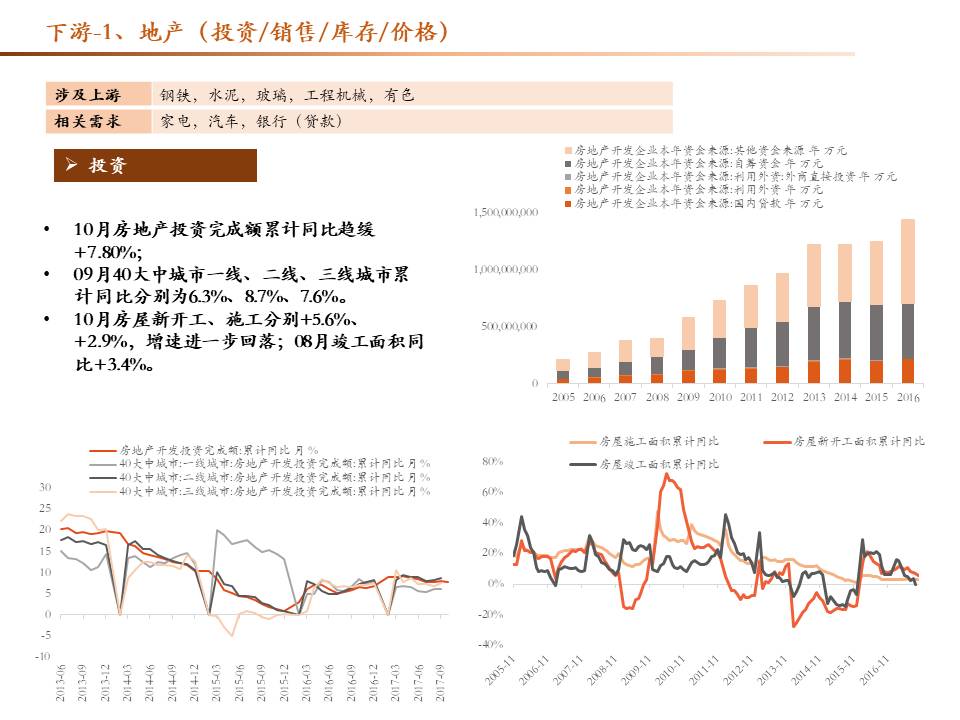

三、下游消费类:

1

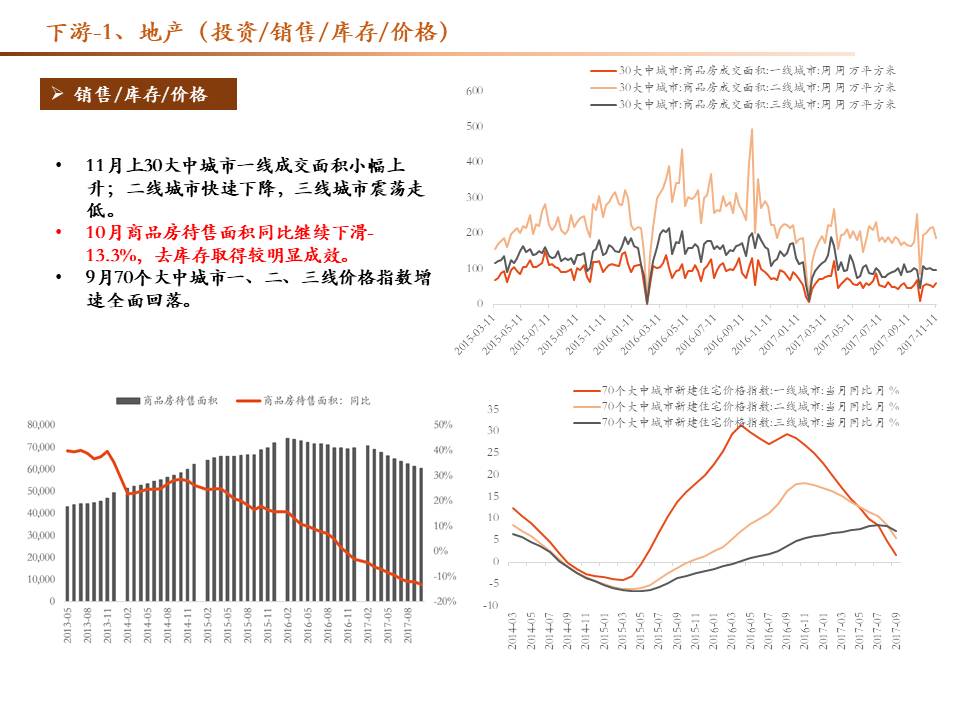

、房地产:

①销售面积上,截止11月14日,一线城市(4城)10月上、10月下、11月上销售面积YOY-61.13%、-45.20%,-33.74%;二线城市(16城)分别为YOY-50.18%、-15.46%、-22.04%;三线城市(36城)分别为YOY-43.70%、-51.47%、-30.57%、-24.65%——延续了10月下半月销售回暖的趋势。

②房价上,9月70个大中城市一、二线价格指数增速回落,三线城市价格指数同比全面回落,其中一线城市幅度最大。

③库存上,10月商品房待售面积同比继续下滑。

2

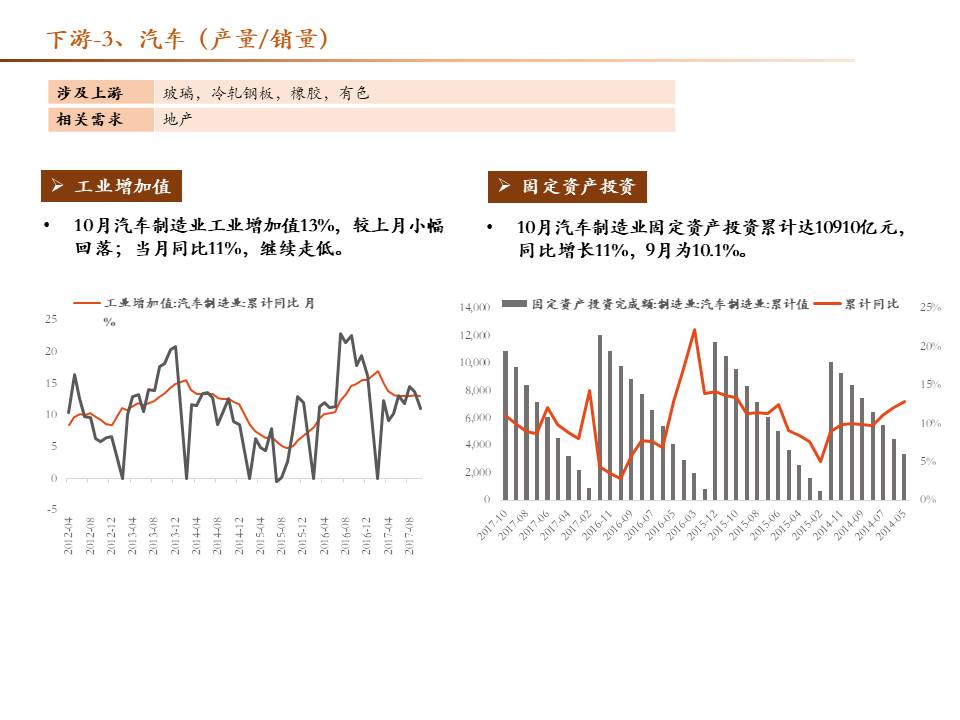

、汽车:

①销量方面,10月单月汽车产量260万,同比增长0.6%,涨幅出现明显收窄。

②新能源车1-10月累计销量49.0万,其中纯电动40.2万,插电式8.8万。1-10月销量同比45.4%,今年以来持续回暖。随着双积分落地和各地支持政策,新能源车主题有望进一步催化。

------------------------------------------------------------------------------------------------------------------------

11月上

高频数据具体图表

PPT

及原文请联系团队获取

风险提示:海外黑天鹅引发战争