更多、更及时的干货内容,请关注扑克投资家网站

文 |

潮汐社区

领域运营团队

转载请联系微信号puoker授权

进入5月份以来,A股市场一直处于一个惨烈的下跌通道,上证指数在4月初创下3295的高点之后,一路下挫了近乎250多点,截至至今仍未有企稳的迹象。

在大盘暴跌背后,主要的原因可能有三点:

排名第一的是监管,监管,还是监管。

对于A股市场来说,最重要的影响因素就是货币政策和管理层的监管政策。

上两周,银监会、证监会、保监会、央行相继发声要加强监管。新华社也发文称,一系列政策指向非常鲜明:严防加杠杆炒作和交叉性风险,减少资金在金融领域空转套利,引导其进入实体经济。同时,对于银行理财业务,监管部门要求严控嵌套投资,强化穿透管理,不得简单将理财业务作为各类资管产品的资金募集通道;严格控制杠杆,防范资金在金融体系内自我循环。这样就堵住了很多前往股市的资金通道。

第二个原因是流动性非常差。

5月8日,央行并未开展公开市场操作,这已经是上周五(5月5日)以来,央行连续第二个交易日暂停公开市场操作。随着银监会等监管政策加强,为避免政策的叠加,央行货币政策可能保持中性,甚至略微放松。但从央行操作来看,并未有放松迹象。上周央行流动性投放仍有限,强硬程度超预期。上周公开市场有2400亿元逆回购到期,实现净投放100亿元。此外,上周三到期的2300亿MLF到目前为止没有续做。市场人士指出,在监管趋严和金融去杠杆的背景下,5月初资金面未如预期改善,市场对货币政策从紧的担忧再次升温。

从央行前期的操作看,资金面过度紧张时,大多通过MLF等操作释放资金面替代公开市场逆回购到期的资金,以长易短,抬升市场资金成本。但现在央行在回收中期资金,这意味着央行由抬升隔夜、7天等短期的资金成本,改为抬升中期资金成本,这将对长端利率造成更严重的打击。

考虑到外汇占款近年一直是负增长且未能有效转正,央行在公开市场操作上的净投放是影响整体资金面的关键因素。尤其是在目前超储率偏低的情况下,如果央行未能有效净投放长期资金,那么流动性偏紧的制约以及市场对流动性不确定性的担忧就会一直存在,挥之难去。

第三个是市场热点相继倒下。

情绪低迷近期引领行情的炒地图和次新股均已倒下,市场热点持续性很差,雄安概念杀跌,甚至是最近一带一路论坛的召开都没能带动整个一带一路板块上扬,显示大盘调整压力非常大,而且人气明显不足。另外,A股历史有“SELLINMAY”的习惯,当前资金面、政策面等多方面因素决定5月市场很难有大行情,当时间节点接近,市场提前回调兑现预期。

在资金面持续紧张的情况下,对于持有大量股票又不想减持的投资者来说,最迫切的一个需求就是通过做空相关的股指期货来对冲风险。

如果要要对冲掉政策方面的风险,首先得明确风险的方向。政策的不确定性主来来自于两方面:其一是政策的突然性。国内政策公布多喜欢在收盘后进行,所谓“半夜鸡叫”式的政策发布。原因很简单,因为收盘之后公布能够提供一定的缓冲时间给市场,而不是在交易时段给市场造成大幅的波动。

政策风险的第二个方面表现为很多时候出台的政策往往是与整个市场的走势相背离的。在股市过热的时候,大量的紧缩性政策会密集出台,而在股市低迷的时候,利好政策也会不断推出。这就意味着需要反方向去对冲市场开盘后的风险。

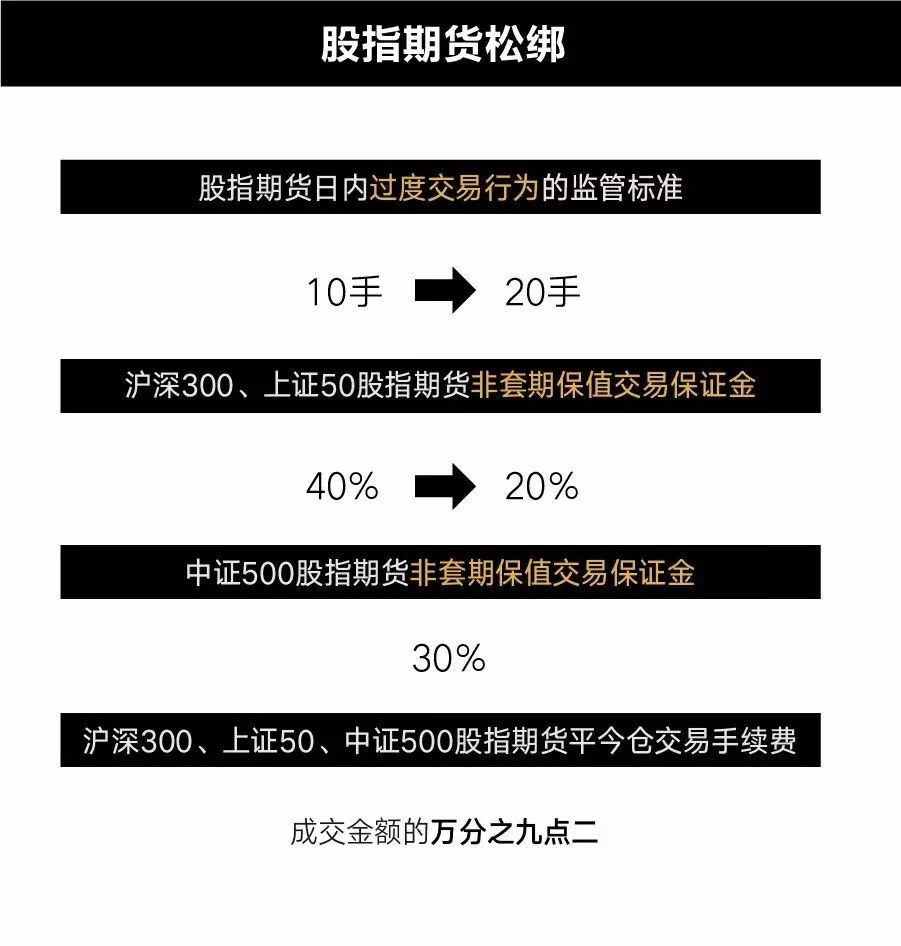

对于资金量上一定规模的投资者而言,虽然国内的股指期货在被限制近1年半之后终于被管理层松绑,将股指期货日内过度交易行为的监管标准从原先的10手调整为20手股指期货日内开仓限制将适度放开,沪深300、上证50股指期货非套期保值交易保证金由原先的40%调整为20%,中证500股指期货非套期保值交易保证金调整为30%(三个产品套保持仓交易保证金维持20%不变);同时将沪深300、上证50、中证500股指期货平今仓交易手续费调整为成交金额的万分之九点二。

但是仍然不足以用足够的仓位在期货市场上对冲整体的股票风险。这时可能就需要一个能在中国交易时段之外,同时有足够容量,还能不受太多限制的股指期货合约。

就时区和交易习惯,以及股指期货的标的而言,新交所的A50指数可能是最合适的选项。

新交所的A50股指期货由于受到做市商的支撑,每天可以透过其两个交易时段,为投资人提供近20小时的资金流通。在T时段,交易时间为新加坡时间早上9:00至下午4:30,平均买卖价差大约是3个基点。T+1时段,交易时间是下午5:00至于凌晨4:45(隔日),平均买卖价差是6个基点。新交所更具灵活性的交易时间会让资本更具安全性,可以在A50市场对收盘后的消息快速做出反应。

同时,国内是以CNY计量,而新交所是以USD计量。这里天然存在着汇率兑换的因素。用何种货币并无对错之分,而是时机上的问题。选择新交所USD模式的计价模式,与国内市场对比大概率会获得一笔溢价收益。

在监管收紧导致A股不断走熊的情况下,用新交所的A50股指期货合约来对冲,会是一个越来越明智的趋势之举。