1. 公司发布2017三季报:三季度单季实现净利49.5亿元,为历史第二高水平。

财务数据:

报告期内,公司实现营业收入929.96亿,同比增长8.83%,实现归母净利润82.79亿,同比增长14.55%,扣非净利润81.50亿,同比增长21.79%,

单季度表现:

三季度单季实现收入348.41亿元,同比增长9.14%,实现归属净利49.52亿元,同比增长31.39%。

值得一提的是,公司三季度单季利润为历史第二高水平,仅次于2010年51.67亿元。

经营数据:

2017前三季度RPK同比增长5.5%,其中国内5.5%,国际6.3%;

ASK同比增长5.1%,其中国内5.2%,国际5.9%;

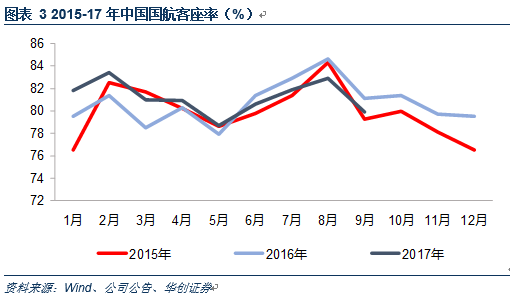

客座率总体81.2%,同比增加0.4个百分点,其中国内83.1%,同比增加0.3个百分点,国际78.5%,同比增加0.3个百分点。

机队数据:

前三季度共交付飞机37架,退出17架,机队总规模643架。

成本费用方面:

营业成本:报告期内成本728.89亿,同比增长13.41%,其中三季度营业成本252.25亿,同比增长9.16%。

费用:前三季度销售费用46.74亿,同比增长10.26%;管理费用29.84亿元,同比增长0.07%;

财务费用0.66亿元,同比下降98.58%,主要是本期人民币对美元升值,产生汇兑收益。(前三季度人民币升值4.3%,去年同期贬值2.76%。)

2.客公里收益持续保持增长,量价齐升,价格优先策略效果显著

公司明确执行价格优先策略,继上半年客公里收益转正,三季度持续保持增长。

1)供需方面:

前三季度整体供需差(需求-供给)0.4%,客座率上涨0.4个百分点,同时国内、国际客座率同比分别增长0.3及0.3个百分点。

其中三季度受7,8月份天气等因素影响,整体客座率为81.6%,同比下滑1.33个百分点,其中国内下滑1.22百分点,国际下滑2.24百分点。

2)客公里收益:测算三季度单季继续提升。

公司前三季度总营收增长8.83%,RPK增长5.5%,我们测算公司总体客公里收益上涨约3%。其中三季度营收增长9.14%,RPK增长3.8%,客公里收益上涨约5%。

|

2017Q3

|

2016Q3

|

同比

|

|

收入(亿元)

|

348.41

|

319.23

|

9.1%

|

|

客运占比

|

89%

|

89%

|

|

|

客运收入(亿元)

|

310

|

284

|

|

|

RPK(百万)

|

52467

|

50611

|

3.7%

|

|

客公里收益(元)

|

0.59

|

0.56

|

5.3%

|

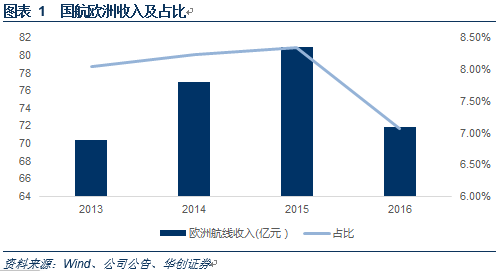

关于客公里收益上涨的分析:国际航线跌幅收窄或成为重要贡献来源。

除了国内线票价提升外,我们认为国际航线跌幅收窄或是客公里收益上涨的重要来源。

在4月报告《为何首选国航系列二》中,我们提出与汉莎联营,欧线旺季客座率、票价双升可期。

2016年,国际航线每收费客公里收益同比下跌11.2%,而

欧线的下降主要因欧洲暴恐事件影响,而随着时间推移,该影响逐渐削弱。因此在2017年三季度暑运旺季中,或出现了大幅改善。

同时与汉莎联营正式启动后,或也提升了欧线旺季盈利能力。

【华创交运】与汉莎联营,欧线旺季客座率、票价双升可期——为何首选中国国航系列(二)

3)公司前三季度综合来看,实现客座率、票价双升,但三季度单季呈现客座率下滑而票价提升局面

,我们认为反映出:

a)客观上,6月下中至8月上旬天气等因素造成北京枢纽的流量受限,尤其京沪线延误与取消航班较多,而

三季度传统暑运旺季,去年同期客座率已处于高位,因此

造成客座率同比下滑。

b)主观上,公司执行价格优先策略。我们此前观点,航空公司控量保价,允许牺牲一部分客座率水平换来票价的上涨,从而达到综合收益水平的提升。

我们测算对于国航整体客座率提升1个百分点影响公司利润(2016基数)约12%,整体票价提升1%对应公司利润约10%,但考虑到客座率下滑幅度(1.33百分点)远小于票价上涨幅度(5%),公司综合客公里收益水平仍然得到显著提升。

因此分析航空公司经营情况,客座率水平是重要因素,但不能单一凭借客座率来分析企业盈利水平。

3.显著受益人民币升值,油价影响逐季减弱

汇率:显著受益人民币升值

根据中报披露,人民币兑美元波动1%,影响净利润2.91 亿元,较2016年底影响3.76亿元有所降低,公司美元负债占比由去年末49.12%下降到年中44.44%。

前三季度人民币对美元

升值4.3%,其中三季度升值2%,去年前三季度为贬值2.84%,因此

测算报告期内公司实现汇兑收益约18.6亿元(上半年汇兑收益12.7亿元,三季度单季度收益5.9亿元),而去年同期为汇兑损失约16.9亿元。

因此汇兑边际贡献35.6亿元。

截至10月28号,人民币今年累计升值4.4个百分点。

油价:同比影响逐季减弱

成本端,油价增长贡献主要增量,前三季度布伦特原油均价为52.51美元/桶,同比增长21.64%(去年同期43.17美元/桶),国内进口航空煤油到岸完税价格均价4128元,同比增长29.36%,叠加公司运力投放增长5.1%,共同带动公司航油成本大幅提升。

公司披露敏感性测算:航油价格每增加或降低10%,影响全年成本约27.24亿元。

但我们此前报告即指出油价影响同比一季度最大,此后逐季减弱,成本端压力环比减轻。

布伦特油价

下半年截至目前同比增长11.14%,大幅低于上半年的27.8%,尤其

Q4目前同比增长10.96%。

国内进口航空煤油

到岸完税价格9月为4084元,10月为4237元,同比分别增长19.35%及17.5%,大幅低于上半年均价40%的涨幅。