龙头演绎造富神话

若干年后,如果回顾中国养猪史,2019年必然会在史册。

2019年,猪肉涨价的直接因素是产量的下降。前三个季度,全国规模以上屠宰企业生猪屠宰量为1.55亿头,同比下降13.8%;猪肉产量为3181万吨,同比下降17.2%,其中,三季度下降了40%左右。

要知道,猪肉是我们补充蛋白质的主力食品,而中国是世界上最大的猪肉生产国和消费国。2018年,全球猪肉产销量都在1.13亿吨左右,中国的生产占比达47.79%,而消费占比却达了49.25%。

中国生产和消费着全球近乎一半的猪肉,那么,猪价大幅上涨,养猪的企业自然开心坏了。

在养猪行业,温氏股份和牧原股份竞争了很多年,只不过,温氏股份老大、牧原股份老二的格局,始终没有被打破。

直到今年,虽然在出栏量、营收规模、市场占有率方面,这一格局并没有发生变化,但是在10月28日,牧原股份的市值超过了温氏股份,市值最高达到了2239.83亿元。

温氏股份背后的温氏家族、牧原股份背后的秦英林家族,他们的财富也在水涨船高。

温氏家族系温氏股份的控股股东及实际控制人,温鹏程、温均生、温志芬、温小琼、梁焕珍、伍翠珍、温子荣、陈健兴、刘容娇、孙芬、古金英共11人,合计持股16.30%。不过,温氏股份的股本结构比较分散,没有持有5%以上股份的单一股东。

牧原股份的实际控制人为秦英林和钱瑛夫妻俩,此二人通过直接和间接的方式合计持有牧原股份61.35%的股权。

▵ 牧原食品股份有限公司董事长 秦英林

如果以10月28日作为节点计算的话,牧原股份年内股价上涨了248%,而温氏股份仅上涨58%。在资本市场上,牧原股份将大哥温氏股份赶超,还成了河南首家市值破2000亿的上市公司。相对应的,秦英林和钱瑛夫妇也成了财富榜上的大黑马。

虽说牧原股份与温氏股份是同行,但两家企业也有很多的不同。

在业务方面,温氏股份是多业务经营,牧原股份则比较简单:养猪,卖猪。

牧原股份的养猪业务在营收中占比超过了95%,是一家比较纯粹的养猪企业,其主营业务为生猪的养殖与销售,主要产品为商品猪、仔猪和种猪,外加原粮、饲料、猪粪等相关产品。

温氏股份不光养猪,还养鸡,养猪业务占营收的60%左右,而且还兼营肉鸭、奶牛等业务,其主要产品为商品肉鸡和商品肉猪,其他产品为肉鸭、原奶及其乳制品、鸡蛋、肉鸽、肉鹅、生鲜肉及其加工肉制品、农牧设备和兽药等。

2019年1至9月,牧原股份共销售生猪793.15万头,其中商品猪680.25万头、仔猪112.20万头、种猪0.7万头。去年同期,共销售生猪764.60万头,其中商品猪684.82万头、仔猪76.47万头、种猪3.31万头。销量增加了,价格也同比上涨了18.69%。

同期,温氏股份共销售商品肉猪1553.16万头,同比下降了4.02%。虽然销量有所下滑,但销售价格同比上涨了23.87%。

猪肉价格的上涨,使得消费市场将目光投向了其他肉类产品,比如鸡肉。温氏股份养鸡业务占营收的比重在35%左右,因此获益不小。2019年1至9月,商品肉鸡销量6.30亿只,同比增长16.57%,销售均价同比上涨7.57%。

主营业务量和价增长,它们的业绩自然水涨船高。

牧原股份前三季度实现营业收入117.33亿元,同比增长27.79%;实现归属于上市公司股东的净利润13.87亿元,同比增长296.04%。

温氏股份前三季度实现营业收入482.89亿元,同比增长18.24%;实现归属于上市公司股东的净利润60.85亿元,同比增长109.84%。

河南老乡倒在风口上

养猪的确很赚钱,除了温氏股份和牧原股份,还有正邦科技、天邦股份、新希望等有养猪业务的上市公司,在前三季度业绩同样喜人。

只不过,

曾经的五大上市养猪企业“温牧正雏天”的格局已经成为过去式。

养猪业务近几年才起步的新希望,2019年年初根据外部形势变化,加大了仔猪投放力度,前三季度,销售生猪236.88万头,挤进了行业前五。

正邦科技前三季度以449.64万头的销量稳住了第三;天邦股份前三季度销售了202.70万头生猪,同比增长达40.91%,但是只能排在第五。

如果按照前三季度的出栏量排序,上市猪企TOP5的站队依次为温氏股份、牧原股份、正邦科技、新希望、天邦股份。

“养猪第一股”雏鹰农牧却退出了群聊,或者说是,被踢了出去。以前,“温牧正雏”组合经常被拎出来相互比较,现在,雏鹰农牧已经连作比较的资格都没了。

8月19日,由于连续20个交易日收盘价均低于股票面值,深圳证券交易所决定雏鹰农牧股票终止上市。10月16日,雏鹰农牧被深圳证券交易所摘牌。

至此,上市已9年的“中国养猪第一股”,转身变为了“中国养猪退市第一股”。

如果牧原股份和秦英林家族在2019年被载入中国养猪史册,那么,“老乡”雏鹰农牧和侯建芳也应该会被载入,只不过是以一个悲惨的结局。

牧原股份位于河南南阳,雏鹰农牧位于河南新郑。牧原股份2014年上市的时候,雏鹰农牧上市已近4年。按照正常的发展轨迹,雏鹰农牧和牧原股份就是河南养猪企业在中国资本市场上的“双子星”。

2016年,牧原股份销售生猪311.39万头,实现营业收入56.06亿元,实现净利润23.22亿元。同期,雏鹰农牧销售生猪247.91万头,营业收入为60.90亿元,净利润为8.69亿元。那时候,两者的差距并不大。

可是,就在秦英林蝉联河南首富的这几年,侯建芳掌舵的雏鹰农牧却巨额亏损、债务缠身,并且走向了退市,留给中国股市“猪饿死了”“以肉偿债”等一系列笑谈。

雏鹰农牧的销售简报只披露到了8月份,2019年1~8月,雏鹰农牧只卖了37.71万头生猪,同期,牧原股份卖了720.6万头。同在中原大地上以养猪起家,差距就是这么大。

▵ 雏鹰农牧集团股份有限公司董事长 侯建芳

要说养殖技术上有多大差距,也不见得。在生猪养殖行业,核心是模式。

养殖行业主要的环节在于,养殖场等固定资产投入和育肥管理投入,两者分别需要投入大量的资金、精细化的管理,这也是养殖模式的核心竞争力所在。

温氏股份是“公司+农户”养殖模式的开创者,将养殖场固定资产投入和育肥管理投入外置,公司只提供仔猪、饲料、兽药、技术等服务,合作农户负责场地、人力、管理等,等合作农户代养至出栏时,公司再按协议的价格(代养费)收回。

牧原股份是自育自繁自养一体化的模式,通过规模化、集中化、标准化来降低成本,所以在行业内,牧原股份的完全成本(包括饲料原料、职工薪酬、药物疫苗、折旧摊销、三项费用等)最低。

相比之下,这两种模式并没有绝对的优劣之分。“公司+农户”模式具有轻资产的属性,以较小的投资可以获得较大产能,易于企业快速扩张,但农户个体性较强,管理成本较高。而自养模式置各环节于可控状态,可以降低成本和管理难度,但是重资产化,扩张速度逊于前者。

雏鹰农牧将这两种养殖模式组合,并加以创新,造出了所谓的“雏鹰模式”。2015年,雏鹰农牧将原来的“公司+基地+农户”模式升级为“公司+合作方+农户”模式。其实从本质上讲,也是属于“公司+农户”的一种,并无太大不同。

如前文所说,模式无对错,各有优与劣,重要的是企业的战略。那么,雏鹰农牧的问题出在哪?被诟病最多的,是多元化。

温氏股份和牧原股份在养殖行业较劲的时候,雏鹰农牧却开始玩起了资本。

一方面,雏鹰农牧向上下游延伸,布局全产业链,所谓的“从田间到餐桌”,向上延伸到养猪原料的生产,向下延伸到屠宰和销售,投资沙县小吃、成立传媒文化公司。

另一方面,跨出养殖行业横向投资,入股农商行,投资电子竞技,还有各种产业基金。在儿子侯阁亭的电竞事业上,侯建芳曾不惜投入5亿重金。侯亭阁不仅拥有国内顶级电竞俱乐部OMG,在2017年,还收购了Snake俱乐部的控制权。

雏鹰农牧在多元化的路上越走越远,到2018年,生猪产品的营收占比只有36.57%。最后,利润巨降、债务逾期、股权冻结、资产查封,还被质疑财务造假。

企业多元化是一门学问。

战略定位专家、九德定位咨询公司创始人徐雄俊告诉市界,如果还没做到行业稳定的领导地位,就开始进行超过企业认知半径的多元化就很容易失败。

有人可能会说,温氏股份也不止一项主业,看起来成绩也不错。这有两大前提:温氏股份是养鸡起家,上个世纪就开始养猪,还做到了行业老大,地位稳固;主业都在养殖行业,养猪+养鸡两项业务的营收占比在95%以上。

绕不开的“猪周期”

猪肉价格的飞涨,其实是猪周期、猪瘟、环保政策等因素叠加的结果。

养猪行业深受猪周期影响,每当处在猪周期的低谷时,各家猪企都很难熬。

在雏鹰农牧出现亏损的2014年,牧原股份虽然没有出现亏损,但是净利润也出现大幅下滑。因为当时是猪周期的低谷,生猪价格低迷。

生猪生产周期较长,且具有滞后性,而猪价波动周期受生产周期的影响。

根据国盛证券的分析,“能繁母猪”(正常产过猪仔的母猪)从配种到商品猪出栏,需要1年;如果从引种开始计算,一个流程走下来需要3年4个月;中小规模的养殖户如果从补栏4个月的后备母猪开始,生长至“能繁母猪”也得4个月,至商品猪出栏则需要1.5年;只补栏仔猪进行育肥,则需要半年。

对于消费者而言,最敏感的是价格,对养殖户也一样。

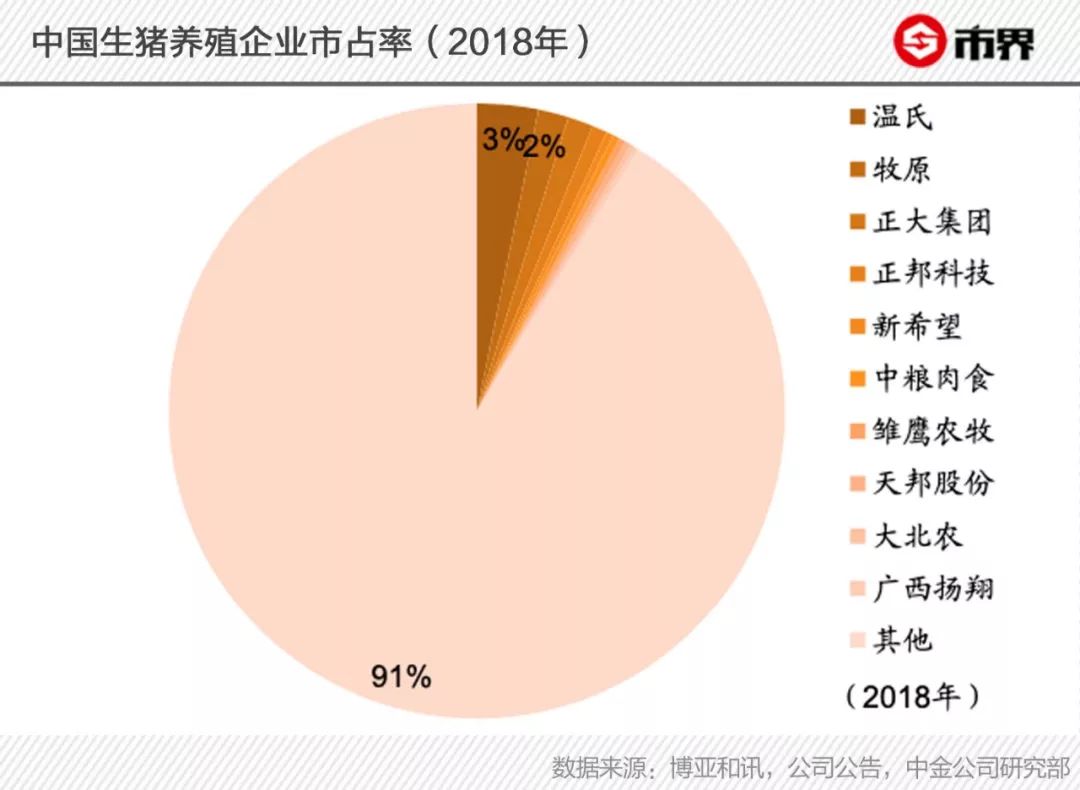

在中国养猪行业,有万亿级的市场,但是以散养户为主,CR5(行业前五大猪企的市场占有率)还不到6%,CR20尚不足10%,

行业极度分散,是典型的“大行业、小公司”格局。

以散养为主的特性,决定了大量养殖者无法准确地预计未来市场的变化,这也放大了养殖端的非理性行为,同时也放大了价格的波动性。

生猪的供求决定价格,价格的波动,反过来影响养殖端的积极性。市场行情好的时候,利润率增加,养殖户都心痒痒想扩产,但是等这批猪出栏的时候,已经是几个月后了。

这也就是蛛网理论所说的,当期的需求量取决于当期的价格,但是,当期的供给量取决于上一期的价格,造成了供需市场的阶段性不平衡。

猪周期的本质,其实就是供需关系的变化。

其最直观的表现则是猪肉价格的周期性变化,猪肉价上涨——能繁母猪存栏量大增——生猪供应增加——猪肉价格下跌——大量减少能繁母猪——生猪供应量下降——猪肉价格上涨……如此循环。

猪周期一般在3~4年,大周期中也会有若干个小周期。

上一个猪周期,是2014年到2018年的两个低点之间。