✦ 回购

回购(stock repurchase/ buyback)是指上市公司以自有资金或者债务融资在市场上以一定的价格购回公司发行在外的股份,将其作为库存股或者直接注销。所以回购会减少流通股数量(shares outstanding),相应地增加每股收益(EPS, earnings per share)等每股指标。

回购是在发达国家证券市场流行的资本运作方式,在20世纪70年代的美国由于政府对于现金股利的种种限制而兴起。在八十年代,美国资本市场敌意收购频繁,很多上市公司大笔回购流通股,增加管理层持股比例,从而达到维护控制权,抵制恶意收购的目的。

在八十年代末期,美国经历了黑色星期一,股市大幅下跌,回购也成为上市公司维护股价,回馈股东,增加股东价值的重要武器。

回购经过多年发展已经越趋流行,美国标普500上市公司的回购金额早在2007年就已经超过了现金红利的两倍,近年来这个差距还在不断扩大。同样是发达资本市场的香港市场上股票回购也很常见。

上市公司回购行为把管理层拥有的内部信息外部化,还有利于公司治理水平的提高,作为港股投资者因此不得不重视市场上的股票回购行为。

✦ 回购的方式

回购的方式主要是公开市场回购和要约回购等。

公开市场回购是指上市公司在公开市场上通过交易购回自己发行的股票。公开市场回购是在国外资本市场流行的回购方式,美国有九成以上的公司使用这种方法。但是这种方法也容易推高股价、增加回购成本,同时交易税费和佣金也较高。相应地回购还受到股票流动性和交易量的限制,使得公司在公开市场难以完成回购的目标。这样的效应在流动性不够强的港股市场尤为显著。

要约回购是指上市公司通过向所有股东发出回购股票数量和价格的要约而回购股票的方法。要约回购相对于公开市场回购可以节省交易税费和佣金,但是可能要付出更高的相对于股票现有价格的溢价。要约回购可以不受到股票交易量的限制,从而更适合交易不活跃的中小型上市公司。

✦ 回购和股息

我们知道公司是由股东和债权人共同出资的。债权人享有固定利息的收益,同时拥有公司破产清算时的优先索取权,而股东享有扣除债权人利息之后的不固定的回报,同时承担对于债权人清算时优先索取权的保证。

从会计上讲,回购和现金股息都是用公司的现金去回馈拥有剩余索取权、相当于劣后级的股东,因此这二者都需要以不损害债权人利益为前提。

回购和股息都是上市公司用现金来回报股东的方法。现金股息是直接用现金发给投资人,是直接的现金回报。回购则是公司用现金购回公司流通股并注销,对于那些没有出售股票的股东就提高了每股收益进而抬升了股价,是间接的回报。

回购相对于现金股息来说有不少优势。

对于上市公司来说,回购可以更灵活。公司可以在事先公布的规模之内回购,可以根据市场上的股价灵活决定,充分掌握自由度。上市公司完全可以回购小于宣布的规模。而股息常常是一种长期的安排。稳定并且增长的分红是公司发展良好、平稳向上的象征。如果分红不能持续或者分红金额下降则会被认为是公司经营出了严重问题,因此对公司的股价具有很大的负面作用。

所以股息一旦提高就很难再降低,相比之下股息的灵活性不足。

对于投资者来说,回购相对于现金股利有税收上的优势。

对于港股市场上的大陆投资者,大多数情况下都是有股息税的。现金股息的税收政策如下:

● 通过港股通买在香港上市的股票,20%分红税

● 直接在香港开通港股,买H股,10%分红税

● 直接在香港开通港股,买非H股,无分红税

而港股对于国内投资者免收资本利得的个人所得税。所以现金股利是要缴税的,而回购提高了股价却没有资本利得税,这在税收上是一种优惠。

同时对于长期投资者,即使资本利得税和红利税的税率一样,回购仍然能带来税收递延的好处。红利税是在发股息的时候就已经被代为缴纳的,而资本利得则是在卖出股票,实现利得之后才缴纳。由于货币有时间价值,税缴纳的越晚越能实现资产的复利增长,这是纳税递延带来的额外好处。

✦ 回购的动机

关于回购的动机在笔者看来主要有两类:

首先是优化资本结构,增强公司治理水平。

一个公司如果有大量的现金在账上,说明公司没有更好的投资机会。这部分现金没有给股东创造价值,资本市场上只会以账面价值给这些现金估值。如果上市公司用这些现金回购股票并且注销,则公司的账面价值会减少,但是每股盈利和每股自由现金流等指标会大大增加,资本市场给公司的估值也会水涨船高。

这是凝滞状态的公司价值的释放。还有如果公司的杠杆率过低,或者市场上举债的成本很低,公司可以发行债券融资来回购股票,这样可以提升公司的杠杆率,倒逼公司治理水平提升,还能充分利用较低的融资成本来回报股东。

例如苹果公司在账上拥有大量现金,截至15年第二季度现金总额已经接近2000亿美元,当然这其中八成左右在境外的现金因为回流美国要面临巨额税收而不得不留在境外,所以苹果能够动用回购的现金只是少部分位于美国境内的现金。

苹果公司的巨额现金一直被包括激进投资人卡尔伊坎(Carl Icahn)在内的投资者诟病,认为苹果吝啬的分红政策在侵蚀股东的财富。迫于外界压力,苹果在2012年开始派发季度股息,在2013年开始股票回购。后来随着股票回购规模的变大,苹果公司开始在美国发行债券融资来回购股票。

苹果公司持续不断的大笔股票回购减少了流通股数量,显著提高了每股盈利和每股现金流等指标。

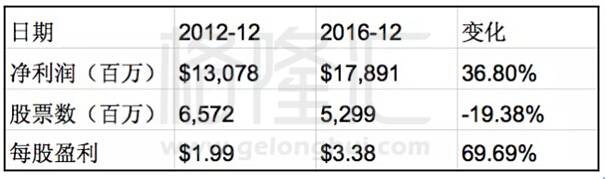

如下表所示,在2012年最后一个季度到2016年最后一个季度的四年间,苹果的每股盈利增加了七成左右,而苹果公司的净利润只增加了37%,与净利润增加具有几乎同样作用的是流通股数在此期间减少了两成。

可以想象如果没有股票回购那么苹果的每股业绩表现将会顿失颜色。苹果股价不断创历史新高也是要很大程度上归功于公司的不断回购。

其次公司的大量在账现金还会引发管理层的道德风险,对公司治理有害无益。尤其在国内,很多管理层的业绩还是看公司的规模和营收等指标,而不是公司的股价和市值。

如果现金过多,管理层容易受不合理激励机制的驱使去扩大公司规模和不相关多元化,比如盲目扩大生产规模或者高价收购其他行业公司。这样的投资回报小于股东的机会成本,是在破坏股东价值,因为如果把现金回馈给股东,股东自己可以决定如何投资,会实现更高的价值回报。

股票回购还有一大作用是稳定股价,增加股东价值。

公司是用真金白银去购买公司股票,这直观地支撑了股价,其次公司回购显示出管理层认为股票被低估,能够增加股东信心。利用市场的低迷,以低于股票内涵价值的价格回购股票还能够给继续持有的股东超额回报。

信息不对称是一种很常见的现象,一般表现为卖家比买家有更多的信息,公司内部的管理者比外部的投资者更了解公司的情况。股票回购的信号传递假说就是针对信息不对称这样的事实。

信号传递假说是二十世纪七八十年代资本市场上普遍认同的理论。很容易理解,公司管理层相比外界投资者拥有更多关于公司的信息,也因此会对公司价值的评估更准确。管理层通过股票回购能够向外界传递股价被低估的信号。

只有当公司管理层认为股票价格低于价值的时候回购股票或者大股东增持才是理性的,否则当价格高于价值时理性的做法应该是增发新股或者大股东减持。而后者是我们常常在A股市场见到的。管理层的行为已经无比清楚地告诉我们公司是被高估还是低估了。

股价低迷时的股票回购可以增加股东价值,这很容易理解。同样数额的现金,当股价低时可以购买注销更多的股票,从而能够更大幅度地提高每股收益。而当股票回到相同的估值水平时,股价会因为每股收益的大幅提高而上涨,给继续持有的股东超额回报。

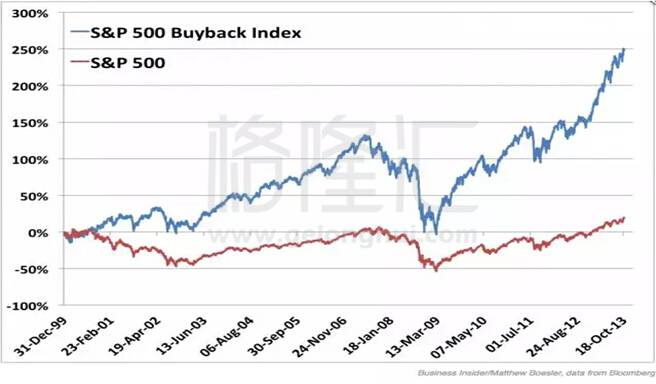

可见,无论是优化资本结构、提升公司治理,还是稳定股价,股票回购总是能增加股东价值。所以,在成熟的资本市场公司宣布回购都是对股价有很强正面影响的,理论上公司在回购的股票应该获得相对于大盘的超额收益。从实证上看,美国的资本市场的实践证明了回购的股票确实提供了超越市场整体的回报。

✦ 美国回购指数的表现

标普500回购指数是追踪标普500指数成分股中在最近一年里拥有最高回购比例的100个股票表现的指数。所谓回购比例是指公司在最近12个月里回购的金额除以公司普通股的市值。标普回购指数中每个个股是等比重的,指数每季度最后一天进行调整。

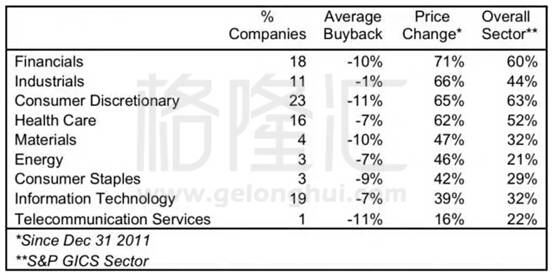

截至2013年底,回购指数最大的行业分布依次为消费品(22%),IT(19%),金融业(18.5%),健康医疗(15.5%),这四个行业占了总比中的四分之三。由下表可见,回购的股票的价格表现普遍高于行业的平均水平。

要看买入回购股的策略是否有效,还需要把标普回购指数的表现与标普500指数的表现对比。在长达14年的历史中,事实证明回购的股票确实有超额收益。

下表是笔者取到的截至2017年4月7日的标普回购指数和标普指数的历史表现对比。其中两个指数都随着股息派发自然回落,并且未考虑股息再投资等因素。可以看到在较短的期间内回购指数对于大盘的优势不明显,甚至在3年的期间还跑输了大盘。但是时间越长回购指数的策略战胜大盘的概率越大、超过的百分比越高。

✦ 结语

一个优秀的策略要有坚实的理论依据,有长期的实证数据,还需要策略有效的前提能够长期存在。买入回购股票就是这样有理论有实证的策略,并且市场常常有不理性的波动,使得优质公司的股价被低估。这样的情况会永远存在,这也是回购策略能够长期生存的土壤。

相对于回购很少见,而大股东减持、增发股票很多见的A股市场,港股市场上回购的行为很常见。大股东和管理层理性的选择已经表明了哪里有低估。有低估的地方就有价值,因此从回购的股票里挑选投资标的是一种发现价值的捷径。

本文为上篇,下篇主要内容为港股的回购统计分析、港股回购股的回报表现、以及相应的投资策略等。欢迎继续关注。