来源:lixunlei(lixunlei0722) 作者:李迅雷

经济增长、房价上涨与人口流动之间关系

从长期看,经济增长就是一种人口现象,因为在拉动经济的三大生产要素中,人力资源是最重要的要素。

从80年代初至2010年,中国经济能维持10%左右的高速增长,与农业人口大量向第二、第三产业转移有关,农村廉价劳动力和不断提升的劳动力素质,支持经济持续高增长。

流动人口规模的增加,不仅促使经济高增长和房地产业繁荣,而且还带来土地价格和房价的不断上涨,因为人口迁徙就是城镇化的过程。

在2000-2010年间,我国人口迁徙总体方向是从西往东流动,这与东部的房价涨幅高于中西部是一致的。如上海2000年的常住人口为1670万左右,到2010年增加到2300万左右,新增630万左右,增幅为38%;北京2000年的人口为1380万,至2010年达到1960万,增加580万,增幅为42%;深圳2000年常住人口为700万,至2010年增加至1035万人,十年共增加335万人,增幅为48%。这三大城市的常住人口在2000-2010年增速,分别是京津冀地区、长三角地区和珠三角地区最大的,同时,房价涨幅也是全国各大城市中位居前三的。

不过,2011年之后,新增农民工数量出现了回落,与之相随的是GDP增速连续六年的回落,同时,房地产开发投资增速也从2010年33%的峰值开始回落。

2015年房地产开发投资增速只有1%,五年内增速回落如此之快,真是叹为观止。尽管2016年房地产开发投资增速反弹了,但今年再度回落应该是大概率事件。既然从长期看经济增长是人口现象,且楼市能否持续向上也取决于经济增速的变化,故研究人口的流动性与年龄结构的变化,有助于判断经济增长趋势和房地产牛市的拐点。

以农村人口转移为特征的城镇化近尾声

关于人口的流动性,主要关注两个指标,一是新增外出农民工数量

,按国家统计局定义,离开乡镇去外面打工的就算作外出农民工,哪怕同一个县内的农村劳动力在不同乡镇间流动,都纳入到外出农民工统计范畴。2015年中国新增外出农民工数量只有60万,2016年进一步降至50万,比上一年仅增长0.3%,与2010年新增800万及增长5.5%相比,出现巨幅下降,这说明时下离开乡镇的农民工几乎都没有了。

二是流动人口数量

,2015年中国的流动人口首次减少近500万,2016年继续减少了200多万。

这两大指标已经连续两年接近于零或负值,意味着以农村人口转移为特征的城镇化已经接近尾声,城镇化进程更多地表现为本乡本土的城镇化。

如根据国家统计局公布的数据,2015年的户籍人口城镇化率为39.9%,2016年达到41.2%,增长1.3%,但城镇化率仅从56.1%上升至57.35%,增长1.25%,说明去年的城镇化率的提升基本是靠农村户口转为非农户口来实现的,并非迁徙人口导致 。

部分地区农民工过剩现象已显现

(2017年03月26日,位于山东省青岛市株洲路上的零工市场,是当地最大的零工集散地之一,这里每天都有数千人蹲守“靠活”。其中,大部分工人为了早早被雇主选中,凌晨两三点就起床上路,四点之前到达株洲路零工市场,他们见到停靠在路边的面包车就一拥而上,询问是否需要用工。据了解,这里每天都上演壮观的“千人靠活”场面,平均每天有3000到4000名工人聚集在此,多的时候能达到7000人)

不少人强调中国的城镇化率提升空间还很大的理由是户籍人口城镇化率还很低,因此长期看好房地产。但把本乡本土的农村户口改为城镇户口,并不能显著提高这些家庭的收入水平,也没有导致这些家庭的迁徙,为何会认为户籍人口的城镇化才是真正的城镇化,并可以推动房地产业的发展呢?

全球城市化都没有户籍人口城镇化的概念,户籍人口城镇化其对经济的影响很小,对房地产更是如此。

中国城镇化率难以达到西方水平

2010年之后,中国人口不仅老龄化趋势更加明显,而且人口流动的速度也大幅放缓。

如上海的户籍人口中,60岁以上老年人的比重已经接近30%,但同时,上海人口流入速度也大幅放缓,“十三五”规划建议和2040年人口发展规划均要求上海常住人口控制在2500万,这意味着2010-2020年,上海人口的净增长不足前一个10年的三分之一。2015年北京的常住人口仅增加19万,2016年只增加了2.4万,且外来常住人口减少了15万。对超大城市实行人口控制或是人口流入减少的原因之一,但人口流动速度的整体放缓,却与超大城市的人口政策关联度不大,而与人口老龄化及农村可转移劳动力的大幅减少有关。

根据2015年国家统计局提供的数据,中国农民工的平均年龄已达38岁,高于所有劳动力平均年龄36岁的水平,也就是说,

农村不仅存在可转移人口的减少问题,还有较大比例的中年人口存在“叶落归根”的需求

,因为国家统计局公布的2015年数据,1.7亿外出农民工在务工地购房的比例只有1.3%,而目前的高房价更让他们失去购房能力。

流动人口数量的减少问题已在今年各省市的政府工作报告中有所揭示:几乎所有大城市或经济发达省份的人口流入量都在减少。过去有些人口流入大省如江苏,2016年常住人口只增加22万,这主要靠本省的新生人口所做的贡献,来自外省市新增人口的流入非常少。此外,像合肥、厦门等去年房价涨幅较大的城市,人口流入量也有放缓趋势。显然,这与国家的人口导向政策无关。

因此,当前流动人口的规模的下降意味着大部分省市的人口增长主要依靠人口自然增长来实现,即新出生人口减去死亡人口。按照2015年的统计数据,人口自然增长超过30万的省份分别是河北、安徽、福建、江西、山东、广西、广东、云南等。此外,江苏的人口自然增长率只有千分之二,

重庆、四川和江苏的老年人口抚养比分列全国前三,因此,从单纯从人口结构的角度看,这三个省份的未来房价走势或许不容乐观。

自2011年中国开始对部分大城市实行住房限购以来,大批房地产开发商投资三、四线城市的房地产,导致这些城市的库存大幅增加。而开发商投资三、四线城市的另一个理由就是中国的城镇化的提升空间还很大。从第五、第六次人口普查结果看,中国之前公布城镇化率水平都是大大低于普查结果,也就是说,目前公布的城镇化率可能要低于实际水平,如果用“1-农村化率(农村常住人口/总人口)”来推算城镇化率的话,目前中国的实际城镇化率可能已经接近60%了。

综上所述,由于长期实行计划生育政策,使得中国人口老龄化呈现加速势头,故中国未来的城镇化提升空间很难达到发达国家的80%以上城市化率水平,因为中国的人口是未富先老,而美、日、欧等发达国家是未老先富。因此,

中国今后的城镇化上升空间虽然还有,但已经不是太大了,且速度也会放慢。

从日本和德国这两个成功转型的制造业大国的城市化进程看,自1970年代成为发达经济体之后,城市化率水平增速就降至年均0.3%以下。

2021年中国人口结构或类似日本1992年

美国房地产周期与人口结构密切相关,因为房地产属于典型的年轻型消费品,25-44岁年龄群体是消费房地产的主流群体,到了45岁以后房地产消费占比会持续下降。日本早在1980年代就出现人口老龄化,其中25-34岁年龄段的人口数量在不断下降,从1981年的1995万,降至1991年1573万,降幅达到21%,最终在1991年出现了房地产泡沫的破灭。故从国际经验看,随着45岁以上中老年人口占比的上升,房地产投资和消费均会遭遇历史性拐点。

根据中国指数研究院的调查结果,25-34岁年轻人是购房的第一大群体,约占购房人数的50%,第二大群体是35-44岁,约占购房群体的24.5%,故25-44岁的这一年龄段要占到购房人数的75%左右。

中国由于计划生育的实施,人口红利的拐点来得更早:15-64岁劳动年龄人口占总人口比重的峰值在2010年已经达到74.5%的高点,到2013年这一占比已经降至72.8%。预计到2020年这一占比将会降至70%以下。而25-44岁这一年龄段的人口总数在2015年达到了顶峰。从美、日、韩等国经验看,伴随着25-44岁人口总数见顶,地产销量也会出现拐点。

此外,还有一个值得引起重视的反映经济增长动力指标——劳动年龄人口(20-64岁)与老年人口之比,按国际统一口径计算,中国在2010年降至7.5,而日本是在1975年降至了7.5,两国相差35年。但由于中国长期实行计划生育政策,故劳动年龄人口的降速更快,预计到2021年该指标就会降至4.8,相当于日本1992年的水平,与日本相差29年。但1992年恰好是日本房地产泡沫破灭的时段。这也是为何我担忧中国在2020年左右会出现房价全面下跌的原因之一。

由于人口政策导致人口结构的失衡,中国的人口老龄化进程大约只须用30多年时间就达到超级老龄化阶段 ,而一般发达国家大约需要上百年的时间,如中国的劳动力/老人会在2021年到达台湾地区、韩国2017年的水平,这意味着经济增长率可能将进一步下降。而且,到2035年中国的劳动力/老人将降低到2.5,开始低于美国,这是否意味着经济活力也将弱于美国,或2035年后GDP增速低于美国?

2011年后资金流对房价推升作用渐升

如果说2010年之前全国的房地产市场走了一轮全面普涨的大牛市的话,那么,2011年之后只能说是结构性牛市了。因为随着流动人口增速的下降,房价受资金面的影响开始上升。

中国经济增长自2009年之后,广义货币M2的规模超常增长,超过美日成为全球最大。同时,M2/GDP的比例大幅上升,即从2008年的1.58倍,迅速上升至1.9倍左右,如今已经超过2倍。即中国经济靠投资(货币与之配套)推动的特征越来越明显,整个经济的杠杆率水平也大幅上升。

房价受货币的影响可以从三个方面来说明:第一是居民可支配收入水平、增速与购房杠杆率;第二是货币政策的松紧程度;第三是社会资金的流向。这三个方面又是相互关联和相互影响的。

从居民收入水平的角度来解释各地房价高低的差异,还是有一定说服力的。如上海、深圳和北京的房价之所以高,是因为人均可支配收入位居全国前三;浙江的人均可支配收入高于江苏和广东,尽管GDP总量远低于后者,这就可以解释浙江的整体房价水平为何高于江苏和广东。

比较典型的案例是温州。

2011年之前,温州的房价水平在当时是比肩于杭州的,而杭州的房价水平在全国仅次于京深沪。温州在2000-2010的10年间,常住人口增长20%,远低于一线城市的人口增速。而且,温州的人均GDP也低于浙江省的平均水平,那么为何温州的房价涨幅如此之大呢?我觉得,人均GNP是重要解释变量,因为温州商人不仅遍布全国,而且在欧洲等发达地区也有很多经商的温州人,这就使得温州人的实际收入水平要远高于人均GDP。因此,温州的民间资金总规模也非常可观,温州炒房团曾经名噪全国。

但2011年之后,温州的房价便出现了大幅下跌,原因在于温州人经营的企业在经济走弱的背景下,负债率过高、债务成本过大等问题凸显出来,只能通过卖房来解决偿债问题。而当地政府又通过大量拍卖土地来弥补财政资金不足,进一步逆转了温州房地产市场的供求关系。另一个案例是鄂尔多斯,其房价也是从2011年达到峰值之后开始下跌的,一个仅仅靠煤炭涨价而发展起来的城市,势必也会因为煤炭价格的下跌而衰落。

不过,房价的涨跌与央行的货币政策也有较大的相关性。

如2011年不仅多个地区的房价出现下跌,而且,钢铁、煤炭、有色及其他一些大宗商品的价格也出现了向下的拐点。这应该与央行采取收紧的货币政策有关——2011年共有三次加息和6次提高存款准备金率。此外,央行还上调了首付比例。可见,房价的下行与货币政策收紧具有明显的因果关系。

回顾2010-2015年这5年间官方一年期存款利率和法定准备金率的变化,可以看出,货币政策总体趋于宽松。如2010年的一年期利率为2.75%,存准率为18.5%,到2015年末,利率降至1.5%,存准率降至17%。其中,2015年分别有5次降息和降准,故房价表现大大好于2014年。有研究机构统计,期间(2010年年末至2015年年末),一线城市房价累计上涨46%,涨幅明显。相比之下,二线城市的涨幅仅为10.8%。同期,三、四线城市房价同比涨幅不断递减。一线城市中,深圳市新建商品住宅价格上涨79%,为全国之冠。

关于社会资金流向对房价的影响,不妨以北京、上海和深圳为例。如果单纯从人均可支配收入的角度看,这三个城市的居民平均收入也不过比中国最贫困省份高出1倍多一点,但平均房价水平却为何要高出7、8倍呢?这其中有社会资金和财富向一线城市集聚的因素。因为大城市所集聚的教育、医疗和文化等公共服务优势,以及投资信息、财富增值机会等是其他地方难以获得的,所以,它们不仅吸引国内资金流入,也同样会吸引国际资本。国际上如纽约、伦敦、墨尔本、温哥华等地,房价水平同样不是完全由当地居民的可支配收入水平决定,而是受到投资移民、国际游资等因素的影响。

2017年后流向楼市的资金或将减少

如前所述,随着人口流动性的减弱,中国楼市已不再具有全面普涨的行情,那么,

资金推动型的结构性行情还能持续多久呢?

对此,不妨还是从居民收入水平及变化、货币政策的松紧程度和社会资金的流向这三个方面来分析。

首先,从居民的收入水平看,自2013年起,居民可支配收入增速不仅呈现下降趋势,而且低于GDP增速,更大大低于全国整体的房价涨幅。

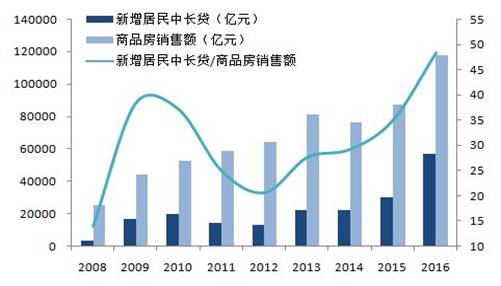

此外,居民房贷增速提速、购房加杠杆也是从2013年开始的,除了为满足消费所需之外,投资性购房的群体比例应该不低。国内居民强烈的投资房产偏好,使得购房者每年需要支付巨额的购房款,且还贷压力长期存在 ,因而抑制了日常消费需求。如201 6年新房(住宅)销售额是9.9万亿,占城镇居民可支配收入总额(人均3.36万元*7.93亿人)约为37%,即便扣除2016年银行给购房者的4.8万亿新增房贷,加上20万亿房贷余额的利息成本约1万亿,估计购房者在楼市上的投入费用要占城镇居民可支配收入总额的23%(目前农村居民在城镇购房总规模金额很小)。

资料来源:国家统计局,中泰宏观盛旭供图

其次,从货币政策的宽松度看,央行将今年货币政策回归中性的态度非常坚决

,因为2015-2016年的货币政策整体偏宽松,导致了货币泛滥,如2016年商业银行的总资产增加30多万亿,远超M2的规模增长。今后几年随着经济增速回落及外汇净流出,货币增速应该会缓慢回落。在全球的货币流动性趋紧的趋势下,中国也面临利率上行的压力,此外还有去杠杆的供给侧改革任务,故今后的货币环境对于楼市而言并不利。

第三,从社会资金流向看,尽管楼市目前还是社会热钱的最大去处,但热钱会随着热点切换而改变流向。

过去楼市一直能成为热钱的主要流入市场,与楼市的赚钱效应有关,因为土地受管制,故市场化的供需调节机制一直没有形成,从而造成了房价泡沫不断变大。

但世界上没有一个只涨不跌的市场,房地产周期一般是18到25年,如果从2000年开始算起,这个周期的上行阶段也已走得差不多了。若楼市今后几年一直稳住不涨,则会引发投资客的抛售压力,因为既然是投资总得追求预期回报率,故楼市要维持价格平稳很难;如果楼市今后几年继续上涨,则泡沫继续扩大,也为楼市泡沫的最终破灭起到催化剂作用。

市场上还有一种观点认为,通过货币贬值的方式来替代房价下跌,如俄罗斯就是这种模式。但中国经济的体量要远大于俄罗斯,且中国是制造业第一大国和全球出口第一大国,尽管存在较大的本币贬值压力,但贬值不可能一步到位,作为全球第一大经济体的美国也不能容忍人民币大幅贬值。中国目前面临的问题是作为非贸易品的房子、股票等存在明显泡沫,而作为可贸易品的生产资料或消费品的价格与国际价格基本接轨,并不存在明显的“泡沫”(或通胀)现象。如果通过贬值可以让房价不跌,那又如何能同时实现生产资料和消费资料的价格不涨呢?

可以设想一下,如果人民币贬值压力加大,则央行必然上调利率,事实上,美国步入加息周期后,将对中国目前偏低的利率水平构成持续的上推压力,从而打压房价。更何况在外汇管制条件下,居民配置外

汇资产的比例极低,有长期增配外汇资产的动力,这也势必会导致减配房地产。

总之,经济增速必然会随着人口老龄化和人口流动性的减少而不断回落,2016年中国的外贸出口在全球的份额首次出现下降,表明我国货物流动性也开始减弱,

从增速看,人口流、资金流与货物流均在下降,这是经济的发展阶段特性所决定的,没有任何力量可以逆转,哪怕是继续限制土地的供给,也无法避免房地产熊市的出现,这就像股市必须的经历熊市和牛市一样,到了熊市,采取如暂停新股发行、国家队救市等各种手段都会失效。

因此,我们分析或预测房地产市场的盛衰,不能仅仅局限于判断土地供给政策、房地产去化率或房产税何时推出,而是应该把楼市和股市、债市一样,放在宏观经济的大系统、大周期里去看,这样才会看得清楚、想得明白。

来源:lixunlei(lixunlei0722) 作者:李迅雷

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:[email protected]

喜欢此文,欢迎转发和赏赞支持财经君!