今天终于出现了久违的股债跷跷板效应,也不能说久违,因为股票跌的时候,债券一直涨,今天只不过是难得A股涨,A债跌的情况。

A股的话

,今天最大的亮点,是北上资金净流入122亿,非常给力。

而A债

,更加戏剧化,我们昨天说,预计债券最近会处于紧平衡的状态,结果也确实这样演绎,所谓的紧平衡,就是能上能下,边际的风吹草动,就能改变市场的走向。

今天截至中午,我们发完债市推送,《

债券今天有蛋吗?大概率没蛋,市场进入紧平衡,但有公募可能取消免税的瓜

》,债市其实还走的比较平,没涨,但也没跌多少。

但下午,风云突变,央妈发现,自己突然多了两个新招式。

一个,是关于银行控制SPV投资和公募取消免税的传闻

。具体的解读,大家看上面的链接。

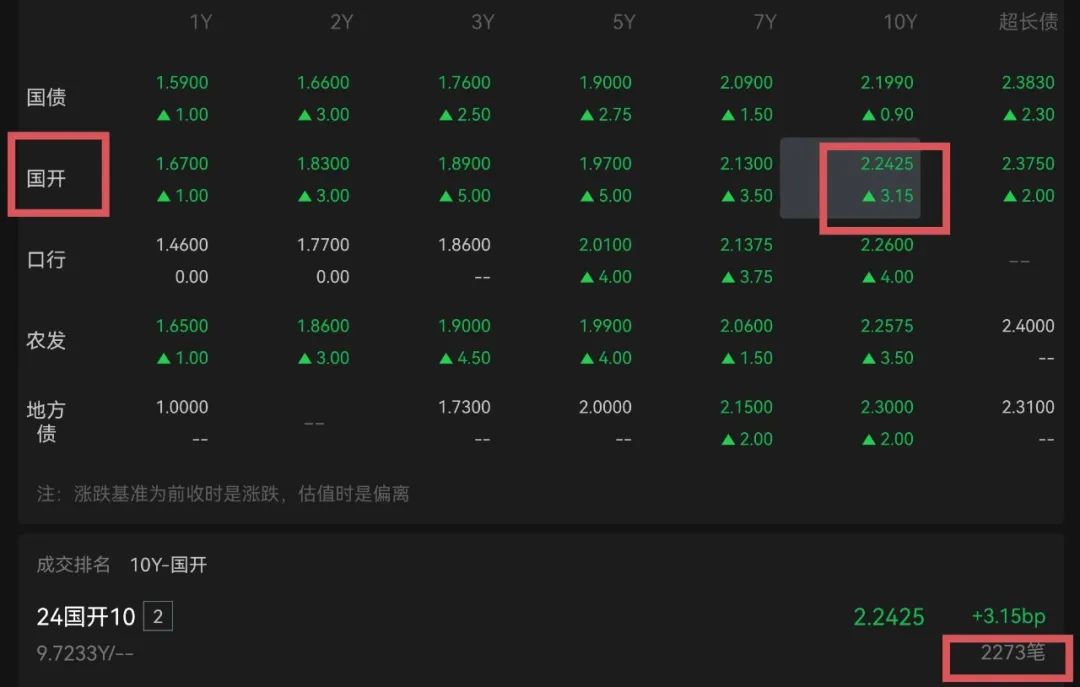

另一个,是央妈可能也发现了国开和国债价差的问题

。之前,光怼着国债卖,导致大家都跑去买国开债了,国债和国开债的价差,接近历史最低点,而今天,央妈使用了新招式,

下午开始顺势卖出国开债

,尤其是10年国开活跃券,240210,今天成交超过2200笔,而10年国债活跃券仅500多笔。

我们把结论放一下,和中午说的一致,如果你购买国内的债券类产品,目前推荐的优先级是:

摊余成本法的活期理财>存单基金或7天定开的短久期理财>短债基金>中长期的信用债纯债基金>中长久期的利率债指数产品。

......

很有意思的是,我们每天上午聊一次海外市场,中午聊一下国内债券市场,评论区或者私信里,问的最多的问题,且在两个号会产生交集的,就是:

表舅,美债基金还能买吗?

是啊,央妈其实也想说,你们为什么一定要买1.X%的A债,不去买4.X%的美债呢,能不能让我省点心啊!

上午,又有小伙伴提出来,答应的事情就一定要做到,

而且今晚刚刚美国的经济数据超预期,美债大幅上行

,值得今晚展开聊几句。

总的来说,

可以分为两个子问题:

一是要不要做多美元债?

二是QDII额度没了,如何做多美元债基金?

如果大家想以后推美债产品,推互认

基金的,

建议收藏一下这篇

。

......

第一个问题,要不要做多美元债?

考虑到美元债基金,其实是跟着美债走的,所以我们还是把美国国债作为跟踪标的来分析一下,回顾一下,我们对美债基金的观点,可以分成四个阶段,我们看下面这个图,2年期美债的走势图(不好意思,

我截图的速度,赶不上美债上行的速度

,截至晚上9点,2年期美债反弹到4.1%了)。

第一,起始看多阶段

;

第二,强烈看多的阶段

;

第三,开始谨慎的阶段,我们8月6日,上周一,在《

carry trade unwind带来的流动性冲击巨大

》中,提醒大家,短期来看,做好阶段性调整的心理准备;

第四,也就是现阶段,兼具胜率和赔率

,我们本周二,在《

影响美股的三要素

》中,提到,“大家手上的美债基金,最痛苦的短期回调可能快过去了,未来5个月的时间,继续还会交易降息的逻辑,可能呈现,震荡(交易预期和幅度的拉扯),但整体下行的趋势。”,美债前两天又小幅下行。

由于2年期美债,对降息预期和货币政策高度敏感,且单一因素的权重占比非常高,所以整体判断的难度会小一点,只要盯着CME的降息概率,整体的胜率还是比较高的,

并且今晚美债反弹上行,实际是进一步增加了大家短期的胜率和赔率

。

所以,对于至少未来3-6个月的美债,依然是全球性价比和确定性最高的资产之一,

看下图

,之前给大家展示过的,降息前后50个交易日,2年期美债的走势图,目前9月降息铁板钉钉,大家仅仅在交易是降息25bps还是一次性降息50bps。

这是第一个问题,要不要做多美债?答案是可以有,而且短期越是上行,胜率和赔率就越好。

......

接下来第二个问题,

QDII额度没了,如何做多美债基金?

好,在确认了资产收益的趋势判断后,回到另外一个问题。

看好美债,但是QDII的美元债基金限购,怎么办?

这是一个很现实的问题,对于基金公司而言,QDII额度本来就很珍贵,而权益产品比美元债的产品管理费高,而且权益产品的粘性还强,弹性还大,如果有少量的额度,肯定是紧着让客户买权益、买纳指,

所以各家的QDII美元债基金,要么限购,要么直接停止申购,这也挺崩溃的

。

而这也是为什么,最近这么多卖方、这么多大V,开始转而关注互认基金,通过

香港的互认基金

,去曲线救国,买入美元债,而且买了之后,最近发现还挺香。简而言之,一句话定义互认基金,就是:

相对于QDII的美元债基金而言,额度管够,投向更偏向亚洲地区的,美元债基金,或者说很多都是亚洲美元债基金。

我先解释一下,

美元债基金

,就是买用美元计价发行的债券,比如工商银行,要在海外发行个美元债,这就属于

亚洲美元债

,它的定价,等于美国国债+风险溢价,也就是美国国债收益率作为基准利率,在这个基础上加点,比如美国国债2年期4%,那么工行的2年期美元债得发个比如5%,要有1个点的风险补偿给投资者,所以,美元债比美国国债收益更高。

所以现阶段,其实

亚洲的美元债基金,比美国国债,性价比要高不少

,一方面是票息高很多,亚洲美元债,和同期的美国国债相比,利差基本都在100bps以上,

另一方面,因为基准利率是美国国债,所以也会跟着美国国债一起,上下波动,在美元降息周期,会跟着一起下行,吃资本利得,而且可能下的更多

。

市场里的文章很多了,

表舅用几句话,把互认基金这个东西给大家讲清楚

,一共3个特点,并且告诉你怎么挑。

1、先看定义。

互认基金,英文叫

Mutual Recognition of Funds

,mutual是共同的、互相的,recognition是认识、识别,所以纯粹是照着英文翻译的。

所谓的互认,就是香港证监会批的,香港的公募基金发出来的产品,我大陆证监会“认”你,你可以在大陆代销卖;反过来大陆证监会批的公募产品,香港的证监会“认”了以后,也能在香港卖。

所以,我们这里说的互认基金,指的是,

香港证监会批的,在香港成立的公募基金公司,发出来的公募产品

,获得大陆证监会同步批准后,可以在大陆的银行啊、电商平台啊上面代销,销售。

2、和QDII基金相比,第一个特点,是额度几乎不受限。

因为大陆有外汇管制,所以会给每家公募基金批QDII额度,给你批10亿美元,你就只能做到10亿美元的规模,而香港

是自由港,

可以说没有外汇管制,货币可以自由兑换,所以理论上,香港的公募基金,去投资美元债,想买多少,就能买多少。

唯一的理论上的限制,有两个。

第一,香港和大陆的证监会约定了,

买互认基金的上限,是3000亿

,也就是说,大陆的所有资金,去买香港的这些互认基金,一共只能买3000亿,但现在,

合计也就买了300亿不到

,所以这个限制,等于没有限制。

第二,还有个约定,就是你香港的产品,

在内地募集的资金,不能超过产品总规模的50%

,换句话说,比如我发了一个产品,在香港募集了50亿,那么,同时,可以在大陆也卖50亿,这样比例不超过50%,但如果你在大陆卖了50亿,结果香港那边的钱赎回了,只剩20亿了,那么,不好意思,你的这个产品,在大陆得停止销售,指导回到50%以内。

这里的第二个限制,就困住了一些产品。

因为有些内地的公募基金,在香港成立子公司,可以发行公募产品,然后回过头来在国内申请作为互认基金,但是这些基金子,在香港没啥销售渠道,所以钱主要都是国内募集的,很快就超了50%,所以就没法继续卖了。

比如下图显示的,现在

规模5亿以上的美元债互认基金

(低于5亿的债基你就别看了,会有流动性冲击风险),一共9只,有5只已经没额度了,人民币对冲份额的事情,下面继续讲。

3、

和QDII基金相比,第二个特点,是管理人集中。

QDII,证监会只要发额度,谁都能做。

但互认基金的管理人比较集中,一共21家在香港的管理人,6家外资,6家港资,9家内资机构在香港的子公司,但实际的集中度要更高。

规模前三的,是摩根、汇丰、施罗德,都是外资,

6家外资在互认基金中的占比,超过65%

。

而且集中度很高,

前五大管理人,规模占比86%

。

所以,互认基金这个东西,就是玩家本来就少,且外资占大头,且头部外资,又占了大头的大头。

这里之所以头部效应很明显,逻辑也很简单。